Gewerbeimmobilien: Chancen durch Diskrepanzen und Disruption

Der Paradigmenwechsel am Gewerbeimmobilienmarkt macht sich immer noch bemerkbar. Die Zinsen sind höher, die Fundamentaldaten schwächer und der Markt kann nicht mehr auf viel frisches Kapital hoffen. Auch Veränderungen der Arbeits- und Konsumgewohnheiten bringen Angebot und Nachfrage aus dem Gleichgewicht. Zuletzt stand der US-Büromarkt im intensiven Fokus von Investoren. Mit diesem Segment haben wir uns in „Gewerbeimmobilien: Gegen den Gegenwind“ beschäftigt. Anderswo haben sich drastische Unterschiede zwischen den Anlageklassen in allen Regionen aufgetan. Aufgrund der Diskrepanzen zwischen den Preisen von Immobilien und ihrem potenziellen langfristigen Wert entstehen Chancen. Auch die Entwicklung der Megatrends Technologie, Demografik und Nachhaltigkeit schafft Gelegenheiten. Assets, die davon beeinflusst werden, können profitieren. Andernfalls haben sie weniger positive Aussichten. Nicht alle Immobilien sind gleich und ein allgemeingültiger Investmentansatz würde wichtige Nuancen aus dem Blick verlieren.

Zurückhaltung bleibt

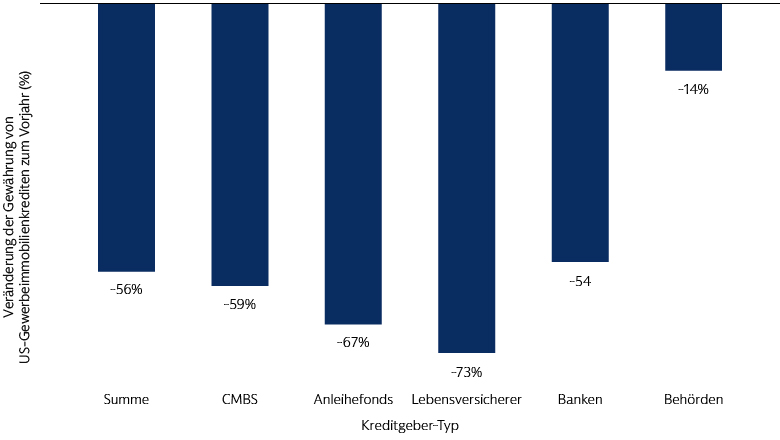

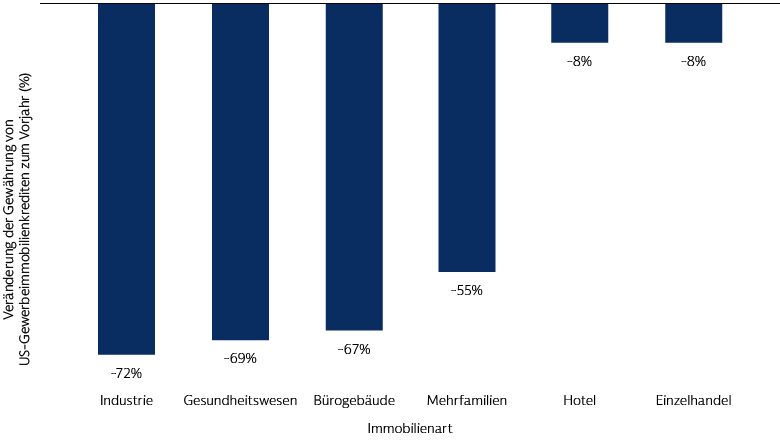

Die Preise von Immobilien fallen und in den nächsten drei Jahren werden mehr als 2 Billionen USD an Krediten fällig. Angesichts der unausweichlichen Neubewertungen überrascht es nicht, dass Anleger mit ihren Immobilienallokationen noch zurückhaltend sind. Die Deal-Aktivität bei Gewerbeimmobilien – eine wichtige Kennzahl der Gesundheit und Liquidität des Sektors – war auch 2023 weiter rückläufig. Schuld daran waren sich verschlechternde Fundamentaldaten, höhere Finanzierungskosten und knappe Kredite. Kaum ein Marktbereich blieb von der Abschwächung verschont. Im 2. Quartal 2023 nahm die Investitionstätigkeit in keinem der zehn größten Gewerbeimmobilienmärkte und in keinem der größten Sektoren gegenüber der Vorjahresperiode zu.1

Quelle: Mortgage Bankers Association Quarterly Survey of Commercial/Multifamily Mortgage Bankers Originations Q1 2023. Die obige Grafik stellt die prozentuale Veränderung des Volumens an Krediten für Gewerbe- und Mehrfamilienimmobilien in Q1 2023 vs. Q1 2022 dar.

In den USA stieg die Summe der notleidenden – ausfallgefährdeten und von Kreditgebern zurückgenommenen – Immobilien zur Jahresmitte auf 71,8 Mrd. USD. Das war das vierte Quartal in Folge mit einer Zunahme. In Europa fielen Gewerbeimmobilientransaktionen in allen Sektoren auf den niedrigsten Stand seit 2010. Die Aktivität in Asien wird weiterhin durch den chinesischen Immobilienmarkt belastet, der sich in einer massiven Abwärtsbewegung befindet. Die Stimmung gegenüber dem Gewerbeimmobilienmarkt in Hongkong hat ebenfalls gelitten. Japan ist wie auch seine Wirtschaft eine Ausnahme. Dort ist die Aktivität dank der starken Binnenwirtschaft relativ stabil.

Eine Erholung der Aktivität oder der Kapitalwerte am Gewerbeimmobilienmarkt wird voraussichtlich je nach Region sehr unterschiedlich ausfallen. Überall beobachten wir jedoch Abweichungen zwischen der Entwicklung erstklassiger und zweitklassiger Immobilien.

Wahrgenommene Risiken als Chance sehen

Büros: Flucht in Qualität

Besondere Aufmerksamkeit gilt nach wie vor dem Bürosektor, der stark von Fremdkapital und Bankfinanzierungen abhängig ist. Auch der Trend zum hybriden Arbeiten macht sich dort bemerkbar. Die Mietaktivität geht zurück, denn viele Büromieter bauen Personal ab und warten mit Entscheidungen. Der Trend zu Qualität sorgt allerdings für steigende Spitzenmieten. Mieter bevorzugen die attraktivsten Büroimmobilien in erstklassiger Lage.

In den USA gingen zwischen Q1 2020 und Q4 2022 80 % der Auslastungsrückgänge auf nur 10 % der Büroimmobilien zurück. Es handelte sich größtenteils um ältere Gebäude in schlechterer Innenstadtlage, wo die Kriminalitätsraten relativ hoch waren und es sonst wenig zu tun gab.2 Die Stadtzentren von Chicago und New York gehören weiterhin zu den Top-Büromärkten gemessen am prognostizierten Mietwachstum. San Francisco hingegen leidet immer noch unter dem Stellenabbau in der Technologiebranche und der Abwanderung von Erwerbstätigen. Obwohl sich die Schlagzeilen auf die größten US-Städte mit etablierten Immobilienmärkten konzentrieren, verzeichneten weniger entwickelte Metropolen und Städte zwischen den Küsten zuletzt einen Großteil des Wachstums und der Chancen.

In Europa werden weniger Mietverträge für große Büroflächen in den Metropolen abgeschlossen. Dennoch stützt die relativ geringe Verfügbarkeit das Mietwachstum bei erstklassigen Büroimmobilien in Städten wie London und Paris.3 Asien verzeichnete in der ersten Jahreshälfte 2023 generell eine stärkere Rückkehr ins Büro als Nordamerika und Europa. Das machte bestimmte Märkte mit einem höheren Anteil an Büroarbeitsplätzen wie Seoul, Singapur und Tokio attraktiver für Investoren. An welchen Standorten Büroimmobilien in Zukunft das stärkste Wachstum verzeichnen, hängt von Faktoren wie BIP-Wachstum, Erwerbsbevölkerung und Verfügbarkeit von Fachkräften ab.

Auch in puncto Nachhaltigkeit gibt es Gewinner und Verlierer unter den Regionen und Immobilienarten, Büros eingeschlossen. Immer mehr Mieter möchten, dass ihre Büroflächen auch ihre Werte repräsentieren, und sind bereit, für umweltfreundliche Gebäude mehr zu zahlen. Viele Firmen, die Büros mieten, haben sich Ziele zum Erreichen von Klimaneutralität gesetzt. Dafür brauchen sie die passenden Immobilien. Die Höhe des „grünen“ Aufpreises ist je nach Markt unterschiedlich. Studien zeigen jedoch in allen Regionen einen breiten Trend: die Bereitschaft, höhere Mieten für Gebäude mit Nachhaltigkeitszertifizierungen wie LEED (Leadership in Energy and Environmental Design) zu zahlen.4 Es gibt außerdem Hinweise auf einen Trend zu einem „braunen“ Abschlag bei Immobilien mit schwächerer Umweltbilanz. Der Renditeaufschlag, der mit nachhaltigen Gebäude erzielt werden kann, ist noch eine junge Wissenschaft. Dennoch dürfte sich der Trend langfristig in allen Regionen durchsetzen, allen voran in Europa.

Einzelhandel: Bunte Mischung

Auch das Einzelhandelssegment des Gewerbeimmobilienmarkts leidet unter signifikanter Disruption. Schuld daran sind hauptsächlich das Wachstum des E-Commerce und pandemiebedingte Mietausfälle. Die Erholung der internationalen Reisetätigkeit und die robuste Finanzlage von Verbrauchern lassen die Mieter von Einzelhandelsimmobilien jedoch hoffen. Auch der Fußverkehr um Läden in Großstädten weltweit hat wieder zugenommen, ist aber im Schnitt immer noch 10 bis 20 % niedriger als vor der Pandemie. Wenn Menschen seltener ins Büro kommen, gehen sie auch seltener einkaufen. Auch hier sind die Trends je nach Standort unterschiedlich. Studien deuten beispielsweise darauf hin, dass der Online-Anteil an den Einzelhandelsausgaben in Japan niedriger als in China, Frankreich, Deutschland, Großbritannien und den USA ist.5 Der Grund dafür könnte die höhere Präsenzquote unter den Büroarbeitenden des Landes sein.

In den USA zeigt die Analyse, dass viele Einzelhändler ihre Strategien umgestellt haben. Sie expandieren zunehmend außerhalb traditioneller Stadtzentren. Dadurch wird sich auch verändern, welche Arten von Einzelhandelsimmobilien begehrenswert sind. Die Bedürfnisse und Strukturen in Vororten sind anders. Lebensmittelgeschäfte sind beispielsweise als Ankermieter wichtiger geworden. Auch das Potenzial für Mischnutzung ist gestiegen, denn in vielen Vororten erkennt man den höheren Bedarf an Mehrfamilienwohnraum.6

Daten zufolge wird der stationäre Handel weiterhin eine zentrale Rolle bei Verkaufsstrategien spielen, sich jedoch zunehmend an den Omnichannel-Handel (eine Kombination aus stationärem und Online-Handel) anpassen. Möglicherweise werden sich auch mehr Geschäfte von reinen Transaktionsorten zu großen Kundenerlebniszentren verwandeln. Anpassungsfähigkeit dürfte ein wichtiger Aspekt bei der Entwicklung von Einzelhandelsflächen bleiben. Als langfristige Gewinner für Investoren zeichnen sich erstklassige Läden mit hohem Fußverkehr und Mietern ab, deren Verkaufskanäle Kunden das gewünschte Erlebnis bieten. Manche Immobilie in dieser Kategorie könnte in den kommenden Monaten mit hohem Mietwachstum und starken Renditen überraschen. Zu Beginn des aktuellen Neubewertungszyklus waren die Renditen höher. Das Wachstum der Kapitalisierungssätze – ein Signal des Markts, dass das Risiko beim Kauf von Gewerbeimmobilien steigt – ist daher vielleicht niedriger.

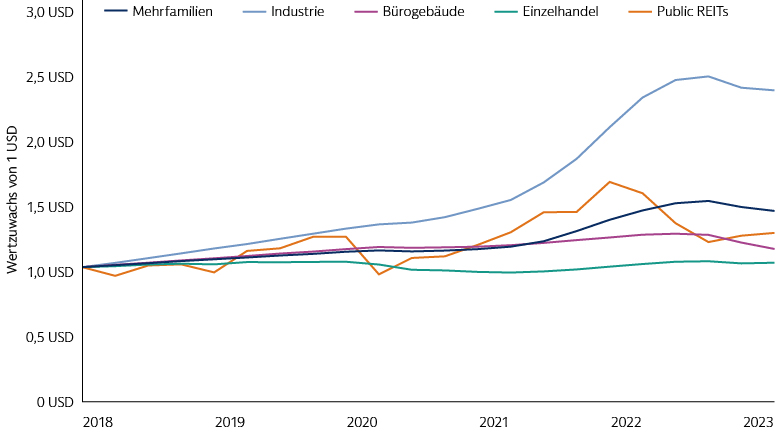

Wann Disruption gut ist

Teile des Büro- und Einzelhandelssektors sind mit erheblichen Herausforderungen konfrontiert. Bestimmte Untersektoren erweisen sich dank langfristiger Wachstumstrends jedoch vielleicht als widerstandsfähiger, wenn die Inflation erhöht ist und die Zinsen länger höher bleiben. Rechenzentren und Industrielagerflächen ziehen nach wie vor Kapital an. Diesen New-Economy-Sektoren werden voraussichtlich langfristige Technologieinnovations- und E-Commerce-Trends zugutekommen. Auch andere Immobilien wie Senioren- und Studentenwohnheime, die für den demografischen Wandel gut aufgestellt sind, dürften über Preismacht verfügen. Dadurch werden sie in einem veränderten makroökonomischen Umfeld zunehmend attraktiv für Investoren.

Technologie-Immobilien

Die Entstehung von 5G-Netzen, Blockchain, Cloud-Computing und die rasant wachsenden Datenmengen sind enorme Wachstumstreiber für Technologie-Immobilien weltweit. Dazu zählen beispielsweise moderne Industrieanlagen, Funkmasten, die Daten übermitteln, und Rechenzentren, die sie speichern. Zusammen mit Streaming, Gaming und selbstfahrenden Autos birgt auch die Künstliche Intelligenz das Potenzial, den Markt für Realwerte zu revolutionieren. Schon jetzt dringt Natural Language Processing (NLP) immer weiter in Unternehmen und die Gesellschaft vor. Rechenzentren, die per 30. Juni 2023 8,8 % des Börsenwerts des FTSE Nareit All Equity Index ausmachten, haben sich resilienter als andere Sektoren des Gewerbeimmobilienmarkts erwiesen.7 Das seit Anfang 2022 enorm gestiegene Angebot ist auf kräftige Nachfrage gestoßen. Vor allem Großunternehmen können ihren Kapazitätsbedarf kaum decken. 8 Noch gelten Rechenzentren generell als attraktiv. Langfristig hängt ihr Erfolg jedoch davon ab, ob sie den zukünftigen Technologiebedarf decken können. Viele sind für KI und Automatisierung schlecht ausgestattet und müssen besser werden, was Stromversorgung, Platzbedarf und Kühlung angeht.

Industriehandel und E-Commerce

Der E-Commerce sorgt für robuste Nachfrage nach Industrie- und Logistikimmobilien. Wirtschaftliche Unsicherheit, Arbeitskräftemangel und neu ausgerichtete Lieferketten beeinflussen jedoch die Stimmung und die Entscheidungen. Nutzer sind bereit, für moderne Lagerflächen mehr zu zahlen. Neue Anlagen, die durch den Einsatz von Automatisierung und Robotik eine schnelle Warenbewegung zum Verbraucher ermöglichen, werden voraussichtlich besser abschneiden als traditionelle Lagerflächen. E-Commerce-Einzelhändler machen ca. 35 bis 40 % der industriellen Nachfrage aus und benötigen 2- bis 3-mal so viel Platz wie der stationäre Einzelhandel. Die höhere Nachfrage nach Lagerflächen kann sich auf andere Branchen auswirken, wie z. B. Wohn- und Bürogebäude für Mitarbeitende und Verwaltung. Auch das zunehmende Onshoring der Lieferketten treibt die Nachfrage am Gewerbeimmobilienmarkt in bestimmten Branchen –und das wird wahrscheinlich so bleiben. Investoren, die diese Entwicklungen früh erkennen, können sich einen Early-Mover-Vorteil sicher. Wer in diesem Bereich als erster hochwertige Immobilien an den besten Standorten hat, errichtet hohe Hürden für die Konkurrenz.

Fundamentaldaten im Fokus

Spezialisierte Immobilien der „New Economy“ mögen überzeugende Chancen bieten, aber sie unterscheiden sich durch ihre Risiko- und Renditeprofile. Anstatt sich nach den Bezeichnungen von Gewerbeimmobilien zu richten, sollten sich Investoren besser auf die zugrunde liegenden Fundamentaldaten konzentrieren. Wichtig ist eine gründliche Analyse der Kapitalstrukturen und Cashflows, um Chancen und Risiken zu erkennen. Das gilt besonders nach einer Ära ultralockerer Geldpolitik und billigen Kapitals, die während und direkt nach der Pandemie zu einem rapiden Anstieg von Immobilienbewertungen geführt hat. Viele Immobilienunternehmen haben seit Ende 2022 Schritte zur Stärkung ihrer Liquidität und Bilanzen ergriffen. Unter Umständen sind jedoch weitere Maßnahmen wie Kapitalspritzen oder sogar Verkäufe von Immobilien zu erheblichen Abschlägen erforderlich. An den öffentlichen Kreditmärkten empfehlen wir eine gezielte Emittentenselektion und bevorzugen hochwertige Titel mit geringem Refinanzierungsbedarf. Mit der Veränderung der Kapitalstrukturen kann Private Credit die Lücke füllen, die traditionelle Kreditgeber am Gewerbeimmobilienmarkt hinterlassen, gerade bei hochwertigen Immobilien und Sektoren.

Auch die geografische Expansion des REIT-Markts ist bemerkenswert. Dieses Wachstum schafft mehr Anlagemöglichkeiten rund um den Globus, häufig bei Immobilienarten, die von langfristigen Wachstumstrends profitieren. Dazu zählen beispielsweise Datenzentren, Funkmasten und Selfstorage-Lager. Noch sind die USA der größte Markt, aber mehr als 40 Länder haben mittlerweile die REIT-Steuerstruktur eingeführt. Mit Stand vom 1. Halbjahr 2023 gibt es weltweit etwa 304 börsennotierte REITs in Industrieländern. Ca. 60 % davon befinden sich außerhalb der USA (~40% nach Marktkapitalisierung). Ein Großteil des REIT-Wachstums in den letzten Jahren konzentrierte sich auf Asien mit positiver Dynamik und attraktiven Wachstumschancen in Märkten wie Singapur und Japan. Auch im Nahen Osten gab es in den letzten Jahren Wachstum durch die Einführung von REITs in Saudi-Arabien und Oman. Neben dem globalen REIT-Wachstum haben Anleger auch immer mehr Private-Market-Strategien für Realwerte zur Auswahl. Mit Core-, Value-Add- und opportunistischen Gewerbeimmobilienstrategien, die auf langfristige Themen setzen, ist häufig eine effizientere Abstimmung von Kapitalkosten und angestrebtem Risiko-Rendite-Profil möglich.

Achtung: Bewertungsunterschiede zwischen den Public und den Private Markts

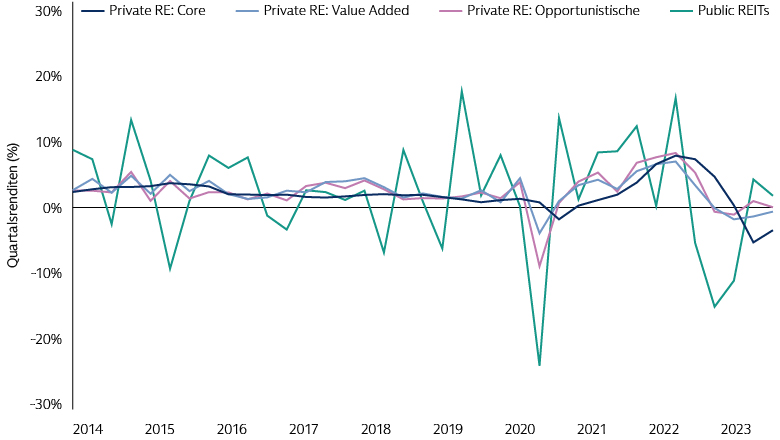

Börsennotierte REITs begannen im Frühjahr 2022, höhere Zinssätze und ein langsameres Wachstum einzupreisen. In den USA liegen ihre Bewertungen um 29 % unter ihren Hochs. Der Index für europäische Industrieländer, der den Euroraum und Großbritannien umfasst, korrigierte um 42 %. Wir halten den größeren Rückgang in Europa für gerechtfertigt. Im Sektor der Gewerbeimmobilien gibt es dort weniger New-Economy-Bereiche (wie Rechenzentren) und der Ausblick für das Wirtschaftswachstum ist schwächer. Das deutet auf ein niedrigeres Gewinnwachstum hin. Am Private Market waren die Korrekturen verhaltener. Dennoch haben Gewerbeimmobilien dort seit Jahresbeginn um 9 % schlechter abgeschnitten als am Public Market. In den USA sind die Bewertungen nicht ganz so stark gefallen wie in Großbritannien und Europa. In den letzten Quartalen gab es so wenige Transaktionen, dass Investoren sich zu fragen beginnen, wie lange die Bewertungslücke zwischen den Public und den Private Markets aufrechterhalten werden kann. Schlagzeilen, dass Rücknahmegrenzen bei semiliquiden Vehikeln erreicht wurden, verdeutlichen diese Diskrepanz. Das hat dazu geführt, dass die Bewertungen von Positionen in Private-Market-Fonds eingehender geprüft werden.9

Quelle: FTSE Nareit US All Equity REITs Index, NCREIF NFI-ODCE, Cambridge Associates, Stand: 31. März 2023.

Quelle: FTSE Nareit US All Equity REITs Index, NCREIF NPI, Stand: 30. Juni 2023.

Ein Teil des Problems könnte darin liegen, dass die Inhaber schwächelnder Anlagen angesichts der aktuellen Preis- und Marktdynamik kaum Optionen haben. Diejenigen, deren Assets sich gut entwickeln, sehen keinen Anlass, sie zu verkaufen. Das liegt sowohl an den Bewertungen als auch an der Entstehung von Fonds ohne feste Laufzeit und von anderen Möglichkeiten, ihren Anlagehorizont zu verlängern. Auf dem Sekundärmarkt nahmen Verkäufer angesichts des Marktumfelds Abschläge in Kauf. Wie auf dem Primärmarkt halten sich Käufer jedoch an die Börsenregel, nicht in ein fallendes Messer zu greifen. Wenn man nach der Vergangenheit geht, dürften die Bewertungen an den Private Markets auf den Stand der Public Markets sinken, deren Performance den Private Markets in der Regel sechs bis 18 Monate voraus ist. Angesichts der drastischen Korrekturen könnten börsennotierte REITs aber auch Richtung Private Markets steigen, wenn sich die Stimmung verbessert. Außerdem gibt es bei REITs kaum variabel verzinsliche Schulden, denn mehr als 87 % in der Branche sind festverzinslich. Im Gegensatz dazu ist fast die Hälfte aller Darlehen bei Gewerbeimmobilien variabel verzinslich. Daher geraten viele Eigentümer privater Gewerbeimmobilien in finanzielle Not, wenn die Zinsen steigen. Das schafft sofortige Investmentmöglichkeiten bei Private Credit.

Was wir beobachten

Die rückläufige Inflation, mögliche Leitzinssenkungen und engere Kreditspreads werden voraussichtlich die Schlüsselthemen für die fundamentale Gesundheit des Gewerbeimmobilienmarktes in den nächsten Quartalen sein. Auch eine Stabilisierung der Zinsen, Veräußerungen durch unter Druck geratene Verkäufer und die Fähigkeit, hohe Inflationsraten an die Mieter weiterzugeben, können für steigende Transaktionsvolumen sowie eine Annäherung der Erwartungen von Käufern und Verkäufern sorgen. Während der Markt sich auf die neuen Wirtschaftsrealitäten einstellt, kann es weitere Verwerfungen geben. Irgendwann wird sich der Gewerbeimmobilienzyklus jedoch wenden. Investoren, die in Bezug auf Liquidität, Risiko und Preise flexibel sind, können von Sektor- und regionalen Unterschieden profitieren. Eine universelle Lösung gibt es nicht. Aktives Investieren in hochwertige Immobilien, die in puncto technologische Innovation, demografischer Wandel und Nachhaltigkeit gut aufgestellt sind, kann daher die beste Strategie sein.

1 MSCI. Stand: 25. Juli 2023.

2 CBRE, Most US Office Buildings More than 90 Percent Leased (Die meisten Bürogebäude in den USA sind zu mehr als 90 % vermietet). Stand: 1. August 2023.

3 CBRE, Global Office Rent Tracker. Stand: 30. Juni 2023.

4 MSCI. Stand: 23. November 2022.

5 McKinsey – Empty Spaces, Hybrid Places (Leere Räume, hybride Arbeitsplätze). Stand: Juli 2023.

6 Jones Lang LaSalle, United States Retail Outlook (Ausblick für den US-Einzelhandel) Q2 2023. Stand: 30. Juni 2023.

7 Nareit. Stand: 5. Juli 2023.

8 CBRE, Global Data Center Trends 2023 (Globale Trends bei Rechenzentren 2023). Stand: 14. Juli 2023.

9 Reuters. Stand: 3. April 2023.