Konzentration näher betrachtet

Die Magnificent 71 haben in den letzten Jahren sowohl die Aufmerksamkeit von Anlegern als auch ihren Anteil im S&P 500 kräftig gesteigert. Das hat die Indexrenditen unermüdlich nach oben getrieben. Gleichzeitig besteht jedoch die Angst vor einer Blasenbildung am Markt und zu hohen Allokationen, wenn der Technologiesektor einbrechen sollte. Der S&P 500 Index hält etwa 28% seiner Marktkapitalisierung in diesen sieben Unternehmen. Seine Konzentration ist damit höher als während des Höhepunkts der Dotcom-Blase Ende der 1990er Jahre.2 Dadurch können neue Risiken für den Index entstehen, denn er reagiert empfindlicher auf die Entwicklung dieser Aktien. Während des Marktrückgangs 2022 beispielsweise haben die Magnificent 7 mit -39% den größten Schaden verursacht, während die restlichen S&P-500-Unternehmen mit -20% rentierten.3

Die Konzentration allein ist jedoch kein Grund, die großen Technologieunternehmen zu verkaufen. Hinter der Wertentwicklung der Top-Aktien von heute stehen solide Bilanzen, starke Gewinne und das Potenzial eines robusten Wachstums dank KI-getriebener Innovation. Die heutige Marktkonzentration wird nicht durch dasselbe Maß an Spekulation beflügelt wie die Dotcom-Blase. Vorsichtige Anleger sollten daher auf ein diversifiziertes und qualitätsorientiertes Portfolio achten, um idiosynkratische Risiken zu mindern. Positionen in US-Large-Caps können durch die Beimischung der richtigen Sektoren und Regionen diversifiziert werden. Dazu eignen sich unter anderem differenzierte Chancen an den Private Markets.

Ähnlich hohe Konzentration, andere Umstände

Die Triebfedern der hohen Marktkonzentration von heute sind ganz andere als während der Rezession Anfang der 1980er-Jahre oder der Dotcom-Blase. Unserer Ansicht nach haben der hohe Inflationsdruck und die höheren Zinsen dazu geführt, dass die besten Geschäftsmodelle im Index dank ihrer robusten Margen Anleger anlocken und ihren Börsenwert derart steigern konnten. Die meisten Spitzenreiter im S&P 500 haben aktuell die klarsten Wachstumsaussichten durch Technologie. Außerdem sind sie besser als andere Unternehmen in der Lage, höhere Kapitalkosten sowie wirtschaftliche und geopolitische Unsicherheit zu verkraften. Auf den Kontext kommt es an. Um die unterschiedlichen Triebfedern von Konzentration und Drawdowns in der Vergangenheit besser zu verstehen, haben wir uns die historische Zusammensetzung des S&P 500 zusammen mit der jeweiligen Wirtschaftslage und Stimmung angeschaut.

Eine frühe Phase hoher S&P-500-Konzentration gab es in den 1970er- und 1980er-Jahren, als IBM den Index mit einem Anteil von etwa 6,4% der Marktkapitalisierung dominierte. Das ist etwas höher als das Gewicht von 5,8%, das Apple aktuell im Index hat. Die Einführung des PCs durch IBM war bahnbrechend. Die anderen Top-Aktien im Index waren führende Unternehmen in der Ölbranche. Ihre Stärke war dem Volckerschen Zinsstraffungskurs jedoch nicht gewachsen. Der S&P 500 erlebte Anfang der 1980er-Jahre einige Marktkorrekturen, die hauptsächlich durch Wachstumsschocks und Rezessionsimpulse ausgelöst wurden. Die Zinssätze stiegen damals von 10% auf fast 20%. Das BIP Wachstum rutschte in den zehn Jahren der harten Inflationseindämmung mehrere Monate lang in den negativen Bereich. Die Marktkonzentration und überbewertete Aktien im Index mögen ein Faktor für die Korrektur des S&P 500 gewesen sein. Die Wirtschaftslage außerhalb der Börsen hatte jedoch den stärksten Einfluss auf die Anlegerstimmung und die Aktienperformance.

Bei der Dotcom-Blase verhielt es sich anders, denn sie wurde durch Spekulation und Internetbegeisterung angetrieben. Ihre harte Korrektur ist darauf zurückzuführen, dass weder nachhaltige Geschäftsmodelle noch Gewinnwachstum daraus entstanden. Die damaligen Top-Sieben wiesen überraschenderweise nicht dieselben spekulativen Merkmale der Unternehmen auf, die für das Entstehen und das Platzen der Dotcom-Blase verantwortlich waren: General Electric, Exxon Mobil, Pfizer, Cisco, Citigroup, Walmart und Microsoft. Microsoft ist heute das größte Unternehmen nach Indexgewicht im S&P 500. Auch alle anderen Unternehmen gehören noch zu den wichtigen Playern im Index. Wenn die damaligen Top-Sieben wie aktuell die Magnificent 7 solide waren und durch robuste Fundamentaldaten gestützt wurden, was heißt das dann heute für den Index? Ein genauerer Blick auf seine historische Zusammensetzung zeigt: 1. Die Gewinnmargen des S&P 500 haben sich in den letzten vier Jahrzehnten fast verdoppelt. 2. Die Renditen des S&P 500 waren in den späten 1990er- und frühen 2000er-Jahren stärker auf eine breitere Gruppe von Unternehmen mit schwächeren Fundamentaldaten konzentriert. Von 1995 bis 2000 lagen die Renditebeiträge der Top-7 und der Top-100 zur S&P 500-Performance bei 25% bzw. 83%. In den letzten fünf Jahren von 2019 bis 2024 kamen die Renditen des S&P 500 Index hingegen zu 49% von den Magnificent 7 und zu 89% von den Top-100.4 Mit anderen Worten: Während der Dotcom-Blase trieb eine größere Anzahl von Unternehmen mit schwächeren Fundamentaldaten die Indexrenditen nach oben. Im heutigen Zyklus wird viel mehr auf die Rentabilität und die Margen geachtet. Diejenigen Unternehmen, die diese Ergebnisse liefern, werden am meisten belohnt, während die anderen hinterherhinken. Wie sich die Magnificent 7 weiter entwickeln, wird daher davon abhängen, ob sie beständig starke Gewinne und Wachstum liefern können.

Erhöhte Zinsen ebnen Weg für aktives Management

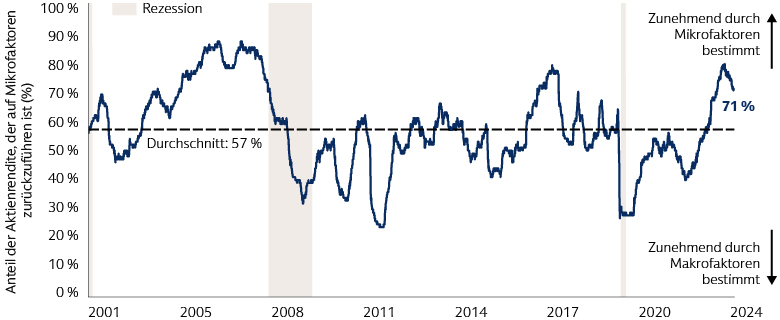

Die starke Konzentration des S&P 500 auf die größten Titel hat dazu geführt, dass die Bewertung des gesamten Index gestiegen ist. Anleger müssen sich daher nach Alternativen und anderen Diversifizierungsmöglichkeiten umschauen. Lösungen kann ein aktiverer Ansatz bieten, der in einzelne Sektoren oder Unternehmen mit soliden Fundamentaldaten investiert, die eine gute Beimischung zu den Magnificent 7 darstellen. Aktuell ist das gesamtwirtschaftliche Umfeld außerdem günstig für ein aktives Management. Die Renditestreuung ist hoch und die Korrelation unter Aktien nimmt ab. Mehr als 70% der Renditen lassen sich daher auf Mikro-Faktoren zurückführen, wie die Gewinnentwicklung, die Wahl des Vorstands und Aufsichtsrats sowie die Verschuldung gemessen an Branchenstandards. Wir erwarten ein höheres Renditepotenzial bei aktiven Managern, die eine Vielzahl von Strategien nutzen, um diese unternehmensspezifischen Faktoren zu analysieren.

Quelle: GS Global Investment Research und Goldman Sachs Asset Management. Stand: 29. Februar 2024. Die Grafik zeigt den Anteil der mittleren Aktienrendite des S&P 500 für die vergangenen sechs Monate, der auf Mikro-Faktoren zurückzuführen ist. Mikro-Faktoren bezieht sich auf unternehmensspezifische Risiko- und Ertragsquellen anstelle von Makro-Faktoren wie Markt-Beta, Sektor-Beta, Unternehmensgröße und Bewertung. Die bisherige Wertentwicklung ist kein Indikator für zukünftige Renditen und bietet keine Garantie im Hinblick auf zukünftige Ergebnisse, die Schwankungen unterworfen sein können. Nur zur Veranschaulichung.

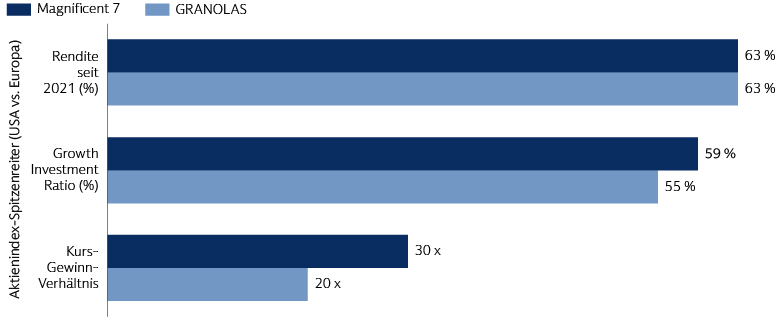

Anderswo gibt es auch hervorragende Titel: Internationale Aktien

Auch außerhalb der USA gibt es starke Unternehmen und Investmentchancen. Viele Top-Aktien bieten weniger Volatilität und mehr Diversifikation außerhalb des Technologiesektors. Der europäische Aktienmarkt wird beispielsweise ähnlich wie der US-Markt von 11 Unternehmen dominiert, den sogenannten GRANOLAS.5 Sie machen etwa ein Viertel der Marktkapitalisierung des STOXX Europe 600 Index aus und warfen mehr als 50% der Indexrenditen der letzten zwölf Monate ab. Das ist mit der Konzentration und den Renditebeiträgen der Magnificent 7 im S&P 500 Index vergleichbar. 6 Seit 2021 haben die GRANOLAS dieselbe Wertentwicklung wie die Magnificent 7 erzielt, jedoch bei nur halb so hoher Volatilität und zwei Dritteln der Bewertung. Top-Unternehmen wie die GRANOLAS gibt es auch in vielen anderen Industrie- und Schwellenländern wie Japan und Indien. Wie beim S&P 500 Index sind auch hier die Fundamentaldaten entscheidend: Sei es bei der Auswahl alternativer Indizes zur Diversifikation oder bei der Entscheidung für einen höheren Tracking Error und Abweichungen vom Vergleichsindex.

Quelle: GS Global Investment Research und Goldman Sachs Asset Management. Stand: 12. Februar 2024. GRANOLAS bezeichnet die 11 größten europäischen Unternehmen nach Marktkapitalisierung. Die bisherige Wertentwicklung prognostiziert keine zukünftigen Ergebnisse und garantiert keine zukünftigen Renditen, die Schwankungen unterworfen sein können. Nur zur Veranschaulichung.

Das Potenzial privater Investments

Anleger möchten ihre konzentrierten Positionen breiter diversifizieren. Dazu bieten die Private Markets eine Vielzahl an Möglichkeiten. Etliche Faktoren tragen dazu bei, dass immer mehr Chancen bei Private Market Investments entstehen: 1. Die Anzahl der in privater Hand befindlichen Unternehmen ist gestiegen, während es weniger börsennotierte Unternehmen gibt. 2. Unternehmen bleiben länger in privater Hand, sodass in dieser Zeit mehr Wertsteigerung stattfindet. 3. Die Innovationskraft vieler in privater Hand befindlicher Unternehmen birgt hohes Potenzial für technologiegestütztes Wirtschaftswachstum. Eine lockere Geldpolitik und mehr Risikobereitschaft bei Anlegern werden den Nutznießern der KI zugutekommen. Die Frage ist nur, wann es so weit sein wird und ob alle Voraussetzungen erfüllt werden. Angesichts der hohen Kapitalkosten sind Anleger jetzt auf robuste Bilanzen und die Unternehmensgewinne fokussiert. Die nächste Wachstumswelle wird unserer Ansicht nach jedoch bei Unternehmen mit niedrigerem Börsenwert und an den Private Markets stattfinden. In der schnelllebigen Zeit von heute müssen sich Unternehmen anpassen, um gut aufgestellt für die Zukunft zu bleiben. Viele Unternehmen ziehen eine private Eigentümerstruktur vor. Durch einen aktiven Eigentümeransatz sind Transformation und Verbesserung einfacher zu erzielen. Die Unternehmensführungsstruktur ermöglicht mehr Übereinstimmung der Interessen von Eigentümern und Unternehmensleitung. Die Beimischung von Private Equity in einem Portfolio kann zur Diversifizierung in Bezug auf Unternehmensgröße, Sektorzusammensetzung und Entwicklungsstadium von Unternehmen beitragen. Wie auch an den Public Markets ist die Selektion eines aktiven Managers in einem komplexen Investmentumfeld umso wichtiger. Anleger sollten sich die Kompetenzen eines Managers in Bezug auf die Wertsteigerung seiner Portfoliounternehmen anschauen.

Blick aus der Distanz

Es mag ein unangenehmer Gedanke sein, dass ein Index von 500 Unternehmen ein Viertel seiner Marktkapitalisierung von nur sieben Unternehmen bestimmen lässt. Die Geschichte hat gezeigt, dass auf Phasen hoher Konzentration Drawdowns folgen können. Im heutigen Marktumfeld deutet die Konzentration jedoch nicht auf einen bevorstehenden Markteinbruch hin. Stattdessen rücken Unternehmen mit robusten Bilanzen in den Vordergrund, die zu den Wachstumsführern im Technologiesektor gehören. Statt starke Unternehmen und Indizes zu verkaufen, möchten wir die Portfoliodiversifikation erhöhen. Dazu schauen wir uns in nicht beachteten Marktbereichen um, die durch ähnlich starke Fundamentaldaten gestützt werden.

1 Magnificent 7 bezieht sich auf Nvidia, Microsoft, Google, Meta, Tesla, Apple und Amazon.

2 Quelle: Bloomberg und Goldman Sachs Asset Management. Stand: 29. Februar 2024.

3 Quelle: Bloomberg und Goldman Sachs Asset Management. Stand: 31. Dezember 2022.

4 Quelle: Bloomberg und Goldman Sachs Asset Management. Stand: 27. Februar 2024.

5 GRANOLAS bezieht sich auf die 11 größten europäischen Unternehmen nach Börsenwert: GlaxoSmithKline, Roche, ASML, Nestle, Novartis, Novo Nordisk, L’Oreal, LVMH, AstraZeneca, SAP und Sanofi.

6 Quelle: Goldman Sachs Global Investment Research und Goldman Sachs Asset Management. Stand: 12. Februar 2024.