Private Markets Diagnostic Studie 2024

In einer dynamischen Investmentlandschaft neue Wege gehen:

In allen Anlageklassen wächst Optimismus, denn die Bedenken über Rezession, Zinsen, Inflation und andere makroökonomische Faktoren lassen nach. Allerdings scheinen die von geopolitischen Spannungen und hohen Bewertungen ausgehenden Risiken zuzunehmen. Je zuversichtlicher Anleger werden, desto mehr bauen sie ihre Allokationen in neuen Bereichen der Private Markets aus. Bei vielen führt das zu Unterallokationen, insbesondere in wachstumsstarken Sektoren wie Private Credit und Infrastruktur sowie bei bestimmten Zugangspunkten wie Secondaries und Co-Investments.

Viele Anleger legen vor allem Wert auf Liquidität. Auch der Fokus von Fondsmanagern gilt zunehmend Liquiditätslösungen, da die anhaltende makroökonomische Unsicherheit und Bewertungsdifferenzen zwischen Käufern und Verkäufern Exits erschweren. Anleger möchten außerdem mehr Kontrolle über ihre Liquiditätsprofile und erhöhen ihre Allokationen in semiliquiden Vehikeln. Auch am Sekundärmarkt schauen sie sich nach neuen Liquiditätsoptionen um.

Die Branche entwickelt sich weiter und passt sich sowohl an das neue Investmentumfeld als auch an neue Technologien an. Künstliche Intelligenz wurde erneut als wichtigste Triebfeder für den Wandel in der Branche genannt. Angesichts höherer Zinsen und gestiegener Bewertungen konzentrieren sich Manager auf Umsatzwachstum, um den Wert ihrer Portfoliounternehmen zu steigern. Sie weiten auch ihr Produktangebot aus und stärken ihre Bilanzen mit externem Kapital. Konsolidierung ist in der Branche immer häufiger zu beobachten und Anleger möchten weiterhin bei weniger Managern investieren.

Die Dynamik im Fundraising verändert sich weiter und Anleger achten genauer auf die Konditionen und Gebühren von Fonds. Manager hingegen betonen ihre Sektorexpertise und ihren Zugang zu differenzierten Investmentmöglichkeiten. Größere Investoren wünschen Co-Investment-Möglichkeiten, maßgeschneiderte Lösungen und Nachhaltigkeit. Mehr als die Hälfte der Anleger in Nord- und Südamerika haben jedoch keine nachhaltigen Anlageziele. Bei Managern besteht eine hohe Akzeptanz in puncto Nachhaltigkeit, insbesondere mit Blick auf Anleger in der EMEA-Region und Asien, wo nachhaltiges Investieren stärker im Fokus steht.

Die vorsichtige Stimmung bei Anlegern und Fondsmanagern wandelt sich allmählich. Ihre Bereitschaft, neue Strategien und Investmentansätze zu berücksichtigen, steigt. Anleger, die Neuland betreten, müssen wachsam bleiben. Nur mit den richtigen Tools, Ressourcen und Kenntnissen können sie erfolgreich investieren.

Anleger an den Private Markets sind optimistischer in Bezug auf Investmentchancen als im Vorjahr. Die Inflation ist zurückgegangen und die Bewertungen beginnen, sich anzupassen. Die Bedenken über Rezessionsrisiken und Inflation haben zwar nachgelassen, aber der Fokus liegt nun stärker auf den geopolitischen Konflikten und den nach wie vor erhöhten Bewertungen.

Investoren (Limited Partners oder LPs) arbeiten weiterhin auf ihre Ziele im Bereich Private Credit und Infrastruktur hin. Gleichzeitig werden ihre Private-Markets-Allokationen diversifizierter, aber sie investieren bei weniger Managern. Insgesamt gesehen sind viele Anleger in Private-Market-Strategien nach wie vor unterallokiert, wenngleich vor allem in Nord- und Südamerika auch Überallokationen in Private Equity problematisch sein können.

Manager (General Partners oder GPs) sind darauf fokussiert, das Umsatzwachstum ihrer Portfoliounternehmen zu steigern. Sie suchen nach vorübergehenden Liquiditätslösungen für Anleger, wie etwa Continuation Vehicles und fremdfinanzierte Dividendenausschüttungen, sog. Dividend Recaps. Bewertungsunterschiede zwischen Käufern und Verkäufern beeinträchtigen die Transaktionsaktivität sowohl bei Akquisitionen als auch Verkäufen. Auch die makroökonomische Unsicherheit erschwert Exits.

Die Private-Markets-Branche entwickelt sich weiter und Manager weiten ihr Angebot aus. Fast ein Drittel zieht zur Kapitalbeschaffung einen Beteiligungsverkauf in Betracht oder nutzt diese Option bereits. Anleger schauen sich außerhalb der traditionellen Drawdown-Struktur um und zeigen Interesse an semiliquiden Vehikeln, darunter auch Aktienstrategien.

Nachhaltigkeit bleibt ein zentrales Thema für größere Investoren, besonders außerhalb von Nord- und Südamerika. Mehr als 50 % der Anleger in Nord- und Südamerika verfolgen keine nachhaltigen Anlageziele. Manager, die weltweit Kapital beschaffen, berichten hingegen von größeren Fortschritten beim Erreichen ihrer Nachhaltigkeitsziele.

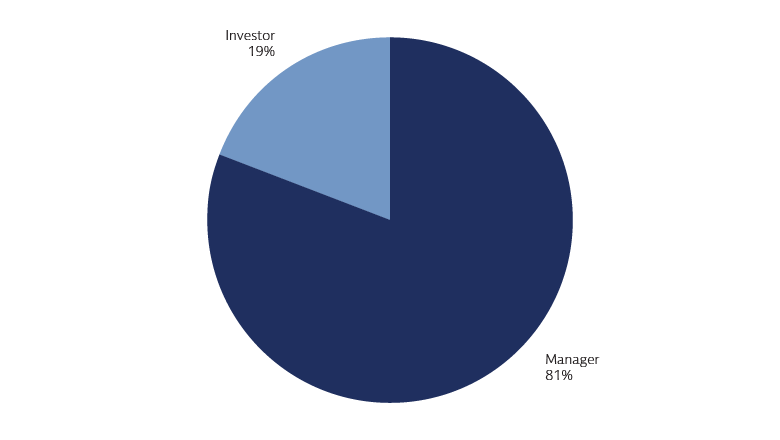

Methodik und Studienteilnehmer

Unsere Ergebnisse basieren auf den Antworten von 235 Institutionen und Fondsmanagern mit ganz unterschiedlichen Perspektiven und Anlegern wie Asset Managern/Vermögensverwaltern, öffentlichen Einrichtungen, gesetzlichen Renten- oder Altersvorsorgesystemen, Family Offices, Stiftungen, Dotationen, Versicherungen, privaten Altersvorsorgeprogrammen und General Partner.