Die Industrialisierung von Alpha: Ein Blick auf Multi-Manager-Hedgefonds und moderne Allokationsstrategien

Multi-Manager-Hedgefonds haben sich in den letzten Jahren zu einer dominierenden Kraft in der Hedgefondsbranche entwickelt. Multi-Manager-Hedgefonds, auch „Multi-Manager-Plattformen“, „Multi-PM-Fonds“ und „Pod-Shops“ genannt, zeichnen sich dadurch aus, dass sie nicht einem Investmentprozess mit einem zentralisierten Entscheidungsträger folgen. Stattdessen allokieren sie vielen Portfoliomanagern (PMs) Kapital, die autonom investieren. Meistens werden Entscheidungen über die Kapitalallokation in diesen Firmen vom oberen Management getroffen. Eine zentrale Risikomanagementfunktion ist für das Risikomanagement sowohl für den Fonds als Ganzes als auch für die PM-Ebene verantwortlich.

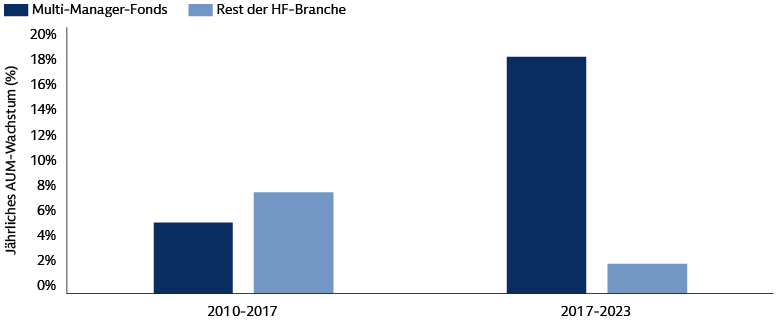

Multi-Manager-Hedgefonds haben in den letzten Jahren stärkere risikobereinigte Ergebnisse mit geringeren Korrelationen zum breiteren Hedgefondsuniversum erzielt. Das hat bei Anlegern erhebliches Interesse geweckt. Multi-Manager-Firmen konnten ihr verwaltetes Vermögen von 2017 bis 2023 um 175 % steigern, während der Rest des Hedgefondsuniversums im gleichen Zeitraum um 13 % wuchs.1 Multi-Manager-Firmen haben ihren Größen- und Gebührenzuwachs genutzt, um ihre Wettbewerbsposition zu halten und auszubauen. Dies hat zu einem „Wettrüsten“ mit hochkarätigen Fachleuten, Strategien, hochmoderner Infrastruktur, Technologie und Datenstrategien geführt.

Quelle: Goldman Sachs, GBM Prime Insights & Analytics, Stand: 30. Juni 2023.

Heute wägen Multi-Manager-Hedgefonds die höheren Risiken und sonstigen Effekte ihres rapiden Wachstum sorgfältig ab, um nicht Opfer ihres eigenen Erfolgs zu werden. Angesichts ihres rasant steigenden AUM standen Multi-Manager-Fonds vor der schwierigen Aufgabe, ihre Investmentteams vergrößern. Das Angebot an hochkarätigen Investmentspezialisten ist begrenzt und die Vergütungen können nicht uneingeschränkt angehoben werden, ohne die zukünftigen Renditen zu beeinträchtigen. Multi-Manager-Hedgefonds haben auch versucht, in neue Investmentstrategien zu expandieren. Dies hat jedoch dazu geführt, dass die Firmen sich immer ähnlicher wurden. Sie unterschieden sich weniger durch ihre Allokationen und mussten auf anderem Weg miteinander konkurrieren. Es kam zu häufigem Abwerben von Fachkräften von einer Plattform zu einer anderen. Durch den stärkeren Wettbewerb und die sich immer mehr ähnelnde Mischung von Strategien kann das Alpha-Potenzial sinken und Plattformen sind schwerer zu differenzieren. Viele Multi-Manager-Fonds setzen auf beträchtliche Hebeleffekte und ähnliche Risikomanagement-Stile. Wir sehen daher ein höheres Potenzial für häufigere und schwerwiegendere „Entschuldungs“-Prozesse. Die gefragtesten Multi-Manager-Firmen haben außerdem versucht, ihre Wettbewerbsposition zu verbessern und die Kundennachfrage durch Modifikationen der Anlegerkonditionen zu steuern. Hohe Vergütungen und restriktive Liquiditätskonditionen für Investoren (LP) erschweren den Zugang zu diesen Firmen.

Das rasante Wachstum und die einschneidenden Veränderungen bei Multi-Manager-Hedgefonds in den letzten Jahren haben bei vielen in der Hedgefondsbranche die Frage aufgeworfen: „Haben wir einen „Gipfel“ bei Plattformen erreicht?“ Eine eindeutige Antwort gibt es sicherlich nicht. Dennoch werden viele der gut konstruierten und innovativen Multi-Manager-Plattformen voraussichtlich Erfolg haben, während andere mit Mühe hinterherhinken. Tatsächlich haben einige große Plattformen in den letzten Jahren einen Teil ihres Kapitals an Anleger zurückgezahlt, um eine Verwässerung ihrer Renditen zu vermeiden. Manche Manager erkennen offensichtlich, dass sie nicht uneingeschränkt weiteres Kapital investieren können. Kompetenz in der Hedgefondsbranche nutzen Anleger unserer Ansicht nach am besten mit einem Ansatz, der uneingeschränkt in Strategien und Strukturen investieren kann. Multi-Manager-Plattformen verfügen über enorm viel Expertise, aber ein großer Pool hochkarätiger Investoren befindet sich außerhalb dieses Ökosystems und sollte nicht ignoriert werden. Kompetente Hedgefondsmanager befinden sich auf eigenen Wunsch außerhalb des Multi-Manager-Universums. Manche bevorzugen unternehmerische Unabhängigkeit oder möchten Strategien nach eigenem Ermessen verwalten. Die strengen Portfolio- und Risikoanforderungen in einem Multi-Manager-Modell sind nicht für alle Arten von Strategien und Anlageklassen geeignet. Um maximale Kompetenz zu erhalten, sollten Anleger alle Arten von Hedgefondsstrategien berücksichtigen. Eine Maximierung des Alpha-Potenzials kann durch eine Kombination aus Multi-Manager-Fonds und anderen Hedgefondsstrategien sowie die Beimischung zusätzlicher Möglichkeiten zur Alpha-Generierung erreicht werden. Zu letzteren zählen Co-Investments und strukturelle Innovationen wie Einzelmandate (SMA).

Grundlagen des Multi-Manager-Geschäftsmodells

Multi-Manager-Hedgefonds verfolgen eine Strategie, bei der Kapital mehreren Portfoliomanagern („PMs“ oder „Pods“) allokiert wird. Die PMs verwalten dieses Kapital unabhängig voneinander und werden normalerweise ihrer eigenen Leistung entsprechend ungeachtet der Gesamtergebnisse aller PMs vergütet. Große Multi-Manager-Firmen können 100 oder mehr PMs haben, während kleinere Firmen eventuell konzentrierter sind. Eine überaus geringe Anzahl von PMs wäre jedoch ungewöhnlich, da die PM-Diversifizierung erhebliche Vorteile erzielen kann. Meist haben PMs bei diesen Firmen granulare Spezialisierungen, wie z. B. den Handel mit einem bestimmten Börsensektor, M&A-Arbitrage oder bestimmte Zinsgeschäfte. PMs setzen in der Regel Strategien um, die sich auf die Generierung von beständigem Alpha bei begrenztem Beta und einer geringen Korrelation mit den Gesamtmärkten konzentrieren. Multi-Manager-Plattformen wenden im Allgemeinen auch strenge Portfoliokonstruktions- und Risikomanagement-Frameworks an, die sicherstellen sollen, dass PMs Portfolios im Einklang mit ihrer Expertise verwalten. Außerdem sollen die negativen Auswirkungen, die ein einzelner PM auf das Gesamtportfolio haben kann, begrenzt werden. Multi-Manager-Fonds nutzen in der Regel unterschiedliche Hebeleffekte, um das von den einzelnen PMs generierte Alpha zu erhöhen.

Entwicklung von Multi-Manager-Firmen und Auswirkungen auf die Hedgefondsbranche

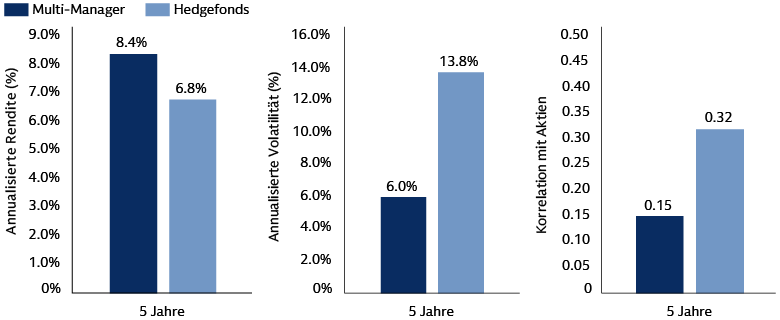

Nach der globalen Finanzkrise holte sich die gesamte Hedgefondsbranche. Multi-Manager-Hedgefonds wuchsen zunächst langsamer als der Rest der Branche. Dies war zum Teil darauf zurückzuführen, dass bestimmte direktionale Strategien eine außerordentliche Performance erzielten, als sich die Märkte von der starken Talfahrt 2008-2009 erholten. Darüber hinaus zögerten viele Anleger angesichts der begrenzten Transparenz und hohen Verschuldung der Multi-Manager-Fonds, zu diesem fragilen Zeitpunkt zu investieren. Dieser Trend begann sich jedoch um 2017 umzukehren. Seither sind Multi-Manager-Strategien mehr als 6-mal so schnell gewachsen wie der Rest des Hedgefondsuniversums. Anleger akzeptieren das Geschäftsmodell zunehmend, da Manager ihr Versprechen beständiger, nicht korrelierender, alpha-getriebener Performancemerkmale erfüllten. In den letzten fünf Jahren haben Multi-Manager-Hedgefonds höhere Renditen mit deutlich geringerer Volatilität und geringerer Aktienkorrelation im Vergleich zu den zusammengesetzten Universen der Hedgefonds und Multi-Strategie-Fonds (ohne Multi-Manager-Fonds) erzielt.2

Quelle: Goldman Sachs, GBM Prime Insights & Analytics, Stand: 30. Juni 2023

Die Gesamtrenditen für Multi-Manager-Fonds sind zwar attraktiv, aber die Streuung der absoluten Renditen und der Sharpe Ratio ist beträchtlich. Auf Basis der jüngsten 5-Jahres-Stichprobendaten von Goldman Sachs Prime Services liegt das 75. Perzentil der Multi-Manager-Rendite bei 11,0 % und das 25. Perzentil nur bei 4,8 %. Gleichzeitig lag die Sharpe Ratio im 75. Perzentil bei 1,54 und damit weit über der Sharpe Ratio von 0,52 im 25. Perzentil. Diese Streuung wird voraussichtlich anhalten, denn der Wettbewerb unter den etablierten Multi-Managern wird intensiv bleiben und die Anzahl der neuen Multi-Manager ist weiterhin robust. Je nach ihrer Managerselektion machen Anleger daher völlig unterschiedliche Erfahrungen mit Multi-Manager-Investments.

Quelle: Goldman Sachs Prime Services, The Evolution of the Multi-Manager Landscape (Die Entwicklung der Multi-Manager-Landschaft), September 2023

Wettbewerbsdynamik im Multi-Manager-Universum

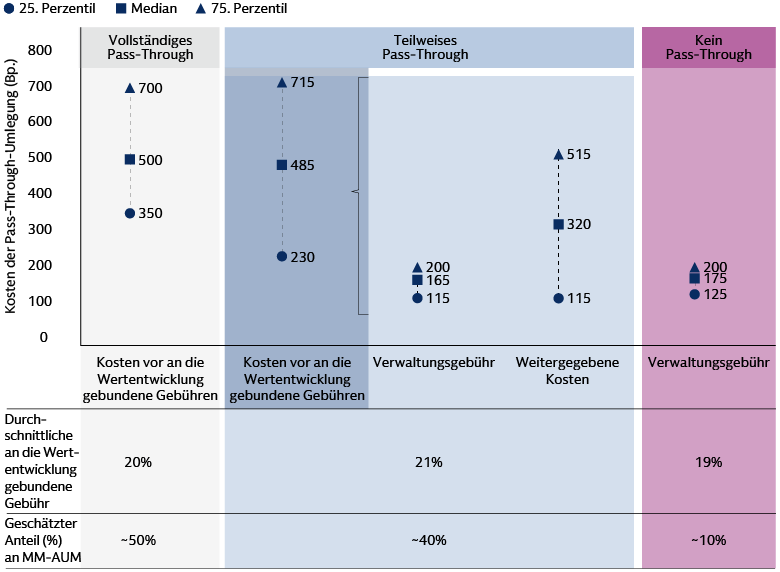

Die Fähigkeit, beständig hohe Renditen zu erzielen, ist für die besten Manager heute nicht selbstverständlich und erfordert fortlaufende Investitionen. Aufgrund der höheren Anlegernachfrage erhalten viele Multi-Manager-Fonds Zuflüsse in Milliardenhöhe. Daher müssen sie ihre Tätigkeit so schnell wie möglich skalieren, um dieses Kapital zu investieren. Das erfordert viele neue PMs, und einige Unternehmen entwickeln sogar neue Strategien zur Diversifizierung. Ein wichtiges Merkmal des Multi-Manager-Geschäftsmodells, das dieses Wachstum ermöglicht hat, ist die „Pass Through“-Gebührenstruktur. Sie ermöglicht es Managern, die Kosten für den Betrieb und die Verwaltung des Fonds an Anleger weiterzugeben (zusätzlich zu einer festgelegten Verwaltungsvergütung). Neben der ebenfalls berechneten erfolgsabhängigen Gebühr haben nahezu alle Multi-Manager-Firmen eine „Pass Through“-Gebührenstruktur. In den letzten 5 Jahren hatten 8 von 9 neu aufgelegten Fonds entweder eine vollständige oder teilweise „Pass Through“-Kostenstruktur.

„Pass Through“-Gebühren ermöglichten es den Firmen, ihren Personalbedarf durch höhere Vergütungspakete zu decken. Insgesamt haben Multi-Manager-Firmen ihre Beschäftigtenzahl von etwa 5.300 für 2015 auf über 18.000 für 2023 mehr als verdreifacht. Im Rest der Hedgefonds-Branche hingegen ist die Beschäftigtenzahl nur um etwa 10 % (von 44.000 auf 48.400) gestiegen.3 Darüber hinaus haben Multi-Manager-Firmen „Pass Through“-Gebühren genutzt, um neue Strategien sowie die dazu erforderliche Infrastruktur, Technologie und Daten aufzubauen. In dieser Wachstumsphase veränderte sich das Verhältnis von Investment- zu Nicht-Investmentspezialisten deutlich: 60 % der Mitarbeitenden waren 2015 Investmentspezialisten, 2023 lag ihr Anteil bei 46 %. Das verdeutlicht die operative Komplexität, mit der große und wachsende Multi-Manager-Hedgefonds konfrontiert sind.

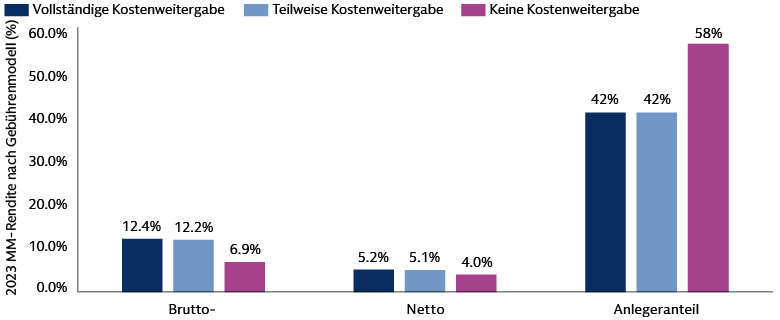

Obwohl das steigende Vermögen Multi-Manager-Firmen hilft, die Kosten auf eine größere Anlegerbasis umzulegen, stiegen die operativen Kosten oftmals noch schneller als das verwaltete Vermögen. Das führte dazu, dass die Kosten für Anleger erheblich stiegen. Die weitergegebenen Kosten (einschließlich Verwaltungsvergütung) beliefen sich 2023 für Manager mit dieser Struktur auf etwa 5 % vor erfolgsabhängigen Gebühren.4 Manager mit vollständigen und teilweisen „Pass Through“-Strukturen schnitten 2023 auf Bruttobasis deutlich besser ab als Manager ohne „Pass Through“-Struktur. Das deutet darauf hin, dass die hohen Ausgaben Unternehmen mit „Pass Through“-Gebührenstruktur eventuell eine Outperformance ermöglichten. Nach Berücksichtigung der vollen Gebührenlast schloss sich die Lücke zwar deutlich, dennoch schnitten Manager mit „Pass Through“-Struktur auf Nettobasis immer noch etwas besser ab. Manche Anleger sehen relativ hohe Gebühren und Ausgaben als Notwendigkeit für Manager an, um ihre Wettbewerbsposition zu halten. Andere hingegen lehnen es strikt ab, so hohe Kosten zu tragen. Durch die höheren Gebührenbelastungen erhalten Anleger einen geringeren Anteil an den Renditen von Multi-Manager-Fonds: 2021 waren es 54 % und 2023 41 %.5 Obwohl es sich teilweise um kurzfristige Zahlen handelt, müssen Anleger darauf achten, dass Manager ihre Fähigkeit, Kosten weiterzugeben, vernünftig nutzen, damit beide Seiten Vorteile haben.

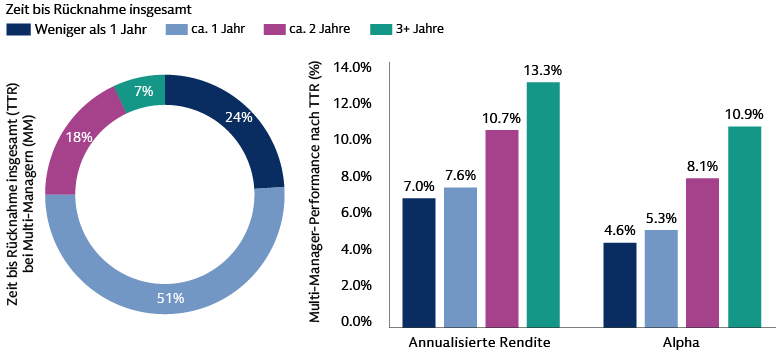

Quelle: Barclays, „Multi-Manager Hedge Funds Review“, Stand Januar 2024

Neben höheren Gebühren haben viele Multi-Manager-Firma die Liquidität eingeschränkt. Etwa 25 % des Multi-Manager-Universums erfordern bis zur vollständigen Rückzahlung jetzt mehr als 2 Jahre.6 Bei machen Top-Managern sehen die Konditionen eine Auszahlung über 3 bis 5 Jahre vor. Manager verteidigen die Praxis mit dem Argument, dass sie Stabilität bietet, um mehrjährige Initiativen zu verfolgen. Das ist vorteilhaft für die langfristige Alpha-Generierung sowie um PMs zu gewinnen und zu binden gegenüber Wettbewerbern mit besseren Liquiditätsbedingungen. Unternehmen mit dem längsten Rücknahmezeitraum haben in den letzten 5 Jahren eine Outperformance erzielt.7 Wahrscheinlich waren diese Firmen jedoch auch dank ihrer starken Performance in der Lage, Konditionen mit weniger Liquidität zu verlangen. Mit anderen Worten: Vermutlich besteht eine wechselseitige Beziehung zwischen einer starken Performance und der Fähigkeit eines Managers, weniger liquides Kapital von Anlegern einzusammeln.

Quelle: Barclays, „Multi-Manager Hedge Funds Review“, Stand Januar 2024

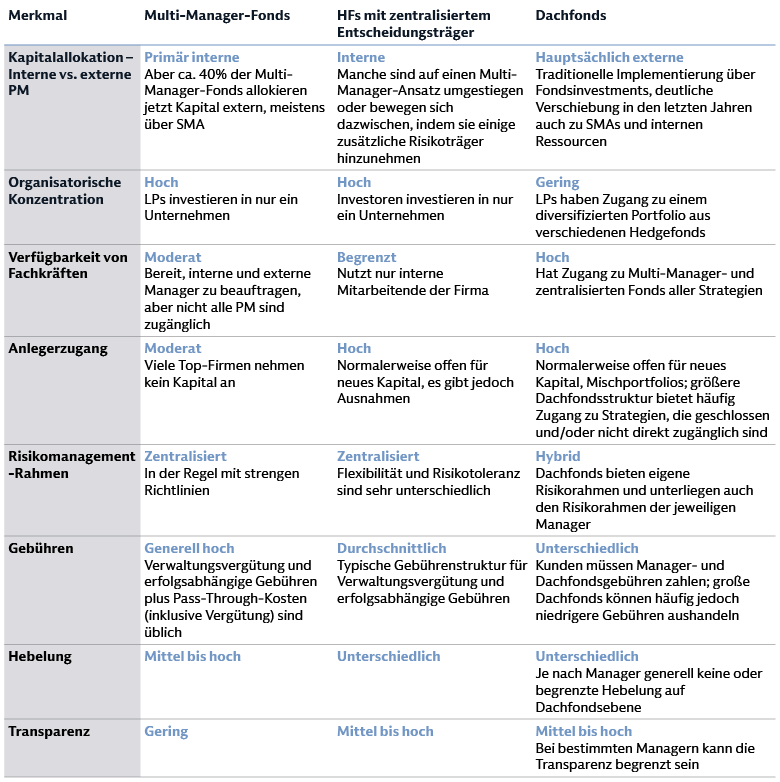

Vergleiche mit anderen Hedgefondsmodellen – Multi-PM-Plattform-HFs lassen zuerst die Grenzen zwischen „Direkt- und Dachfonds“ und jetzt zwischen „Proprietär und Extern“ verschwimmen

Dass mehr Kapital zu Multi-Manager-Firmen fließt, hat die Tätigkeit dieser Manager einschneidend verändert. Das hat auch Auswirkungen auf die Hedgefondsbranche insgesamt. Multi-Manager-Strategien weisen sowohl Ähnlichkeiten als auch Unterschiede zu „traditionellen“ Hedgefondsmodellen mit zentralisierter Entscheidungsfindung und Dachfondsansätzen auf. Die Grenzen zwischen diesen Modellen sind über viele Jahre sehr verschwommen. Während Einzel-PM-Fonds beispielsweise in der Vergangenheit Fonds zugunsten von Investoren betrieben haben, verwalten viele dieser Fonds jetzt auch Konten für Multi-Manager-Plattformen. Obwohl Multi-Manager-Plattformen in der Vergangenheit PMs exklusiv beschäftigten, allokiert ein erheblicher Prozentsatz nun Kapital an externe Manager. Damit nähern sie sich dem, was in der Vergangenheit als Dachfondsstrategien angesehen wurde. Viele Dachfondsfirmen haben sich zwischenzeitlich verändert und entwickeln nun komplexe SMA-Ressourcen, was eher dem Multi-Manager-Anlagestil entspricht.

Hedgefonds mit zentralisierter Entscheidungsfindung

Die „traditionelle“ Form eines Hedgefonds hat eine zentralisierte Entscheidungsstruktur mit entweder einem PM (oft der Chief Investment Officer oder CIO) oder einer kleinen Gruppe von Personen, die über die Positionierung des gesamten Portfolios entscheiden. Inhärent führt dies dazu, dass eine einzelne Person sehr viel Verantwortung im Investmentprozess und letztendlich für den Erfolg der Organisation trägt. Ist diese Person nicht mehr da, haben Anleger oft weniger Vertrauen in das weitere Potenzial der Organisation. Das zentralisierte Entscheidungsmodell macht es immer schwerer, den gleichen Grad an Diversifikation in Bezug auf die Quantität der Positionen und Standpunkte zu entwickeln, den Multi-Manager-Firmen und Dachfonds erreichen können.

Im Gegensatz dazu funktioniert das Multi-Manager-Modell eher wie eine Fabrik, die darauf ausgelegt ist, die Fähigkeiten der verschiedenen PMs zu nutzen. Spezialisierte Bereiche rekrutieren und entwickeln viele Fachleute, um deren Kompetenzen in einer einheitlichen Portfolio- und Risikostruktur einzusetzen. Die für den Erfolg als Multi-Manager-Strategie erforderliche Institutionalisierung bedeutet auch, dass es in der Regel keinen einzigen Entscheidungsträger gibt, der im Tagesgeschäft unentbehrlich ist. Nicht von einer einzelnen Person abhängig zu sein, kann Multi-Manager-Firmen helfen, sich in „Kompetenzfabriken“ zu verwandeln, die langlebiger sind als zentrale Geschäftsmodelle. Dennoch gibt es auch in Multi-Manager-Firmen visionäre und innovative Gründer im Hintergrund, deren Entscheidungen für den langfristigen Erfolg und die Gesundheit ihrer Firmen von Bedeutung sind. Dachfonds-Geschäftsmodelle weisen in dieser Hinsicht viele Parallelen zu Multi-Manager-Firmen auf. Sie nutzen die Möglichkeit, Expertise im gesamten Hedgefondsuniversum zu finden und mit den richtigen Strukturen und Prozessen systematisch einzusetzen.

Dachfonds

Mit der Entwicklung der Hedgefondsbranche wurde die Bandbreite der Strategien für viele Anleger, die ansonsten von einem Hedgefonds-Engagement profitieren könnten, immer komplexer, schwieriger zu bewerten und schwerer zugänglich. Dies führte zur Entstehung der Dachfondbranche. Spezialisten mit der erforderlichen Expertise und Kontakten in der Branchen konstruierten Portfolios von Hedgefondsmanagern für diejenigen Anleger, die dazu nicht die richtigen Tools hatten. Multi-Manager-Strategien ähneln wohl am ehesten dem Dachfondsmodell. Für Dachfonds- und Multi-Manager-Plattformen sind Spezialisten wichtig, die hochkarätige Manager finden und beurteilen können. Dazu müssen sie sowohl quantitative Analysen durchführen als auch qualitative Einschätzungen treffen. Beide Arten von Geschäftsmodellen allokieren ihr Kapital auch verschiedenen unabhängigen Renditetreibern (d. h. PMs bei Multi-Managern bzw. Dachfonds bei Hedgefonds).

Wie verschwommen die Grenze zwischen diesen beiden Gruppen ist, erkennt man daran, dass Multi-Manager-Plattformen jetzt üblicherweise Kapital bei externen Managern investieren. Ungefähr 40 %8 der Multi-Manager-Hedgefonds allokieren nun extern verwalteten Strategien mindestens etwas Kapital. Manche Multi-Manager-Firmen beginnen gerade erst, extern zu investieren, während andere seit Jahren externe Allokationen in ihren Ansatz integriert und über SMAs Milliarden in externe Manager investiert haben. Ähnlich haben auch viele Dachfonds ein hybrides Modell für flexiblen Zugang zu Managern eingeführt. Sie nutzen entweder traditionelle Fondsstrukturen oder verhandeln direkt mit Hedgefonds, die Kapital über ein SMA verwalten.

Nach wie vor müssen Multi-Manager-Plattformen um einen begrenzten Pool von Investmentspezialisten konkurrieren. Modernisierten Dachfonds ist es jedoch gelungen, ihre zentrale Position in der Branche zu nutzen, um hochkarätige Fachleute im gesamten Hedgefondsuniversum zu finden. Dazu investieren sie sowohl in die besten Multi-Manager-Plattformen als auch in hochspezialisierte Boutique-Fonds über alle Formate (Fonds + SMA) und Zugangspunkte (auch Co-Investments). Das moderne Dachfonds-Investmentmodell hat sich zu einer richtigen „Kompetenzfabrik“ entwickelt.

Quelle: Goldman Sachs Asset Management. Nur zur Veranschaulichung.

Ein moderner Ansatz für Investments in Hedgefonds

Multi-Manager-Strategien haben insgesamt eine beeindruckende Performance erzielt und ihren Marktanteil in der Hedgefondsbranche erheblich gesteigert. Das Tempo ihres Wachstums und der harte Wettbewerb stellen jedoch Herausforderungen dar. Die Renditestreuung wird hoch sein, aber Multi-Manager-Fonds mit umsichtiger Kapitalstruktur und hochkarätigen Spezialisten, die zu den Stärken und der Infrastruktur des Unternehmens passen, können weiterhin sehr erfolgreich sein. Dennoch wird der intensive Wettbewerb unter den Plattformen voraussichtlich anhalten und die Renditestreuung wird erheblich sein. Durch diese Entwicklungen sind die Grenzen zwischen den verschiedenen Arten von Hedgefonds verschwommen. Einzelmanager-Hedgefonds übernehmen die erfolgreichen Praktiken von Multi-Manager-Plattformen, und Dachfonds passen ihre Strategien an, um mit immer komplexeren Methoden Alpha zu generieren.

Gewisse Multi-Manager-Plattformen werden in Zukunft wahrscheinlich die Nase vorn haben. Es gibt unserer Ansicht nach jedoch auch viele andere Alpha-Quellen bei Hedgefonds, die im aktuellen Umfeld nicht ignoriert werden sollten. Modernes Hedgefonds-Investieren erfordert einen uneingeschränkten Ansatz, der Investitionen in verschiedene Hedgefonds-Strategien und -Strukturen ermöglicht. So können Anleger gut aufgestellt sein, um Zugang zu qualifizierten Investmentmanagern mit den besten Chancen zur Generierung von Alpha zu erhalten. Die Fähigkeit, in Multi-Manager-Plattformen, Boutique-Firmen mit einer zentralisierteren Struktur und Co-Investment-Möglichkeiten zu investieren und diese Investments durch Fondsinvestitionen, SMAs oder anderweitig flexibel zu implementieren, wird in den kommenden Jahren eine solide Grundlage für ein erfolgreiches Hedgefonds-Programm bieten.

1 Quelle: GS Prime Services Datenbank

2 GS Prime Services. Stand: 30. Juni 2023.

3 Goldman Sachs Prime Services, „The Evolution of the Multi-Manager Landscape: (Die Entwicklung der Multi-Manager-Landschaft), September 2023

4 Barclays, „Multi-Manager Hedge Funds Review“, Stand Januar 2024

5 Bloomberg, „Hedge Fund Startups on the Rise With Giant Firms Under Scrutiny“ (Hedgefonds-Startups auf dem Vormarsch. große Firmen auf dem Prüfstand), 4. März 2024.

6 Barclays, „Multi-Manager Hedge Funds Review“, Stand Januar 2024

7 Barclays, „Multi-Manager Hedge Funds Review“, Stand Januar 2024

8 Barclays, „Multi-Manager Hedge Funds Review“, Stand Januar 2024