Nachhaltigkeitssignale: Von grau zu grün - Bildung, Gesundheitswesen, finanzielle Teilhabe

Angefacht durch den globalen Kampf gegen den Klimawandel nimmt nachhaltiges Investieren weiter Fahrt auf: Anleger, Unternehmen und Regierungen wetteifern um neue Wachstumschancen im Übergang zu einer kohlenstoffarmen Wirtschaft. Die Erkenntnis wächst, dass nachhaltiges Wachstum nur mit einer inklusiveren Wirtschaft erreicht werden kann. Das beflügelt Investitionen in Schlüsselsektoren wie Bildung, Finanzdienstleistungen und Gesundheitswesen.

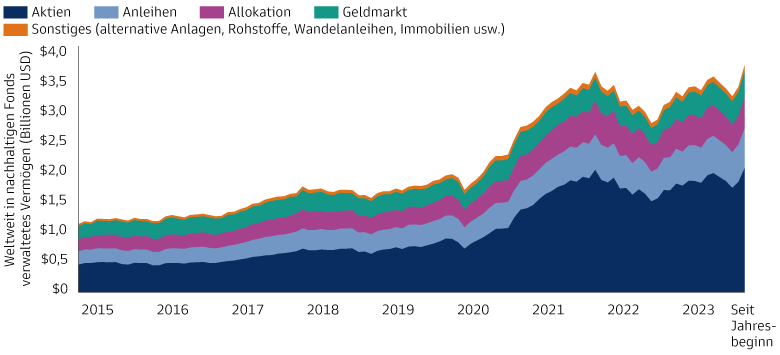

Der positive Fortschritt war 2023 nicht zu übersehen. Trotz geopolitischer Spannungen und makroökonomischer Herausforderungen wie steigenden Zinsen und Inflationsdruck wurde weltweit eine Rekordsumme von 1,8 Billionen USD in die Energiewende investiert.1 Das in nachhaltigen Investmentfonds verwaltete Vermögen kletterte weltweit auf ein Allzeithoch von fast 3,7 Billionen USD.2

So konnten Fortschritte in Bereichen wie erneuerbare Energien vorangetrieben werden, wo die Kapazität in den letzten zwei Jahrzehnten weltweit am schnellsten gestiegen ist.3 Der Preis von Lithium-Ionen-Akkus, die in E-Autos und für Energiespeicher verwendet werden, ist so niedrig wie nie zuvor.4 Die Abholzung des Amazonas-Regenwaldes in Brasilien hat sich gegenüber dem Vorjahr halbiert auf den niedrigsten Stand seit 2018.5

Der Boom beim nachhaltigen Investieren ist nicht nur attraktiven wirtschaftlichen Aspekten und dem wachsenden Spektrum an Möglichkeiten zu verdanken. Es muss dringend Kapital mobilisiert werden, um die Klimakrise zu bekämpfen und eine gerechtere Wirtschaft zu gestalten. Dazu gehört, Fachkräfte für neue Technologien auszubilden.6 Der Nachhaltigkeitsfokus wird 2024 voraussichtlich noch zunehmen und Investitionen in die Unternehmen beflügeln, die eine schnellere Transformation der globalen Wirtschaft vorantreiben. Das sind beispielsweise Anbieter innovativer Lösungen, aber auch Unternehmen, die diese Lösungen im Rahmen ihrer Dekarbonisierungs- und Integrationspläne umsetzen.

Gerade in emissionsintensiven Sektoren müssen realistische Lösungen im Vordergrund stehen. Dadurch wird sich das Universum für nachhaltiges Investieren auf diejenigen Unternehmen ausweiten, die mit gutem Beispiel vorangehen. Der Inflation Reduction Act in den USA und ähnliche Initiativen in anderen Ländern bieten Anreize für die Entwicklung von Lösungen in Bereichen wie saubere Energie und Elektrofahrzeuge. Durch den massiven Anstieg der Lebenshaltungskosten ist 2023 integratives Wachstum in den Vordergrund gerückt. Neue Technologielösungen schaffen attraktive Möglichkeiten für Impact-Investing.

Das Tempo des Nachhaltigkeitswandels könnte im kommenden Jahr nachlassen, denn in den meisten Industrieländern wird mit höheren Zinsen und schwächerem Wachstum gerechnet.7 Geopolitische Spannungen bedrohen die globalen Lieferketten. Auch die politische Unterstützung von Umwelt- und Sozialinitiativen kann sich im Superwahljahr 2024 verändern. Wir sind jedoch der Meinung, dass Nachhaltigkeit sich immer mehr rechnet und Chancen schafft, die potenziellen Gegenwind aushalten.

Quelle: Morningstar, Goldman Sachs Global Investment Research. Stand der Daten: 29. Januar 2024.

Nachhaltigkeitssignale erkennen

Nachhaltiges Investieren ist nicht mehr das, was es einmal war. Anfangs ging es bei vielen Strategien mehr um das Etikett „grün“ oder „sozial“ als um realen Impact. Folglich flossen Investitionen in Sektoren mit geringem Kohlenstoffausstoß, die als umweltfreundlicher galten. Emissionsintensivere Branchen hingegen wurden gemieden. Bei vielen Anlegern findet jedoch ein Umdenken statt. Wenn die Realwirtschaft dekarbonisiert und inklusiver gemacht werden soll, muss auch Kapital dorthin fließen.

Der Wandel kann nur gelingen, wenn in Unternehmen und Wertschöpfungsketten aller Sektoren investiert wird. Ganz besonders gilt das für Branchen, die schwer zu dekarbonisieren sind, wie Bauen, Energie und Verkehr. Wenn es beispielsweise Chemie- und Zementherstellern gelingt, sich erfolgreich umzustellen, können sie zu den Gewinnern der neuen nachhaltigen Wirtschaft zählen.

Um diese Chancen zu erkennen, müssen Anleger wissen, welche Signale auf Fortschritte wie CO2-Effizienz hindeuten und welche Signale keine Aussagekraft haben. Das erfordert einen Ansatz, der den Fortschritt nicht auf Portfolioebene, sondern für jedes einzelne Unternehmen misst. Dann können Anleger die Veränderungen, die sie unterstützen möchten, erkennen und verfolgen. Bei einer derart detaillierten Betrachtung von Emissionsquellen zeigt sich, dass die meisten Veränderungen langfristig auf Faktoren wie Schwankungen im Marktwert und Kauf oder Verkauf von Portfoliopositionen zurückzuführen sind. Die Nachhaltigkeitssignale, nach denen Anleger schauen, können dabei übersehen werden.

Auch integrierte Kennzahlen sind erforderlich, um die Strategien und Maßnahmen von Unternehmen beurteilen zu können. Um die potenziellen Gewinner der Wende zu erkennen, müssen Anleger auf Faktoren achten, die auf einen zukunftsorientierten Ansatz hindeuten: langfristige Nachhaltigkeitsambitionen, Umsatzquellen, Pläne für die Kapitalallokation und tatsächliche Ausgaben, die im Einklang mit den Nachhaltigkeitszielen von Unternehmen stehen.

Chancen im Wandel

Anleger, die ihre Rendite und ihren Impact steigern möchten, sollten sich nach den Gewinnern von morgen umschauen. Bei vielen Unternehmen, die jetzt den Wandel von grau zu grün vollziehen, handelt es sich um emissionsverursachende Industriebetriebe in kapitalintensiven Sektoren. Genau hier liegt das Potenzial für Anleger.

Ein Ansatz besteht darin, sich mit den Herausforderungen CO2-intensiver Sektoren und den notwendigen Lösungen für eine Dekarbonisierung zu befassen. Um das Stromnetz auf erneuerbare Energien umzustellen, müssen beispielsweise die Leistung ausgebaut und die Kosten gesenkt werden. Chancen für Anleger gibt es bei den Unternehmen, die diese Schwächen angehen, wie Entwickler von Energiespeicherplattformen und Umrichter, die Stromerzeugungsanlagen mit dem Netz verbinden.

Ein anderer Ansatz schaut in Wertschöpfungs- und Lieferketten nach Möglichkeiten, die Anbietern grüner Lösungen beigemischt werden können. Deren Hauptkunden sind häufig emissionsintensive Unternehmen mit glaubwürdigen Dekarbonisierungsplänen. Dies kann auch Chancen an den öffentlichen und den privaten Aktienmärkten eröffnen, wie etwa bei im Wandel von grau zu grün befindlichen Unternehmen und deren Lieferanten, von denen viele noch in privater Hand sind.

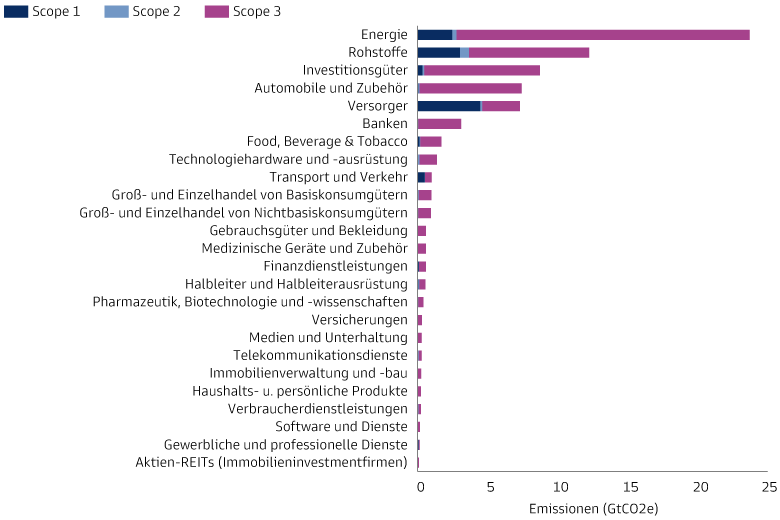

Quelle: MSCI. Stand: November 2022. Nur zur Veranschaulichung. „Netto-Null“ bezieht sich auf einen Zustand, in dem die Menge der in die Atmosphäre ausgestoßenen Treibhausgase durch die Menge der aus der Atmosphäre entfernten Treibhausgase ausgeglichen wird. 22 % des Markts gemessen am MSCI ACWI, Stand November 2022.

Hinweis: Für die systematische Erfassung und das Reporting ihrer Emissionen unterscheiden viele Unternehmen zwischen drei „Scopes“, die im Greenhouse Gas Protocol definiert sind. Scope 1 umfasst direkte THG-Emissionen aus Quellen, die dem Unternehmen gehören oder von ihm kontrolliert werden. Scope 2 bezieht sich auf indirekte THG-Emissionen aus der Erzeugung von Strom, den das Unternehmen kauft und verbraucht. Scope 3 umfasst alle anderen indirekten Emissionen aus den Aktivitäten eines Unternehmens, die aber aus Quellen stammen, die das Unternehmen weder besitzt noch kontrolliert. Das kann zum Beispiel die Entsorgung von Abfällen sein oder die Nutzung von verkauften Produkten und Dienstleistungen. Siehe „The Greenhouse Gas Protocol: A Corporate Accounting and Reporting Standard“, The Greenhouse Gas Protocol Initiative. Stand: März 2004.

Saubere Energie im Aufwind

Die Saubere-Energie-Branche erfuhr in den letzten Jahren politische Unterstützung. Viele Staatsregierungen wetteifern um den Ausbau ihrer Kapazitäten, weil sie hoffen, damit ihre eigene Wirtschaft anzukurbeln. Dieser Wettbewerb schuf eine Investitionsdynamik, die zu mehr Auswahl, Skaleneffekten und Anlagemöglichkeiten führen kann.

In den USA haben Unternehmen, seit der Inflation Reduction Act (IRA) im August 2022 verabschiedet wurde, 421 Mrd. USD an Investitionen in heimische Großprojekte für saubere Energie angekündigt.8 Laut Schätzungen von Goldman-Sachs-Analysten kann der IRA die US-Regierung bis 2032 1,2 Billionen USD kosten und 3 Billionen USD an Infrastrukturinvestitionen fördern.9 Die Europäische Union (EU) reagierte mit ihrer Netto-Null-Industrie-Verordnung und der Verordnung zu kritischen Rohstoffen.10 Was Umfang und Reichweite angeht, entspricht das EU-Maßnahmenpaket im Wesentlichen dem IRA. Zusammen können die Initiativen der USA und der EU bis zu 6 Billionen EUR an Kapital mobilisieren.11 Andere Länder sind nachgezogen, Indien beispielsweise mit einer Reihe von Initiativen für erneuerbare Energien.12 Allen voraus ist China, das die Herstellung und den Handel mit den meisten Technologien für saubere Energie dominiert.13

Dieser Wettbewerb wird den globalen Fortschritt in Richtung kritischer Klimaziele voraussichtlich beschleunigen. Die Auswirkungen des IRA beispielsweise machen sich gerade erst bemerkbar und werden in den kommenden Jahren Innovationen in allen Anlageklassen vorantreiben. Für Anleger bedeutet das mehr Chancen. Der IRA wird die Umstellung der US-Wirtschaft auf kohlenstoffarme Energien durch die breite Bereitstellung von grünem Wasserstoff und Kohlenstoffabscheidung vermutlich maßgeblich voranbringen. Die größten Auswirkungen wird der IRA Goldman-Sachs-Analysten zufolge jedoch mit Steuergutschriften für Elektroautos und mit sauberer Energie betriebene Nutzfahrzeuge auf den Verkehr haben, der den höchsten THG-Ausstoß verursacht.14

In wichtigen Volkswirtschaften wie den USA, der EU und Indien finden dieses Jahr Wahlen statt. Aufgrund der politischen Unsicherheit investieren Unternehmen möglicherweise weniger in ihre Umwelt- und Sozialziele. Ausgleichend wirkt unserer Ansicht nach jedoch die Aussicht auf Leitzinssenkungen im Verlauf von 2024 durch die US-Notenbank und andere Zentralbanken. Hinzu kommen Energiesicherheitsbedenken und dringend notwendige Verbesserungen der Energieeffizienz. Außerdem wird Nachhaltigkeit immer wirtschaftlicher. All diese Faktoren zusammen können das Wachstum im Bereich der sauberen und erneuerbaren Energien weiter beflügeln.

Integratives Wachstum fördern

Bei vielen Anlegern wächst das Bewusstsein, dass nachhaltiges Wachstum vermutlich nur erreicht werden kann, wenn es auch zu einer inklusiveren Wirtschaft führt. Welche Herausforderungen auf dem Weg zu diesem Ziel bewältigt werden müssen, ist in den letzten Jahren besonders deutlich geworden. Die Coronavirus-Pandemie verursachte den größten Anstieg der weltweiten Armut seit Jahrzehnten. In den ärmsten Ländern sind die Einkommen massiv zurückgegangen und es gab herbe Rückschläge in der Gesundheitsversorgung und Bildung.15 Die Erholung von der Pandemie verläuft ungleichmäßig: Reiche Volkswirtschaften haben es weitgehend geschafft, aber Entwicklungsländer kämpfen mit Schulden und fallen immer weiter zurück. Durch die rasant steigende Inflation und die Krise der Lebenshaltungskosten haben sich diese Probleme in den letzten zwei Jahren verschärft. In vielen einkommensschwachen Ländern, insbesondere in Afrika und Westasien, liegen die Armutsraten daher immer noch weit über dem vorpandemischen Niveau.16

Bei vielen Anlegern steigt daher das Interesse am sozialen Aspekt von Nachhaltigkeit. Mit der Nachfrage ist auch das Angebot an neuen Produkten wie Social Bonds und Impact-Aktienstrategien gewachsen. Sie sind auf Herausforderungen wie Zugang zu bezahlbarer Gesundheitsversorgung und die Reduzierung von Einkommensungleichheit ausgerichtet. Auf integratives Wachstum fokussierte Märkte wachsen rasant: Der Social-Bond-Markt beispielsweise hat in nur neun Jahren eine Größe von mehr als 630 Mrd. USD erreicht.17

Ein Fokus liegt 2024 auf Bildung, denn an den angespannten Arbeitsmärkten in den USA und Europa mangelt es an qualifizierten Fachkräften für Nachhaltigkeit.18 Softwareanbieter sind eine Möglichkeit, in Themen wie digitale Teilhabe und Zugang zu bezahlbarer Bildung zu investieren.19 Auch im Bereich der bezahlbaren Gesundheitsversorgung sind technologiegestützte Lösungen wie virtuelle Arztbesuche besonders vielversprechend. Mit Online-Bildungsplattformen und technologiegestützter Navigation von Gesundheitsleistungen können Lösungsanbieter außerdem eine personalisiertere Grundversorgung ermöglichen.20

Die Beseitigung von Barrieren im Finanzsystem ist ebenfalls ein wichtiger Schritt hin zu einer inklusiveren Wirtschaft.21 Menschen brauchen Zugang zu Konten, Krediten und Versicherungen, um Finanzgeschäfte sicher erledigen zu können. Nur so werden sie für Notfälle vorsorgen und in langfristigen Vermögensaufbau investieren. Mit digitaler Technologie betreiben Unternehmen auf der ganzen Welt Zahlungsplattformen und eröffnen neue Vertriebskanäle für Finanzdienstleistungen. Dieser Innovationsschub verbessert den Zugang zu erschwinglichen Finanzdienstleistungen und schafft eine Vielzahl von Investitionsmöglichkeiten an den Public und den Private Markets.

Nachhaltiges Investieren 2.0

Je mehr die Nachhaltigkeitswende der Weltwirtschaft Fahrt aufnimmt, desto mehr wird das Universum der Anlagemöglichkeiten wachsen. Allerdings werden auch immer mehr Anleger um die besten Chancen konkurrieren. In einem solchen reifenden Markt brauchen Anleger einen Ansatz für die Sektoren und Regionen, in denen eine Reduzierung der hohen Kohlenstoffemissionen oder ein gerechtes Wachstum besonders schwer zu erreichen sind. Diese Chancen lassen sich möglicherweise nur mit zukunftsgerichteten, granularen Metriken identifizieren, die die richtigen Signale für eine glaubwürdige Wende erkennen. Anlagen, die auf Wertsteigerung und realen Impact ausgerichtet sind, können unserer Ansicht nach Renditen erzielen und gleichzeitig die Wende zu einer kohlenstoffarmen, inklusiven Wirtschaft vorantreiben.

1 „Energy Transition Investment Trends 2024“ (Trends 2024 bei Investitionen in die Energiewende) BloombergNEF. Stand: 30. Januar 2024.

2 „GS SUSTAIN Tracker: Sustainable fund 2023 flows slower but positive, with improved performance in 4Q“ (Zuflüsse in nachhaltige Fonds 2023 langsamer, aber positiv und mit einer besseren Wertentwicklung im 4. Quartal), Goldman Sachs Global Investment Research. Stand der Daten: 29. Januar 2024.

3 „Renewables 2023”, Internationale Energieagentur (IEA). Stand: Januar 2024.

4 „Lithium-Ion Battery Pack Prices Hit Record Low of $139/kWh“ (Preise von Lithium-Ionen-Akkus fallen auf Rekordtief von 139 USD/kWh“), BloombergNEF. Stand: 26. November 2023.

5 „Deforestation in Brazil's Amazon down by 50% to five-year low in 2023“ (Abholzung des Amazonas in Brasilien 2023 um 50 % auf 5-Jahres-Tief gesunken), Reuters. Stand: 12. Januar 2024. Der Artikel beruft sich auf Daten der brasilianischen Regierung.

6 Die Investitionslücke zum Erreichen der Ziele für nachhaltige Entwicklung (SDG) der Vereinten Nationen liegt jetzt beispielsweise bei mehr als 4 Billionen USD pro Jahr. Am meisten fehlt es an Investitionen in Energie-, Wasser- und Transportinfrastruktur. Siehe „World Investment Report 2023“, Konferenz der Vereinten Nationen für Handel und Entwicklung (UNCTAD). Stand: Juni 2023. Die SDG sind das Herzstück der Agenda 2030 für nachhaltige Entwicklung der Vereinten Nationen, die 2015 beschlossen wurde. Ziel ist der Schutz der Umwelt, die Beendigung der Armut und die Reduzierung von Ungleichheit.

7 Für ausführlichere Informationen über den Ausblick für Kapitalanlagen siehe „Asset Management Outlook 2024: Embracing New Realities“ (Neue Realitäten akzeptieren), Goldman Sachs Asset Management. Stand: 9. November 2023.

8 „Clean Energy Investing in America” (In Amerika in saubere Energie investieren), Website der American Clean Power Association. Stand: 16. Februar 2024. Um Investitionen anzuregen, bietet der IRA eine Reihe von Steueranreizen, die den Einsatz sauberer Energie sowie umweltfreundlicher Fahrzeuge, Gebäude und Produktionsverfahren beschleunigen soll. Für ausführlichere Informationen siehe: „Clean Energy Tax Provisions in the Inflation Reduction Act“ (Auf saubere Energie ausgerichtete Steuerbestimmungen im Inflation Reduction Act), Website des Weißen Hauses. Stand: 5. September 2023.

9 „Carbonomics: The Third American Energy Revolution“ (Die dritte amerikanische Energierevolution), Goldman Sachs Global Investment Research. Stand: 22. März 2023.

10 Diese beiden Verordnungen sind Teil der Industriestrategie des europäischen Green Deal, die im Februar 2023 ins Leben gerufen wurde. Siehe „Der grüne Industrieplan“ auf der Website der Europäischen Kommission. Stand: 23. Februar 2024.

11 Peter C. Oppenheimer, Any Happy Returns. Chichester, West Sussex: John Wiley & Sons Ltd, 2024.

12 „Government incentivizes local development and manufacturing of renewable energy technologies“ (Regierung setzt Anreize für die lokale Entwicklung und Herstellung von Technologien für erneuerbare Energien), Pressemitteilung des Ministeriums für neue und erneuerbare Energie. Stand: 22. März 2022. Die Produktionsanreize der indischen Regierung, um die Entwicklung von Technologien im Bereich erneuerbare Energie anzukurbeln, sind Teil ihres „Production-Linked Incentive“- oder PLI-Programms.

13 „Energy Technology Perspectives 2023”, Internationale Energieagentur. Stand: Januar 2023.

14 „Carbonomics: The Third American Energy Revolution“ (Die dritte amerikanische Energierevolution), Goldman Sachs Global Investment Research. Stand: 22. März 2023. Für weitere Informationen über die US-Treibhausgasemissionen, siehe: „Sources of Greenhouse Gas Emissions“ (Quellen von Treibhausgasemissionen), Website der US-Umweltbehörde Environmental Protection Agency. Stand der Daten: Ende 2021.

15 „Correcting Course: Poverty and Shared Prosperity 2022“ (Kurskorrektur: Armut und gemeinsamer Wohlstand 2022), Weltbank-Gruppe. Stand: Oktober 2021.

16 „World Economic Situation and Prospects 2024“ (Zustand und Aussichten der Weltwirtschaft 2024), Hauptabteilung Wirtschaftliche und Soziale Angelegenheiten der Vereinten Nationen. Stand: Januar 2024.

17 Goldman Sachs Asset Management, Bloomberg. Stand: 31. Januar 2024. Die staatliche spanische Investmentbank Instituto de Crédito Oficial (ICO) legte Anfang 2015 den ersten offiziellen Social Bond auf.

18 In Bezug auf den US-Arbeitsmarkt siehe: „US Economics Analyst: Is the Labor Market Weakening—or Just Returning to Normal?” (Schwächt sich der Arbeitsmarkt ab – oder wird er nur wieder normal?), Goldman Sachs Global Investment Research. Stand: 22. Januar 2024. In Bezug auf den Arbeitsmarkt im Euroraum siehe: „European Economic Forecast: Winter 2024“ (Europäische Konjunkturprognose: Winter 2024), Europäische Kommission. Stand: Februar 2024. Für Informationen über Nachhaltigkeit in der Bildung siehe: „Education for Sustainable Development: A Roadmap“ (Bildung für eine nachhaltige Entwicklung: ein Fahrplan), Organisation der Vereinten Nationen für Erziehung, Wissenschaft und Kultur. Stand: 17. November 2023.

19 Für ausführlichere Informationen über den Ausblick für Kapitalanlagen siehe „Asset Management Outlook 2024: Embracing New Realities“ (Neue Realitäten akzeptieren), Goldman Sachs Asset Management. Stand: 9. November 2023.

20 „GS SUSTAIN: From Aspiration to Action – Navigating Sustainable Investing Uncertainty and Opportunity in 2024“ (Vom Wunsch zum Handeln – Unsicherheit und Chancen beim nachhaltigen Investieren 2024), Goldman Sachs Global Investment Research. Stand: 2. Januar 2024.

21 Wie wichtig finanzielle Teilhabe für die Armutsminderung und gerechtes Wachstum ist, unterstreichen die Vereinten Nationen in ihren Zielen für nachhaltige Entwicklung (SDG). Sie nennen finanzielle Teilhabe als einen Hauptfaktor für das Erreichen sieben ihrer SDG, bei denen es unter anderem um Hunger, gesundes Leben und Geschlechtergleichheit geht. Siehe: „Jahresbericht an den Generalsekretär“, Sonderbeauftragte der Vereinten Nationen für inklusives Finanzwesen. Stand: September 2018. Die 17 SDGs wurden 2015 eingeführt und sind ein auf 15 Jahre ausgelegter Aktionsplan für den Schutz der Umwelt, die Beendigung der Armut und die Bekämpfung von Ungleichheiten.