Una mirada detallada a la concentración

En los últimos años, las acciones de los 7 Magníficos1 han captado la atención de los inversores y representan una posición importante del S&P 500. Aunque han sido motores constantes de la rentabilidad del índice, también generan preocupaciones por el exceso de confianza en el mercado y la sobreexposición en caso de una caída de las tecnológicas. El índice S&P 500 mantiene aproximadamente el 28 % de su capitalización de mercado solo en estos siete valores, superando los niveles de concentración incluso en lo más alto de la burbuja de las puntocom a finales de la década de los noventa.2 Una elevada concentración puede suponer nuevos riesgos a medida que el índice se vuelve más sensible al comportamiento de estas acciones. Por ejemplo, los 7 Magníficos fueron los que más sufrieron durante la detracción de la renta variable en 2022, con una caída del –39 %, en comparación con el –20 % de las restantes empresas del S&P 500.3

Sin embargo, la concentración por sí sola, en nuestra opinión, no justifica abandonar las grandes empresas tecnológicas. El rendimiento de las principales empresas de hoy en día se ha sostenido en sólidos balances corporativos, beneficios saludables y un potencial de crecimiento futuro robusto basado en la innovación con inteligencia artificial (IA). La concentración del mercado que vemos hoy no tiene la misma naturaleza especulativa que la concentración del mercado durante la burbuja de las puntocom. Por lo tanto, los inversores conservadores deben considerar formas de mantener una cartera diversificada para mitigar el riesgo idiosincrásico junto con un sesgo hacia la calidad en su cartera. La exposición a empresas estadounidenses de gran capitalización puede diversificarse con geografías y sectores complementarios, así como oportunidades diferenciadas en mercados privados.

Concentración igualmente alta, en condiciones diferentes

Los impulsores de la alta concentración actual en el mercado parecen muy diferentes a los de principios de la década de los ochenta o los de la burbuja de las puntocom. En la actualidad, creemos que las mayores presiones inflacionistas y los tipos de interés elevados han permitido que los modelos de negocio más sólidos del índice demuestren su resiliencia, atrayendo flujos de inversores y aumentando su capitalización de mercado relativa. La mayoría de los líderes del S&P 500 también reflejan hoy el camino más claro hacia el crecimiento a través de la tecnología y su capacidad relativa para soportar un mayor coste de capital y unas condiciones económicas y geopolíticas inciertas. El contexto es esencial, por lo que, para comprender mejor los diferentes impulsores de la concentración y las detracciones en el pasado, hemos analizado la composición histórica del S&P 500, así como las condiciones económicas y el sentimiento vigentes en cada momento.

A lo largo de las décadas de los setenta y los ochenta, se dio un periodo temprano de elevada concentración del S&P 500, cuando IBM dominaba el índice con aproximadamente el 6,4 % de su capitalización de mercado, moderadamente por encima del peso actual de Apple del 5,8 %. Aunque la introducción del ordenador personal por parte de IBM fue revolucionaria, y otros líderes del índice eran las empresas más importantes de la industria petrolera, sus fortalezas no pudieron resistir la campaña de subida de tipos de interés de Volcker. El S&P 500 sufrió algunas correcciones del mercado a principios de la década de los ochenta, causadas principalmente por crisis de crecimiento y los impulsos recesionistas, ya que los tipos de interés subieron del 10 % a casi el 20 %. El producto interior bruto (PIB) entró en territorio negativo varios meses durante esta década de duro control de la inflación. En última instancia, aunque la concentración del mercado y cualquier sobrevaloración dentro del índice durante este tiempo pueden haber sido un factor en la corrección del S&P 500, las condiciones económicas fuera de los mercados fue lo que más influyó en el sentimiento del inversor y en el rendimiento de las acciones.

La burbuja de las puntocom es una historia diferente, cuyo origen es la especulación y el entusiasmo por Internet para después sufrir una corrección severa por la falta generalizada de modelos de negocio sostenibles e incremento de los beneficios. Sorprendentemente, la mayoría de las siete principales empresas de entonces no comparten las características especulativas de las empresas que impulsaron la expansión y la eventual explosión de la burbuja de las puntocom. General Electric, Exxon Mobil, Pfizer, Cisco, Citigroup, Walmart y Microsoft. De hecho, Microsoft es la empresa más grande por ponderación en el índice S&P 500 actualmente, y todas las demás empresas son los principales actores en el índice. Si las 7 principales empresas durante la burbuja de las puntocom fueran sólidas y estuvieran respaldadas por fundamentales como los 7 Magníficos del presente, ¿qué podría significar esto para el índice actual? Un análisis más detallado de la composición histórica del índice revela dos datos clave: 1) Los márgenes de beneficio del S&P 500 casi se han duplicado en las últimas cuatro décadas, y 2) la rentabilidad del S&P 500 durante finales de la década de los noventa y principios de la década del 2000 estaba ponderada en una gama más amplia de empresas, especialmente empresas respaldadas por fundamentales más débiles. Entre 1995 y 2000, las atribuciones de rentabilidad de las 7 principales empresas frente a las 100 principales empresas en la rentabilidad del S&P 500 fueron del 25 % y del 83 %, respectivamente. Mientras tanto, la rentabilidad del índice S&P 500 durante los últimos cinco años desde 2019 hasta 2024 ha sido del 49 % por parte de los 7 Magníficos y del 89 % por parte de las 100 principales empresas.4 En otras palabras, durante la burbuja de las puntocom, un número mayor de empresas con unos fundamentales más débiles impulsaban la rentabilidad del índice. Como hoy en día nos encontramos en un ciclo de mayor escrutinio sobre la rentabilidad y los márgenes, las empresas capaces de lograr estos resultados han sido las más recompensadas, mientras que otras se han quedado rezagadas. Por lo tanto, la continuidad de la rentabilidad de los 7 Magníficos dependerá de su capacidad para generar ganancias y crecimiento sólidos de manera constante.

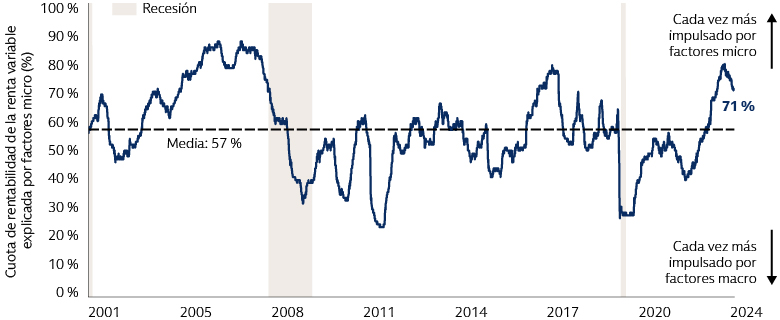

Unos tipos elevados allanan el camino para la gestión activa

Con la importante concentración de los principales valores del índice S&P 500, la valoración global del índice ha incrementado, lo que ha llevado a los inversores a buscar alternativas y otros medios de diversificación. Los inversores pueden buscar soluciones adoptando un enfoque más activo e invirtiendo en sectores o nombres individuales que estén respaldados por buenos fundamentales y que sean complementarios a los 7 Magníficos. Creemos que el contexto macroeconómico actual también es propicio para la gestión activa debido a una mayor dispersión y una menor correlación entre acciones. Como resultado, observamos que más del 70 % de la rentabilidad se explica por microfactores como el rendimiento de los beneficios, la selección del consejo y la junta directiva y los niveles de deuda en relación con un índice de referencia del sector. Esperamos un mayor potencial de rentabilidad entre los gestores activos que emplean una variedad de estrategias para analizar estos factores específicos de cada empresa.

Fuente: GS Global Investment Research y Goldman Sachs Asset Management. A 29 de febrero de 2024. El gráfico muestra la proporción de la mediana de rentabilidad a 6 meses de las acciones del S&P 500, explicada por factores microeconómicos. Microfactores se refiere a fuentes de riesgo y rentabilidad específicas de la empresa en lugar de factores macro como la beta del mercado, la beta del sector, el tamaño y la valoración. Rentabilidades pasadas no son una predicción de rentabilidades futuras ni garantizan los resultados futuros, que pueden variar. Únicamente a efectos ilustrativos.

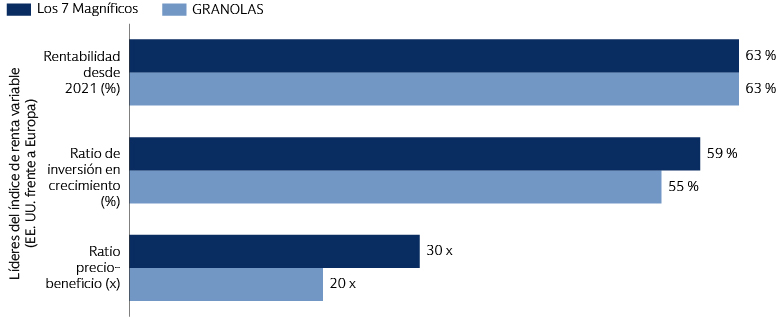

Encontrar la magnificencia en el extranjero: renta variable internacional

También existen empresas sólidas y oportunidades de inversión fuera de EE. UU., y muchas de las que registran los mejores rendimientos ofrecen una menor volatilidad y más diversificación a sectores fuera de la tecnología. Por ejemplo, el mercado de renta variable europeo es como el estadounidense, ya que ha estado dominado por 11 empresas: las bautizadas como GRANOLAS.5 Estas empresas acumulan aproximadamente un cuarto de la capitalización de mercado del índice STOXX Europe 600 y aportaron más del 50 % de la rentabilidad de los últimos doce meses del índice, comparable a los niveles de concentración y atribución de rentabilidad de los 7 Magníficos en el índice S&P 500.6 A pesar de haber producido el mismo rendimiento que los 7 Magníficos desde 2021, las GRANOLAS lo han hecho con aproximadamente la mitad de la volatilidad y dos tercios de la valoración. Hay empresas importantes como las GRANOLAS en muchos otros mercados desarrollados y emergentes, como Japón e India. Al igual que con el índice S&P 500, los fundamentales subyacentes son clave, ya sea para elegir índices alternativos con fines de diversificación o para asumir un tracking error más elevado y desviarse del índice de referencia.

Fuente: GS Global Investment Research y Goldman Sachs Asset Management. A 12 de febrero de 2024. GRANOLAS se refiere a las 11 empresas europeas más grandes por capitalización de mercado. Rentabilidades pasadas no son una predicción de rentabilidades futuras ni garantizan los resultados futuros, que pueden variar. Únicamente a efectos ilustrativos.

Potencial en inversión privada

Creemos que el ámbito de la inversión en mercados privados se presenta como una gran oportunidad para los inversores que buscan diversificarse más allá de las posiciones concentradas. Varios factores contribuyen a una mayor cuota de oportunidad en la inversión en mercados privados: 1) el universo de las empresas privadas ha crecido mientras que el de las empresas cotizadas se ha reducido, 2) las empresas se han mantenido en manos privadas durante más tiempo, generando más parte de su valor mientras están bajo propiedad privada, y 3) la naturaleza innovadora de muchas empresas privadas puede ser un buen augurio para construir el futuro del potencial económico impulsado por la tecnología. La flexibilización de la política monetaria y el aumento del apetito por el riesgo entre los inversores serán una oportunidad fundamental para los beneficiarios de la IA; la pregunta ahora es cuándo ocurrirá esto y si esas piezas acabarán encajando. Aunque los inversores se centran ahora en la resiliencia de los balances y los beneficios en un periodo de mayor coste de capital, creemos que la siguiente ola de crecimiento puede provenir de rebajar la capitalización de mercado y de la inversión privada. En el actual entorno cambiante, las empresas deben adaptarse para mantenerse bien posicionadas en el futuro. Para muchas empresas, la propiedad privada puede ser la estructura preferida para efectuar la transformación y la mejora gracias a un enfoque de propiedad activa y una estructura de gobernanza que alinea estrechamente a los propietarios con el equipo directivo. Creemos que incluir private equity en una cartera también puede ayudar a diversificar la exposición en cuanto al tamaño de la empresa, la composición sectorial y la etapa de desarrollo de la empresa. Al igual que con la gestión activa en la esfera de los valores cotizados, la selección de gestores sigue siendo de suma importancia a la hora de navegar un entorno de inversión más complejo, y los inversores deben tener en cuenta las habilidades del gestor para crear valor fundamental en valores en cartera.

Ampliando el enfoque

Parece incómodo ver que un índice de 500 empresas deje una cuarta parte de su capitalización de mercado a la suerte de siete empresas, ya que en el pasado se han registrado detracciones tras periodos de elevados niveles de concentración. Sin embargo, la concentración en el actual entorno de mercado no sugiere una detracción inminente, sino que ha puesto en el foco a empresas que han demostrado balances resilientes y están a la vanguardia del crecimiento en el sector tecnológico. En lugar de recoger ganancias de empresas e índices sólidos, buscamos mejorar la diversificación de la cartera dentro de otras áreas del mercado que se pasan por alto y que están respaldadas por fundamentales igualmente sólidos.

1 Los 7 Magníficos son Nvidia, Microsoft, Google, Meta, Tesla, Apple y Amazon.

2 Fuente: Bloomberg y Goldman Sachs Asset Management. A 29 de febrero de 2024.

3 Fuente: Bloomberg y Goldman Sachs Asset Management. A 31 de diciembre de 2022.

4 Fuente: Bloomberg y Goldman Sachs Asset Management. A 27 de febrero de 2024.

5 GRANOLAS se refiere a las 11 empresas europeas más grandes por capitalización de mercado e incluye a GlaxoSmithKline, Roche, ASML, Nestlé, Novartis, Novo Nordisk, L’Oreal, LVMH, AstraZeneca, SAP y Sanofi.

6 Fuente: Goldman Sachs Global Investment Research y Goldman Sachs Asset Management. A 12 de febrero de 2024.