Perspectivas de renta fija para el T4 2024

La renta fija acapara protagonismo

Los bancos centrales han pasado del control de la inflación a la gestión convencional del ciclo económico. La flexibilización monetaria en todo el mundo refuerza el argumento de destinar la liquidez a activos de renta fija. El recorte de tipos del 0,5 % de la Reserva Federal (Fed) en septiembre indica una respuesta a las debilidades del mercado laboral, con el objetivo de garantizar un aterrizaje suave. Esta flexibilización proactiva ha animado a otros bancos centrales, incluidos los de mercados emergentes (ME), a reanudar o iniciar recortes de tipos. China también ha introducido políticas de estímulo para estabilizar el sector inmobiliario y reactivar la demanda nacional.

Aunque los bancos centrales están volviendo a la gestión tradicional del ciclo económico, el entorno de inversión sigue siendo poco convencional debido a la mayor incertidumbre en la política comercial y a las tensiones geopolíticas, que pueden causar la volatilidad de los precios de la energía. A pesar de la volatilidad que podrían causar las elecciones, la publicación de datos u otros eventos de aversión al riesgo, el valor estratégico de los bonos tradicionales, como el crédito con grado de inversión y los sectores titulizados, sigue siendo sólido. Estos bonos ofrecen ingresos atractivos para unos fundamentales saludables, especialmente a medida que los riesgos de crecimiento predominan sobre los riesgos de inflación, y los bancos centrales parecen dispuestos a acelerar la flexibilización ante la debilidad del crecimiento. La capacidad de protección de los bonos fue evidente durante los sobresaltos relativos al crecimiento a principios de agosto y principios de septiembre y en un contexto de preocupación ante un posible contagio del estrés del sector bancario regional de EE. UU. en 2023.

Los inversores oportunistas pueden explorar el crédito high yield (HY), que ofrece rendimientos atractivos y se beneficia del apoyo de las políticas globales con una liquidez saludable. Además, la combinación de la flexibilización de la Fed y el estímulo de China crea un contexto favorable para los activos de los mercados emergentes (ME), incluidos los mercados de bonos externos, corporativos y locales. Para los inversores activos, la volatilidad del mercado presenta oportunidades para aumentar las exposiciones de alta convicción a valoraciones atractivas.

Es crucial comprender el contexto y las complejidades de cada segmento del mercado de renta fija. Los diferenciales entre sectores de renta fija son ajustados en comparación con la era posterior a la crisis financiera, lo que refleja un contexto fundamental y técnico favorable. Sin embargo, los rendimientos están en su nivel más alto en una década, por lo que ofrecen un potencial atractivo de rentabilidad basada en los ingresos. Las mejoras en la calidad crediticia en sectores como el crédito high yield y la deuda de mercados emergentes, junto con los cambios en la composición sectorial, sugieren que ciertos diferenciales de bonos podrían contraerse aún más. Estas dinámicas destacan la importancia de la selección de valores bottom-up para identificar emisores bien posicionados con respecto a las tendencias cíclicas y estructurales.

A medida que avanzamos en el último trimestre del año, reconocemos el valor de ampliar la duración como protección, capitalizar las oportunidades de ingresos en sectores de diferenciales de renta fija como bonos corporativos y crédito titulizado, y explorar oportunidades globales para acceder al espectro completo de inversiones en renta fija.

Temas de inversión clave

- Aumento de la duración: la ampliación de la duración puede proteger frente al riesgo de crecimiento y capturar posibles subidas en los bonos soberanos en el contexto de flexibilización monetaria global. Los bancos centrales, incluida la Fed, parecen dispuestos a acelerar la flexibilización ante la debilidad del crecimiento, lo que convierte a los bonos en una cobertura atractiva contra los riesgos bajistas. Esto también respalda el posicionamiento con curvas de rendimientos más pronunciadas. El retorno del rendimiento en relación con el último ciclo y la reapacición de la correlación negativa entre bonos y acciones fortalece aún más el argumento para aumentar la duración de las carteras.

- Obtener ingresos en el contexto de expansión continua: seguimos apreciando valor en los sectores de diferenciales de renta fija como los bonos corporativos y el crédito titulizado para generar ingresos. A pesar del aumento de los riesgos bajistas para el crecimiento, el gasto en consumo se mantiene saludable, las empresas gozan de una buena situación financiera y los bancos centrales están flexibilizando las políticas para alargar la expansión. Este entorno sostiene la oportunidad de obtener ingresos en bonos corporativos de ME y MD y sectores titulizados. En nuestra opinión, los diferenciales ajustados están justificados por la firme demanda de rendimientos y los sólidos fundamentales de crédito, pero la selección activa de valores es esencial.

- Inversión global: las acciones de los bancos centrales varían en cuanto al ritmo y destinos probables, una coyuntura que está creando oportunidades de valor relativo en los tipos de interés de los mercados desarrollados (MD). También vemos valor en los bonos locales de ME que siguen de cerca los tipos estadounidenses, especialmente en países donde los tipos oficiales son altos y restrictivos. En ciertos mercados, las posibles medidas de relajación por parte de los bancos centrales están infravaloradas, aunque ofrecen ingresos atractivos y potencial de rentabilidad total a medida que se implementen medidas de flexibilización. La deuda externa de ME sigue siendo una clase de activos atractiva para obtener ingresos, con potencial para una mayor compresión de los diferenciales y rentabilidad total en algunos emisores de HY. Sin embargo, es imprescindible llevar a cabo una astuta selección de valores. La resolución de la incertidumbre electoral en EE. UU. y el estímulo de China podrían contribuir a la confianza positiva en torno a la deuda de ME, aunque permanecemos atentos a los posibles riesgos de cola de una imposición de aranceles generales. Además, vemos oportunidades crecientes en el mercado de bonos verdes a medida que emisores de más sectores y países accedan al mercado para obtener financiación. La disminución de la prima verde significa que los inversores ya no necesitan comprometer sus ingresos o su potencial de rentabilidad al invertir en bonos verdes.

Qué Vigilamos

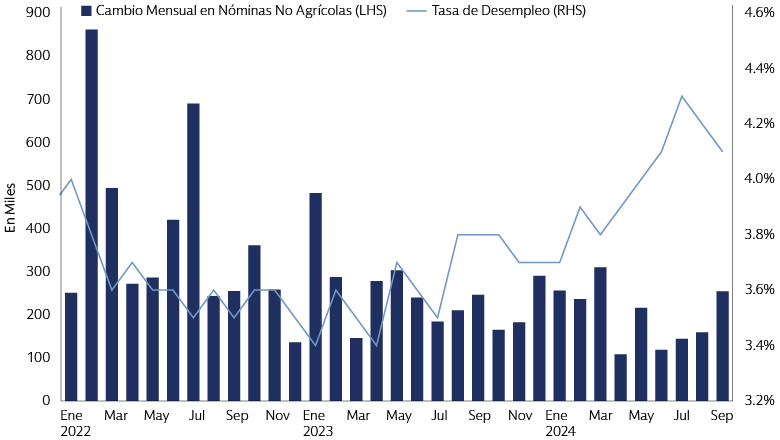

Mercado laboral y gasto en consumo

El gasto en consumo es un factor clave del crecimiento en las principales economías, y un mercado laboral saludable es esencial para mantenerlo. Actualmente, los consumidores se benefician de una alta ocupación, balances saludables de los hogares, una normalización de los niveles de morosidad y la recuperación de la confianza del consumidor. La caída de la inflación general y el alto nivel de ocupación también respaldan el crecimiento real de los ingresos. Sin embargo, hay variaciones entre países. Los ratios de servicio de deuda siguen siendo bajos en Japón, EE. UU. y la zona euro, pero han aumentado en Australia, Canadá y Reino Unido debido a una mayor cuota de hipotecas a tipo fijo de menor duración.1 Los consumidores de rentas bajas se enfrentan a desafíos, aunque los recortes de tipos de los bancos centrales ofrecen cierto alivio. En general, los consumidores siguen gastando, pero son cada vez más selectivos. En Europa, un mayor ahorro preventivo está conformando hábitos de reducción del gasto en comparación con EE. UU. En China, el aumento del desempleo y los efectos negativos de la riqueza, especialmente en ciudades de primer nivel, están afectando al gasto.

Fuente: Macrobond. A fecha de septiembre de 2024.

Política y políticas

El resultado de las elecciones en EE. UU. y la subsiguiente agenda de políticas son muy inciertos. Si los republicanos se hacen con la Casa Blanca, probablemente los aranceles aumenten debido a la autoridad ejecutiva sobre la política comercial, los mensajes constantes en la campaña y las acciones pasadas en 2018-19. Los aranceles podrían suponer un obstáculo para el crecimiento. Los efectos inflacionarios serían rápidos, pero de corta duración, lo que podría ralentizar la flexibilización de la Fed a corto plazo, pero acelerarla una vez que el impacto en el crecimiento fuera claro. La elevada incertidumbre alrededor de la política comercial está estancando los planes de inversión, pero podrían reanudarse después de las elecciones. Existe una prima de riesgo limitada en los mercados vinculados a las elecciones, lo que podría ofrecer oportunidades para aumentar las perspectivas de alta convicción si se producen ventas masivas debido a la incertidumbre electoral. Sin embargo, los altos aranceles podrían tener un impacto sustancial y duradero en el crecimiento mundial.

Tensiones geopolíticas

Los conflictos activos en diversas partes del mundo acarrean consecuencias humanas trágicas, y acompañamos en el sentimiento a todos los afectados, incluidos nuestros clientes y compañeros. Estos conflictos también pueden generar costes económicos considerables que podrían afectar a los mercados financieros. Aunque el precio del petróleo ha subido recientemente debido al aumento del riesgo geopolítico en Oriente Próximo, sigue cerca de sus mínimos anuales debido a la alta capacidad de reserva y a las pocas interrupciones de la producción, lo que por ahora limita las consecuencias económicas. Sin embargo, nos centramos en los riesgos de cola que podrían impulsar los precios del petróleo, incluidos posibles descensos en la oferta iraní, reducciones adicionales en los flujos de petróleo del mar Rojo e interrupción del comercio a través del estrecho de Ormuz. Este último escenario podría dar lugar a un aumento sustancial del precio del petróleo con importantes implicaciones económicas, incluido un aumento de la inflación general, un impacto en los ingresos de los consumidores y las economías importadoras de petróleo, así como un fuerte endurecimiento de las condiciones financieras debido al sentimiento de aversión al riesgo en el mercado.

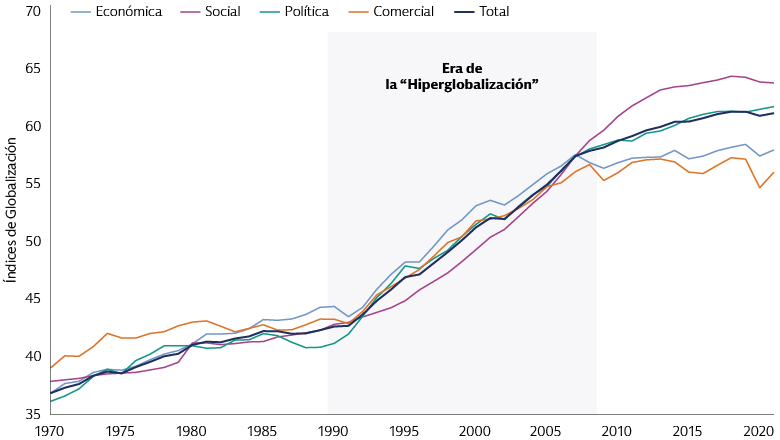

Fuente: Macrobond. 2021. Según el Índice de Globalización anual del KOF de diciembre de 2023. La globalización económica está compuesta por la globalización comercial y la globalización financiera, ponderadas de forma equitativa. La globalización social consiste en contacto personal, flujos de información y proximidad cultural, y cada uno de estos aspectos contribuye un tercio. La globalización económica, social y política se agrega en el Índice de Globalización nuevamente sobre la base de ponderaciones equitativas.

1 Fuente: Goldman Sachs Global Investment Research G10 Consumer Dashboard. A 1 de octubre de 2024.