De Deuda a Crédito: Una Nueva Hoja de Ruta para la Renta Fija

Hemos entrado en una nueva era de oportunidades en renta fija, en la que el repunte de los rendimientos constituye un argumento convincente para restablecer o iniciar una asignación a deuda o renta fija “core”. Deuda o renta fija “core” se refiere a una cartera de títulos de renta fija de alta calidad y riesgo más bajo, como bonos del Estado y bonos corporativos con grado de inversión. Los títulos de deuda o renta fija “core” pueden ofrecer equilibrio y estabilidad a una cartera bien diversificada a través de un flujo predecible de ingresos, menor volatilidad que los activos cíclicos y beneficios potenciales de diversificación debido a su baja o negativa correlación con otros activos como la renta variable.

Además del plano más familiar de la renta fija, también surgen oportunidades en el crédito privado, que ofrece beneficios de diversificación y el potencial de rendimientos mejorados. Pero la oportunidad viene acompañada de incertidumbre y desafíos. La economía global, la sociedad y los mercados financieros están inmersos en una profunda transformación impulsada por cinco fuerzas estructurales clave: descarbonización, digitalización, desglobalización, desestabilización geopolítica y envejecimiento demográfico. La selección activa de valores, la diversificación y la asignación dinámica de activos pueden ayudar a los inversores a afrontar dicha transformación y construir carteras resilientes y centradas en la rentabilidad.

Reforzar la Asignación “Core”

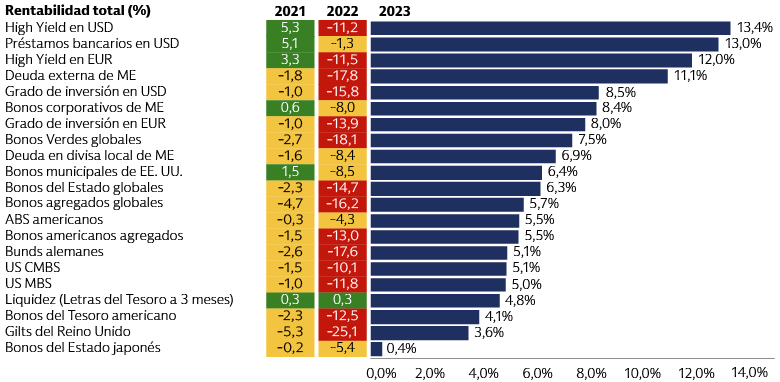

La “gran huida” del entorno de bajo rendimiento del último ciclo ha sido turbulenta. En 2022, casi todos los activos financieros registraron rentabilidades negativas debido al rápido endurecimiento de las políticas monetarias provocado por el aumento de la inflación. El punto de inflexión llegó en noviembre de 2023, marcado por las señales crecientes de desinflación y la creencia reforzada de que los principales bancos centrales habían alcanzado el pico de su ciclo de subida de los tipos oficiales. Esta coyuntura allanó el terreno para un sólido cierre del año en todos los activos de renta fija.

Fuente: Goldman Sachs Asset Management, Macrobond, Bloomberg, J.P.Morgan, ICE BofAML, Markit iBoxx. Rentabilidad total anual en 2023. Divisa local. Rentabilidades pasadas no garantizan rentabilidades futuras, que pueden variar.

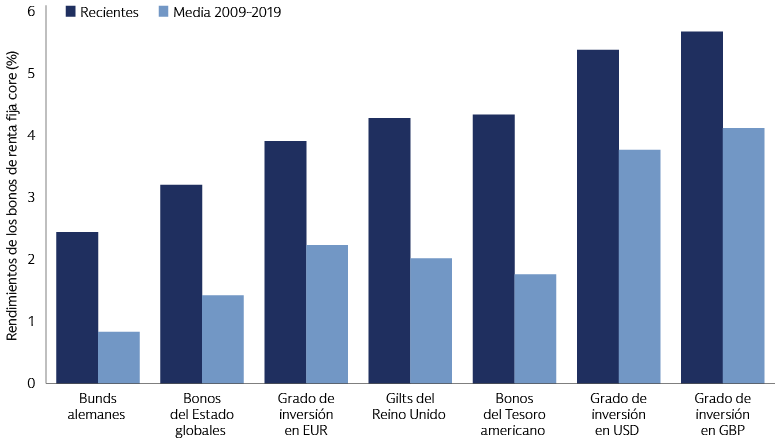

Incluso después de esta formidable rentabilidad, los inversores empiezan 2024 con la oportunidad de capturar los rendimientos más atractivos de los bonos de alta calidad desde antes de la crisis financiera mundial. Los inversores ya no necesitan adentrarse en partes más arriesgadas del mercado financiero para obtener ingresos. En su lugar, ahora pueden considerar una asignación a deuda o renta fija “core” que incluya bonos corporativos con grado de inversión, bonos de titulización de activos y bonos del Estado, a la vez que crédito corporativo high yield y deuda de mercados emergentes por su potencial de revalorización del capital.

Fuente: Macrobond, ICE BofAML, Goldman Sachs Asset Management. A 17 de enero de 2024.

Creemos que la deuda o renta fija “core” puede beneficiarse de una rebaja prevista de los tipos oficiales de los bancos centrales para finales de año. El rendimiento inicial de estos activos, mayor en comparación con el último ciclo, e incluso hace un año, también es favorable. Rendimientos más elevados crean un escudo protector para los inversores. Pueden protegerse de posibles aumentos en los rendimientos provocados por impactos alcistas de la inflación, potencialmente causados por tensiones geopolíticas que alteran las cadenas de suministro globales o los mercados de materias primas.

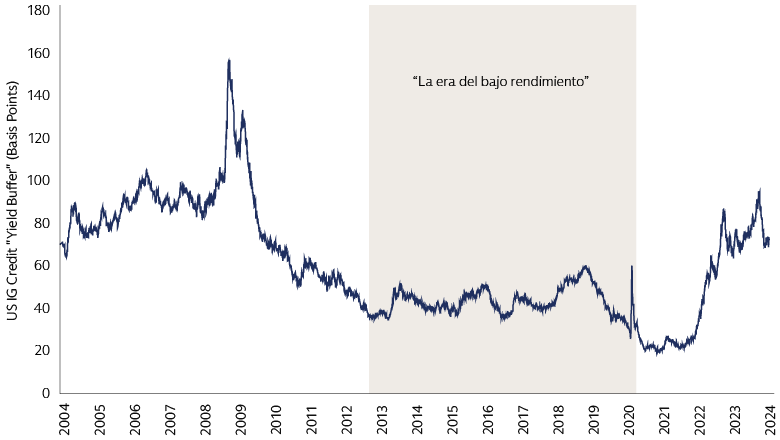

En términos generales, los rendimientos de los bonos corporativos con grado de inversión estadounidenses tendrían que aumentar más del 0,72 % para que los inversores incurran en rentabilidades totales negativas durante los 12 meses siguientes. Consideramos poco probable un aumento de los rendimientos a este nivel dada nuestra evaluación positiva de los fundamentales del balance y el panorama económico benigno. Este “Yield Buffer” ha disminuido desde el pico de ciclo en octubre, pero sigue siendo el más significativo desde 2010. Consideramos que la deuda o renta fija “core” es un medio de preservación del capital y un flujo constante de ingresos en una cartera de inversión bien diversificada.

Los bonos tradicionales también suelen mostrar una mayor liquidez en relación con los rincones cíclicos del mercado de renta fija o de renta variable. Esta es una característica atractiva en un mundo que se enfrenta a cambios más frecuentes en las condiciones económicas.

Fuente: Goldman Sachs Asset Management, Macrobond, Bloomberg. A 12 de enero de 2024. Este análisis se basa en el carry (rentabilidad total esperada más allá de la apreciación del precio) y no incluye el “roll down” (el cambio en el rendimiento a medida que el bono baja la curva de crédito a lo largo del tiempo). Presuponemos que no hay pérdidas por impago. Estos ejemplos se proporcionan únicamente a efectos ilustrativos y no son resultados reales. Si alguna presunción utilizada no se cumple al final, los resultados pueden variar sustancialmente.

Construir Resiliencia con Bonos del Estado

Las turbulencias de la pandemia y los conflictos globales han subrayado la importancia de la preparación y la resiliencia en la economía, la atención sanitaria y las cadenas de suministro. Esto tiene la misma resonancia en el ámbito de las carteras de inversión. En un mundo lleno de incertidumbres, desde riesgos de ciberseguridad vinculados a la inteligencia artificial hasta sucesos imprevistos relacionados con el “Green Swan” (Cisne Verde) y desencadenados por puntos de inflexión climática, la construcción de carteras resilientes es un aspecto cada vez más apremiante.

Después de haber superado el umbral de rendimiento cero o negativo, creemos que los bonos del Estado, o los tipos de interés, un componente clave de los títulos de deuda o renta fija “core”, ahora retoman su papel como fuente de resiliencia de la cartera frente a los riesgos de crecimiento bajo. El papel protector de los bonos del Estado quedó patente en marzo de 2023, cuando el rendimiento de los bonos del Tesoro estadounidense a 2 años sufrió la mayor caída en un mes desde 1982, tras la tensión en el sector bancario regional de EE. UU. El cambio a un entorno en el que los riesgos de crecimiento bajo eclipsan la inflación al alza y los riesgos de política restrictiva, también debería fomentar una vuelta a las correlaciones negativas entre los bonos y los activos de riesgo, reforzando aún más el valor de la cartera de bonos del Estado. Esto significa que, cuando otros activos de la cartera experimentan volatilidad o disminución del valor, los bonos del Estado pueden ayudar a mitigar las pérdidas y proporcionar una fuente de estabilidad.

Amplíe Sus Horizontes de Crédito

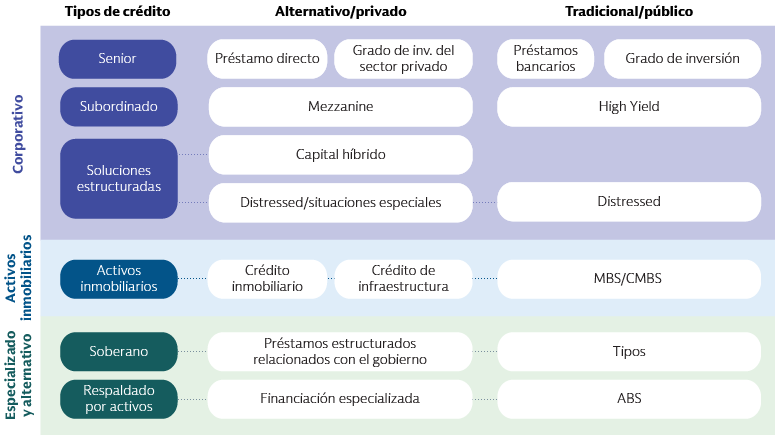

Para los inversores dispuestos a mirar más allá de los mercados de capitales públicos, el crédito privado se ha convertido en una clase de activos diversificada con oportunidades en todos los espectros de prestatarios, calidad crediticia y rentabilidad/riesgo. La clase de activos ofrece rendimientos mejorados, aislamiento de la volatilidad del mercado a corto plazo y beneficios potenciales de diversificación.

Aunque actualmente la mayoría de los activos bajo gestión de crédito privado se encuentran en préstamos corporativos, la clase de activos también abarca estrategias de diversificación, como el crédito de activos reales y la financiación especializada. Estas estrategias presentan diversos perfiles de rentabilidad/riesgo y grados de sensibilidad al ciclo económico. El crédito de activos reales puede prestarse a tipos de propiedades asociadas a tendencias seculares a largo plazo o a dinámicas de oferta/demanda idiosincrásicas, mientras que los prestamistas de financiación especializada proporcionan préstamos respaldados por equipos y otros activos tangibles, flujos de ingresos futuros, como pagos de royalties, o paquetes de activos financieros, como préstamos al consumo. Creemos que la financiación de activos es un segmento creciente del mercado.

En el crédito privado corporativo, los impagos han sido escasos hasta ahora en este ciclo. Los fundamentales operativos de los prestatarios se han mantenido en gran medida resilientes. En casos de tensión, la naturaleza bilateral del crédito privado ha permitido a los prestatarios y prestamistas abordar proactivamente las dificultades potenciales y, en consecuencia, mitigar los incumplimientos. Además, muchos prestatarios cuentan con el respaldo de patrocinadores financieros que han mantenido sus activos en momentos de grave situación económica o distress para proteger su inversión de capital.

La perspectiva de que la Reserva Federal de EE. UU. rebaje los tipos de interés en 2024 es un cambio bienvenido por los prestatarios, dado que sus pasivos tienen tipo de interés flotante. Sin embargo, es probable que los efectos de esas rebajas sean limitados. Esperamos que la dinámica de impago relativamente benigna continúe, pero con una mayor dispersión entre préstamos individuales. Las empresas con menos apalancamiento o flujos de efectivo más sólidos deberían ser más capaces de soportar el entorno de tipos de interés, mientras que algunas empresas y modelos de negocio plenamente apalancados tendrán que lidiar con mayores cargas de deuda. Las empresas sólidas con balances inadecuados para el entorno de tipos actual pueden impulsar la demanda de soluciones de financiación estructuradas creativas, incluido el capital híbrido.

Creemos que los inversores deben aplicar un enfoque detallado y sofisticado para determinar la asignación entre estrategias de crédito privado. Un marco de referencia para hacerlo es establecer paralelismos entre las estrategias de inversión en crédito privado y sus contrapartes más similares en los mercados públicos. Esto puede ayudar a definir las características de la cartera, las funciones y los enfoques de diversificación.

Fuente: Goldman Sachs Asset Management. Únicamente a efectos ilustrativos. Septiembre de 2023.

Las nuevas estructuras de fondos pueden ampliar el acceso al crédito privado y permitir una asignación de activos más dinámica. Por ejemplo, el mercado semilíquido puede ofrecer exposición inmediata al mercado privado y rendimiento con liquidez periódica (sujeto a puertas y colas) y reinversión de los ingresos para obtener intereses compuestos del capital a lo largo del tiempo.

Sea Selectivo y Activo

Los profundos cambios en la economía y los mercados han dado inicio a una nueva era de oportunidades en las categorías de renta fija tradicional y alternativa. Los inversores deben seguir siendo selectivos y activos, equilibrar la dinámica cíclica con las tendencias estructurales subyacentes para encontrar rentabilidad y, al mismo tiempo, evitar las dificultades financieras.

A medida que se aceleren las tendencias estructurales de descarbonización, digitalización, desglobalización, desestabilización geopolítica y cambio demográfico, es probable que se amplíe la brecha entre empresas o países en el lado equivocado del cambio. La identificación de empresas resilientes y emisores de bonos soberanos con una visión clara y a largo plazo será cada vez más importante.

También es probable que la dispersión entre clases de activos, sectores y regiones aumente a medida que los tipos de interés se estabilizan a un nivel más elevado. Los emisores de deuda soberana de mercados desarrollados con trayectorias fiscales preocupantes, ciertos Gobiernos de mercados emergentes sobrecargados por una deuda considerable denominada en dólares, empresas más pequeñas con fuentes de financiación limitadas y bancos expuestos a real estate comercial pueden enfrentarse a desafíos.

El análisis de cada empresa y de cada uno de los bonos puede ayudar a identificar empresas bien posicionadas para gestionar costes de capital elevados y alineadas con megatendencias seculares a largo plazo. La gestión activa y la asignación dinámica de activos puede resultar muy útil en un entorno de mayor divergencia en la política monetaria, porque proporciona oportunidades en las perspectivas de tipos de interés entre mercados.

En el crédito privado, la selección de gestores será aún más importante, ya que un entorno de tipos elevados durante más tiempo crea una mayor dispersión entre las empresas bien posicionadas y las que atraviesan dificultades.

El lado positivo del entorno actual de renta fija incluye mayores ingresos y potencial de rentabilidad total. Sin embargo, el lado oscuro implica una ralentización del crecimiento y posibles dificultades entre las entidades altamente endeudadas. La aceleración de las tendencias seculares presenta oportunidades y retos para los inversores. El éxito puede depender de una nueva hoja de ruta de renta fija, que se base en la gestión activa, la asignación dinámica de activos y la flexibilidad de recurrir a un conjunto completo de activos, desde bonos tradicionales hasta crédito privado.