Informe de Interacción (Engagement) con Emisores de Bonos Verdes, Sociales y de Impacto

Análisis y supervisión de inversiones por parte de nuestro equipo Green, Social and Impact Bond en 2023

En Goldman Sachs Asset Management clasificamos nuestro engagement en cuatro categorías:

- Engagement temático

- Diálogos relacionados con la delegación

- Aportación de comentarios sobre temas ASG

- Análisis y supervisión de inversiones

En este informe, nos centramos en el análisis y la supervisión de inversiones que nuestro equipo Green, Social and Impact Bond (GSI) ha llevado a cabo en 2023. Esto implica el análisis de inversiones y la supervisión de cuestiones ambientales, sociales y de gobierno corporativo específicas que son clave para nuestros procesos de toma de decisiones de inversión. Definimos “engagement para el análisis y la supervisión de inversiones” como un diálogo activo o intercambio de comunicación escrita con una empresa o emisores que se inicia principalmente para obtener información o fundamentar nuestras decisiones de inversión. Por ejemplo, analistas que participan en conversaciones sobre ganancias, operaciones comerciales u otros asuntos estratégicos.

Este informe forma parte del Informe Anual de Impacto más amplio elaborado por el equipo GSI y proporciona más información sobre el análisis y la supervisión de inversiones que lleva a cabo el equipo durante el año.

Resumen1

Evaluamos las estrategias corporativas, las actividades de inversión y financiación, los incentivos del equipo de gestión, el uso de recursos, las políticas normativas y el impacto ambiental y social de los emisores, así como el efecto general en (y la relación con) los consumidores, los trabajadores y las comunidades en las que operan para evaluar y promover la creación de valor a largo plazo. El engagement nos ayuda a determinar si los bonos verdes, sociales y de impacto de un emisor pueden ser aptos para nuestras estrategias que implican este tipo de bonos.

Esta comunicación con los emisores constituye una parte clave de nuestra evaluación de los bonos verdes, sociales y de impacto. Hemos desarrollado una plataforma propia, denominada Fluent, que permite a los usuarios realizar un seguimiento de las perspectivas e interacciones con los emisores e incorporar esta información, cuando sea relevante, en las decisiones de inversión. Todos los miembros de la división de inversión en mercados cotizados tienen acceso a Fluent.

En 2023, nuestro análisis y supervisión de inversiones se centró en cinco áreas principales:

- Análisis General de Inversión Previa a la Emisión

- Análisis General de Inversión Posterior a la Emisión

- Regiones y Sectores en los que Históricamente se ha Producido una Emisión Limitada de Bonos Etiquetados

- Análisis de Inversión sobre Temas Específicos

- Mantenimiento de Nuestro Objetivo de Comunicación Periódica cada Dos Años con los Emisores de los Bonos Mantenidos en las Estrategias de GSI

En 2023, los temas específicos que analizamos con los emisores generalmente se centraron en cuatro temas clave:

- Impacto Ecológico y Uso del Suelo (Específicamente, Biodiversidad)

- Contaminación (Específicamente, Economía Circular)

- Derechos Humanos y Derechos Laborales

- Gestión del Capital Humano y de la Fuerza Laboral (Específicamente, Transición Justa)

Conclusiones de 2023

En 2023, tuvieron lugar 177 comunicaciones de análisis y supervisión de inversiones con 171 emisores, lo que representa una cifra significativamente mayor que las 89 comunicaciones con emisores que se llevaron a cabo en 2022. Entre los emisores se encontraban 9 emisores soberanos, 55 emisores relacionados con el gobierno y 107 emisores corporativos, quienes participaron en reuniones presenciales, videollamadas, respuestas a encuestas y comunicaciones por correo electrónico.2

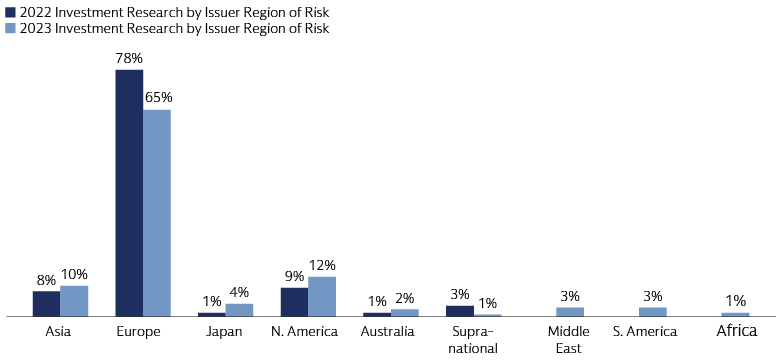

La proporción de comunicaciones del equipo GSI con emisores no europeos aumentó en 2023, como podemos ver en el siguiente gráfico.

Fuente: Goldman Sachs Asset Management, a 31 de enero de 2024.

Sin embargo, los emisores europeos representan alrededor del 65 % de nuestras comunicaciones, seguidos del 14 % en Asia (incluido Japón) y el 12 % en Norteamérica. Los emisores de otras regiones representaron el 7 %. En comparación con 2022, tuvimos más comunicación con emisores de regiones que tradicionalmente han tenido menos presencia en el mercado de bonos etiquetados, como Oriente Medio.3

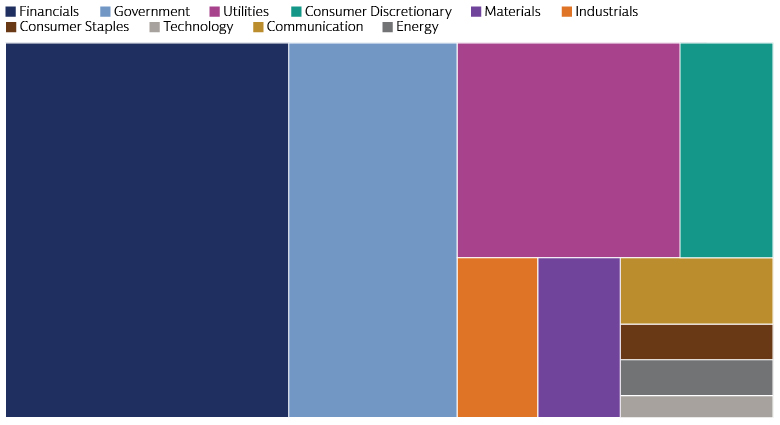

El desglose por sector de los emisores que supervisamos se mantuvo prácticamente sin cambios. Financieros y soberanos combinados representaron casi el 60 % de nuestras comunicaciones, seguidos de servicios públicos, materiales, industria y consumo discrecional.

Fuente: Goldman Sachs Asset Management, a 31 de enero de 2024.

Perspectivas en 2024

Nuestro análisis y supervisión de inversiones en 2023 nos proporcionó una idea general de la situación del mercado de bonos etiquetados en cuanto a varias cuestiones, incluidos los marcos, los informes de impacto y la integración de temas importantes en las prácticas comerciales de los emisores. Hemos observado la entrada al mercado de emisores de nuevas regiones y sectores y hemos compartido muchos comentarios con los participantes del mercado. Esperamos ver mejoras en la forma en que los emisores integran temas clave en 2024 y prevemos una comunicación sustancial entre emisores e inversores durante el año.

1 Los aspectos destacados del voto por delegación/el engagement con empresas presentados en este documento describen ejemplos de iniciativas de Goldman Sachs Asset Management; no hay garantía de que el voto por delegación/la interacción de Goldman Sachs haya generado directamente el resultado descrito en este documento.

2 Fuente: Goldman Sachs Asset Management, a 31 de enero de 2024.

3 Fuente: Goldman Sachs Asset Management, a 31 de enero de 2024.

El indicador de riesgo resumido es una guía del nivel de riesgo de este producto en comparación con otros productos. Este muestra la probabilidad de que el producto pierda dinero debido a los movimientos en los mercados o porque no podamos pagarle. El riesgo real puede ser sustancialmente diferente si el Producto no se mantiene hasta el vencimiento. El indicador de riesgo presupone que usted mantiene el Producto durante 5 años.

Hemos clasificado los siete fondos incluidos en este informe, a saber, Goldman Sachs Green Bond, Goldman Sachs Green Bond Short Duration, Goldman Sachs Corporate Green Bond, Goldman Sachs Sovereign Green Bond, Goldman Sachs USD Green Bond, Goldman Sachs Social Bond y Goldman Sachs Global Impact Corporate Bond, con un 3 de 7, que es una categoría de riesgo medio-bajo. Esto califica las posibles pérdidas de la rentabilidad futura como de nivel medio-bajo, y es poco probable que las malas condiciones del mercado afecten a la capacidad del fondo para pagarle.

Tenga en cuenta el riesgo de divisa cuando la divisa del fondo sea diferente de la divisa oficial del Estado miembro en el que se le comercialice el Fondo. Recibirá pagos en una divisa diferente a la divisa oficial del Estado miembro en el que se le comercialice el Fondo, por lo que la rentabilidad final que obtendrá dependerá del tipo de cambio entre las dos divisas. Este riesgo no se tiene en cuenta en el indicador mostrado anteriormente.

Las inversiones en títulos de renta fija están sujetas a los riesgos asociados con los títulos de deuda en general, incluido el riesgo de crédito, de liquidez, de tipo de interés, de amortización anticipada y de ampliación. Los precios de los bonos fluctúan inversamente con respecto a los cambios en los tipos de interés. Por lo tanto, una subida general en los tipos de interés puede tener como resultado una caída en el precio de los bonos. El valor de los títulos con tipos de interés variables y flotantes suele ser menos sensible a los cambios en los tipos de interés que los valores con tipos de interés fijos. Los valores con tipo variable y flotante pueden perder valor si los tipos de interés no se mueven según lo esperado. Por el contrario, los valores con tipo variable y flotante no aumentarán generalmente en valor si los tipos de interés del mercado disminuyen. El riesgo de crédito es el riesgo de que un emisor se halle en impago de intereses y principal. El riesgo de crédito es mayor cuando se invierte en bonos high yield, también conocidos como bonos basura. El riesgo de pago anticipado es el riesgo de que el emisor de un valor liquide el principal más rápidamente de lo previsto originalmente. El riesgo de prórroga es el riesgo de que el emisor de un valor liquide el principal más lentamente de lo previsto originalmente. Todas las inversiones en renta fija pueden tener un valor inferior a su coste original en el momento de su reembolso o vencimiento.

Los fondos de inversión mobiliaria están sujetos a varios riesgos, según se describe en su totalidad en el folleto de cada Fondo. No puede haber garantía de que los Fondos vayan a alcanzar sus objetivos de inversión. Los Fondos pueden estar sujetos al riesgo de estilo, que es el riesgo de que el estilo de inversión particular del Fondo (es decir, crecimiento o valor) pueda perder el favor del mercado durante varios periodos.

Ninguna referencia a una empresa o valor específicos constituye una recomendación de compra, venta, mantenimiento o inversión directamente en la empresa o sus valores. No se debería asumir que las decisiones de inversión realizadas en el futuro serán rentables o equivalentes en cuanto a la rentabilidad de los valores tratados en este documento.

Los riesgos relevantes de los siete fondos son los siguientes:

Riesgo de mercado: Este riesgo está asociado a instrumentos financieros que se ven afectados por la evolución económica de empresas individuales, por la situación general de la economía global y por las condiciones económicas y políticas predominantes en cada país pertinente.

Riesgo de crédito: El posible impago por parte de los emisores de las inversiones subyacentes puede afectar al valor de sus inversiones.

Riesgo de liquidez: La inversión subyacente puede ser difícil de vender, lo que afectaría a su capacidad para reembolsar su inversión.

Riesgo de sostenibilidad: Aparición de un evento o condición ambiental, social o de gobierno corporativo, que podría tener un efecto negativo real o potencial en el valor de las inversiones.

El siguiente es un riesgo adicional relevante del fondo Goldman Sachs Corporate Green Bond:

Las clases de acciones con cobertura, un método para tratar de gestionar el riesgo de tipo de interés específico, pueden generar un riesgo de crédito adicional y un riesgo de mercado residual en función de la eficacia de la cobertura aplicada.

El siguiente es un riesgo adicional relevante del fondo Goldman Sachs Social Bond:

Riesgo de concentración: Las inversiones concentradas en una región o un tema específicos podrían verse muy afectadas por un solo evento.

El folleto del Fondo contiene información completa sobre los riesgos de invertir en cada Fondo.

1. Goldman Sachs Green Bond

Características del fondo | |

1. Objetivo de inversión | La inversión se mide durante un periodo de 5 años y nuestro objetivo es superar la rentabilidad del índice de referencia, el Bloomberg MSCI Euro Green Bond. El índice de referencia es una representación amplia de nuestro universo de inversión. El fondo también puede incluir bonos que no forman parte del universo de referencia. Gestionamos el fondo activamente con un enfoque en la selección de bonos. Combinamos nuestro análisis de emisores de bonos específicos con un análisis de ASG y de mercado más amplio para construir la cartera óptima. Pretendemos explotar las diferencias en las valoraciones de los emisores de bonos dentro de los sectores y las diferencias en las valoraciones entre sectores y diferentes segmentos de calidad (ratings). Por lo tanto, el posicionamiento del fondo puede desviarse significativamente del índice de referencia. El fondo no pretende proporcionarle un dividendo. Reinvertirá todas las ganancias. |

2. Política de inversión | Para determinar nuestro universo elegible, verificamos si los bonos seleccionados cumplen los Principios de los bonos verdes formulados por la Asociación Internacional de Mercados de Capitales. Además, los emisores se someten a un escrutinio excluyente. A efectos de gestión del riesgo, se mantienen los límites de desviación por sector y país con relación al índice de referencia. |

3. Tipo de activos en los que puede invertir el fondo | El fondo invierte principalmente en una cartera de bonos verdes corporativos de alta calidad (con rating entre AAA y BBB-) globales, denominados principalmente en euros. Los bonos verdes son instrumentos de bonos cuyos ingresos se destinan a la financiación o refinanciación de proyectos nuevos o existentes que sean beneficiosos para el medioambiente. El fondo puede invertir hasta el 10 % de sus activos netos en bonos con un riesgo más alto (con rating de calidad inferior a BBB-). |

4. Gestión activa o no activa frente al índice de referencia + grado de libertad respecto del índice de referencia | Gestionamos este fondo activamente con un enfoque en la selección de bonos. |

5. Apalancamiento | N/A |

6. Divulgación del SFDR (opcional) | Artículo 9 |

Riesgos | |

La categoría de riesgo de este fondo es 3 (en una escala donde 1 corresponde al menor riesgo y 7 corresponde al mayor riesgo). Los datos históricos, como los que se utilizan para calcular este indicador, pueden no ser una indicación fiable del perfil de riesgo futuro de este fondo. No existe garantía de que el indicador de riesgo vaya a permanecer inalterado; puede cambiar con el tiempo. La categoría de riesgo más baja no significa que la inversión esté libre de riesgo. Este fondo se clasifica en la categoría 3 debido al comportamiento del producto durante el periodo de medición. Teniendo en cuenta las rentabilidades pasadas y la posible evolución futura de los mercados, el riesgo de mercado general asociado con los bonos utilizados para alcanzar el objetivo de inversión se considera medio. Estos instrumentos financieros se ven afectados por varios factores, entre otros, el desarrollo del mercado financiero y el desarrollo económico de los emisores de estos instrumentos financieros, quienes a su vez les repercute la situación económica mundial general y las condiciones económicas y políticas de cada país. El riesgo de crédito esperado, o riesgo de impago de los emisores de las inversiones subyacentes, es medio. El riesgo de liquidez del Subfondo se considera medio. Los riesgos de liquidez surgen cuando una inversión subyacente específica es difícil de vender. Además, la fluctuación de divisas puede afectar en gran medida a la rentabilidad del Subfondo. No se ofrece ninguna garantía en cuanto a la recuperación de la inversión inicial. | |

C&C/Resumen de comisiones

Clase de acciones | ISIN | Divisa | Comisión de gestión (%) | Comisión de servicio fija (%) | Gastos corrientes, incluida la comisión de gestión (%) | Inversión |

I Capitalisation | LU1365052627 | EUR | 0,20 | 0,12 | 0,33 | 250 000 EUR |

I Distribution | LU1365053195 | EUR | 0,20 | 0,12 | 0,33 | 250 000 EUR |

P Distribution | LU1619163584 | EUR | 0,40 | 0,15 | 0,60 | - |

N Capitalisation* | LU1465052890 | EUR | 0,20 | 0,15 | 0,40 | - |

P Capitalisation | LU1586216068 | EUR | 0,40 | 0,15 | 0,60 | - |

P Capitalisation (Hedged I) | LU1840630427 | SEK | 0,40 | 0,15 | 0,62 | - |

X Capitalisation | LU1738491338 | EUR | 0,75 | 0,15 | 0,95 | - |

I Capitalisation (Hedged I) | LU1861144340 | USD | 0,20 | 0,12 | 0,35 | 250 000 EUR |

I Capitalisation (Hedged I) | LU2213813608 | GBP | 0,20 | 0,12 | 0,35 | 250 000 EUR |

Datos de comisiones a 31 de julio de 2024.

* Todavía no disponible

Las comisiones se facturan y son pagaderas generalmente al final de cada trimestre y se calculan en función de la media del valor de mercado de final de mes durante el trimestre. Nuestro Formulario ADV, Parte II, incluye información adicional al respecto. Los detalles de las comisiones que debe pagar en relación con el fondo se establecen en los documentos de oferta del fondo o en el documento de costes y gastos, de acuerdo con la MiFID II. Las comisiones son las tarifas que el Fondo cobra a los inversores para cubrir los costes de gestión del Fondo, que afectarán a la rentabilidad final que recibe el inversor. También se incurrirá en costes adicionales, como las comisiones de transacción. Estos costes los paga el Fondo, por lo que afectarán a la rentabilidad final del Fondo. El Fondo incurrirá en costes en diferentes divisas, lo que significa que los pagos pueden aumentar o disminuir como resultado de las fluctuaciones del tipo de cambio. Todos los costes los paga el Fondo, por lo que afectarán a la rentabilidad final del Fondo. Toda rentabilidad futura estará sujeta a impuestos en función de la situación fiscal personal de cada inversor, que puede cambiar con el tiempo. El coste puede aumentar o disminuir como resultado de las fluctuaciones de las divisas y del tipo de cambio.

2. Goldman Sachs Social Bond

Características del fondo | |

1. Objetivo de inversión | La inversión se mide durante un periodo de 5 años y nuestro objetivo es superar la rentabilidad del índice de referencia, el iBoxx EUR Investment Grade Social Bonds (10% Issuer Cap). El índice de referencia es una representación amplia de nuestro universo de inversión. El fondo también puede incluir bonos que no forman parte del universo de referencia. Gestionamos el fondo activamente con un enfoque en la selección de bonos. Combinamos nuestro análisis de emisores de bonos específicos con un análisis de ASG y de mercado más amplio para construir la cartera óptima. Pretendemos explotar las diferencias en las valoraciones de los emisores de bonos dentro de los sectores y las diferencias en las valoraciones entre sectores y diferentes segmentos de calidad (ratings). Por lo tanto, el posicionamiento del fondo puede desviarse significativamente del índice de referencia. |

2. Política de inversión | Para determinar nuestro universo elegible, verificamos si los bonos seleccionados cumplen los Principios de los bonos sociales formulados por la Asociación Internacional de Mercados de Capitales. Además, los emisores se someten a un escrutinio excluyente. A efectos de gestión del riesgo, se mantienen los límites de desviación por sector y país con relación al índice de referencia. |

3. Tipo de activos en los que puede invertir el fondo | El fondo invierte principalmente en una cartera de bonos sociales e instrumentos del mercado monetario de alta calidad (con rating entre AAA y BBB-), denominados principalmente en euros. Los bonos sociales son cualquier tipo de instrumentos de bonos cuyos ingresos se destinan a la financiación o refinanciación total o parcial de proyectos totalmente nuevos o existentes que proporcionen beneficios sociales claros, especialmente, pero no exclusivamente, a poblaciones objetivo. El fondo también puede invertir en bonos sostenibles. El fondo puede invertir hasta el 10 % de sus activos netos en bonos con un riesgo más alto (con rating de calidad inferior a BBB-). |

4. Gestión activa o no activa frente al índice de referencia + grado de libertad respecto del índice de referencia | Gestionamos este fondo activamente con un enfoque en la selección de bonos. |

5. Apalancamiento | N/A |

6. Divulgación del SFDR (opcional) | Artículo 9 |

Riesgos | |

La categoría de riesgo de este fondo es 2 (en una escala donde 1 corresponde al menor riesgo y 7 corresponde al mayor riesgo). Los datos históricos, como los que se utilizan para calcular este indicador, pueden no ser una indicación fiable del perfil de riesgo futuro de este fondo. No existe garantía de que el indicador de riesgo vaya a permanecer inalterado; puede cambiar con el tiempo. La categoría de riesgo más baja no significa que la inversión esté libre de riesgo. Este fondo se clasifica en la categoría 2 debido al comportamiento del producto durante el periodo de medición. El riesgo de mercado general asociado a los bonos y otros instrumentos financieros utilizados para alcanzar los objetivos de inversión se considera medio. Estos instrumentos financieros se ven afectados por varios factores, entre otros, el desarrollo del mercado financiero y el desarrollo económico de los emisores de estos instrumentos financieros, quienes a su vez les repercute la situación económica mundial general y las condiciones económicas y políticas de cada país. El riesgo de crédito esperado, o riesgo de impago de los emisores de las inversiones subyacentes, es medio. El riesgo de liquidez del fondo se considera medio. Los riesgos de liquidez surgen cuando una inversión subyacente específica es difícil de vender. No se ofrece ninguna garantía en cuanto a la recuperación de la inversión inicial. En función de la evaluación de riesgos de sostenibilidad, el perfil de riesgo de sostenibilidad del Subfondo puede clasificarse como alto, medio o bajo. El perfil de riesgo indica de forma cualitativa la probabilidad y el nivel de los impactos negativos debido a los riesgos de sostenibilidad en la rentabilidad del fondo. Esto se basa en el nivel y el resultado de la integración de factores ambientales, sociales y de gobierno corporativo en el proceso de inversión del fondo. El perfil de riesgo de sostenibilidad del fondo es medio. | |

C&C/Resumen de comisiones

Clase de acciones | ISIN | Divisa | Comisión de gestión (%) | Comisión de servicio fija (%) | Gastos corrientes, incluida la comisión de gestión (%) | Inversión |

I Capitalisation | LU2489470984 | EUR | 0,20 | 0,12 | 0,33 | 250 000 EUR |

N Capitalisation* | LU24896309001 | EUR | 0,20 | 0,15 | 0,55 | - |

P Capitalisation | LU2489471016 | EUR | 0,40 | 0,15 | 0,60 | - |

R Capitalisation | LU2489471107 | EUR | 0,20 | 0,15 | 0,40 | - |

X Capitalisation | LU2489471289 | EUR | 0,75 | 0,15 | 0,95 | - |

I Capitalisation (Hedged I)* | LU2545728532 | CHF | 0,20 | 0,12 | 0,35 | 250 000 EUR |

I Capitalisation (Hedged I) | LU2496309183 | GBP | 0,20 | 0,12 | 0,35 | 250 000 EUR |

Datos de comisiones a 31 de julio de 2024.

* Todavía no disponible

Las comisiones se facturan y son pagaderas generalmente al final de cada trimestre y se calculan en función de la media del valor de mercado de final de mes durante el trimestre. Nuestro Formulario ADV, Parte II, incluye información adicional al respecto. Los detalles de las comisiones que debe pagar en relación con el fondo se establecen en los documentos de oferta del fondo o en el documento de costes y gastos, de acuerdo con la MiFID II. Las comisiones son las tarifas que el Fondo cobra a los inversores para cubrir los costes de gestión del Fondo, que afectarán a la rentabilidad final que recibe el inversor. También se incurrirá en costes adicionales, como las comisiones de transacción. Estos costes los paga el Fondo, por lo que afectarán a la rentabilidad final del Fondo. El Fondo incurrirá en costes en diferentes divisas, lo que significa que los pagos pueden aumentar o disminuir como resultado de las fluctuaciones del tipo de cambio. Todos los costes los paga el Fondo, por lo que afectarán a la rentabilidad final del Fondo. Toda rentabilidad futura estará sujeta a impuestos en función de la situación fiscal personal de cada inversor, que puede cambiar con el tiempo. El coste puede aumentar o disminuir como resultado de las fluctuaciones de las divisas y del tipo de cambio.

3. Goldman Sachs Global Impact Corporate Bond

Características del fondo | |

1. Objetivo de inversión | La inversión se mide durante un periodo de 5 años y nuestro objetivo es superar la rentabilidad del índice de referencia, el iBoxx Global Green, Social & Sustainable Bonds EUR Hedged Total Return Index (EUR) – Corporates. El índice de referencia es una representación amplia del universo de inversión del fondo. El fondo también puede incluir inversiones en bonos que no forman parte del universo de los índices de referencia. El fondo se gestiona activamente con un enfoque en la selección de bonos, combinando análisis sobre emisores de bonos específicos con un análisis de mercado más amplio para crear la cartera óptima, con límites específicos de desviación con respecto al índice de referencia. El objetivo es explotar las diferencias en las valoraciones de los emisores de bonos entre sectores y las diferencias en las valoraciones entre sectores y diferentes segmentos de calidad (ratings). Por lo tanto, las inversiones del fondo pueden desviarse significativamente del índice de referencia. Puede vender su participación en este fondo cada día (laborable) en el que se calcule el valor de las unidades, lo cual, para este fondo, se produce diariamente. El fondo no pretende proporcionarle un dividendo. Reinvertirá todas las ganancias. |

2. Política de inversión | Para determinar nuestro universo elegible, verificamos si los bonos seleccionados cumplen los Principios de los bonos verdes formulados por la Asociación Internacional de Mercados de Capitales. Además, los emisores se someten a un escrutinio excluyente. A efectos de gestión del riesgo, se mantienen los límites de desviación por sector y país con relación al índice de referencia. |

3. Tipo de activos en los que puede invertir el fondo | El fondo invierte como mínimo el 85 % de sus activos netos en una cartera de bonos verdes e instrumentos del mercado monetario de alta calidad (con rating entre AAA y BBB-), denominados principalmente en euros. Los bonos verdes son instrumentos de bonos cuyos ingresos se destinan a la financiación o refinanciación total o parcial de proyectos nuevos o existentes que sean beneficiosos para el medioambiente. El fondo puede invertir hasta el 10 % de sus activos netos en bonos con un riesgo más alto (con rating de calidad inferior a BBB-). |

4. Gestión activa o no activa frente al índice de referencia + grado de libertad respecto del índice de referencia | Gestionamos este fondo activamente con un enfoque en la selección de bonos. |

5. Apalancamiento | N/A |

6. Divulgación del SFDR (opcional) | Artículo 9 |

Riesgos | |

La categoría de riesgo de este fondo es 3 (en una escala donde 1 corresponde al menor riesgo y 7 corresponde al mayor riesgo). Los datos históricos, como los que se utilizan para calcular este indicador, pueden no ser una indicación fiable del perfil de riesgo futuro de este fondo. No existe garantía de que el indicador de riesgo vaya a permanecer inalterado; puede cambiar con el tiempo. La categoría de riesgo más baja no significa que la inversión esté libre de riesgo. Este fondo se clasifica en la categoría 3 debido al comportamiento del producto durante el periodo de medición. Teniendo en cuenta las rentabilidades pasadas y la posible evolución futura de los mercados, el riesgo de mercado general asociado con los bonos utilizados para alcanzar el objetivo de inversión se considera medio. Estos instrumentos financieros se ven afectados por varios factores, entre otros, el desarrollo del mercado financiero y el desarrollo económico de los emisores de estos instrumentos financieros, quienes a su vez les repercute la situación económica mundial general y las condiciones económicas y políticas de cada país. El riesgo de crédito esperado, o riesgo de impago de los emisores de las inversiones subyacentes, es medio. El riesgo de liquidez del Subfondo se considera medio. Los riesgos de liquidez surgen cuando una inversión subyacente específica es difícil de vender. Además, la fluctuación de divisas puede afectar en gran medida a la rentabilidad del Subfondo. No se ofrece ninguna garantía en cuanto a la recuperación de la inversión inicial. | |

C&C/Resumen de comisiones

Clase de acciones | ISIN | Divisa | Comisión de gestión (%) | Comisión de servicio fija (%) | Gastos corrientes, incluida la comisión de gestión (%) | Inversión |

I Capitalisation | LU2580621675 | EUR | 0,20 | 0,12 | 0,33 | 250 000 EUR |

I Capitalisation (hedged I) | LU2349459391 | CHF | 0,20 | 0,12 | 0,35 | 250 000 EUR |

I Distribution | LU2102358251 | EUR | 0,20 | 0,12 | 0,33 | 250 000 EUR |

P Capitalisation | LU2580622053 | EUR | 0,47 | 0,15 | 0,67 | - |

R Capitalisation | LU2580622137 | EUR | 0,27 | 0,15 | 0,47 | - |

Z Capitalisation | LU2580622640 | EUR | - | 0,12 | 0,13 | - |

Datos de comisiones a 31 de julio de 2024.

Las comisiones se facturan y son pagaderas generalmente al final de cada trimestre y se calculan en función de la media del valor de mercado de final de mes durante el trimestre. Nuestro Formulario ADV, Parte II, incluye información adicional al respecto. Los detalles de las comisiones que debe pagar en relación con el fondo se establecen en los documentos de oferta del fondo o en el documento de costes y gastos, de acuerdo con la MiFID II. Las comisiones son las tarifas que el Fondo cobra a los inversores para cubrir los costes de gestión del Fondo, que afectarán a la rentabilidad final que recibe el inversor. También se incurrirá en costes adicionales, como las comisiones de transacción. Estos costes los paga el Fondo, por lo que afectarán a la rentabilidad final del Fondo. El Fondo incurrirá en costes en diferentes divisas, lo que significa que los pagos pueden aumentar o disminuir como resultado de las fluctuaciones del tipo de cambio. Todos los costes los paga el Fondo, por lo que afectarán a la rentabilidad final del Fondo. Toda rentabilidad futura estará sujeta a impuestos en función de la situación fiscal personal de cada inversor, que puede cambiar con el tiempo. El coste puede aumentar o disminuir como resultado de las fluctuaciones de las divisas y del tipo de cambio.

4. Goldman Sachs Corporate Green Bond

Características del fondo | |

1. Objetivo de inversión | La inversión se mide durante un periodo de 5 años y nuestro objetivo es superar la rentabilidad del índice de referencia, el Bloomberg Barclays Euro Green Corporate Bond 5% Issuer Capped. El índice de referencia es una representación amplia de nuestro universo de inversión. El fondo también puede incluir bonos que no forman parte del universo de referencia. Para lograr ese objetivo, tomamos decisiones de gestión activa que tendrán como resultado posiciones sobreponderadas e infraponderadas respecto al Índice de referencia, así como en inversiones en valores que no formen parte del Índice de referencia. Para la construcción de la cartera y la gestión del riesgo, utilizamos medidas ampliamente utilizadas en el sector y relevantes para la clase de activos que nos permiten evaluar y gestionar el riesgo del Fondo en comparación con el Índice de referencia. Combinamos nuestro análisis de emisores de bonos específicos con un análisis de ASG y de mercado más amplio para construir la cartera óptima. Pretendemos explotar las diferencias en las valoraciones de los emisores de bonos dentro de los sectores y las diferencias en las valoraciones entre sectores y diferentes segmentos de calidad (ratings). Por lo tanto, el posicionamiento del fondo puede desviarse significativamente del índice de referencia. El fondo no pretende proporcionarle un dividendo. Reinvertirá todas las ganancias. |

2. Política de inversión | Para determinar nuestro universo elegible, verificamos si los bonos seleccionados cumplen los Principios de los bonos verdes formulados por la Asociación Internacional de Mercados de Capitales. Además, quedan excluidos los emisores con graves controversias ambientales, sociales y de gobierno corporativo (ASG) o malos ratings y políticas ASG. A efectos de gestión del riesgo, se mantienen los límites de desviación por sector y país con relación al índice de referencia. |

3. Tipo de activos en los que puede invertir el fondo | El fondo invierte como mínimo el 85 % de sus activos netos en una cartera de bonos verdes corporativos de alta calidad (con rating entre AAA y BBB-) globales, denominados principalmente en euros. Los bonos verdes son instrumentos de bonos cuyos ingresos se destinan a la financiación o refinanciación de proyectos nuevos o existentes que sean beneficiosos para el medioambiente. El fondo puede invertir hasta el 10 % de sus activos netos en bonos con un riesgo más alto (con rating de calidad inferior a BBB-). |

4. Gestión activa o no activa frente al índice de referencia + grado de libertad respecto del índice de referencia | Gestionamos este fondo activamente con un enfoque en la selección de bonos. |

5. Apalancamiento | N/A |

6. Divulgación del SFDR (opcional) | Artículo 9 |

Riesgos | |

La categoría de riesgo de este fondo es 2 (en una escala donde 1 corresponde al menor riesgo y 7 corresponde al mayor riesgo), que es una categoría baja. Esto califica las posibles pérdidas de la rentabilidad futura como de nivel bajo, y es muy poco probable que las malas condiciones del mercado afecten a la capacidad del Fondo para pagarle. El riesgo real puede variar significativamente si decide cobrar de forma anticipada, y puede que recupere una cantidad menor. Es posible que no pueda cobrar de forma anticipada. Es posible que tenga que pagar costes adicionales significativos para poder cobrar de forma anticipada. Tenga en cuenta el riesgo de divisa cuando la divisa del Fondo sea diferente de la divisa oficial del Estado miembro en el que se le comercialice el Fondo. Recibirá pagos en una divisa diferente a la divisa oficial del Estado miembro en el que se le comercialice el Fondo, por lo que la rentabilidad final que obtendrá dependerá del tipo de cambio entre las dos divisas. Este riesgo no se tiene en cuenta en el indicador mostrado anteriormente. | |

C&C/Resumen de comisiones

Clase de acciones | ISIN | Divisa | Comisión de gestión (%) | Comisión de servicio fija (%) | Gastos corrientes, incluida la comisión de gestión (%) | Inversión |

I Capitalisation | LU2102358178 | EUR | 0,27 | 0,12 | 0,40 | 250 000 EUR |

I Capitalisation | LU2299106711 | GBP | 0,27 | 0,12 | 0,40 | 250 000 EUR |

P Capitalisation | LU2102358418 | EUR | 0,47 | 0,15 | 0,67 | - |

R Capitalisation | LU2102358509 | EUR | 0,27 | 0,15 | 0,47 | - |

Z Capitalisation | LU2102358764 | EUR | - | 0,12 | 0,13 | - |

Datos de comisiones a 31 de julio de 2024.

Las comisiones se facturan y son pagaderas generalmente al final de cada trimestre y se calculan en función de la media del valor de mercado de final de mes durante el trimestre. Nuestro Formulario ADV, Parte II, incluye información adicional al respecto. Los detalles de las comisiones que debe pagar en relación con el fondo se establecen en los documentos de oferta del fondo o en el documento de costes y gastos, de acuerdo con la MiFID II. Las comisiones son las tarifas que el Fondo cobra a los inversores para cubrir los costes de gestión del Fondo, que afectarán a la rentabilidad final que recibe el inversor. También se incurrirá en costes adicionales, como las comisiones de transacción. Estos costes los paga el Fondo, por lo que afectarán a la rentabilidad final del Fondo. El Fondo incurrirá en costes en diferentes divisas, lo que significa que los pagos pueden aumentar o disminuir como resultado de las fluctuaciones del tipo de cambio. Todos los costes los paga el Fondo, por lo que afectarán a la rentabilidad final del Fondo. Toda rentabilidad futura estará sujeta a impuestos en función de la situación fiscal personal de cada inversor, que puede cambiar con el tiempo. El coste puede aumentar o disminuir como resultado de las fluctuaciones de las divisas y del tipo de cambio.

5. Goldman Sachs Green Bond Short Duration

Características del fondo | |

1. Objetivo de inversión | El fondo no tiene intención de medir su rentabilidad con respecto a ese índice. El índice de referencia es una representación amplia de nuestro universo de inversión. El fondo también puede incluir bonos que no forman parte del universo de referencia. Puede vender su participación en este fondo cada día (laborable) en el que se calcule el valor de las unidades, lo cual, para este fondo, se produce diariamente. El fondo no pretende proporcionarle un dividendo. Reinvertirá todas las ganancias. La rentabilidad de la Cartera depende del resultado de la Cartera, que está directamente relacionado con el resultado de sus inversiones. El perfil de riesgo y recompensa de la Cartera descrito en este documento de datos fundamentales presupone que usted mantiene sus inversiones en la Cartera durante al menos el Periodo de Mantenimiento Recomendado, tal como se establece a continuación en la sección “¿Cuánto tiempo debo mantener la inversión? ¿Puedo retirar dinero de manera anticipada?”. Consulte la sección “¿Cuánto tiempo debo mantener la inversión? ¿Puedo retirar dinero de manera anticipada?” a continuación para obtener detalles adicionales (incluidas restricciones o penalizaciones) sobre la capacidad de reembolsar su inversión en el Fondo. |

2. Política de inversión | Para determinar nuestro universo elegible, verificamos si los bonos seleccionados cumplen los Principios de los bonos verdes formulados por la Asociación Internacional de Mercados de Capitales. Además, los emisores se someten a un escrutinio excluyente. A efectos de gestión del riesgo, se mantienen los límites de desviación por sector y país con relación al índice de referencia. |

3. Tipo de activos en los que puede invertir el fondo | El fondo invierte principalmente en una cartera de bonos verdes corporativos de alta calidad (con rating entre AAA y BBB-) globales, denominados principalmente en euros. Los bonos verdes son instrumentos de bonos cuyos ingresos se destinan a la financiación o refinanciación de proyectos nuevos o existentes que sean beneficiosos para el medioambiente. El fondo puede invertir hasta el 10 % de sus activos netos en bonos con un riesgo más alto (con rating de calidad inferior a BBB-). |

4. Gestión activa o no activa frente al índice de referencia + grado de libertad respecto del índice de referencia | Gestionamos este fondo activamente con un enfoque en la selección de bonos. |

5. Apalancamiento | N/A |

6. Divulgación del SFDR (opcional) | Artículo 9 |

Riesgos | |

La categoría de riesgo de este fondo es 3 (en una escala donde 1 corresponde al menor riesgo y 7 corresponde al mayor riesgo). Los datos históricos, como los que se utilizan para calcular este indicador, pueden no ser una indicación fiable del perfil de riesgo futuro de este fondo. No existe garantía de que el indicador de riesgo vaya a permanecer inalterado; puede cambiar con el tiempo. La categoría de riesgo más baja no significa que la inversión esté libre de riesgo. Este fondo se clasifica en la categoría 3 debido al comportamiento del producto durante el periodo de medición. Teniendo en cuenta las rentabilidades pasadas y la posible evolución futura de los mercados, el riesgo de mercado general asociado con los bonos utilizados para alcanzar el objetivo de inversión se considera medio. Estos instrumentos financieros se ven afectados por varios factores, entre otros, el desarrollo del mercado financiero y el desarrollo económico de los emisores de estos instrumentos financieros, quienes a su vez les repercute la situación económica mundial general y las condiciones económicas y políticas de cada país. El riesgo de crédito esperado, o riesgo de impago de los emisores de las inversiones subyacentes, es medio. El riesgo de liquidez del Subfondo se considera medio. Los riesgos de liquidez surgen cuando una inversión subyacente específica es difícil de vender. Además, la fluctuación de divisas puede afectar en gran medida a la rentabilidad del Subfondo. No se ofrece ninguna garantía en cuanto a la recuperación de la inversión inicial. | |

C&C/Resumen de comisiones

Clase de acciones | ISIN | Divisa | Comisión de gestión (%) | Comisión de servicio fija (%) | Gastos corrientes, incluida la comisión de gestión (%) | Inversión |

I Capitalisation | LU1922482994 | EUR | 0,20 | 0,12 | 0,33 | 250 000 EUR |

I Capitalisation (Hedged I) | LU2400966334 | CHF | 0,20 | 0,12 | 0,35 | 250 000 EUR |

I Capitalisation (Hedged I) | LU1922483612 | GBP | 0,20 | 0,12 | 0,35 | 250 000 EUR |

I Capitalisation (Hedged I) | LU1922483968 | USD | 0,20 | 0,12 | 0,35 | 250 000 EUR |

I Distribution | LU1932640938 | EUR | 0,20 | 0,12 | 0,33 | 250 000 EUR |

P Capitalisation | LU1922483299 | EUR | 0,40 | 0,15 | 0,60 | - |

R Capitalisation | LU1922483455 | EUR | 0,20 | 0,15 | 0,40 | - |

R Capitalisation (Hedged I) | LU2508678757 | USD | 0,20 | 0,15 | 0,40 | - |

X Capitalisation | LU1983361905 | EUR | 0,75 | 0,15 | 0,95 | - |

Datos de comisiones a 31 de julio de 2024.

Las comisiones se facturan y son pagaderas generalmente al final de cada trimestre y se calculan en función de la media del valor de mercado de final de mes durante el trimestre. Nuestro Formulario ADV, Parte II, incluye información adicional al respecto. Los detalles de las comisiones que debe pagar en relación con el fondo se establecen en los documentos de oferta del fondo o en el documento de costes y gastos, de acuerdo con la MiFID II. Las comisiones son las tarifas que el Fondo cobra a los inversores para cubrir los costes de gestión del Fondo, que afectarán a la rentabilidad final que recibe el inversor. También se incurrirá en costes adicionales, como las comisiones de transacción. Estos costes los paga el Fondo, por lo que afectarán a la rentabilidad final del Fondo. El Fondo incurrirá en costes en diferentes divisas, lo que significa que los pagos pueden aumentar o disminuir como resultado de las fluctuaciones del tipo de cambio. Todos los costes los paga el Fondo, por lo que afectarán a la rentabilidad final del Fondo. Toda rentabilidad futura estará sujeta a impuestos en función de la situación fiscal personal de cada inversor, que puede cambiar con el tiempo. El coste puede aumentar o disminuir como resultado de las fluctuaciones de las divisas y del tipo de cambio.

6. Goldman Sachs Sovereign Green Bond

Características del fondo | |

1. Objetivo de inversión | El fondo no tiene intención de medir su rentabilidad con respecto a ese índice. El índice de referencia es una representación amplia de nuestro universo de inversión. El fondo también puede incluir bonos que no forman parte del universo de referencia. Puede vender su participación en este fondo cada día (laborable) en el que se calcule el valor de las unidades, lo cual, para este fondo, se produce diariamente. El fondo no pretende proporcionarle un dividendo. Reinvertirá todas las ganancias. La rentabilidad de la Cartera depende del resultado de la Cartera, que está directamente relacionado con el resultado de sus inversiones. El perfil de riesgo y recompensa de la Cartera descrito en este documento de datos fundamentales presupone que usted mantiene sus inversiones en la Cartera durante al menos el Periodo de Mantenimiento Recomendado, tal como se establece a continuación en la sección “¿Cuánto tiempo debo mantener la inversión? ¿Puedo retirar dinero de manera anticipada?”. Consulte la sección “¿Cuánto tiempo debo mantener la inversión? ¿Puedo retirar dinero de manera anticipada?” a continuación para obtener detalles adicionales (incluidas restricciones o penalizaciones) sobre la capacidad de reembolsar su inversión en el Fondo. |

2. Política de inversión | Para determinar nuestro universo elegible, verificamos si los bonos seleccionados cumplen los Principios de los bonos verdes formulados por la Asociación Internacional de Mercados de Capitales. Además, los emisores se someten a un escrutinio excluyente. A efectos de gestión del riesgo, se mantienen los límites de desviación por sector y país con relación al índice de referencia. |

3. Tipo de activos en los que puede invertir el fondo | El fondo invierte principalmente en una cartera de bonos verdes corporativos de alta calidad (con rating entre AAA y BBB-) globales, denominados principalmente en euros. Los bonos verdes son instrumentos de bonos cuyos ingresos se destinan a la financiación o refinanciación de proyectos nuevos o existentes que sean beneficiosos para el medioambiente. El fondo puede invertir hasta el 10 % de sus activos netos en bonos con un riesgo más alto (con rating de calidad inferior a BBB-). |

4. Gestión activa o no activa frente al índice de referencia + grado de libertad respecto del índice de referencia | Gestionamos este fondo activamente con un enfoque en la selección de bonos. |

5. Apalancamiento | N/A |

6. Divulgación del SFDR (opcional) | Artículo 9 |

Riesgos | |

La categoría de riesgo de este fondo es 3 (en una escala donde 1 corresponde al menor riesgo y 7 corresponde al mayor riesgo). Los datos históricos, como los que se utilizan para calcular este indicador, pueden no ser una indicación fiable del perfil de riesgo futuro de este fondo. No existe garantía de que el indicador de riesgo vaya a permanecer inalterado; puede cambiar con el tiempo. La categoría de riesgo más baja no significa que la inversión esté libre de riesgo. Este fondo se clasifica en la categoría 3 debido al comportamiento del producto durante el periodo de medición. Teniendo en cuenta las rentabilidades pasadas y la posible evolución futura de los mercados, el riesgo de mercado general asociado con los bonos utilizados para alcanzar el objetivo de inversión se considera medio. Estos instrumentos financieros se ven afectados por varios factores, entre otros, el desarrollo del mercado financiero y el desarrollo económico de los emisores de estos instrumentos financieros, quienes a su vez les repercute la situación económica mundial general y las condiciones económicas y políticas de cada país. El riesgo de crédito esperado, o riesgo de impago de los emisores de las inversiones subyacentes, es medio. El riesgo de liquidez del Subfondo se considera medio. Los riesgos de liquidez surgen cuando una inversión subyacente específica es difícil de vender. Además, la fluctuación de divisas puede afectar en gran medida a la rentabilidad del Subfondo. No se ofrece ninguna garantía en cuanto a la recuperación de la inversión inicial. | |

C&C/Resumen de comisiones

Clase de acciones | ISIN | Divisa | Comisión de gestión (%) | Comisión de servicio fija (%) | Gastos corrientes, incluida la comisión de gestión (%) | Inversión |

I Capitalisation | LU2280235313 | EUR | 0,20 | 0,12 | 0,33 | 250 000 EUR |

I Distribution | LU2280235230 | EUR | 0,20 | 0,12 | 0,33 | 250 000 EUR |

I Capitalisation (hedged i) | LU2400966417 | GBP | 0,20 | 0,12 | 0,35 | 250 000 EUR |

X Capitalisation | LU2102358681 | EUR | 0,75 | 0,15 | 0,95 | - |

P Capitalisation | LU2280235586 | EUR | 0,40 | 0,15 | 0,60 | - |

Datos de comisiones a 31 de julio de 2024.

Las comisiones se facturan y son pagaderas generalmente al final de cada trimestre y se calculan en función de la media del valor de mercado de final de mes durante el trimestre. Nuestro Formulario ADV, Parte II, incluye información adicional al respecto. Los detalles de las comisiones que debe pagar en relación con el fondo se establecen en los documentos de oferta del fondo o en el documento de costes y gastos, de acuerdo con la MiFID II. Las comisiones son las tarifas que el Fondo cobra a los inversores para cubrir los costes de gestión del Fondo, que afectarán a la rentabilidad final que recibe el inversor. También se incurrirá en costes adicionales, como las comisiones de transacción. Estos costes los paga el Fondo, por lo que afectarán a la rentabilidad final del Fondo. El Fondo incurrirá en costes en diferentes divisas, lo que significa que los pagos pueden aumentar o disminuir como resultado de las fluctuaciones del tipo de cambio. Todos los costes los paga el Fondo, por lo que afectarán a la rentabilidad final del Fondo. Toda rentabilidad futura estará sujeta a impuestos en función de la situación fiscal personal de cada inversor, que puede cambiar con el tiempo. El coste puede aumentar o disminuir como resultado de las fluctuaciones de las divisas y del tipo de cambio.

7. Goldman Sachs USD Green Bond

Características del fondo | |

1. Objetivo de inversión | La inversión se mide durante un periodo de 5 años y nuestro objetivo es superar la rentabilidad del índice de referencia, el Bloomberg MSCI Global Green Bond Index USD. El índice de referencia es una representación amplia de nuestro universo de inversión. El fondo también puede incluir bonos que no forman parte del universo de referencia. Gestionamos el fondo activamente con un enfoque en la selección de bonos. Combinamos nuestro análisis de emisores de bonos específicos con un análisis de ASG y de mercado más amplio para construir la cartera óptima. Pretendemos explotar las diferencias en las valoraciones de los emisores de bonos dentro de los sectores y las diferencias en las valoraciones entre sectores y diferentes segmentos de calidad (ratings). Por lo tanto, el posicionamiento del fondo puede desviarse significativamente del índice de referencia. El fondo no pretende proporcionarle un dividendo. Reinvertirá todas las ganancias. |

2. Política de inversión | Para determinar nuestro universo elegible, verificamos si los bonos seleccionados cumplen los Principios de los bonos verdes formulados por la Asociación Internacional de Mercados de Capitales. Además, los emisores se someten a un escrutinio excluyente. A efectos de gestión del riesgo, se mantienen los límites de desviación por sector y país con relación al índice de referencia. |

3. Tipo de activos en los que puede invertir el fondo | El fondo invierte como mínimo el 85 % de sus activos netos en una cartera de bonos verdes e instrumentos del mercado monetario de alta calidad (con rating entre AAA y BBB-), denominados principalmente en euros. Los bonos verdes son instrumentos de bonos cuyos ingresos se destinan a la financiación o refinanciación total o parcial de proyectos nuevos o existentes que sean beneficiosos para el medioambiente. El fondo puede invertir hasta el 10 % de sus activos netos en bonos con un riesgo más alto (con rating de calidad inferior a BBB-). |

4. Gestión activa o no activa frente al índice de referencia + grado de libertad respecto del índice de referencia | Gestionamos este fondo activamente con un enfoque en la selección de bonos. |

5. Apalancamiento | N/A |

6. Divulgación del SFDR (opcional) | Artículo 9 |

Riesgos | |

La categoría de riesgo de este fondo es 3 (en una escala donde 1 corresponde al menor riesgo y 7 corresponde al mayor riesgo). Los datos históricos, como los que se utilizan para calcular este indicador, pueden no ser una indicación fiable del perfil de riesgo futuro de este fondo. No existe garantía de que el indicador de riesgo vaya a permanecer inalterado; puede cambiar con el tiempo. La categoría de riesgo más baja no significa que la inversión esté libre de riesgo. Este fondo se clasifica en la categoría 3 debido al comportamiento del producto durante el periodo de medición. Teniendo en cuenta las rentabilidades pasadas y la posible evolución futura de los mercados, el riesgo de mercado general asociado con los bonos utilizados para alcanzar el objetivo de inversión se considera medio. Estos instrumentos financieros se ven afectados por varios factores, entre otros, el desarrollo del mercado financiero y el desarrollo económico de los emisores de estos instrumentos financieros, quienes a su vez les repercute la situación económica mundial general y las condiciones económicas y políticas de cada país. El riesgo de crédito esperado, o riesgo de impago de los emisores de las inversiones subyacentes, es medio. El riesgo de liquidez del Subfondo se considera medio. Los riesgos de liquidez surgen cuando una inversión subyacente específica es difícil de vender. Además, la fluctuación de divisas puede afectar en gran medida a la rentabilidad del Subfondo. No se ofrece ninguna garantía en cuanto a la recuperación de la inversión inicial. | |

C&C/Resumen de comisiones

Clase de acciones | ISIN | Divisa | Comisión de gestión (%) | Comisión de servicio fija (%) | Gastos corrientes, incluida la comisión de gestión (%) | Inversión |

I Capitalisation | LU2578936002 | USD | 0,20 | 0,12 | 0,33 | 250 000 EUR |

I Capitalisation (hedged i) | LU2578935889 | EUR | 0,20 | 0,12 | 0,35 | 250 000 EUR |

I Capitalisation (hedged i) | LU2578935616 | CHF | 0,20 | 0,12 | 0,35 | 250 000 EUR |

I Capitalisation (hedged i) | LU2578935962 | GBP | 0,20 | 0,12 | 0,35 | 250 000 EUR |

X Capitalisation | LU2578936770 | USD | 0,75 | 0,15 | 0,95 | - |

X Capitalisation (hedged i) | LU2578936697 | EUR | 0,75 | 0,15 | 0,97 | - |

P Capitalisation | LU2578936424 | USD | 0,40 | 0,15 | 0,60 | - |

P Capitalisation (hedged i) | LU2578936267 | EUR | 0,40 | 0,15 | 0,62 | - |

R Capitalisation | LU2578936341 | USD | 0,20 | 0,15 | 0,40 | - |

R Capitalisation (hedged i) | LU2578936184 | EUR | 0,20 | 0,15 | 0,42 | - |

Datos de comisiones a 31 de julio de 2024.

Las comisiones se facturan y son pagaderas generalmente al final de cada trimestre y se calculan en función de la media del valor de mercado de final de mes durante el trimestre. Nuestro Formulario ADV, Parte II, incluye información adicional al respecto. Los detalles de las comisiones que debe pagar en relación con el fondo se establecen en los documentos de oferta del fondo o en el documento de costes y gastos, de acuerdo con la MiFID II. Las comisiones son las tarifas que el Fondo cobra a los inversores para cubrir los costes de gestión del Fondo, que afectarán a la rentabilidad final que recibe el inversor. También se incurrirá en costes adicionales, como las comisiones de transacción. Estos costes los paga el Fondo, por lo que afectarán a la rentabilidad final del Fondo. El Fondo incurrirá en costes en diferentes divisas, lo que significa que los pagos pueden aumentar o disminuir como resultado de las fluctuaciones del tipo de cambio. Todos los costes los paga el Fondo, por lo que afectarán a la rentabilidad final del Fondo. Toda rentabilidad futura estará sujeta a impuestos en función de la situación fiscal personal de cada inversor, que puede cambiar con el tiempo. El coste puede aumentar o disminuir como resultado de las fluctuaciones de las divisas y del tipo de cambio.

This is a marketing communication published by Goldman Sachs Asset Management B.V. (“GSAM B.V.”) and intended for MiFID professional investors only. Please refer to the fund documentation before making any final investment decisions. The prospectus, the Key Information Document (KID) or UK Key Investor Information Document (KIID) (as applicable), information on sustainability-related aspects of the fund (such as the SFDR classification), and other legally required documents relating to the fund (containing information about the fund, the costs and the risks involved) are available on am.gs.com/documents in the relevant languages of the countries where the fund is registered or notified for marketing purposes. Information about investor rights and collective redress mechanisms are available on am.gs.com/policies-and-governance.

Messaggio pubblicitario con finalità promozionali. Prima dell'adesione leggere il KID, che il proponente l’investimento deve consegnare prima della sottoscrizione, e il Prospetto disponibile sul sito Internet: https://am.gs.com/it-it/advisors e presso gli intermediari collocatori.

FOR PROFESSIONAL USE ONLY (WITHIN THE MEANING OF THE MIFID DIRECTIVE)- NOT FOR PUBLIC DISTRIBUTION. THIS DOCUMENT IS PROVIDED FOR SPECIFIC INFORMATION PURPOSES ONLY IN ORDER TO ENABLE THE RECIPIENT TO ASSESS THE FINANCIAL CHARACTERISTICS OF THE CONCERNED FINANCIAL INSTRUMENT(S) AS PROVIDED FOR IN ARTICLE L. 533-13-1, I, 2° OF THE FRENCH MONETARY AND FINANCIAL CODE AND DOES NOT CONSTITUTE AND MAY NOT BE USED AS MARKETING MATERIAL FOR INVESTORS OR POTENTIAL INVESTORS IN FRANCE.

The engagement/proxy voting highlights presented here outline examples of Goldman Sachs Asset Management initiatives, there is no assurance that Goldman Sachs’ engagement/proxy voting directly caused the outcome described herein.

FOR INSTITUTIONAL, FINANCIAL INTERMEDIARIES OR FOR THIRD PARTY DISTRIBUTORS USE ONLY – NOT FOR USE AND/OR DISTRIBUTION TO THE GENERAL PUBLIC.

Please note that for the purposes of the European Sustainable Finance Disclosure Regulation (“SFDR”), the product is an Article 9 product that has a sustainable investment objective. Please note that this material includes certain information on Goldman Sachs sustainability practices and track record, at an organizational and investment team level, which may not necessarily be reflected in the portfolio. Any ESG characteristics, views, assessments, claims or similar referenced herein (i) will be based on, and limited to, the consideration of specific ESG attributes or metrics related to a product, issuer or service and not their broader or full ESG profile, and unless stated otherwise, (ii) may be limited to a point of time assessment and may not consider the broader lifecycle of the product, issuer or service, and (iii) may not consider any potential negative ESG impacts arising from or related to the product, issuer or service. Please refer to the offering documents of any product(s) prior to investment, for details on how and the extent to which the product(s) takes ESG considerations into account on a binding or non-binding basis.

Este material se proporciona bajo petición suya únicamente para su uso personal.

Este material se proporciona bajo petición solo a efectos informativos. No es ninguna oferta o incitación a comprar o vender valor alguno.

En el Reino Unido, este material es una promoción financiera y ha sido aprobado por Goldman Sachs International, entidad autorizada por la Autoridad de Regulación Prudencial (Prudential Regulation Authority, PRA) y regulada tanto como por la Financial Conduct Authority (FCA, el regulador financiero británico) como por la PRA.

En la Unión Europea, este material ha sido aprobado por Goldman Sachs Asset Management Fund Services Limited, una sociedad regulada por el Banco Central de Irlanda.

Goldman Sachs Asset Management B.V. difunde esta comunicación de marketing, inclusive a través de sus sucursales (“GSAM BV”). GSAM BV está autorizada y regulada por la Autoridad Neerlandesa para los Mercados Financieros (Autoriteit Financiële Markten, Vijzelgracht 50, 1017 HS Amsterdam, Países Bajos) como gestor de fondos de inversión alternativos (alternative investment fund manager, AIFM), así como gestor de organismos de inversión colectiva en valores mobiliarios (collective investment in transferable securities, UCITS). En virtud de su licencia como AIFM, el Gestor está autorizado a prestar los servicios de inversión de (i) recepción y transmisión de órdenes en instrumentos financieros; (ii) gestión de carteras; y (iii) asesoramiento de inversiones. En virtud de su licencia como gestor de UCITS, el Gestor está autorizado a prestar los servicios de inversión de (i) gestión de carteras; y (ii) asesoramiento de inversiones.

Puede consultarse información sobre los derechos de los inversores y los recursos colectivos en am.gs.com/policies-and-governance. El capital está en riesgo. Cualquier reclamación que surja o esté relacionada con los términos y condiciones de esta cláusula de exención de responsabilidad se rige por la legislación neerlandesa.

Aunque cierta información se ha obtenido de fuentes consideradas fiables, no garantizamos su precisión, integridad o imparcialidad. Hemos confiado y asumido, sin verificación independiente, la integridad y precisión de toda la información disponible en fuentes públicas.

Los pareceres y opiniones aquí expresados se ofrecen únicamente a efectos informativos y no constituyen ninguna recomendación por parte de Goldman Sachs Asset Management para comprar, vender o mantener ningún valor. Las opiniones y pareceres son actuales a la fecha de esta publicación y pueden estar sujetos a cambio, no se deben considerar como un asesoramiento de inversión.

El capital está en riesgo.

EL PRESENTE MATERIAL NO CONSTITUYE NINGUNA OFERTA O INCITACIÓN EN NINGUNA JURISDICCIÓN DONDE TAL OFERTA O INCITACIÓN SEA ILEGAL, NI ESTÁ DESTINADO A PERSONAS A QUIENES SEA ILEGAL REALIZAR TAL OFERTA O INCITACIÓN.

Los inversores potenciales deberían informarse con respecto a los requisitos jurídicos, las normas tributarias y las disposiciones de control de cambios aplicables en los países de su ciudadanía, residencia o domicilio que puedan proceder.

El presente material se proporciona únicamente a efectos informativos y no debe interpretarse como asesoramiento de inversiones ni como oferta o incitación a comprar o vender valor alguno. No está previsto que el presente material se use como guía general de inversión ni como fuente de recomendación de una inversión específica y, por lo tanto, no realiza recomendaciones expresas ni implícitas sobre la forma en la que se debería tratar o en la que se trataría la cuenta de ningún cliente, ya que las estrategias de inversión apropiadas dependerán de los objetivos de inversión específicos de cada cliente.

Rentabilidades pasadas no garantizan rentabilidades futuras, que pueden variar. El valor de las inversiones y los ingresos derivados de estas fluctúan y pueden tanto disminuir como aumentar. El capital invertido podría sufrir pérdidas.

Emerging markets securities may be less liquid and more volatile and are subject to a number of additional risks, including but not limited to currency fluctuations and political instability. This material contains information that pertains to past performance or is the basis for previously made discretionary investment decisions. This information should not be construed as a current recommendation, research or investment advice. It should not be assumed that any investment decisions shown will prove to be profitable, or that any investment decisions made in the future will be profitable or will equal the performance of investments discussed herein. Any mention of an investment decision is intended only to illustrate our investment approach and/or strategy and is not indicative of the performance of our strategy as a whole. Any such illustration is not necessarily representative of other investment decisions.

Company names and logos, excluding those of Goldman Sachs and any of its affiliates, are trademarks or registered trademarks of their respective holders. Use by Goldman Sachs does not imply or suggest a sponsorship, endorsement or affiliation.

Esta información analiza la actividad del mercado en general, las tendencias por sectores o industrias u otras circunstancias de amplio alcance, ya sean políticas, económicas o del mercado, y no debería interpretarse como análisis ni como asesoramiento de inversiones. El presente material ha sido elaborado por Goldman Sachs Asset Management, pero no constituye un análisis financiero ni es un producto de Goldman Sachs Global Investment Research (GIR). Tampoco se ha elaborado de acuerdo con las disposiciones legales aplicables diseñadas para fomentar la independencia del análisis financiero ni está sujeto a prohibición alguna de comercialización en bolsa tras la distribución de tal análisis. Los pareceres y opiniones aquí expresados podrían diferir de los expresados por Goldman Sachs Global Investment Research y otros departamentos o divisiones de Goldman Sachs y de sus filiales. Se recomienda a todos los inversores que consulten cualquier operación de compra o venta de valores con su asesor financiero. Esta información puede estar desactualizada y Goldman Sachs Asset Management no tiene obligación de proporcionar actualizaciones ni cambios.

Fees are generally billed and payable at the end of each quarter and are based on average month-end market values during the quarter. Additional information is provided in our Form ADV Part 2.

Portfolio holdings and/or allocations shown above are as of the date indicated and may not be representative of future investments. The holdings and/or allocations shown may not represent all of the portfolio's investments. Future investments may or may not be profitable.

Environmental, Social and Governance (“ESG”) strategies may take risks or eliminate exposures found in other strategies or broad market benchmarks that may cause performance to diverge from the performance of these other strategies or market benchmarks. ESG strategies will be subject to the risks associated with their underlying investments’ asset classes. Further, the demand within certain markets or sectors that an ESG strategy targets may not develop as forecasted or may develop more slowly than anticipated. Any ESG characteristics, views, assessments, claims or similar referenced herein (i) will be based on, and limited to, the consideration of specific ESG attributes or metrics related to a product, issuer or service and not their broader or full ESG profile, and unless stated otherwise, (ii) may be limited to a point of time assessment and may not consider the broader lifecycle of the product, issuer or service, and (iii) may not consider any potential negative ESG impacts arising from or related to the product, issuer or service.

Las inversiones en títulos de renta fija están sujetas a los riesgos asociados con los títulos de deuda en general, incluido el riesgo de crédito, de liquidez, de tipo de interés, de amortización anticipada y de ampliación. Los precios de los bonos fluctúan inversamente con respecto a los cambios en los tipos de interés. Por lo tanto, una subida general en los tipos de interés puede tener como resultado una caída en el precio de los bonos. El valor de los títulos con tipos de interés variables y flotantes suele ser menos sensible a los cambios en los tipos de interés que los títulos con tipos de interés fijos. Los valores con tipo variable y flotante pueden perder valor si los tipos de interés no se mueven según lo esperado. Por el contrario, los valores con tipo variable y flotante no aumentarán generalmente en valor si los tipos de interés del mercado disminuyen. El riesgo de crédito es el riesgo de que un emisor se halle en impago de intereses y principal. El riesgo de crédito es mayor cuando se invierte en bonos high yield, también conocidos como bonos basura. El riesgo de pago anticipado es el riesgo de que el emisor de un valor liquide el principal más rápidamente de lo previsto originalmente. El riesgo de prórroga es el riesgo de que el emisor de un valor liquide el principal más lentamente de lo previsto originalmente. Todas las inversiones en renta fija pueden tener un valor inferior a su coste original en el momento de su reembolso o vencimiento.

Los fondos de inversión mobiliaria están sujetos a varios riesgos, según se describe en su totalidad en el folleto de cada Fondo. No puede haber garantía de que los Fondos vayan a alcanzar sus objetivos de inversión. Los Fondos pueden estar sujetos al riesgo de estilo, que es el riesgo de que el estilo de inversión particular del Fondo (es decir, crecimiento o valor) pueda perder el favor del mercado durante varios periodos.

Índices de referencia

Los índices no se gestionan. Las cifras correspondientes al índice reflejan la reinversión de todos los ingresos o dividendos, según corresponda, pero no reflejan la deducción de comisión ni de gasto alguno que reduciría la rentabilidad. Los inversores no pueden invertir de forma directa en índices.

El gestor de inversiones ha seleccionado los índices mencionados porque son muy conocidos, son reconocidos fácilmente por los inversores y se considera (en parte debido a la práctica habitual en el sector) que proporcionan un índice de referencia adecuado respecto al cual evaluar la inversión o el mercado en general aquí descrito. La exclusión de hedge funds cerrados o en situación de quiebra significa que cada índice ofrece una visión exagerada de la rentabilidad general de los hedge funds.

Las referencias a los índices, índices de referencia u otras medidas de rentabilidad relativa del mercado a lo largo de un periodo especificado de tiempo se proporcionan para su información solamente y no implican que la cartera alcance resultados similares. Es posible que la composición del índice no refleje la forma en que se construye una cartera. Aunque el asesor pretende diseñar una cartera que refleje características de riesgo y rentabilidad adecuadas, las características de la cartera pueden discrepar de las del índice de referencia.

This marketing communication is published by Goldman Sachs Asset Management B.V., a UCITS/AIF management company domiciled in the Netherlands and is intended for MiFID professional investors only.

This marketing communication has been prepared solely for the purpose of information and does not constitute an offer, in particular a prospectus or any invitation to treat, buy or sell any security or to participate in any trading strategy or the provision of investment services or investment research. While particular attention has been paid to the contents of this marketing communication, no guarantee, warranty or representation, express or implied, is given to the accuracy, correctness or completeness thereof.

Any information given in this marketing communication may be subject to change or update without notice. Neither Goldman Sachs Asset Management B.V., nor any other company or unit belonging to The Goldman Sachs Group Inc., nor any of its directors or employees can be held directly or indirectly liable or responsible with respect to this marketing communication. Use of the information contained in this marketing communication is at your own risk.

This marketing communication and information contained herein must not be copied, reproduced, distributed or passed to any person other than the recipient without Goldman Sachs Asset Management B.V.’s prior written consent. Goldman Sachs Green Bond, Goldman Sachs Green Bond Short Duration, Goldman Sachs Corporate Green Bond, Goldman Sachs Sovereign Green Bond, Goldman Sachs USD Green Bond, Goldman Sachs Social Bond and Goldman Sachs and Goldman Global Impact Corporate Bond are sub-funds of Goldman Sachs Funds III, established in Luxembourg. Goldman Sachs Funds III is duly authorised by the Commission de Surveillance du Secteur Financier (CSSF) in Luxembourg. Both the fund and sub-funds are registered with the CSSF. The prospectus, the Key Information Document (KID) (if applicable), information on sustainability-related aspects of the fund (such as the SFDR classification), and other legally required documents relating to the fund (containing information about the fund, the costs and the risks involved) are available on am.gs.com/documents in the relevant languages of the countries where the fund is registered or notified for marketing purposes.

Goldman Sachs Asset Management B.V. may decide to terminate the arrangements made for the marketing of the Fund in accordance with article 93a UCITS Directive and article 32a AIFM Directive as implemented in Dutch law in article 2:121ca and 2:124.0a Wft. Information about investor rights and collective redress mechanisms are available on am.gs.com/policies-and-governance.

Investment sustains risk. The decision to invest in a fund should take into account all the characteristics, objectives, and associated risks of a fund as described in the prospectus. The investment promoted concerns the acquisition of units or shares in a fund, and not in an underlying asset in which the fund invests. Please note that the value of any investment may rise or fall and that past performance is not indicative of future results and should in no event be deemed as such. A return on investment may increase or decrease as a result of currency fluctuation.

This marketing communication is not directed at and must not be acted upon by US Persons as defined in Rule 902 of Regulation S of the United States Securities Act of 1933 and is not intended and may not be used to solicit sales of investments or subscription of securities in countries where this is prohibited by the relevant authorities or legislation. Any claims arising out of or in connection with the terms and conditions of this disclaimer are governed by Dutch law.

Singapore: This material has been issued or approved for use in or from Singapore by Goldman Sachs Asset Management (Singapore) Pte. Ltd. (Company Number: 201329851H).

This document has not been registered as a prospectus with the Monetary Authority of Singapore. Accordingly, this document and any other document or material in connection with the offer or sale, or invitation for subscription or purchase, of shares may not be circulated or distributed, nor may shares be offered or sold, or be made the subject of an invitation for subscription or purchase, whether directly or indirectly, to the public or any member of the public in Singapore other than (i) to an institutional investor specified in section 304 of the Securities and Futures Act, Chapter 289 of Singapore (“SFA”) or (ii) otherwise pursuant to, and in accordance with the conditions of, any other applicable provision of the SFA.

The prospectus, the Key Information Document (KID) or UK Key Investor Information Document (KIID) (as applicable), the articles, the annual and semi-annual reports of the Fund may be obtained free of charge from the Swiss Representative. In respect of the Shares offered or advertised in Switzerland to Qualified Investors, the place of performance is at the registered office of the Swiss Representative. The place of jurisdiction is at the registered office of the representative or at the registered office or place of residence of the investor.

Swiss Representative: FIRST INDEPENDENT FUND SERVICES LTD, Feldeggstrasse 12, 8008 Zurich

Paying Agent: GOLDMAN SACHS BANK AG, Claridenstrasse 25, CH-8002 Zurich

Documents providing further detailed information about the fund/s, including the articles of incorporation, prospectus, supplement and the Key Information Document (KID) or UK Key Investor Information Document (KIID) (as applicable), annual/semi-annual report (as applicable), and a summary of your investor rights, are available free of charge in English language and as required, in your local language by navigating to your local language landing page via am.gs.com/documents and also from the fund’s paying and information agents. If GSAM B.V., the management company, decides to terminate its arrangement for marketing the fund/s in any EEA country where it is registered for sale, it will do so in accordance with the relevant UCITS rules. Information about investor rights and collective redress mechanisms are available on am.gs.com/policies-and-governance.

Offering Documents

This material is provided at your request for informational purposes only and does not constitute a solicitation in any jurisdiction in which such a solicitation is unlawful or to any person to whom it is unlawful. It only contains selected information with regards to the fund and does not constitute an offer to buy shares in the fund. Prior to an investment, prospective investors should carefully read the latest Key Information Document (KID) or UK Key Investor Information Document (KIID) (as applicable) as well as the offering documentation, including but not limited to the fund’s prospectus which contains inter alia a comprehensive disclosure of applicable risks.

Distribution of Shares

Shares of the fund may not be registered for public distribution in a number of jurisdictions (including but not limited to any Latin American, African or Asian countries). Therefore, the shares of the fund must not be marketed or offered in or to residents of any such jurisdictions unless such marketing or offering is made in compliance with applicable exemptions for the private placement of collective investment schemes and other applicable jurisdictional rules and regulations.

Investment Advice and Potential Loss

Financial advisers generally suggest a diversified portfolio of investments. The fund described herein does not represent a diversified investment by itself. This material must not be construed as investment or tax advice. Prospective investors should consult their financial and tax adviser before investing in order to determine whether an investment would be suitable for them. An investor should only invest if he/she has the necessary financial resources to bear a complete loss of this investment.

Swing Pricing

Please note that the fund operates a swing pricing policy. Investors should be aware that from time to time this may result in the fund performing differently compared to the reference benchmark based solely on the effect of swing pricing rather than price developments of underlying instruments.