Libérer le potentiel d’innovation grâce aux petites capitalisations

Le ralentissement de la croissance économique, la hausse des taux d’intérêt et le caractère restreint du marché ont été les principaux obstacles au rebond des actions. Malgré cela, les marchés continuent d’accorder des primes à une poignée d’entreprises qui enregistrent une croissance durable de leur chiffre d’affaires et de leur bénéfice net, dont les activités revêtent un caractère défensif et qui s’appuient sur des technologies de pointe.

Bien que le contexte économique actuel puisse être un facteur limitant, nous sommes convaincus que les secteurs et les entreprises qui innovent possèdent encore un potentiel de croissance considérable à long terme. À notre avis, une grande part de cette innovation réside dans l’univers des petites capitalisations. Ces dernières sont bien positionnées pour bénéficier des changements structurels qui donnent la priorité à la résilience de la chaîne d’approvisionnement, à l’augmentation des dépenses dans les infrastructures nationales et aux préférences de consommation intelligentes. De plus, nombre d’entre elles se négocient actuellement à des prix très inférieurs à ceux de leurs homologues de grande capitalisation.

Pourquoi envisager une allocation aux petites capitalisations

Le monde a connu une série de perturbations inattendues ces dernières années, notamment la pandémie, la guerre en Ukraine et la poussée de l’inflation. L’impact de ces chocs peut durer plus longtemps que les événements eux-mêmes, car les acteurs économiques s’adaptent à une nouvelle réalité. Pour les consommateurs, cela peut se traduire par une préférence pour les expériences plutôt que pour les biens. Pour les entreprises, la résilience de la chaîne d’approvisionnement pourrait devenir la nouvelle référence absolue de l’optimisation des stocks. Selon nous, les actions de petite capitalisation sont bien placées pour exploiter les transitions structurelles au sein des thèmes liés à la relocalisation, à l’indépendance énergétique et à la satisfaction instantanée des consommateurs, en raison du caractère national de leurs chaînes d’approvisionnement et de la simplicité de leurs opérations.

L’univers des petites capitalisations est riche en entreprises spécialisées dans leur domaine (« pure play ») par rapport à celui des grandes capitalisations. Après des années d’acquisitions et de consolidations, les grandes capitalisations sont majoritairement représentées par de grandes multinationales aux opérations complexes, aux flux de revenus variés et à la gamme de produits couvrant différents segments de marché. Si la diversité des sources de revenus peut renforcer les bilans, des secteurs d’activité moins rentables peuvent diluer les revenus à long terme qui se répercutent sur le résultat net. Les petites capitalisations, en revanche, possèdent généralement des activités commerciales plus ciblées et des moteurs générateurs de revenus, ce qui permet aux investisseurs d’accéder plus directement à ces thèmes d’investissement.

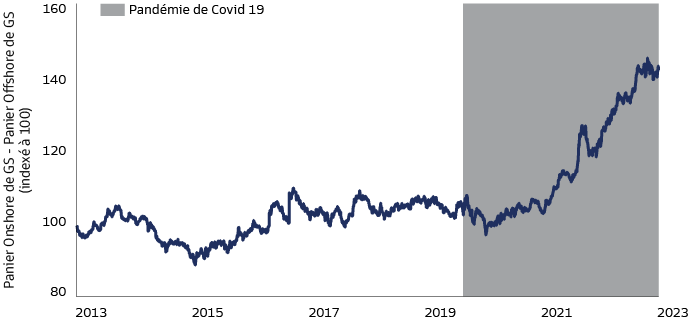

La relocalisation est un thème épineux qui devrait profiter à de larges pans de l’économie américaine tout en perturbant les secteurs industriels et manufacturiers. Selon nous, la croissance de « l’usine 2.0 » occupera une place importante dans la production américaine après le pic de la mondialisation, conduisant la prochaine vague d’industrialisation à être moins dépendante de la technologie, du capital et de la main-d’œuvre hérités du passé. Nous pensons que l’automatisation et l’électrification joueront un rôle majeur dans la libération du potentiel haussier. Les entreprises de petite capitalisation bénéficient généralement d’un nouveau départ lorsqu’elles canalisent l’innovation et peuvent donc minimiser les inefficacités de mise en place qui font souvent partie de l’ADN des grands conglomérats. De plus, les petites capitalisations américaines ont tendance à être plus exposées au marché domestique que leurs homologues à grande capitalisation, qui sont souvent plus orientées vers le marché mondial. Cela signifie que les bénéfices des petites capitalisations sont généralement plus étroitement liés aux performances de l’économie américaine.

Source : Goldman Sachs Global Investment Research et Goldman Sachs Asset Management. Au 20 juillet 2023. Le graphique montre les performances totales du panier GS US Onshore & Onshoring Beneficiaries par rapport au panier GS US Offshore. Le panier GS US Onshore & Onshoring Beneficiaries est composé d’entreprises cotées aux États-Unis qui s’appuient sur des chaînes d’approvisionnement domestiques, qui possèdent une capacité de production importante dans le pays ou qui ont annoncé des initiatives de relocalisation de leurs activités aux États-Unis. Le panier GS US Offshore est composé d’entreprises cotées aux États-Unis qui s’appuient sur des chaînes d’approvisionnement internationales ou qui possèdent une capacité de production importante à l’étranger. Les ennuis débutent le 11 mars 2020, date à laquelle l’Organisation mondiale de la santé a déclaré une pandémie de COVID-19. Les performances passées ne préjugent pas des performances futures et ne garantissent pas les futurs résultats, qui peuvent varier.

L’importance d’une approche active

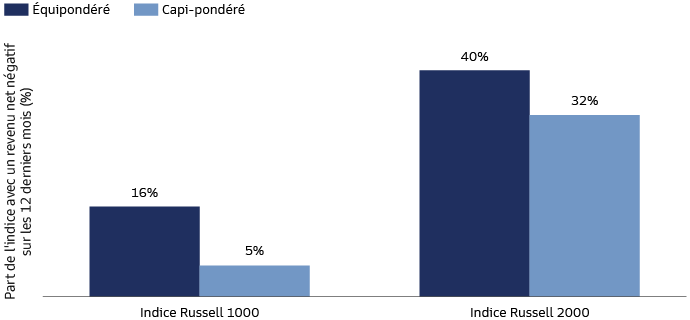

L’univers des petites capitalisations est très diversifié, et renferme autant de perdants que de gagnants potentiels. Selon nous, il est important d’adopter une approche active lorsque l’on investit dans cette classe d’actifs, notamment parce que 40 % des entreprises de l’indice Russell 2000 n’ont pas réalisé de bénéfices au cours des 12 derniers mois, comme le montre le graphique 2. Bien qu’aucune entreprise ne soit totalement à l’abri de la hausse des taux d’intérêt, des pressions sur les coûts et du resserrement des conditions financières, détenir des entreprises de petite capitalisation qui génèrent des flux de trésorerie précis grâce aux récentes évolutions technologiques et industrielles peut s’avérer avantageux sur une base ajustée du risque. Dans un monde où les multiples de valorisation sont remis en question par les taux d’intérêt et où la dispersion des actions a augmenté, nous pensons que la recherche sélective d’entreprises positionnées du bon côté de l’innovation peut s’avérer payante dans le marché actuel axé sur l’alpha.

Source : Bloomberg et Goldman Sachs Asset Management. Au 20 juillet 2023. Le graphique montre la part des entreprises de chaque indice dont les revenus nets ont été négatifs au cours des 12 derniers mois, pondérée en fonction du nombre d’entreprises et de la capitalisation boursière.

Si les conditions économiques restent souples, l’'accent mis actuellement sur la démondialisation, l’efficacité opérationnelle et l’innovation signifie que les petites entreprises peuvent être très compétitives dans un contexte où les performances conditionnées par le bêta sont plus faibles et où les taux d’intérêt sont plus élevés. Nous pensons que la surperformance par rapport à l’ensemble du marché nécessitera de plus en plus une approche bottom-up, qui a été historiquement la plus rémunératrice dans le domaine des petites capitalisations.