La relance économique du Japon et le chemin à parcourir

Pendant trois décennies, l’économie japonaise a stagné, en proie à une combinaison de croissance atone, de faible inflation et de bas taux d’intérêt. Le terme « Japanification » est devenu un raccourci pour désigner la détresse économique prolongée du pays et un avertissement pour les autres économies avancées espérant éviter le même sort. Cependant, l’économie japonaise a connu une reprise en 2023, stimulée par la solidité macroéconomique du pays, la sortie de la déflation et la réforme de la gouvernance d’entreprise. Cette résurgence tant attendue et la possibilité d’une réévaluation des actifs japonais une fois par génération ont entraîné un changement d’humeur significatif des investisseurs. L’indice des cours boursiers de Tokyo (TOPIX) a atteint son plus haut niveau depuis 1990 à la mi-septembre et les investissements étrangers au Japon continuent de progresser. Les perspectives pour la troisième économie mondiale semblent plus favorables qu’elles ne l’ont été depuis de nombreuses années. Nous pensons que le succès des investissements à long terme au Japon nécessite une approche stratégique ; une approche qui va au-delà de la dynamique à court terme et qui prend en compte la variété de scénarios macroéconomiques, les facteurs favorables au niveau national et les tendances à long terme. L’investissement actif sur les marchés publics et privés peut s’avérer enrichissant s’il est combiné à une expertise sur le terrain et à une compréhension des pratiques commerciales japonaises.

Le pays du Soleil levant entre-t-il dans une nouvelle ère ?

Hausse des prix et croissance des salaires

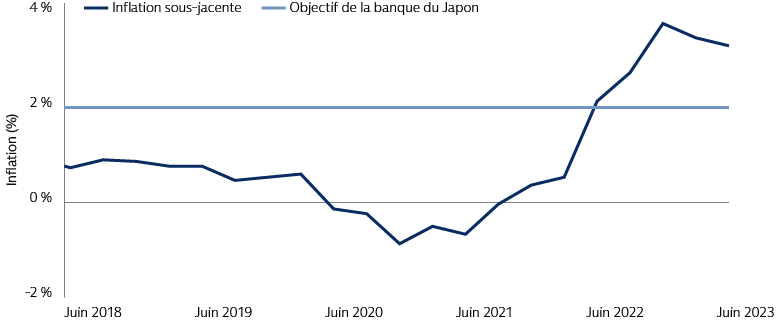

Le Japon se trouve à l’aube d’une reprise de la demande intérieure caractérisée par un cycle inhabituel mais souhaitable de hausse des prix et de croissance des salaires. L’inflation atteint des niveaux jamais observés depuis le début des années 1980 et a même dépassé l’objectif de 2 % de la Banque du Japon (BoJ) ; une bonne nouvelle pour une économie qui stagne et fait face à la déflation depuis longtemps. La hausse des prix des denrées alimentaires et de l’énergie a alimenté la montée initiale de l’inflation – conformément aux tendances mondiales – mais les augmentations des prix se sont amplifiées à mesure de l’avancement de l’année 2023. Les prix des services, par exemple, ont connu une accélération galopante, reflétant la flambée de la demande hôtelière dans un contexte de récente dynamique de réouverture et de reprise de la consommation liée aux voyages. Les tarifs ferroviaires, les frais de livraison et les prix des restaurants ont tous grimpé. Simultanément, les négociations « shunto » au Japon entre les syndicats et les entreprises ont abouti à des hausses de salaires négociées bien au-dessus des niveaux habituels. Les données suggèrent que l’augmentation du salaire de base (+2,12 %) convenue au printemps est la plus importante depuis 1992 et que la croissance des salaires généraux (+3,58 %) est la plus élevée depuis 1993.1 La mesure dans laquelle cette croissance des salaires stimulera l’inflation est un facteur clé pour la politique monétaire à l’avenir.

Source : Goldman Sachs Global Investment Research. À fin juin 2023.

La BoJ considère depuis longtemps qu’un cercle vertueux entre croissance des salaires et hausse des prix est essentiel pour atteindre son objectif d’inflation de manière durable. Il est encore trop tôt pour dire si le cercle vertueux souhaité par la BoJ a été atteint. Aucun renversement fondamental n’a encore été observé dans la direction de la politique monétaire, qui demeure ultra-souple. Cependant, nous pensons que la persistance de l’inflation sous-jacente – confirmée par les données sur l’inflation sous-jacente de l’IPC à Tokyo en juillet et en août – plaide en faveur d’une normalisation progressive de la politique au cours de l’année à venir, y compris une sortie des taux d’intérêt négatifs. Nous pensons néanmoins que le risque de fortes oscillations à la hausse ou à la baisse de l’inflation mérite toujours une attention particulière. Le plus grand risque haussier est une spirale incontrôlée salaires-prix, une boucle de rétroaction positive entre la hausse des salaires et des prix. D’un autre côté, la prolongation des subventions gouvernementales à l’énergie représente un risque baissier pour l’inflation. En août, le Premier ministre Fumio Kishida a annoncé son intention d’étendre les subventions aux carburants et de les prolonger jusqu’à la fin de 2023.2 À plus long terme, le vieillissement et le déclin démographiques du Japon sont susceptibles d’engendrer soit l’inflation, soit la déflation dans les années à venir. Jusqu’à présent, le Japon a partiellement compensé la détérioration de sa démographie en augmentant le taux d’activité (participation plus élevée des femmes et participation plus élevée des travailleurs âgés). Mais au cours de la décennie à venir, l’incidence d’un amenuisement de la main-d’œuvre pourrait exercer une pression à la hausse sur les salaires si l’offre de main-d’œuvre n’augmente pas du fait de l’immigration. Les résultats finaux pourraient dépendre de la capacité du Japon à mettre en œuvre des réformes structurelles pour améliorer la participation au marché du travail, ainsi que de l’interaction de la démographie avec d’autres forces structurelles telles que la démondialisation, la décarbonation et la numérisation.

Les mesures de contrôle de la courbe des rendements (Yield curve control, YCC) sont maintenues au Japon, après avoir été introduites en 2016 pour prévenir les risques déflationnistes et atteindre un objectif d’inflation de 2 %. Cet été, la BoJ – désormais sous la direction du gouverneur Kazuo Ueda – a effectivement assoupli sa politique YCC en augmentant le taux des opérations d’achat à taux fixe de 0,5 % à 1,0 %. La justification de l’ajustement au mois de juillet visait à garantir le fonctionnement du marché obligataire, mais reflétait également la reconnaissance d’une inflation ferme et d’une hausse des anticipations d’inflation. Comme prévu, les rendements des emprunts d’État japonais (JGB) ont suivi une tendance à la hausse après la réunion de juillet. Les investisseurs doivent garder à l’esprit les implications potentielles pour les marchés obligataires mondiaux. Des rendements obligataires locaux plus élevés pourraient inciter les investisseurs institutionnels japonais à rapatrier au Japon leurs capitaux investis à l’étranger. Les rendements des JGB restent inférieurs à ceux des actifs à revenu fixe en dehors du Japon. Mais après avoir pris en compte les coûts de couverture du change – comme le font de nombreux investisseurs institutionnels japonais – les rendements des JGB semblent attractifs dans un contexte mondial. Cela laisse présager un changement dans l’allocation d’actifs à venir et nous sommes conscients de l’impact sur les titres adossés à des créances hypothécaires d’agences gouvernementales américaines, les bons du Trésor américain et les obligations souveraines australiennes, compte tenu de la présence massive des investisseurs japonais sur ces marchés. Néanmoins, la rapidité du rapatriement des capitaux des titres à revenu fixe mondiaux vers les JGB reste incertaine.

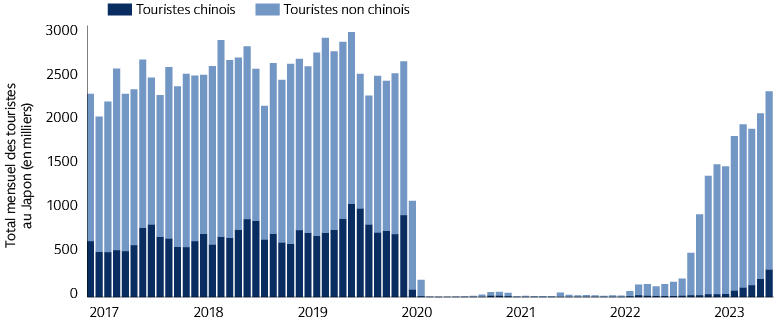

Les investisseurs doivent estimer les autres implications monétaires potentielles de la hausse des prix et de la croissance des salaires au Japon, en particulier sur un marché qui en a été si peu témoin ces 30 dernières années. À l’heure actuelle, les entreprises japonaises fortement exposées à l’étranger semblent être les mieux positionnées sur le plan compétitif depuis des décennies, le yen s’échangeant à des niveaux jamais observés depuis le début des années 2000. Les entreprises à vocation nationale, telles que les entreprises de biens de consommation, les détaillants et les hôtels, bénéficient également d’un coup de pouce tant attendu grâce à la progression du tourisme. La faiblesse du yen fait du Japon une destination de voyage plus abordable pour les étrangers, notamment les touristes asiatiques. Maintenant que les fluctuations du yen sont devenues plus spectaculaires que par le passé, la sensibilité aux taux de change est un paramètre important se répercutant sur la rentabilité des entreprises et les portefeuilles d’investissement. Outre les stratégies de couverture du risque de change, la solution pour les investisseurs peut résider dans la recherche d’entreprises dotées de meilleures structures de coûts, d’une fabrication à l’étranger et d’une position de leader sur le marché, car ces types de sociétés ont tendance à résister aux mouvements des taux de change. Les gérants d’investissement actifs peuvent se positionner de manière appropriée pour garantir un impact minimal des mouvements de change.

Source : Office national du tourisme japonais. Au 31 juillet 2023.

Libérer la valeur d’entreprise

Le facteur qui a sans doute le plus changé la donne pour les actions japonaises ces dernières années a été l’accélération de la réforme de la gouvernance d’entreprise. Il s’agit d’un élément clé de la « troisième flèche » des réformes structurelles introduites pour la première fois lorsque l’ancien Premier ministre Shinzō Abe est arrivé au pouvoir pour la deuxième fois en 2012. La Bourse de Tokyo (TSE) continue de se concentrer sur la stimulation de la valeur d’entreprise afin de rendre les actions japonaises plus attrayantes pour les investisseurs qui ont longtemps considéré le Japon comme un "piège de valeur", un marché qui semble positivement sous-valorisé mais qui ne parvient pas à évoluer vers la valeur. L’une des motivations de la réforme du TSE semble trouver son origine dans les différences structurelles notables entre le marché principal du TSE et d’autres indices boursiers développés en termes de ratios cours/valeur comptable et de rendement des distributions de capitaux propres. Les entreprises japonaises deviennent de meilleures gérants du capital et consacrent leurs liquidités excédentaires à des niveaux records de rachats et de dividendes. Cela attire à nouveau les investisseurs étrangers vers le marché boursier japonais. La Bourse de Tokyo encourage également une plus grande participation des investisseurs particuliers. Seuls 11 % des actifs des ménages japonais sont investis en actions, contre 20 % en Europe et près de 40 % aux États-Unis.3 À l’avenir, de nouveaux efforts visant à stimuler les valorisations des entreprises, combinés à une demande croissante des investisseurs privés et étrangers, pourraient renforcer toute trajectoire ascendante des cours boursiers.

La pression exercée sur les entreprises qui ne respectent pas les directives du TSE ne cesse de croître. Les explications et avertissements insuffisants sur les domaines de non-conformité, ou le manque d’urgence quant au respect des exigences de cotation, sont désormais activement mis en exergue comme des sujets de préoccupation. Les entreprises subissent des pressions non seulement de la part du TSE, mais également de la part des investisseurs, compte tenu de l’activité militante croissante et de l’engagement des investisseurs pour améliorer la gestion au moyen de la gérance. Le consensus sur les implications négatives inhérentes à la détention de participations croisées (ou actionnariat inter-entreprises) qui est une pratique courante au Japon, gagne également du terrain. Sur le front de l’efficacité du capital et de la gouvernance d’entreprise, les investisseurs étrangers ont souvent souligné le fait qu’il s’agissait d’un domaine clé au sein duquel la gestion du capital devrait être améliorée. Prendre des mesures pour éviter les répercussions négatives peut être un puissant levier dans toute culture d’entreprise, mais cela semble être particulièrement vrai dans le cas du Japon. Les données suggèrent que davantage de sociétés cotées suivent les directives du TSE en présentant des calculs du coût du capital et en décrivant des initiatives visant à doper la valeur d’entreprise ; celles qui l'ont fait s’en sont particulièrement bien tirées au cours de la saison de publication des bénéfices du premier trimestre 2023.4 À plus long terme, la transformation des entreprises au Japon engendrera des gagnants et des perdants, certaines équipes de direction cherchant de manière proactive à utiliser les réformes de gouvernance comme canal pour générer une croissance durable, tandis que d’autres ne parviendront pas à suivre la cadence. En tant qu’investisseurs actifs et à long terme sur le marché boursier japonais, nous considérons les prochaines années comme une période intéressante pour potentiellement bénéficier de cette différenciation notable et continuer à nous concentrer sur l’identification d’équipes de gestion solides avec des antécédents favorables aux actionnaires.

La dynamique portant sur la réforme de la gouvernance d’entreprise alimente également l’activité sur le marché japonais du private equity (PE), qui a connu une croissance significative ces dernières années avec une valeur des opérations d’environ 20 milliards USD par an, étayée par des transactions plus importantes. Les transactions réalisées par les fonds de private equity au Japon ont presque doublé au cours du premier semestre de 2023, contre une baisse d’environ 40 % sur le continent américain et de 65 % en Europe, bien que sur une base plus modeste. Environ la moitié du marché boursier japonais continue de se négocier à sa valeur comptable malgré le pic du TOPIX. En conséquence, les prises de participation et les exclusions sont régies par les commandités ; l’accord de privatisation de Toshiba à hauteur de 14 milliards USD au début de cette année pourrait s’avérer être un signe avant-coureur.5 Les entreprises japonaises disposent souvent d’un portefeuille moins concentré que leurs homologues mondiaux, ce qui suggère que certaines entreprises ont le potentiel de prospérer davantage dans le cadre d’une gestion indépendante. La dynamique à l’origine des cessions pourrait se poursuivre compte tenu des améliorations constantes en matière de gouvernance d’entreprise et de transparence.6

Exploiter l’alpha à long terme

Exposition active aux tendances de croissance à long terme

Le Japon n’abrite pas une profusion d’innovateurs et de perturbateurs à forte croissance. Mais il compte plusieurs entreprises technologiques exclusives jouant un rôle essentiel dans l’automatisation, la numérisation, les semi-conducteurs, les chaînes d’approvisionnement en électronique et les soins de santé avancés. Bon nombre d’entre elles sont mal représentées par les indices japonais, qui continuent d’avoir une exposition globale significative aux secteurs cycliques et à faible croissance tels que les constructeurs automobiles, les banques, les matières premières, les transports et les sociétés de télécommunications. Ces industries de pointe représentent plus de 70 % de la pondération du TOPIX.7 Certains de ces secteurs étaient importants il y a quelques décennies, mais ce ne sont plus ceux ayant le potentiel de croissance future le plus élevé. Juste en deçà de ce palier supérieur en termes de taille, nous observons de nombreuses possibilités de croissance à long terme et de haute qualité. Cela contraste avec d’autres marchés développés tels que les États-Unis, où les indices et les marchés tendent à être dominés par les secteurs enregistrant la croissance plus rapide. Les actions japonaises affichent l’un des degrés de corrélation à long terme les plus faibles avec les indices des marchés développés et émergents, en raison du caractère unique de l’économie nationale et du paysage des entreprises. Selon nous, la clé pour investir au Japon résidera dans l’identification des sociétés sous-représentées dans les indices mais alignées sur les tendances de croissance structurelle et capables de surperformer sur le long terme. Nous pensons que les gérants actifs au Japon peuvent offrir une meilleure exposition prévisionnelle tout en limitant l’allocation aux secteurs historiques à faible croissance.

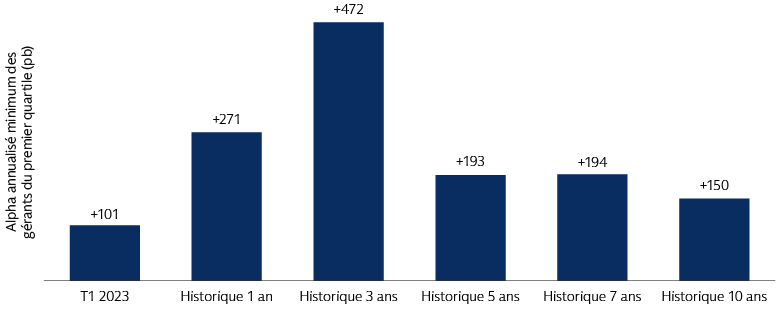

Source : Bloomberg. En juin 2023. eVestment. À fin mars 2023. Les barres représentent la fourchette de rendement des gérants de l’univers Japan Large Cap eVestment. Les périodes de suivi à compter de mars 2023 se terminent. Les performances passées ne sauraient garantir les résultats futurs qui sont susceptibles de fluctuer.

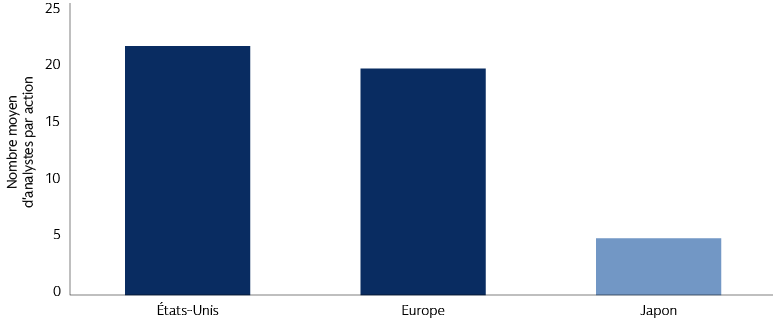

Bien qu’elles fassent partie intégrante de l’une des plus grandes bourses du monde, les actions japonaises ont largement perdu la faveur de nombreux investisseurs et ont été insuffisamment étudiées, aucun analyste ne couvrant 45 % du TOPIX. En comparaison, seulement 3 % de l’indice Russell 3000 (un indicateur du marché boursier américain) ne bénéficient pas de la couverture des analystes. Pour les investisseurs disposant de solides capacités de recherche, d’une présence locale et d’une compréhension approfondie des normes comptables et des facteurs culturels (y compris le conservatisme culturel et des relations commerciales plus profondes et plus longues), nous considérons le Japon comme une terre fertile pour la génération d’alpha grâce à une gestion active. Contrairement à de nombreux autres marchés, le paysage d’investissement au Japon est historiquement de bon augure pour les gérants d’actions actifs au fil du temps, avec un alpha annualisé minimum pour les acteurs du quartile supérieur s’élevant à +472 points de base et +193 points de base sur les 3 et 5 dernières années. 8 Dans ce monde actuel très incertain, l’impact d’une génération d’alpha solide et régulier sera probablement plus prononcé que jamais.

Changements dans la chaîne d’approvisionnement et géopolitique

Pour générer des rendements solides et constants, les investisseurs doivent également identifier les risques géopolitiques régionaux et mondiaux et saisir les opportunités potentielles là où elles peuvent se trouver. Alors que les conflits entre pays et la concurrence pour les intérêts nationaux s’accentuent, le Premier ministre Fumio Kishida s’est engagé à renforcer les capacités de défense du Japon, soulignant que la cybersécurité et la numérisation sont des domaines de plus en plus importants pour la sécurité nationale.9 De nombreuses entreprises japonaises occupent déjà des positions de premier plan dans la fabrication des matériaux et de précision, la robotique et l’automatisation des usines – des secteurs susceptibles de connaître une forte demande à mesure que les chaînes d’approvisionnement mondiales se réalignent et que les entreprises recherchent des gains d’efficacité. Le contexte pour l’industrie japonaise des semi-conducteurs semble également favorable dans le sillage des restrictions commerciales américaines à l’égard de la Chine et de la reconstruction des chaînes d’approvisionnement mondiales en semi-conducteurs. Certains des plus grands fabricants mondiaux de semi-conducteurs ont annoncé leur intention d’approfondir leurs partenariats technologiques au Japon à la suite des mesures prises par le gouvernement pour octroyer des subventions aux fabricants nationaux de circuits intégrés. Cela pourrait appuyer les technologies de substrat et de conditionnement de semi-conducteurs déjà avancées du pays – des domaines de plus en plus importants étant donné les tendances technologiques à venir telles que l’intelligence artificielle (IA) qui reposent sur l’amélioration des performances des semi-conducteurs. Dans certains segments, la dette privée peut être avantagée par sa capacité à fournir un investissement patient à long terme qui réagit moins aux girations géopolitiques à courte échéance. D’un autre côté, les investisseurs sur les marchés publics ayant la capacité de s’appuyer à la fois sur le capital intellectuel mondial et sur l’expertise sur le terrain au Japon pourraient également être en mesure de faire face à l’incertitude ambiante et de générer une surperformance à long terme.

La voie à suivre

La reprise économique du Japon et la priorité absolue accordée à l’amélioration des normes de gouvernance ont retenu l’attention des investisseurs et pourraient servir de puissant catalyseur aux bénéfices des entreprises dans les années à venir. À court terme, nous prévoyons que les bénéfices resteront robustes, grâce à la faiblesse de la monnaie, à la progression du tourisme récepteur, aux solides dépenses en capital des entreprises et à d’autres changements structurels positifs à long terme en cours. Nous pensons toutefois que les prochains trimestres seront décisifs pour déterminer si la récente résurgence macroéconomique et des marchés peut se muer en une réalité positive plus permanente pour le Japon. Si l’activité des consommateurs et des entreprises évolue parallèlement à un passage d’une mentalité déflationniste à un état d’esprit inflationniste, cela aura probablement des implications positives à long terme pour les entreprises, l’investissement et la croissance. À long terme, la réussite des investissements au Japon pourrait nécessiter une approche d’investissement active sur les marchés publics et privés. Le Japon semble être à l’aube d’une nouvelle ère. Les investisseurs qui privilégient les entreprises à la fois gagnantes en termes de croissance à long terme et engagées dans des réformes d’entreprise se retrouveront du bon côté du changement.

1 Pôle Global Investment Research (GIR) de Goldman Sachs. Au 5 juillet 2023.

2 The Japan Times. Au 30 août 2023.

3 Pôle Global Investment Research (GIR) de Goldman Sachs. Au 29 mai 2023.

4 Pôle Global Investment Research (GIR) de Goldman Sachs. Au 13 août 2023.

5 Private Equity International. Au 3 avril 2023.

6 Japan Private Equity Association. Au 22 août 2023.

7 Goldman Sachs Asset Management. Factset. Au 31 juillet 2023.

8 Étude SPIVA S&P Indices Versus Active – Japan Scorecard 2022. Les performances passées ne sauraient garantir les résultats futurs qui sont susceptibles de fluctuer.

9 Bureau du Premier ministre du Japon. Allocution politique à la Johns Hopkins University School of Advanced International Studies. Au 12 janvier 2023.