La nouvelle arithmétique de la création de valeur dans le secteur du private equity

Selon certaines enquêtes, les investisseurs voient toujours dans le private equity une composante essentielle de leurs portefeuilles.1 Cette classe d’actifs constitue en effet un canal important pour profiter des opportunités de croissance économique à long terme, via un large univers d’entreprises non cotées. Le private equity peut également stimuler l’innovation et l’évolution du mode de fonctionnement des entreprises. Compte tenu des points d’inflexion actuels dans les domaines de la technologie, du développement durable et de la géopolitique, nous pensons que de nombreux entreprises et secteurs devront radicalement se transformer pour continuer à se développer.

Toutefois, à une époque probablement marquée par une croissance économique plus lente, une diminution de la main-d’œuvre et une inflation plus élevée qu’au cours de la dernière décennie, les investisseurs et les opérateurs devront probablement composer avec les tendances néfastes qui pèsent sur la croissance réelle des chiffres d’affaires et sur les marges ainsi qu’avec un coût du capital structurellement plus élevé, en raison de la hausse des taux d’intérêt. Dans cet environnement, nous pensons que le private equity peut continuer à générer des performances positives pour les investisseurs, mais que sa trajectoire de création de valeur sera désormais différente.

Historique de la création de valeur dans le secteur du private equity

Le private equity repose sur une approche actionnariale active, axée sur le contrôle du capital, qui permet aux commandités (GP) d’ajuster la structure des entreprises acquises, leurs bilans et leurs plans stratégiques. Cette approche a permis au secteur de générer des taux de rendement interne (TRI) de 15 % ces 10 à 20 dernières années2, malgré des performances variables entre gérants et dans le temps, par exemple lors des grandes phases de transition du cycle macroéconomique.

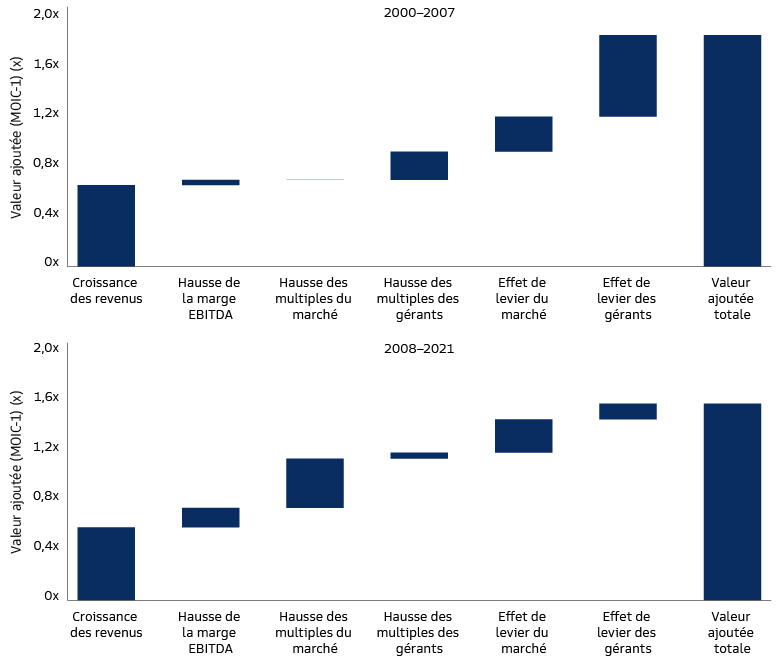

Les méthodes d'exécution des opérations de buy-out varient considérablement, mais les sources de performance appartiennent à quatre catégories : la croissance du chiffre d'affaires, l’augmentation des marges, l’évolution des valorisations (par exemple, le multiple d’EBITDA payé pour acquérir l'entreprise par rapport à celui de la vente) et l'utilisation de la structuration financière et de l'effet de levier. Selon les données existantes, face à l'évolution de l'environnement de marché ces quarante dernières années, les gérants de fonds de private equity (GP) ont dû adapter leur stratégie de création de valeur pour mettre l'accent sur différents moteurs de performance. Par exemple, l’effet de levier et la structuration financière ont perdu de leur intérêt ces dernières décennies, alors que les facteurs opérationnels et l’augmentation des multiples de valorisation ont gagné en importance.3

Le début : L’importance de l’effet de levier

Le segment du buy-out tel que nous le connaissons aujourd’hui a commencé à se développer dans les années 1980,4 lorsque les avantages des réformes fiscales et réglementaires et le développement des prêts à effet de levier ont conduit à l’avènement des opérations « rachat d’entreprise par effet de levier » (LBO). Le terme lui-même suggère que l’effet de levier (l’endettement) est un élément clé de la stratégie et il a même été le principal catalyseur des performances à l’époque. Des études universitaires ont montré que les LBO menés avant 1992 reposaient sur des ratios dette/valeur entre 0,65 et 0,85.5

Comme l’effet de levier était le principal moteur de la création de valeur, à l’époque, les opérations de buy-out cherchaient surtout à réduire radicalement les coûts des entreprises en portefeuille, afin de maximiser les flux de trésorerie pour assurer le remboursement de la dette. Bien souvent, les entreprises sous-jacentes étaient inefficientes, ce qui facilitait les économies de coûts. Toutefois, des structures d'endettement aussi agressives ne laissaient guère de place aux déboires opérationnels. Des baisses relativement modestes de la croissance des revenus ou des marges pouvaient effacer la totalité de l'investissement en fonds propres. Plusieurs entreprises importantes créées à partir de LBO ont fait faillite entre 1990 et 1992. Une étude menée en 1993 a montré que parmi les 83 plus grandes opérations de LBO réalisées entre 1985 et 1989, 26 avaient fait défaut et 18 avaient opté pour la procédure de faillite du chapitre 11.6

Deuxième période : Retour en grâce des fondamentaux

C’est au cours de la période suivante, entre l'effondrement de la bulle Internet et la crise financière mondiale, que le private equity a commencé à évoluer vers son état actuel. Les GP ont opté pour des structures de capital plus prudentes, en choisissant une répartition plus équilibrée entre dette et fonds propres. Ces dernières années, les fonds propres ont représenté près de la moitié du financement global des opérations de LBO.

Dans ce contexte, les GP ont orienté leur stratégie vers la génération d'une valeur accrue au niveau des entreprises, en adoptant une approche à plus long terme. Ils ont mis l’accent sur la croissance du chiffre d'affaires et l'expansion des marges, en exploitant le potentiel latent des entreprises sous-performantes, en dimensionnant plus précisément les opérations des sociétés plus solides et en augmentant leur taille via des acquisitions complémentaires (add-on). Certaines sociétés de private equity se sont mises à recruter des professionnels opérationnels pour collaborer avec les équipes de direction des entreprises en portefeuille afin de dégager de la valeur. Grâce à ces mesures, les gérants de fonds de private equity ont pu générer des performances opérationnelles supérieures à celles des marchés publics dans toutes les entreprises de leur portefeuille.7Selon une étude universitaire de 2021, la croissance du chiffre d’affaires a été la source la plus persistante de création de valeur depuis 2000, contribuant pour plus d’un tiers à la valeur ajoutée globale, aussi bien avant que depuis la crise financière mondiale.8

Situation post-crise : Surfer sur la vague du bêta

L’expansion des multiples a également contribué de manière importante à la création de valeur globale des buy-out au cours des 20 dernières années. Ce facteur a été particulièrement important depuis la crise financière mondiale, les opérations de rachat ayant connu une augmentation des multiples d’EBITDA de 2 à 4 fois entre l’investissement et la cession.9 Cette hausse des multiples s’explique par des effets de marché (bêta) et des effets spécifiques au GP (alpha), comme l’amélioration de la qualité des entreprises et de leurs perspectives de croissance (cf. graphique pour plus de détails). Autre effet évident, celui des stratégies buy-and-build (plateforme) fréquemment utilisées, dans lesquelles le gérant combine une société en portefeuille avec plusieurs sociétés plus petites dans le même secteur d’activité. Comme les petites entreprises ont tendance à afficher des valorisations inférieures, cette stratégie permet de lisser la base de coûts de l'entreprise consolidée.

Selon des analyses académiques, l’expansion des multiples de valorisation entre le krach des valeurs Internet et la crise financière mondiale tient essentiellement aux décisions des GP. À l’inverse, certaines analyses tendent à indiquer que l’augmentation des valorisations depuis la crise financière mondiale s’explique surtout par des effets de marché (et notamment l’augmentation significative des multiples des sociétés cotées sur la période), représentant un quart de la valeur globale créée par les opérations de buy-out réalisées depuis 2008.10 Il n’empêche que l’augmentation des multiples liée aux décisions des GP a également créé de la valeur au cours de cette période. Le simple fait que les multiples de sortie des opérations de buy-out aient été systématiquement supérieurs aux multiples d’acquisition, quelle que soit l’année concernée, témoigne de l’impact de l’alpha.11

Même si l’expansion des multiples a joué un rôle significatif dans l’amélioration de la valeur au niveau du secteur au cours de la dernière décennie, notre analyse montre que cette tendance n’a pas suffi, à elle seule, à générer des performances supérieures à la moyenne historique du private equity. Selon notre analyse, pour atteindre la moitié supérieure des performances, les revenus auraient dû croître d’au moins 7 % par an (en supposant un impact nominal de l’expansion des marges), soit un niveau supérieur à celui des entreprises américaines cotées dans les années 2010.12

Source : Matteo Binfare, Gregory Brown, Andra Ghent, Wendy Hu, Christian Lundblad, Richard Maxwell, Shawn Munday et Lu Yi, « Performance Analysis and Attribution with Alternative Investments », 24 janvier 2022.

En territoire inconnu : De nouvelles règles pour l’avenir

Selon nous, les dix prochaines années ne ressembleront probablement pas aux dix dernières. La période à venir pourrait se caractériser par une croissance économique plus lente, une diminution de la main-d'œuvre et une inflation plus élevée qu'au cours de la dernière décennie. Dans ce contexte, les investisseurs et les opérateurs devront composer avec les tendances néfastes qui pèsent sur la croissance réelle des chiffres d’affaires et sur les marges ainsi qu’avec un coût du capital structurellement plus élevé, lié à la hausse des taux d'intérêt. Dans ce contexte, nous pensons que les gérants de fonds de private equity devraient pouvoir continuer à générer des performances attractives. Toutefois, l’évolution du contexte d’investissement ayant radicalement changé, la trajectoire de la création de valeur sera clairement différente de ce qu’elle a été dans le passé. Il est peu probable que l'effet de levier et l'expansion des multiples contribuent autant à la création de valeur que par le passé. Les leviers de création de valeur opérationnelle - à savoir la croissance des revenus et l’expansion des marges - sont en passe de devenir les principaux vecteurs de l’émergence du nouveau régime.

D’après notre analyse, au coût actuel du capital, avec un multiple d’entrée plus faible et sans l’avantage d’une augmentation des multiples, une entreprise peut générer une croissance à deux chiffres de l’EBITDA pour obtenir la même performance qu’avec une croissance à un chiffre de l’EBITDA lors de la période pré-COVID. Notre analyse suggère également que la création de valeur est plus sensible à l’augmentation des marges qu’à la croissance des revenus. L’expansion des marges peut être un puissant facteur, mais elle est le levier le plus difficile à activer, ce qui explique probablement sa contribution relativement faible à la création de valeur ces 20 dernières années.

Les entreprises pourraient devoir ajuster leur stratégie de création de valeur si le levier historique le moins utilisé se met à contribuer aux résultats futurs. Par exemple, les entreprises évoluant dans des secteurs à forte croissance pourraient maintenant devoir se concentrer sur leurs marges si les tendances économiques se font moins favorables. Quant à celles des secteurs traditionnels, elles vont devoir accélérer la croissance de leur chiffre d'affaires si l’inflation - structurellement plus élevée - freine l'expansion des marges. Comme ces types d'initiatives requièrent des compétences différentes, les équipes opérationnelles vont devoir étoffer leurs capacités d'exécution et ne pas se reposer sur leur acquis. La valeur d'un partenaire d'investissement expérimenté et compétent, disposant à la fois de vastes réseaux opérationnels pour accompagner les équipes de direction et des ressources financières nécessaires pour absorber les coûts initiaux d'une transformation réussie, devrait devenir de plus en plus manifeste.

Croissance des revenus : La croissance organique à tout prix

Les stratégies de plateforme, &les fusions-acquisitions et les opérations add-on ont toujours été à l'origine d'une part importante de la croissance historique des revenus du private equity, et cette tendance n'a fait que s'intensifier après la crise financière mondiale. Les opérations add-on ont représenté plus des trois-quarts des buy-out réalisés aux États-Unis en 2022, contre 50 % en 2008.13 Toutefois, le niveau élevé des taux d’intérêt pourrait réduire les financements disponibles pour de telles transactions, et la surveillance accrue des autorités antitrust pourrait limiter les opportunités de consolidation dans certains secteurs. Les opérations d’add-on resteront un levier majeur de la création de valeur même lorsque les marchés de financement se seront normalisés, mais selon nous tout miser sur la croissance externe ne sera plus suffisant.

C'est pourquoi nous pensons que la croissance organique jouera un rôle accru dans la création de valeur dans les années à venir. Pour cela, il faudra soit corriger des modèles économiques défaillants soit stimuler le développement d'entreprises et de secteurs solides mais à faible croissance. Stimuler la croissance organique peut passer par des gains de parts de marché dans des domaines existants grâce à des produits, des services ou des expériences clients de meilleure qualité ; la conquête de nouveaux marchés en lançant de nouveaux produits, en pénétrant de nouvelles régions et en ciblant de nouveaux segments de clientèle ; et/ou en adoptant une stratégie de prix reposant sur une analyse fine des données, afin d'optimiser les revenus de chaque transaction. Cela nécessitera de solides expertises et un véritable talent en matière de création de marque et de communication, d'optimisation des canaux de vente et d'études de marché. Cela impliquera probablement une augmentation des investissements technologiques et des dépenses de R&D pour créer de nouveaux produits et optimiser la gamme existante.

L’expansion des marges : L’efficacité opérationnelle revient sur le devant de la scène

Ces dernières années, de nombreuses entreprises détenues par des acteurs du private equity ont réussi à répercuter la hausse des coûts sur leurs clients, mais les limites de cette approche commencent à se faire sentir, avec une croissance du chiffre d’affaires qui a dépassé l’augmentation de l’EBITDA en 2022.14 Si l’inflation élevée (malgré son ralentissement) et l’augmentation du coût de la main-d’œuvre restent au premier plan des statistiques macroéconomiques, l’expansion des marges - mais aussi la menace d’une contraction - fait l’objet d’une attention accrue.

L’augmentation des marges peut être un puissant levier de création de valeur et, avec une approche pertinente, pourrait même contribuer plus significativement à la création de valeur que par le passé. Pour certains GP, mettre l'accent sur les marges peut imposer un changement d'état d'esprit : après avoir longtemps privilégié la croissance, ils privilégient désormais des mesures d’efficacité en raison de l'augmentation du coût du capital.

L'amélioration des marges passera probablement par une optimisation des processus, un renforcement des chaînes d'approvisionnement et une rationalisation de la main-d'œuvre afin de relever les défis technologiques et de saisir les opportunités qui en découlent. Qu’il s’agisse des budgets de marketing et de la structure des organisations de vente ou encore de l'approvisionnement en matières premières et de la logistique, les GP devront complètement se remettre en question afin d’identifier les moyens les plus efficaces pour stimuler leur croissance, réduire les coûts d'acquisition des clients et optimiser leur coût unitaire. Cette démarche nécessitera probablement davantage de systèmes, de processus et de moyens technologiques pour comprendre précisément la structure des coûts, quantifier leur impact et identifier des moyens prudents de réduire les dépenses sans peser sur la croissance du chiffre d'affaires.

Technologie : Une mise à niveau technologique s’impose

Fort heureusement, l’environnement actuel offre désormais des outils essentiels à la transformation des entreprises qui n’existaient pas ces dix dernières années. La science des données, l'IA, la robotique et l'automatisation gagnent en maturité et leur développement s’accélère. Ces technologies ont acquis une capacité inédite de stimuler la croissance des revenus et de gagner en efficacité. Elles sont capables d’initier des transformations à grande échelle, tout en obligeant à réimaginer les caractéristiques clés des entreprises performantes. Elles sont donc particulièrement utiles pour les entreprises et les secteurs enregistrant de bonnes performances, sans pour autant exploiter tout leur potentiel.

Cependant, nous pensons que ces nouvelles technologies, à elles seules, ne suffiront pas à générer des performances élevées. Le succès dépendra de la stratégie et de son exécution, c'est-à-dire de la mise en œuvre des processus, des structures et des cadres de fonctionnement les plus adéquats pour exploiter tout le potentiel des outils technologiques. Nombreuses sont les entreprises ayant massivement investi dans la technologie sans en tirer tous les bénéfices, en raison de dysfonctionnements organisationnels. Comme de plus en plus d'entreprises s'appuient sur des approches technologiques similaires, le caractère différenciant des nouvelles technologies finira par se dissiper. Progressivement, les outils aujourd'hui novateurs (comme l'IA) deviendront indispensables et cesseront d’être un avantage concurrentiel. Les GP doivent non seulement se forger des avantages compétitifs de manière précoce et pouvoir les défendre, mais aussi se faire une idée réaliste de la capacité des technologies à étoffer ou à créer de nouveaux marchés, lesquels peuvent varier selon la technologie utilisée et le type de produit ou de service. Toutes ces exigences renforcent la complexité et accroissent les coûts d’exécution d'un plan de création de valeur.

Ce type d’initiative nécessite souvent des investissements alors même que le coût du capital a augmenté, et les entreprises doivent s’acquitter de coûts de transformation de manière précoce, alors que les bénéfices en découlant se matérialisent à plus long terme. Par conséquent, les GP devront soit allonger les périodes de détention pour bénéficier pleinement de ces coûts initiaux, soit trouver des moyens de récolter plus rapidement les bénéfices de leur transformation. Les délais d’exécution doivent donc être accélérés - en réalisant l’essentiel du travail d’analyse lors de la phase de due diligence et de souscription plutôt qu’après l’acquisition, ce qui nécessite une collaboration plus étroite entre les équipes de gestion et opérationnelles du GP. En outre, les GP peuvent s’employer à rechercher des solutions de gestion du capital afin d’accélérer certaines distributions aux investisseurs. Il est désormais peu probable que l'effet de levier et la structuration financière stimule les performances futures. L’expertise en matière d'optimisation des structures de capital et de gestion de certains risques macroéconomiques (comme les taux d'intérêt et les taux de change) va jouer un rôle de plus en plus important pour améliorer les flux de trésorerie et la valeur globale des actifs. Nous pensons que les structures de capital innovantes, du crédit senior aux actions privilégiées en passant par les actions traditionnelles, vont être de plus en plus prisées, avec une possible évolution de la composition des structures au cours de la durée de vie du deal. Cette dynamique pourrait faciliter la croissance des solutions stratégiques « tout terrain ».

Pourquoi choisir la solution la plus compliquée ?

Toutes les entreprises, quelle que soit leur structure actionnariale, vont probablement faire face à une augmentation du coût du capital, à des difficultés pour accroître leurs multiples de valorisation et à un environnement opérationnel plus difficile. Par rapport aux marchés cotés, le private equity devrait toutefois être davantage en mesure d’accompagner la transformation à grande échelle des entreprises. Un horizon à long terme permettant de réorienter la stratégie ou d’apporter des ajustements à mi-parcours en cas de nécessité, un modèle de gouvernance plus pragmatique dans lequel l’allocation des ressources est décidée par un propriétaire unique, et des ressources supplémentaires à déployer par le GP au fil du temps sont autant d’arguments décisifs pour faire face à un environnement difficile. Puisqu’ils vont devoir développer de nouvelles compétences en matière de création de valeur, les GP de fonds de private equity pourront les amortir sur une base de capital plus large (tout un portefeuille de sociétés) plutôt que sur une seule et même entreprise.

C'est pourquoi nous pensons que le private equity, avec le partenaire adéquat, va continuer à offrir des opportunités très attractives aux investisseurs. Cependant, compte tenu des dynamiques du nouvel environnement, les GP vont devoir réfléchir au pilotage de leurs avantages concurrentiels et les LP à leur manière de sélectionner les gérants.

Dans une période de grande incertitude, nous pensons que les investisseurs les plus performants vont se distinguer par une solide confiance dans leur capacité à insuffler des transformations, par une certaine humilité concernant leur aptitude à créer de la valeur, par la discipline nécessaire pour évaluer précisément les transactions, ainsi que par leur capacité à reconnaître leurs erreurs et à changer de cap.

1 Cf. par exemple l’Étude diagnostique 2023 sur les marchés privés de Goldman Sachs Asset Management. Au 24 septembre 2023.

2 Cambridge Associates. TRI global des opérations de buy-out sur 10 et 20 ans (à fin du quatrième trimestre 2022). Les indicateurs utilisés portent sur les 10 et 20 dernières années au 31 décembre 2022. Comme tous les indicateurs de suivi des données sur les fonds, ils ne représentent pas l'univers complet des fonds des marchés privés. Les bases de données mentionnées peuvent présenter des biais (biais de survie et biais de non-reporting) et leurs performances peuvent être plus élevées que si ces biais n'existaient pas. Le TRI ne reflète pas la performance des produits financiers proposés par Goldman Sachs Asset Management. Les performances passées ne préjugent pas des performances futures et ne garantissent pas les futurs résultats, qui peuvent varier.

3 Matteo Binfare, Gregory Brown, Andra Ghent, Wendy Hu, Christian Lundblad, Richard Maxwell, Shawn Munday, et Lu Yi, « Performance Analysis and Attribution with Alternative Investments ». Au 24 janvier 2022.

4 « Private equity, history and further development. » Université de Harvard. Au 27 décembre 2008.

5 Matteo Binfare, Gregory Brown, Andra Ghent, Wendy Hu, Christian Lundblad, Richard Maxwell, Shawn Munday et Lu Yi, « Performance Analysis and Attribution with Alternative Investments ». Au 24 janvier 2022.

6 Journal of Applied Corporate Finance, Vol 19, n° 4. « Private Equity: Boom and Bust? » Automne 2007.

7 Base de données des investissements privés de Cambridge Associates LLC, FactSet Research Systems et Frank Russell Company. Données du 1er janvier 2000 au 31 mars 2022.

8 Matteo Binfare, Gregory Brown, Andra Ghent, Wendy Hu, Christian Lundblad, Richard Maxwell, Shawn Munday et Lu Yi, « Performance Analysis and Attribution with Alternative Investments ». Au 24 janvier 2022.

9 Prof. Gregory Brown, IPC. « Debt and Leverage in Private Equity: A Survey of Existing Results and New Findings. » Au 4 janvier 2021. Augmentation de 2 multiples d’EBITDA : par ex., une entreprise achetée à un prix égal à 10 fois l’EBITDA qu’elle générait au moment de l’acquisition, qui est vendue à 12 fois l’EBITDA qu’elle générait au moment de la vente.

10 Matteo Binfare, Gregory Brown, Andra Ghent, Wendy Hu, Christian Lundblad, Richard Maxwell, Shawn Munday et Lu Yi, « Performance Analysis and Attribution with Alternative Investments ». Au 24 janvier 2022.

11 Burgiss Company Fundamentals Review. Au 4ème trimestre 2022.

12 Selon les taux de croissance annuels du chiffre d’affaires global des entreprises de l’indice S&P 500, tels que rapportés par le Dr Edward Yardeni : « Corporate Finance Briefing: S&P 500 Revenues & Earnings Growth Rate ». Au 29 mai 2023.

13 PitchBook 2Q 2023 Private Equity Breakdown. Au 30 juin 2023.

14 Burgiss. Au 1er trimestre 2023.