Growth vs. Value : Reconsidérez votre style d’investissement

Pour les investisseurs, ces deux termes ont toujours désigné des styles d’investissement distincts qui ont tour à tour dominé le marché, mais il est sans doute temps d’adopter un point de vue holistique sur les moteurs d’alpha des actions d’une entreprise donnée.

Les concepts « growth » et « value » ont été introduits pour la première fois par Eugene Fama et Kenneth French dans leur modèle à trois facteurs1 datant de 1992, afin d’expliquer la surperformance des investissements à long terme par rapport au marché. Lorsqu’une action présente un ratio « book-to-market » (valeur comptable/valorisation de marché) élevé, Fama et French la considèrent comme un titre « value » ; lorsque ce ratio est faible, ils considèrent qu’il s’agit d’une valeur de croissance (« growth »). L’intuition est que les titres « value » affichent un prix bas par rapport à leur valeur « intrinsèque », c’est-à-dire leur valeur comptable, mais se caractérisent par des rendements des dividendes élevés et sont donc perçues comme sous-évaluées. En revanche, les valeurs de croissance présentent l’avantage de pouvoir potentiellement accroître leurs flux de trésorerie au fil du temps et de générer une rentabilité des actifs plus élevée et moins représentative de la valeur comptable actuelle de ces actifs.

Une autre façon de classer les actions d’une entreprise en fonction de leur style est d’examiner la formule de la valeur actuelle nette. Les actions de croissance tirent souvent une plus grande partie de leur valeur des flux de trésorerie à long terme, et peuvent donc être plus sensibles aux variations des taux d’intérêt sous-jacents, qui affectent le dénominateur dans le calcul des flux de trésorerie actualisés. Les flux de trésorerie des titres « value » sont généralement plus uniformément répartis et sont donc moins sensibles aux variations des taux d’intérêt. Cela a des conséquences sur le comportement des investisseurs : lorsque le capital est peu coûteux, les investisseurs ont tendance à investir dans l’avenir, c’est-à-dire dans les valeurs de croissance, alors que dans le cas contraire – ce qui est normalement le cas lorsque le taux d’inflation est élevé et que les banques centrales augmentent leurs taux pour le combattre – les investisseurs préfèrent généralement se concentrer sur les entreprises qui présentent une duration plus courte, c’est-à-dire sur les titres « value ».

L’environnement post-pandémie caractérisé par une hausse de l’inflation, des rendements plus élevés et, jusqu’à récemment, une croissance supérieure à son potentiel, a entraîné une recrudescence de l’investissement « value » après 15 ans de sous-performance, ce qui a incité de nombreux observateurs à annoncer le début d’une longue période de prédominance de cette catégorie d’actions. Il se pourrait que ce soit le cas durant le cycle de marché à venir, mais selon nous les investisseurs pourraient envisager une complémentarité entre les titres « growth » et « value » dans les portefeuilles stratégiques.

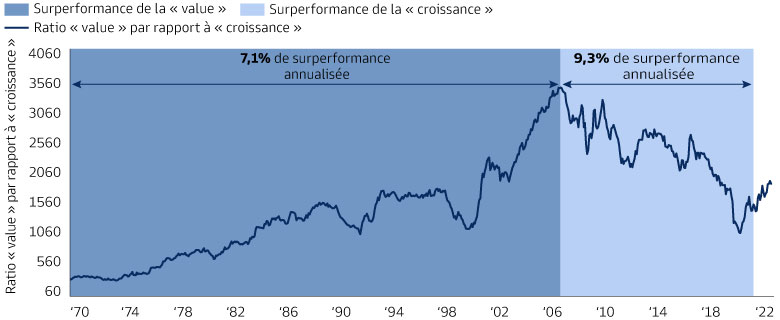

Value vs. Growth : Perspective historique

Les titres « value » affichent un long historique de surperformance puisqu’ils ont surperformé durant la période comprise entre 1970 et début 2007 en cumulé. En revanche, les titres « growth » se sont mieux comportés de mi-2007 jusqu’à la pandémie de COVID-19, lorsque les titres « value » ont recommencé à surperformer.

Source : Kenneth R. French, Bloomberg et Goldman Sachs Asset Management. Au 9 mars 2023. Données de janvier 1970 à Janvier 2023. Le ratio Value/Growth est défini comme le ratio du portefeuille H20 de Fama/French basé sur le facteur « book-to-market » et du portefeuille L20 de Fama/French basé sur le facteur « book-to-market ». Le régime « Value » est défini comme la période comprise entre janvier 1970 et février 2007. Le régime « Growth » est défini comme la période comprise entre mars 2007 et septembre 2020. Les performances passées ne sont pas un indicateur fiable des performances futures, qui sont susceptibles de varier.

Cela dit, chaque fois que nous observons le passé pour tenter d’éclairer l’avenir, il est important de garder à l’esprit l’interaction entre les dynamiques cycliques et les tendances lourdes. Les tendances lourdes (celles qui sont susceptibles de continuer à évoluer dans la même direction générale dans un avenir prévisible) peuvent dominer un cycle et déterminer la performance à long terme des titres « growth » par rapport aux titres « value ».

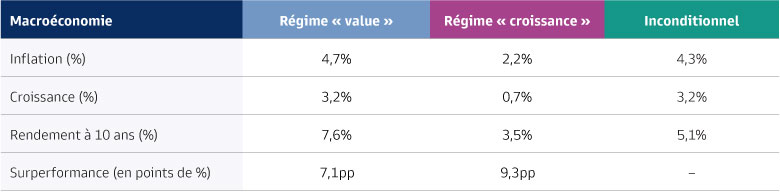

Les environnements « Value » et « Growth » sont marqués par des moteurs à long terme très distincts. La prédominance des titres « value » tend à s’affirmer lorsque l’inflation est élevée, que la croissance économique est forte et que les taux sont hauts. En revanche, les valeurs de croissance surperforment souvent lorsque l’inflation est faible, que la croissance économique est relativement morose et que les taux sont bas et en baisse.

Deux raisons principales expliquent que l'inflation semble favoriser les titres « value ». Premièrement, l’inflation survient souvent lorsque la demande excède l’offre. À ce stade, la croissance des bénéfices est facilement disponible, de sorte que les investisseurs sont moins enclins à payer une prime pour l’obtenir. Dans le même temps, la demande est généralement élevée pour les secteurs traditionnels dont sont généralement issus les titres « value ». Deuxièmement, la valeur actuelle d’un actif – en particulier ceux dont les flux de trésorerie sont à venir– dépend en partie du coût du capital.

Source : Kenneth R. French, Bloomberg, Haver Analytics, Macrobond, et Goldman Sachs Asset Management. Au 9 mars 2023. Le régime « Value » est défini comme la période comprise entre janvier 1970 et février 2007. Le régime « Growth » est défini comme la période comprise entre mars 2007 et septembre 2020. L’inflation est mesurée par la variation en glissement annuel de l’IPC américain. La croissance est mesurée par l’évolution du produit intérieur brut (PIB) réel des États-Unis en glissement trimestriel annualisé. Le terme « inconditionnel » se réfère à l’ensemble de la période et n’est pas conditionné à une surperformance des régimes Value ou Growth. Le rendement à 10 ans est le rendement d’un bon du Trésor américain générique à 10 ans. La surperformance du régime Value est calculée en utilisant la performance annualisée des performances mensuelles du portefeuille H20 de Fama/French basé sur le facteur Book-to-Market pendant la période Value. La surperformance du régime Growth est calculée en utilisant la performance annualisée des performances mensuelles du portefeuille L20 de Fama/French basé sur le facteur Book-to-Market pendant la période Growth. Toutes les valeurs sont des moyennes sur la période. Les performances passées ne sont pas un indicateur fiable des performances futures, qui sont susceptibles de varier.

Pendant la majeure partie de la période qui a suivi la Seconde Guerre mondiale jusqu’aux années 1970, les taux d’intérêt n’ont cessé d’augmenter en réponse à une inflation toujours plus forte, ce qui a conduit à une période de nette domination du style Value. Lorsque l’inflation a commencé à diminuer au début des années 1980, elle était devenue si tenace que les investisseurs doutaient qu’il s’agisse du début d’une nouvelle tendance, car les rendements obligataires sont restés pendant longtemps bien plus élevés que l’inflation annoncée. Les changements cycliques de leadership entre ces deux styles sont devenus plus fréquents au cours de cette période, mais comme les taux d’inflation sont restés proches de 10 % jusqu’au début des années 2000 et que la croissance économique est restée relativement robuste, le style Value a surperformé la plupart du temps.

Il a largement dominé jusqu’à la crise financière mondiale de 2008, qui a donné le coup d’envoi d’une ère de stagnation à long terme, très favorable au régime Growth. La période qui a suivi la crise financière mondiale a été caractérisée par une croissance économique obstinément médiocre. Cette situation a maintenu l’inflation à des niveaux historiquement bas et a incité les banques centrales à tout mettre en œuvre pour stimuler l’économie en maintenant des taux d’intérêt proches de zéro, voire négatifs, et en inondant les marchés d’argent bon marché par le biais de programmes d’assouplissement quantitatif. Le coût du capital étant négatif et la croissance rare, les investisseurs ont placé leur argent dans les quelques entreprises ayant enregistré une croissance de leurs bénéfices. Cette période a été marquée par plusieurs revirements, mais aucun n’a duré très longtemps, car les forces désinflationnistes et la baisse des rendements obligataires ont repris le dessus.

La surperformance des valeurs de croissance a atteint son apogée en 2020, lorsque la pandémie de COVID-19 a plongé la croissance économique mondiale dans une contraction sévère et que les banques centrales ont mis les bouchées doubles. Alors que le monde a basculé en télétravail, les valeurs de croissance ont bénéficié de l’accélération de l’innovation et des bouleversements, et l’adoption du numérique, qui aurait pris des années à se mettre en place, s’est faite en quelques mois seulement. En revanche, de nombreux secteurs Value ont vu leurs revenus disparaître en raison de confinements généralisés.

Le dernier tournant pour le régime Value s’est produit avec l’annonce du vaccin contre la COVID-19, qui a permis la réouverture des pays et a entraîné une forte hausse de l’inflation. Celle-ci a été exacerbée par la guerre en Ukraine, ce qui a incité les banques centrales à s’engager dans le cycle de resserrement le plus rapide et le plus brutal depuis des décennies. À court terme, cependant, la dynamique cyclique pourrait générer des mouvements de prix significatifs dans la direction opposée.

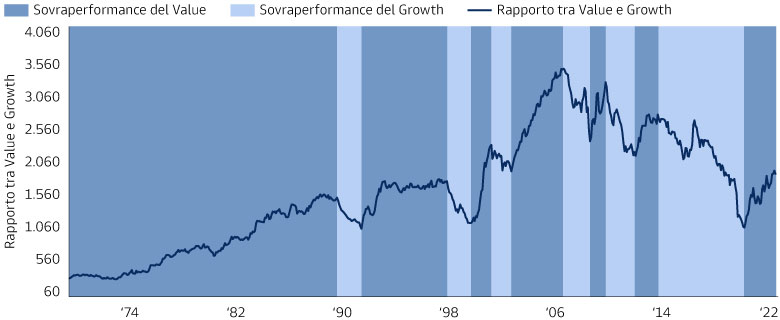

Dans le cadre des grandes tendances du marché, nous observons de brèves périodes d’inversion, et la domination des styles a été plus nuancée. Un examen des points d’inflexion cycliques montre que les deux tendances lourdes de domination d’un style par rapport à l’autre (1970-2007 pour le style Value et 2007-2020 pour le style Growth) contiennent des épisodes de surperformance de l’autre style. Depuis janvier 1970, on a observé sept périodes de plus d’un an pendant lesquelles le style Value a surperformé et également sept périodes de plus d’un an pendant lesquelles le style Growth a surperformé. Sur une fréquence plus élevée, ces chiffres seraient nettement supérieurs.

Source : Kenneth R. French, Bloomberg et Goldman Sachs Asset Management. Au 9 mars 2023. Données de janvier 1970 à Janvier 2023. Le ratio Value/Growth est défini comme le ratio du portefeuille H20 de Fama/French basé sur le facteur « book-to-market » et du portefeuille L20 de Fama/French basé sur le facteur « book-to-market ». La surperformance de style est définie comme une période d’au moins 12 mois de surperformance des régimes Value ou Growth supérieure à 3 points de pourcentage. Les changements de style de moins de 12 mois assortis d’une différence de performance de moins de 3 points de pourcentage sur la période de surperformance du style opposé ont été ignorés. Les performances passées ne sont pas un indicateur fiable des performances futures, qui sont susceptibles de varier.

Prochaines étapes pour le comparatif Value vs. Growth

Au cours de l’année à venir, nous pensons que les risques liés à l’environnement macroéconomique sont biaisés en faveur d’une surperformance persistante des titres Value. Le taux d’inflation, bien qu’en baisse, devrait rester supérieur aux objectifs des banques centrales jusqu’à fin 2024. Entre-temps, face à une inflation élevée, il est peu probable que les banques centrales se précipitent pour réduire leurs taux cette année. Et si la croissance économique s’est ralentie – ce qui devrait normalement stimuler les valeurs de croissance – elle a été meilleure que prévu.

Par ailleurs, le leadership en matière de style dépendra des niveaux de croissance économique à long terme et des taux d’intérêt neutres. Une question essentielle est de savoir si les tendances de faible croissance et de faibles anticipations inflationnistes qui ont dominé la période post-crise financière vont se répéter, ou si cela marque le début d’une période durable de croissance plus élevée, ainsi que d’anticipations inflationnistes et de taux d’intérêt plus élevés.

Bien qu’une évolution durable vers un taux d’inflation semblable à celui des années 1970 semble peu probable, il y a de bonnes raisons de penser que la hausse actuelle de l’inflation n’est ni transitoire ni persistante, mais plutôt structurelle, sous l’effet de forces telles que le vieillissement démographique, la démondialisation et la décarbonation. Les 20 dernières années ont été marquées par une offre abondante et abordable d’énergie et de main-d’œuvre. Dans les deux cas, l’offre devient plus rare plus coûteuse à mesure que les pays se replient sur eux-mêmes et que les matières premières sont militarisées. La croissance sera probablement plus volatile et les matières premières devraient devenir un facteur plus déterminant de la croissance économique que lors des cycles économiques précédents. Dans ce contexte, la distinction claire entre les styles Growth et Value devrait s’estomper et une plus grande attention portée aux opportunités d'alpha et à une diversification sectorielle et géographique accrue devrait émerger. La technologie devient une composante plus importante de tous les secteurs, tandis que la transition vers la décarbonation multiplie les opportunités de croissance dans les segments du marché qui ont été sous-performants pendant si longtemps.

En outre, des changements profonds dans la nature des actifs utilisés par les entreprises pour générer de la valeur économique – en particulier l’augmentation des actifs incorporels – peuvent rendre les définitions traditionnelles des styles Growth et Value moins précises. En effet, les conventions comptables actuelles, qui ont évolué au milieu du XXème siècle pour refléter la réalité économique des entreprises dont les activités reposaient principalement sur des actifs physiques, peinent à rendre compte de la véritable performance économique des entreprises axées sur les actifs incorporels et peuvent donc donner une image déformée du régime Value.

Les coûts des logiciels sont un exemple d’actif incorporel qui peut être utilisé pour doper la valeur économique. Ils réduisent à la fois les bénéfices comptables déclarés et les actifs du bilan, augmentant ainsi les ratios cours/bénéfice et cours/valeur comptable. Une telle entreprise semblerait excessivement chère lorsqu’elle est évaluée sous l'angle de l’investissement Value, même si elle crée en fait de la valeur pour les actionnaires. Cela montre qu’il n’est pas idéal de se fier à une quelconque mention catégorique pour investir.

La manière dont les indices de référence sont construits présente également certaines limites. Par exemple, quelque 170 actions de l’indice MSCI World, soit environ 10 % de l’univers, figurent à la fois dans les indices MSCI World Value et MSCI World Growth. Cela renforce la nécessité de ne pas considérer le style comme le seul moteur d’une décision d’investissement.

Une approche équilibrée

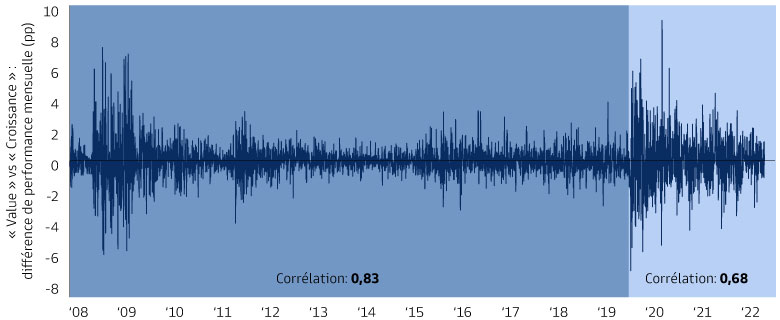

Si la rotation des styles peut apporter de la valeur ajoutée, il semble particulièrement difficile de choisir le bon timing. Les scénarios les plus favorables et les plus défavorables au timing des rotations de style peuvent générer une grande dispersion des résultats. En moyenne, les investisseurs doivent être dans le bon timing lors de 60 % des rotations de style pour surperformer le marché. La baisse récente des corrélations entre les performances des différents styles, de 0,83 sur la période 2008-2019 à 0,68 depuis 2020, signifie que les résultats sont devenus plus binaires, ce qui peut amplifier les effets positifs et négatifs d’une rotation extrême des styles.

Source : Kenneth R. French, Bloomberg, et Goldman Sachs Asset Management. Au 31 janvier 2023. Les corrélations sont calculées sur la base des écarts de performance quotidiens entre les valeurs de croissance et les titres Value. La corrélation de 0,83 est dérivée des performances quotidiennes des portefeuilles H20 (Value) et L20 (Growth) de Fama/French basés sur le facteur Book-to-Market, en utilisant la période du 2 janvier 2008 au 31 décembre 2019. On obtient la corrélation de 0,68 en tenant compte des performances quotidiennes des mêmes portefeuilles pour la période allant du 2 janvier 2020 au 31 janvier 2023. Les performances passées ne sont pas un indicateur fiable des performances futures, qui sont susceptibles de varier.

Au cours de la majeure partie des 15 dernières années, les investisseurs ont pris l’habitude de s’appuyer fortement sur le style Growth, qui a clairement surperformé jusqu’en 2020. Mais dans un monde où les changements de style pourraient être plus fréquents et où les méga-tendances à long terme pourraient de plus en plus se manifester indépendamment des styles et des régions, il pourrait s’avérer payant de détenir une combinaison de titres Growth et Value dans les portefeuilles stratégiques. Les investisseurs peuvent également tirer profit de l’évaluation d’autres facteurs liés à la situation financière d’une entreprise spécifique pour construire un portefeuille.

Nous vivons des conditions de marché qui n’ont pas existé depuis longtemps. D’un point de vue macroéconomique et géopolitique, le monde devient plus complexe et en perpétuelle évolution, et nous pensons que l’approche de l’investissement doit également changer. Classer les investissements dans les catégories traditionnelles – Growth ou Value, pays, secteur, public ou privé – n’est peut-être pas la meilleure façon de tirer profit des opportunités d’investissement qui s’offrent à nous.

Enfin, dans ce nouveau monde, les changements de style peuvent devenir plus fréquents, ce qui rend l’anticipation des tendances du marché plus difficile et les mouvements de portefeuille plus coûteux à mettre en œuvre. Par conséquent, pour générer de l’alpha dans ces conditions, les investisseurs devront considérer l’ensemble de l’univers d’investissement de manière holistique et être précis dans l’identification des futurs créateurs de richesse. Nous pensons que les entreprises qui contribueront à l’alpha à l’avenir innoveront, perturberont, favoriseront, s’adapteront et seront diversifiées sur les marchés mondiaux.

1Fama, Eugene F., et Kenneth R. French (1992). “The Cross-Section of Expected Stock Returns”, Journal of Finance, 47, pp. 427-465