Rester équilibré, déceler des opportunités

Alors que la lutte contre l’inflation semble franchir le dernier kilomètre et que la croissance se maintient, l’économie américaine semble de plus en plus susceptible de parvenir à un « atterrissage en douceur ». Malgré tout, la dernière étape du voyage peut être semée d’embûches. Nous restons attentifs aux risques potentiels qui peuvent émerger sous plusieurs angles, y compris aux extrémités gauche et droite, car différents niveaux de volatilité peuvent advenir. Dans ce contexte, nous privilégions une approche équilibrée entre actions, titres à revenu fixe et produits alternatifs, qui devrait fournir des sources de rendement diversifiées, ainsi que des couvertures contre les risques potentiels. Les investisseurs peuvent également envisager d’intégrer des thèmes cycliques ou structurels supplémentaires dans leurs portefeuilles pour bénéficier d’un vaste éventail de résultats potentiels.

Piste en vue, non dénuée de risques

Une question cruciale pour les investisseurs est de savoir si l’atterrissage en douceur tant attendu se concrétisera en 2024. La conjoncture américaine a jusqu’à présent fait preuve de robustesse en dépit de la hausse des taux d’intérêt. L’inflation semble retomber vers l’objectif de 2 % fixé par la Réserve fédérale (Fed), tandis que le marché du travail a gagné en équilibre. Le contexte macroéconomique est devenu plus favorable aux actifs à risque et les perspectives d’un « atterrissage en douceur » se sont améliorées. Néanmoins, nous surveillons de près la répartition des résultats potentiels et restons vigilants face aux risques émanant des deux côtés.

Depuis le début de l’année, les données économiques américaines ont surpris à la hausse, comme en témoignent le rythme de croissance du PIB américain au dernier trimestre de 2023 (3,2 %1) et l’augmentation considérable des emplois non agricoles en janvier (229K2). Les dépenses de consommation ont ralenti après la période hivernale, mais l’endettement des consommateurs demeure sain. Dans le même temps, les conditions financières sont souples et pourraient même, selon certaines mesures, stimuler la croissance.3 Ces évolutions nous suggèrent que la possibilité d’une nouvelle accélération de la croissance ne doit pas être ignorée. D’un autre côté, même si le risque de récession s’est atténué, il reste supérieur à la moyenne historique, et l’effet économique cumulatif du dernier cycle de resserrement monétaire reste à évaluer. En outre, à la suite de données d’inflation plus fortes que prévu, les responsables de la Fed ont réaffirmé que des preuves supplémentaires de désinflation étaient nécessaires avant de pouvoir mettre en place un assouplissement politique.

Si l’on met de côté l’évolution de la croissance économique, de la désinflation et des taux d’intérêt, les effets d’entraînement potentiels dans d’autres domaines méritent peut-être qu’on s’y intéresse. Parmi les sources d’inquiétude figurent les difficultés rencontrées dans l’immobilier commercial et les défis macroéconomiques persistants de la Chine. La géopolitique restera également au centre de l’attention et ajoutera probablement de l’incertitude aux perspectives macroéconomiques, en particulier à l’approche des élections américaines de novembre.

Maintenir l’équilibre malgré les incertitudes

Comment les investisseurs doivent-ils composer avec cet environnement particulièrement incertain ? Selon nous, un portefeuille équilibré d’actions, de titres à revenu fixe et de placement alternatifs devrait être bien positionné dans un scénario de référence d’atterrissage en douceur et permettre d’atténuer les risques baissiers si les risques de récession devaient réapparaître.

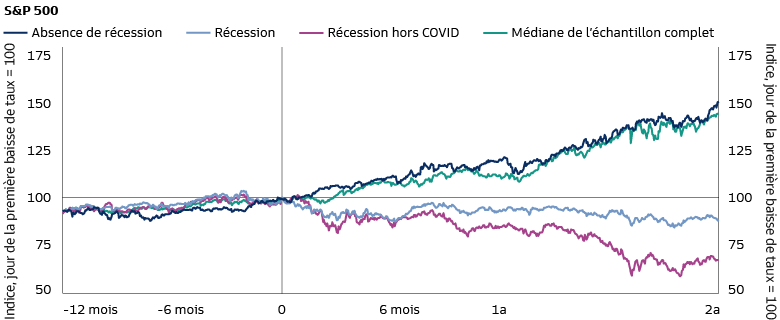

Si le scénario d’un atterrissage en douceur devait se matérialiser, nous pensons qu’il pourrait être positif tant pour les actions que pour les obligations. Historiquement, les actions ont eu tendance à se redresser au cours des cycles d’assouplissement non récessifs.4 Une croissance robuste et une désinflation continue favoriseraient également une accélération de la croissance des bénéfices, même si, compte tenu des préoccupations persistantes des investisseurs concernant une récession imminente, nous privilégions les caractéristiques de "qualité" tels qu’une rentabilité élevée et des bilans solides.

Les actifs obligataires, y compris les obligations d’État – une composante clé des principaux titres à revenu fixe – pourraient également bénéficier de l’assouplissement attendu des taux directeurs des banques centrales. Des rendements de départ supérieurs créent également une protection contre les événements macroéconomiques préjudiciables, tels que les scénarios de récession.

Source : Goldman Sachs Global Investment Research. Au 18 janvier 2024. Basé sur la performance historique des actifs après la première réduction des cycles d’abaissement de la Fed depuis 1984. Sur les dix cycles de coupes, quatre étaient associés à des récessions (1990, 2001, 2007 et 2020), six étaient associés à des épisodes non récessifs et motivés par une « normalisation » (1984, 1989, 1995) ou une « panique face à la croissance » (1987, 1998, 2019). Récessions (bleu clair) ; récessions hors Covid en raison de ses particularités (violet) ; et absences de récession (bleu foncé).

Nous pensons que compléter les obligations « core » par des expositions alternatives, telles que la dette privée, peut offrir des rendements améliorés, contribuer à protéger les portefeuilles de la volatilité des marchés à court terme et offrir des avantages en matière de diversification. La perspective d’une baisse des taux d’intérêt en 2024 est probablement une évolution bienvenue pour la plupart des emprunteurs privés étant donné le profil à taux variable de leurs engagements, mais les effets de ces baisses pourraient être limités. Les sociétés peu endettées ou générant des flux de trésorerie plus soutenus devraient être mieux armées pour résister à l’environnement des taux d’intérêt, alors que certaines entreprises et certains modèles économiques à fort effet de levier seront confrontés à une dette particulièrement élevée.

Selon nous, le private equity restera un élément essentiel des portefeuilles de bon nombre d’investisseurs et un moyen important d’accéder à des opportunités de croissance économique à long terme. Il est peu probable que l’effet de levier et l’expansion des multiples contribuent beaucoup à la création de valeur dans un contexte de taux d’intérêt structurellement plus élevés et de croissance plus lente. Nous pensons plutôt que les leviers de création de valeur opérationnelle sont en passe de devenir les principaux facteurs déterminants de la réussite. Cela aura des implications sur la façon dont les commandités (GP) perçoivent leurs avantages concurrentiels et sur la manière dont les commanditaires (LP) abordent la sélection des gérants.

Être constructif à l’égard des actions et des obligations à moyen terme ne signifie pas que les investisseurs doivent être sceptiques quant aux risques en cours de route. Même si l’année 2024 a débuté avec beaucoup d’optimisme, plusieurs facteurs économiques et événements géopolitiques pourraient entraîner un retour de la volatilité. Alors que l’élection présidentielle américaine est imminente, l’incertitude dans des domaines tels que la politique en matière d’énergies renouvelables, les droits de douane et les taxes, ainsi que la réglementation financière, pourrait davantage être prise en compte. Les préoccupations géopolitiques, telles qu’une escalade du conflit au Moyen-Orient ou de nouvelles perturbations du transport maritime dans la mer Rouge, pourraient raviver les inquiétudes concernant l’approvisionnement énergétique mondial et l’inflation mondiale des marchandises. Compte tenu de la profusion d’incertitudes à venir, les investisseurs devraient continuer d’évaluer si les rendements attendus sont suffisants pour compenser les risques attendus. Les valorisations, le sentiment et le positionnement du marché, ainsi que les considérations relatives à la liquidité, devraient tous jouer un rôle lors de l’analyse du contexte et de l’ajustement des expositions.

Se préparer à surfer sur la vague

Dans un environnement marqué par davantage de déviations, de différenciations et de volatilité, et en particulier compte tenu des risques d’une nouvelle accélération de la croissance, des possibilités d’exploiter de meilleurs rendements des scénarios extrêmes semblent se profiler. Des forces structurelles profondes – de la numérisation, de la décarbonation et de la démondialisation à la déstabilisation géopolitique et au vieillissement démographique – devraient également être intégrées dans les décisions de construction de portefeuille. Parallèlement, les reprises cycliques dans certaines zones géographiques pourraient également offrir de plus grandes opportunités de diversification.

Après une longue période de surperformance des actions américaines, l’enthousiasme inhérent à l’intelligence artificielle (IA) a conduit à de nouvelles plus-values en 2023. Les bénéficiaires se sont concentrés dans les méga-capitalisations—les « Magnificent 7 » (les 7 Magnifiques)—qui ont stimulé la performance de l’indice S&P 500.5,6 À mesure que l’écosystème de l’IA arrivera à maturation en 2024 et au-delà, l’ensemble des opportunités pourrait s’élargir. Les investisseurs auront besoin de stratégies claires pour identifier les impacts économiques, technologiques et d’investissement potentiels de la technologie de l’IA générative.

Au-delà de l’IA, les progrès continus du processus déflationniste et les baisses des taux d’intérêt par la Fed pourraient engendrer des investissements potentiels dans l’univers des petites capitalisations américaines. Les petites capitalisations sont plus cycliques, exposées au marché intérieur et plus endettées que les grands titres. Les valorisations sur ce segment de marché restent faibles en termes historiques, et les fondamentaux des entreprises pourraient encore s’améliorer si la croissance devait s’accélérer. Certaines de ces petites entreprises pourraient devenir des cibles attrayantes pour les fusions&acquisitions à mesure que l’activité des marchés financiers commence à se redresser.

Pour les investisseurs obligataires, des opportunités peuvent également se présenter en sus des emprunts d’État. Les obligations d’entreprises notées investment grade (IG) devraient, à titre d’exemple, potentiellement générer des revenus attrayants et contribuer à préserver le capital en raison de leur qualité élevée. Se concentrer sur les secteurs qui peuvent mieux résister à un ralentissement potentiel de la croissance et sur les secteurs du marché alignés sur les mégatendances structurelles sous-jacentes peut engranger des revenus plus prévisibles dans un monde incertain, avec une volatilité inférieure à celle des actifs cycliques comme les actions.

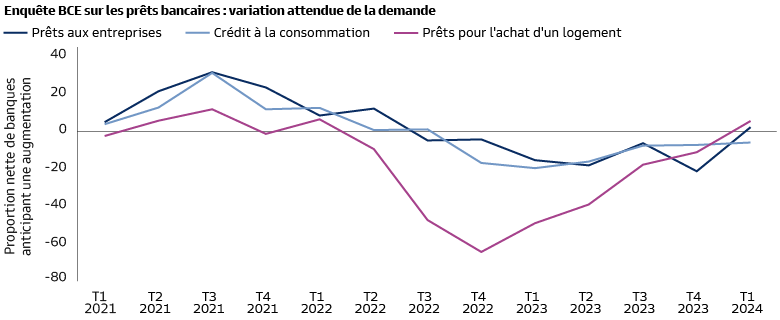

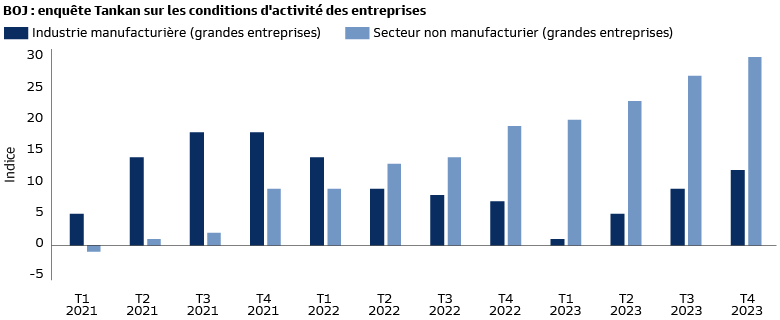

L’étude des dynamiques régionales et des nuances nationales peut également dévoiler des lueurs d’espoir à travers le monde. En Europe, même si la dynamique de croissance demeure faible, certains signes précurseurs cycliques apparaissent. Les anticipations d’inflation ont commencé à baisser et les chocs d’offre postérieurs à la pandémie, notamment les prix de l’énergie et les goulots d’étranglement de la chaîne d’approvisionnement, continuent de s’atténuer. La récente enquête de la BCE sur les prêts bancaires montre que même si la demande de crédit reste faible, les banques s’attendent désormais à une légère augmentation nette, au premier trimestre 2024, des prêts aux entreprises et des prêts aux ménages pour l’achat de logements.7 Nous nous attendons à ce que le Japon connaisse une reprise économique tirée par la résurgence de l’inflation et les réformes structurelles des entreprises, qui ont probablement renforcé l’attrait du marché boursier japonais. Comme le montre l’enquête Tankan de la BOJ, le climat des affaires semble s’améliorer progressivement au sein des entreprises japonaises.8 En outre, les valorisations des actions sont également plus attrayantes en Europe et au Japon qu’aux États-Unis.9

Source : Enquête sur les prêts bancaires de la Banque centrale européenne (BCE), enquête Tankan de la Banque du Japon (BoJ), Bloomberg, Goldman Sachs Asset Management. Au 20 mars 2024.

Perspectives

Après une période de resserrement monétaire important et d’assouplissement de la chaîne d’approvisionnement mondiale, le dernier kilomètre de la désinflation américaine pourrait se profiler. Même si un atterrissage en douceur semble de plus en plus probable, des incertitudes demeurent et des risques pourraient peser sur la croissance des deux côtés. Au-delà des signaux macroéconomiques, les changements géopolitiques et l’évolution des cycles électoraux mondiaux, y compris aux États-Unis, nécessiteront une surveillance étroite en 2024. En tant qu’investisseurs, nous nous efforçons de constituer des portefeuilles robustes face à ce large éventail de résultats. Nous sommes optimistes quant aux perspectives de rendement des actions et des obligations, en prévision du début du cycle d’assouplissement de la Fed ; cette approche équilibrée de la construction de portefeuille devrait également être en mesure de contribuer à protéger les portefeuilles des risques de récession s’ils devaient réapparaître. Parallèlement, nous restons concentrés sur l’intégration de thèmes de portefeuille susceptibles de bénéficier d’une nouvelle accélération de la croissance, de reprises cycliques ainsi que de facteurs structurels favorables. De cette manière, nous espérons transformer les risques extrêmes en vents favorables et améliorer encore les perspectives risque-rendement des portefeuilles.

1 Bureau américain d’analyse économique (US Bureau of Economic Analysis). PIB T4 2023 (deuxième estimation). Au 28 février 2024.

2 Bureau Américain des Statistiques sur l’Emploi (US Bureau of Labor Statistics). Au 8 mars 2024.

3 Réserve fédérale américaine. Indice de l’inclusion financière sur la croissance (rétrospective sur un an). Au 31 janvier 2024.

4 Pôle Global Investment Research (GIR) de Goldman Sachs. Global Markets Daily : Macro Assets After the First Cut (Chang). Au 18 janvier 2024.

5 L’expression « Sept Magnifiques » désigne Nvidia, Microsoft, Google, Meta, Tesla, Apple et Amazon.

6 FactSet. Au 31 décembre 2023.

7 Enquête de la BCE sur les prêts bancaires, Bloomberg, Goldman Sachs Asset Management. Au 26 février 2024.

8 Enquête Tankan de la Banque du Japon, Bloomberg, Goldman Sachs Asset Management. Au 26 février 2024.

9 Pôle Global Investment Research de Goldman Sachs. « Global Weekly Kickstart ». Au 26 février 2024.