Rapport d’impact 2023 : Fonds d’obligations vertes, sociales et à impact de Goldman Sachs

Nos fonds d’obligations vertes ont pour objectif de contribuer à la transition climatique en investissant dans des obligations dont le produit de l’émission sert à financer des projets bénéfiques pour l’environnement. Ces projets sont conformes aux Principes des obligations vertes1, un ensemble de recommandations sur les meilleures pratiques que les émetteurs peuvent adopter de manière volontaire, dans divers domaines comme les énergies renouvelables, les transports propres et les bâtiments verts. Le Goldman Sachs Social Bond Fund vise à répondre ou à atténuer certaines problématiques sociales et à obtenir des résultats positifs conformément aux catégories clés définies dans les Principes des obligations sociales2, notamment les infrastructures élémentaires abordables, l’accès aux services essentiels, les logements abordables et la création d’emplois.

Lancé en 2023, le fonds Goldman Sachs Global Impact Corporate Bond investit dans un portefeuille d’obligations vertes, sociales et de développement durable émises par des entreprises du monde entier, et peut donc exploiter tout un ensemble d’opportunités liées à la transition vers une économie plus durable. Les obligations liées au développement durable (sustainability bonds) financent des projets et des initiatives environnementales et sociales.

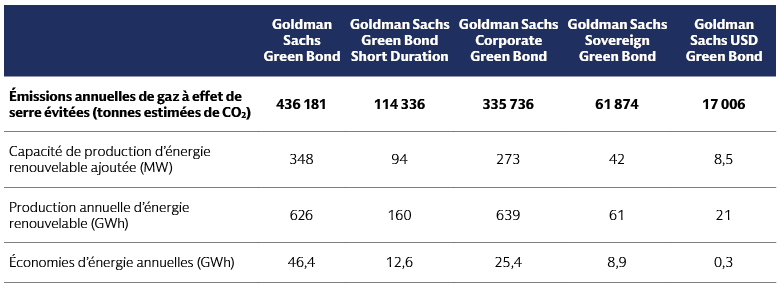

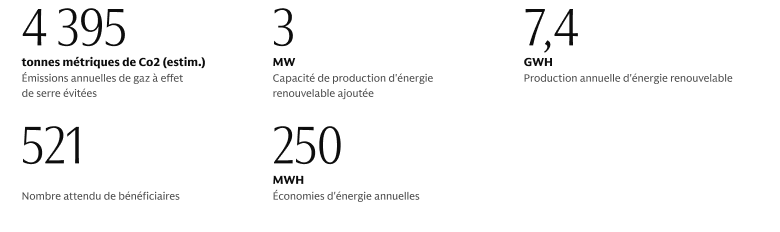

Dans notre Rapport d’impact 2023, nous décrivons l’impact attendu des investissements de nos cinq fonds d’obligations vertes3sur la base d’indicateurs clés : les émissions annuelles de gaz à effet de serre (GES) évitées, la capacité de production d’énergie renouvelable, la production annuelle d’énergie renouvelable et les économies annuelles en énergie. Dans le cadre du fonds Goldman Sachs Social Bond, nous évaluons le nombre de bénéficiaires attendus des projets financés par les obligations du portefeuille. Ces mêmes indicateurs environnementaux et sociaux sont également utilisés pour le reporting du fonds Goldman Sachs Global Impact Corporate Bond.4 Nous gérons aujourd’hui un total de 11 milliards d’euros d’actifs via tous ces fonds.5

Source : Goldman Sachs Asset Management. Données fournies par les émetteurs. Au 29 décembre 2023. Ces indicateurs sont à jour à la date indiquée et sont susceptibles d’évoluer dans le temps. Pour plus d’informations sur la méthodologie de calcul de ces paramètres et sur les limites ou les hypothèses de calcul, cf. page 54 du présent rapport.

Source : Goldman Sachs Asset Management. Données fournies par les émetteurs. Au 29 décembre 2023. Ces indicateurs sont à jour à la date indiquée et sont susceptibles d’évoluer dans le temps. Pour plus d’informations sur la méthodologie de calcul de ces paramètres et sur les limites ou les hypothèses de calcul, cf. page 29 du présent rapport.

Source : Goldman Sachs Asset Management. Données fournies par les émetteurs. Au 29 décembre 2023. Ces indicateurs sont à jour à la date indiquée et sont susceptibles d’évoluer dans le temps. Pour plus d’informations sur la méthodologie de calcul de ces paramètres et sur les limites ou les hypothèses de calcul, cf. section « Méthodologie de calcul de l’impact » à la page 54 du présent rapport. Pour plus d’informations sur l’indicateur « Nombre attendu de bénéficiaires », cf. page 29.

En plus de présenter et de contextualiser l’impact attendu de nos fonds d’obligations vertes, sociales et à impact en 2023, ce rapport décrit notre approche d’investissement sur ces marchés et décrypte les outils que nous utilisons pour sélectionner les émetteurs et évaluer la crédibilité de leurs ambitions en matière de développement durable. Grâce à notre processus de sélection, qui ne se limite pas aux labels, mais examine les projets sous-jacents et les stratégies de durabilité des émetteurs, nous excluons 36 % des obligations vertes répertoriées dans notre base de données, ainsi que 30 % des obligations sociales.6

Dans ce rapport, nous décrivons également notre approche pour contribuer à un dialogue efficace entre les détenteurs d’obligations et les entreprises émettrices figurant dans les portefeuilles que nous gérons pour le compte de nos clients. Pour cela, nous menons des recherches, assurons un suivi de nos investissements et cherchons à contribuer au développement du marché. Logée au sein du pôle Investissements sur les marchés cotés de Goldman Sachs Asset Management, l’équipe Global Stewardship contribue à l’amélioration régulière de notre dialogue avec les émetteurs, en collaboration avec nos équipes de gestion dédiées à l’investissement sur les marchés cotés. Pour nous, "la recherche et le suivi des investissements" s’inscrivent dans un dialogue ou un échange actif, fait de traces écrites, avec une entreprise ou un émetteur, notamment afin d’obtenir des informations ou d’éclairer nos décisions d’investissement. Les analystes peuvent par exemple réclamer des informations sur les bénéfices, l’activité opérationnelle ou tout autre sujet stratégique.

1« Principes applicables aux obligations vertes : Lignes directrices d’application volontaire pour l’émission d’obligations vertes », International Capital Market Association (ICMA). Juin 2021.

2« Principes applicables aux obligations sociales : Lignes directrices d’application volontaire pour l’émission d’obligations sociales », ICMA. Juin 2023.

3Goldman Sachs Green Bond, Goldman Sachs Green Bond Short Duration, Goldman Sachs Corporate Green Bond, Goldman Sachs Sovereign Green Bond et Goldman Sachs USD Green Bond

4Les émetteurs d’obligations vertes, sociales et à impact fournissent ces indicateurs aux investisseurs dans leur rapport d’impact annuel. Nous recueillons les données disponibles communiquées par les émetteurs d’obligations détenues dans nos portefeuilles, puis nous calculons les chiffres au prorata du montant de notre investissement afin d’obtenir un chiffre global d’impact attendu pour nos fonds d’obligations vertes et sociales. Pour agréger les données relatives aux obligations à l’échelle des portefeuilles, nous utilisons la part d’allocation et l’impact de chaque titre au niveau de chaque portefeuille. Il s’agit du pourcentage de l’émission totale d’une obligation détenue par le fonds. Dans ce rapport, nous utilisons les positions du portefeuille au 31 décembre 2023 pour effectuer ce calcul. Les indicateurs agrégés au niveau des fonds relatifs à l’utilisation du produit des émissions, à l’allocation régionale, à la contribution aux ODD des Nations unies et à l’impact peuvent ensuite être obtenus en additionnant la part des allocations obligataires pondérées, les contributions aux ODD et les impacts au niveau du portefeuille. Comme indiqué dans la section « Méthodologie de calcul de l’impact » du présent rapport, notre approche tend à produire une estimation prudente de l’impact au niveau du portefeuille, et ce pour deux raisons principales. La première est l’indisponibilité des données d’impact des obligations nouvellement émises puisque les émetteurs publient généralement leurs rapports d’allocation et d’impact un an après l’émission. Pour les obligations nouvellement émises figurant dans notre portefeuille, nous recherchons généralement des obligations plus anciennes du même émetteur. Si les nouvelles et les anciennes obligations relèvent du même cadre d’analyse et sont soumises au même pool d’actifs éligibles, nous supposons que l’impact de la nouvelle émission est le même que celui de l’ancienne. Toutefois, s’il s’agit de la toute première obligation d’un émetteur individuel, nous adoptons une approche prudente et supposons que son impact est nul. Deuxième raison, il nous arrive d’avoir des doutes sur la méthode utilisée par un émetteur pour obtenir les chiffres d’impact qu’il fournit. Si nos préoccupations subsistent après discussions avec l’émetteur, nous adoptons à nouveau une approche prudente et supposons que l’impact de l’obligation est nul.

5 Goldman Sachs Asset Management. Au 31 mars 2024.

6 Goldman Sachs Asset Management. Données au 2 février 2024. Cette indicateur est ponctuel et peut être modifié.

L’indicateur synthétique de risque est une indication du niveau de risque de ce produit par rapport à d’autres produits. Il indique la probabilité que le produit se déprécie en raison des mouvements des marchés ou de notre incapacité à vous payer. Le risque réel peut être sensiblement différent si le Produit n’est pas détenu jusqu’à l’échéance. L’indicateur de risque suppose de conserver le Produit pendant 5 ans.

Nous avons classé les sept fonds évoqués dans ce rapport (Goldman Sachs Green Bond, Goldman Sachs Green Bond Short Duration, Goldman Sachs Corporate Green Bond, Goldman Sachs Sovereign Green Bond, Goldman Sachs USD Green Bond, Goldman Sachs Social Bond et Goldman Sachs Global Impact Corporate Bond) dans la catégorie 3 sur 7, ce qui correspond à un risque moyen-faible. Les pertes futures potentielles sont donc évaluées à un niveau moyen-faible et il est peu probable que de mauvaises conditions de marché réduisent la capacité du fonds à vous payer.

Il convient de tenir compte du risque de change lorsque la devise du fonds est différente de la devise officielle de l’État membre dans lequel le fonds est commercialisé. Vous recevrez des versements dans une devise différente de la devise officielle de l’État membre dans lequel le fonds est commercialisé, de sorte que la performance finale que vous obtiendrez dépendra du taux de change entre les deux devises. Ce risque n'est pas pris en compte dans l'indicateur ci-dessus.

Les investissements dans les obligations sont exposés aux risques liés aux titres de créance en général, notamment au risque de crédit, de liquidité, de taux, de remboursement anticipé ou de prorogation. Les cours des obligations fluctuent à l’inverse de l’évolution des taux d’intérêt. Par conséquent, une hausse généralisée des taux d’intérêt peut entraîner une baisse du cours de l’obligation. La valeur des titres à taux d’intérêt variable et flottant est généralement moins sensible aux variations de taux d’intérêt que celle des titres à taux fixe. La valeur des titres à taux variable et flottant peut diminuer si les taux d’intérêt n’évoluent pas comme prévu. À l’inverse, la valeur des titres à taux variable et flottant n’augmentera généralement pas si les taux d’intérêt du marché baissent. Le risque de crédit est le risque de défaut de paiement des intérêts et de remboursement du capital par l’émetteur. Le risque de crédit est plus élevé lorsque l’on investit dans des obligations à haut rendement, également connues sous le nom d’obligations spéculatives (« junk bonds »). Le risque de remboursement anticipé désigne le risque que l’émetteur d’un titre rembourse le principal plus rapidement qu’initialement prévu. Le risque de prorogation est le risque que l’émetteur d’un titre rembourse le principal plus lentement que prévu. La valeur de tous les placements obligataires peut être inférieure à leur coût initial au moment du rachat ou à l’échéance.

Les fonds communs de placement sont soumis à divers risques, décrits en détail dans le prospectus de chaque fonds. Il n’y a aucune garantie que le fonds atteigne son objectif d’investissement. Les fonds peuvent être soumis au risque de style, qui est le risque que le style d’investissement spécifique du fonds (c’est-à-dire « growth » ou « value ») soit délaissé sur le marché pendant diverses périodes.

Les risques s’appliquant aux sept fonds sont les suivants :

Risque de marché : Ce risque est lié aux instruments financiers qui sont influencés par le développement économique des entreprises individuelles, par la conjoncture économique mondiale et par les conditions économiques et politiques prévalant dans chaque pays concerné.

Risque de crédit : La faillite éventuelle des émetteurs des investissements sous-jacents peut avoir un impact sur la valeur de vos investissements.

Risque de liquidité : Les investissements sous-jacents peuvent être difficiles à vendre, ce qui peut avoir un impact sur votre capacité à racheter votre investissement.

Risque de durabilité : Situation ou événement environnemental, social ou de gouvernance susceptible d’avoir un impact négatif réel ou potentiel sur la valeur des investissements.

Le fonds Goldman Sachs Corporate Green Bond présente un autre risque :

La couverture des catégories de parts, une méthode visant à gérer le risque de taux d’intérêt, peut accroître le risque de crédit et créer un risque de marché résiduel en fonction de l’efficacité de la couverture mise en place.

Le fonds Goldman Sachs Social Bond présente un autre risque :

Risque de concentration : Les investissements concentrés sur une région ou une thématique spécifique peuvent être fortement affectés par un seul événement.

Vous trouverez dans les prospectus des informations complètes sur les risques liés à l’investissement dans chaque fonds.

Le Prospectus, le Document d’informations clés (DIC) ou le Document d’informations clés pour l’investisseur britannique (selon le cas), les informations sur les aspects du fonds liés au développement durable (tels que la classification SFDR) et tout autre document requis par la loi en lien avec le fonds (informations sur le fonds, les coûts et les risques encourus) sont disponibles sur le site am.gs.com/documents dans les langues disponibles des pays où le fonds est enregistré ou autorisé à des fins de commercialisation. Goldman Sachs Asset Management B.V. peut décider de mettre fin aux dispositions prises pour la commercialisation du fonds conformément à l’article 93a de la directive OPCVM et à l’article 32a de la directive AIFM, tels que transposés en droit néerlandais à l’article 2:121ca et 2:124.0a du Wft. Des informations sur les droits des investisseurs et les mécanismes de recours collectif sont disponibles ici : am.gs.com/policies-and-governance. L’investissement comprend une notion de risque. La décision d’investir dans un fonds doit tenir compte de toutes les caractéristiques, de tous les objectifs et de tous les risques associés au fonds, tels qu’ils sont décrits dans le prospectus. L'investissement décrit concerne l'acquisition de parts ou d'actions d'un fonds, et non d'un actif sous-jacent dans lequel le fonds investit. Veuillez noter que la valeur de tout investissement peut augmenter ou diminuer et que les performances passées ne sont pas indicatives des résultats futurs et ne doivent en aucun cas être considérées comme telles. Le retour sur investissement peut augmenter ou diminuer en raison de la fluctuation des devises.

1. Goldman Sachs Green Bond

Caractéristiques du fonds | |

1. Objectif d’investissement | Nous cherchons à générer une performance supérieure à celle de l’indice de référence Bloomberg MSCI Euro Green Bond sur 5 ans. L’indice de référence est une représentation très large de notre univers d’investissement. Le fonds peut également investir dans des titres qui ne font pas partie de l’univers de référence. Notre gestion active du fonds met l’accent sur la sélection des titres. Nous associons notre analyse sur des émetteurs spécifiques d’obligations à une analyse ESG et à une analyse de marché, toutes deux plus générales, afin d’optimiser notre portefeuille. Notre objectif est d’exploiter les différences d’évaluation entre les émetteurs d’obligations d’un même secteur et les différences d’évaluation entre des secteurs et des segments de qualité différente (notations). Le positionnement du fonds peut de ce fait sensiblement différer de celui de l’indice de référence. La distribution de dividendes ne constitue pas l’un des objectifs du fonds. Il réinvestira l’ensemble des bénéfices. |

2. Politique d’investissement | Pour déterminer notre univers d’investissement éligible, nous vérifions si les obligations sélectionnées respectent les Principes des obligations vertes définis par l’International Capital Market Association (ICMA). La sélection des émetteurs est affinée au moyen de filtres d’exclusion. À des fins de gestion du risque, des limites de déviation par rapport à l’indice de référence sont appliquées aux niveaux sectoriel et géographique. |

3. Type d’actifs accessibles au fond | Le fonds investit essentiellement dans un portefeuille mondial d’obligations vertes émises par des entreprises de bonne qualité (notées de AAA à BBB-) libellées principalement en euros. Les obligations vertes sont des instruments dont le produit servira à financer ou refinancer des projets existants et/ou nouveaux bénéfiques à l’environnement. Le fonds peut investir jusqu’à 10 % de ses actifs nets dans des obligations présentant un risque plus élevé (assorties d’une notation inférieure à BBB-). |

4. Gestion active ou non active vs indice de référence + latitude par rapport à l’indice | Notre gestion active du fonds met l’accent sur la sélection des titres. |

5. Effet de levier financier | s.o. |

6. Données relatives au règlement SFDR (facultatives) | Article 9 |

Risques | |

Le niveau de risque du fonds est fixé à 3 (sur une échelle de 1 – risque faible à 7 – risque élevé). Les données historiques, telles que celles utilisées pour calculer cet indicateur, peuvent ne pas constituer une indication fiable du profil de risque futur de ce fonds. Il n’y a aucune garantie que l’indicateur de risque reste inchangé, il peut évoluer dans le temps. La catégorie de risque la plus basse ne signifie pas que l’investissement est sans risque. Le niveau de risque du fonds est fixé à 3 en raison du comportement du produit au cours de la période de mesure. Compte tenu des performances passées et de leur évolution potentielle à l’avenir et des instruments financiers utilisés pour atteindre l’objectif d’investissement, le risque global de marché est jugé moyen. Ces instruments financiers sont influencés par divers facteurs. Ceux-ci comprennent notamment l’évolution du marché financier, le développement économique des émetteurs de ces instruments financiers (qui sont eux-mêmes affectés par la situation économique mondiale dans son ensemble) et les conditions économiques et politiques de chaque pays. Le risque de crédit estimé, c’est-à-dire le risque de défaut des émetteurs des investissements sous-jacents, est élevé. Le risque de liquidité du Compartiment est jugé moyen. Les risques de liquidité peuvent survenir lorsqu’un investissement sous-jacent spécifique est difficile à vendre. En outre, les fluctuations des taux de change peuvent avoir un impact important sur la performance du Compartiment. Rien ne garantit que l’investisseur soit en mesure de recouvrir l’intégralité des sommes qu’il a engagées. | |

C&C / Présentation des frais

Catégories de parts | ISIN | Devise | Commission de gestion (%) | Frais forfaitaires (%) | Frais courants, dont commission de gestion (%) | Minimum |

Part I Capitalisation | LU1365052627 | EUR | 0,20 | 0,12 | 0,33 | 250 000 € |

Part I Distribution | LU1365053195 | EUR | 0,20 | 0,12 | 0,33 | 250 000 € |

Part P Distribution | LU1619163584 | EUR | 0,40 | 0,15 | 0,60 | - |

Part N Capitalisation* | LU1465052890 | EUR | 0,20 | 0,15 | 0,40 | - |

Part P Capitalisation | LU1586216068 | EUR | 0,40 | 0,15 | 0,60 | - |

Part P Capitalisation (couverte I) | LU1840630427 | SEK | 0,40 | 0,15 | 0,62 | - |

Part X Capitalisation | LU1738491338 | EUR | 0,75 | 0,15 | 0,95 | - |

Part I Capitalisation (couverte I) | LU1861144340 | USD | 0,20 | 0,12 | 0,35 | 250 000 € |

Part I Capitalisation (couverte I) | LU2213813608 | GBP | 0,20 | 0,12 | 0,35 | 250 000 € |

Données sur les frais au 31 juillet 2024

* Pas encore disponible

Les frais sont généralement facturés et exigibles à la fin de chaque trimestre et sont calculés sur les valeurs boursières moyennes de fin de mois au cours du trimestre. De plus amples informations sont fournies dans la partie 2 de notre formulaire ADV. Le détail des frais dont vous devrez vous acquitter en lien avec le fonds sont indiqués dans les documents d’offre du fonds et/ou dans le document répertoriant les coûts et les frais liés à la directive MiFID II. Les frais sont ceux facturés par le fonds aux investisseurs pour couvrir ses coûts de fonctionnement. Ils auront un impact sur la performance globale qu’un investisseur reçoit. Des coûts supplémentaires, dont des frais de transaction, s’appliqueront également. Ces charges, acquittées par le Fonds, auront un impact sur la performance globale de ce dernier. Les frais appliqués par le fonds étant libellés dans plusieurs devises, les paiements peuvent augmenter ou diminuer en raison des fluctuations des taux de change. Toutes les charges étant acquittées par le Fonds, elles auront un impact sur la performance globale de ce dernier. Toute performance future sera soumise à l'impôt, qui dépendra de la situation fiscale personnelle de chaque investisseur, laquelle peut évoluer dans le temps. Les coûts peuvent augmenter ou diminuer en fonction des fluctuations des devises et des taux de change

2. Goldman Sachs Social Bond

Caractéristiques du fonds | |

1. Objectif d’investissement | Nous cherchons à générer une performance supérieure à celle de l’indice de référence iBoxx EUR Investment Grade Social Bonds (10% Issuer Cap) sur une période de 5 ans. L’indice de référence est une représentation très large de notre univers d’investissement. Le fonds peut également investir dans des titres qui ne font pas partie de l’univers de référence. Notre gestion active du fonds met l’accent sur la sélection des titres. Nous associons notre analyse sur des émetteurs spécifiques d’obligations à une analyse ESG et à une analyse de marché, toutes deux plus générales, afin d’optimiser notre portefeuille. Notre objectif est d’exploiter les différences d’évaluation entre les émetteurs d’obligations d’un même secteur et les différences d’évaluation entre des secteurs et des segments de qualité différente (notations). Le positionnement du fonds peut de ce fait sensiblement différer de celui de l’indice de référence. |

2. Politique d’investissement | Pour déterminer notre univers d’investissement éligible, nous nous assurons que les obligations sélectionnées respectent les Principes des obligations sociales définis par l’International Capital Market Association. La sélection des émetteurs est affinée au moyen de filtres d’exclusion. À des fins de gestion du risque, des limites de déviation par rapport à l’indice de référence sont appliquées aux niveaux sectoriel et géographique. |

3. Type d’actifs accessibles au fond | Le fonds investit principalement dans un portefeuille d’obligations sociales et d’instruments du marché monétaire de premier ordre (dont la notation va de AAA à BBB-), libellés essentiellement en euros. Les obligations sociales sont des instruments obligataires de tout type dont le produit sera utilisé pour financer ou refinancer, en tout ou en partie, des projets nouveaux ou existants qui offrent des avantages sociaux évidents, en particulier mais pas exclusivement pour une ou plusieurs populations cibles. Le fonds peut également investir dans des obligations liées au développement durable. Le fonds peut investir jusqu’à 10 % de ses actifs nets dans des obligations présentant un risque plus élevé (assorties d’une notation inférieure à BBB-). |

4. Gestion active ou non active vs indice de référence + latitude par rapport à l’indice | Notre gestion active du fonds met l’accent sur la sélection des titres. |

5. Effet de levier financier | s.o. |

6. Données relatives au règlement SFDR (facultatives) | Article 9 |

Risques | |

Le niveau de risque du fonds est fixé à 2 (sur une échelle de 1 – risque faible à 7 – risque élevé). Les données historiques, telles que celles utilisées pour calculer cet indicateur, peuvent ne pas constituer une indication fiable du profil de risque futur de ce fonds. Il n’y a aucune garantie que l’indicateur de risque reste inchangé, il peut évoluer dans le temps. La catégorie de risque la plus basse ne signifie pas que l’investissement est sans risque. Le niveau de risque du fonds est fixé à 2 en raison du comportement du produit au cours de la période de mesure. Le risque de marché global lié aux obligations et autres instruments financiers utilisés pour atteindre les objectifs d’investissement est jugé « moyen ». Ces instruments financiers sont influencés par divers facteurs. Ceux-ci comprennent notamment l’évolution du marché financier, le développement économique des émetteurs de ces instruments financiers (qui sont eux-mêmes affectés par la situation économique mondiale dans son ensemble) et les conditions économiques et politiques de chaque pays. Le risque de crédit estimé, c’est-à-dire le risque de défaut des émetteurs des investissements sous-jacents, est élevé. Le risque de liquidité du fonds est jugé moyen. Les risques de liquidité peuvent survenir lorsqu’un investissement sous-jacent spécifique est difficile à vendre. Rien ne garantit que l’investisseur soit en mesure de recouvrir l’intégralité des sommes qu’il a engagées. En fonction de l’évaluation des risques de durabilité, le profil de risque de durabilité du Fonds peut être considéré comme élevé, moyen ou faible. Le profil de risque indique, d’un point de vue qualitatif, la probabilité et le degré des impacts négatifs des risques liés à la durabilité sur la performance du Fonds. Cela tient au niveau et au résultat de l'intégration des facteurs environnementaux, sociaux et de gouvernance dans le processus d'investissement du Fonds. Le profil du Fonds en matière de risque de durabilité est jugé moyen. | |

C&C / Présentation des frais

Catégories de parts | ISIN | Devise | Commission de gestion (%) | Frais forfaitaires (%) | Frais courants, dont commission de gestion (%) | Minimum |

Part I Capitalisation | LU2489470984 | EUR | 0,20 | 0,12 | 0,33 | 250 000 € |

Part N Capitalisation * | LU24896309001 | EUR | 0,20 | 0,15 | 0,55 | - |

Part P Capitalisation | LU2489471016 | EUR | 0,40 | 0,15 | 0,60 | - |

Part R Capitalisation | LU2489471107 | EUR | 0,20 | 0,15 | 0,40 | - |

Part X Capitalisation | LU2489471289 | EUR | 0,75 | 0,15 | 0,95 | - |

Part I Capitalisation (couverte I)* | LU2545728532 | CHF | 0,20 | 0,12 | 0,35 | 250 000 € |

Part I Capitalisation (couverte I) | LU2496309183 | GBP | 0,20 | 0,12 | 0,35 | 250 000 € |

Données sur les frais au 31 juillet 2024

* Pas encore disponible

Les frais sont généralement facturés et exigibles à la fin de chaque trimestre et sont calculés sur les valeurs boursières moyennes de fin de mois au cours du trimestre. De plus amples informations sont fournies dans la partie 2 de notre formulaire ADV. Le détail des frais dont vous devrez vous acquitter en lien avec le fonds sont indiqués dans les documents d’offre du fonds et/ou dans le document répertoriant les coûts et les frais liés à la directive MiFID II. Les frais sont ceux facturés par le fonds aux investisseurs pour couvrir ses coûts de fonctionnement. Ils auront un impact sur la performance globale qu’un investisseur reçoit. Des coûts supplémentaires, dont des frais de transaction, s’appliqueront également. Ces charges, acquittées par le Fonds, auront un impact sur la performance globale de ce dernier. Les frais appliqués par le fonds étant libellés dans plusieurs devises, les paiements peuvent augmenter ou diminuer en raison des fluctuations des taux de change. Toutes les charges étant acquittées par le Fonds, elles auront un impact sur la performance globale de ce dernier. Toute performance future sera soumise à l'impôt, qui dépendra de la situation fiscale personnelle de chaque investisseur, laquelle peut évoluer dans le temps. Les coûts peuvent augmenter ou diminuer en fonction des fluctuations des devises et des taux de change.

3. Goldman Sachs Global Impact Corporate Bond

Caractéristiques du fonds | |

1. Objectif d’investissement | L’objectif du fonds est de surperformer, sur une période de 5 ans, l’indice de référence iBoxx Global Green, Social & Sustainable Bonds EUR Hedged Total Return Index (EUR) - Corporates. L’indice de référence est une représentation large de l’univers d’investissement du fonds. Le fonds peut également investir dans des obligations qui ne font pas partie de l’univers de référence. Géré activement, le fonds met l’accent sur la sélection des obligations, avec une analyse des émetteurs individuels et une analyse plus large du marché pour construire le portefeuille optimal, avec des écarts stricts par rapport à l’indice de référence. Notre objectif est d’exploiter les écarts de valorisation entre les émetteurs d’obligations d’un même secteur et entre des secteurs et des segments de qualité différente (notations). Les investissements du fonds peuvent donc sensiblement différer de ceux de l’indice de référence. Vous pouvez vendre votre participation dans ce fonds chaque jour (ouvrable) où la valeur des parts est calculée, quotidiennement dans le cas présent. La distribution de dividendes ne constitue pas l’un des objectifs du fonds. Il réinvestira l’ensemble des bénéfices. |

2. Politique d’investissement | Pour déterminer notre univers d’investissement éligible, nous vérifions si les obligations sélectionnées respectent les Principes des obligations vertes définis par l’International Capital Market Association. La sélection des émetteurs est affinée au moyen de filtres d’exclusion. À des fins de gestion du risque, des limites de déviation par rapport à l’indice de référence sont appliquées aux niveaux sectoriel et géographique. |

3. Type d’actifs accessibles au fond | Le fonds investit au moins 85 % de ses actifs nets dans un portefeuille d’obligations vertes et d’instruments monétaires de bonne qualité (notés de AAA à BBB-) libellées principalement en euros. Les obligations vertes sont des instruments dont le produit servira à financer ou refinancer en partie ou totalement des projets existants et/ou nouveaux bénéfiques à l’environnement. Le fonds peut investir jusqu’à 10 % de ses actifs nets dans des obligations présentant un risque plus élevé (assorties d’une notation inférieure à BBB-). |

4. Gestion active ou non active vs indice de référence + latitude par rapport à l’indice | Notre gestion active du fonds met l’accent sur la sélection des titres. |

5. Effet de levier financier | s.o. |

6. Données relatives au règlement SFDR (facultatives) | Article 9 |

Risques | |

Le niveau de risque du fonds est fixé à 3 (sur une échelle de 1 – risque faible à 7 – risque élevé). Les données historiques, telles que celles utilisées pour calculer cet indicateur, peuvent ne pas constituer une indication fiable du profil de risque futur de ce fonds. Il n’y a aucune garantie que l’indicateur de risque reste inchangé, il peut évoluer dans le temps. La catégorie de risque la plus basse ne signifie pas que l’investissement est sans risque. Le niveau de risque du fonds est fixé à 3 en raison du comportement du produit au cours de la période de mesure. Compte tenu des performances passées et de leur évolution potentielle à l’avenir et des instruments financiers utilisés pour atteindre l’objectif d’investissement, le risque global de marché est jugé moyen. Ces instruments financiers sont influencés par divers facteurs. Ceux-ci comprennent notamment l’évolution du marché financier, le développement économique des émetteurs de ces instruments financiers (qui sont eux-mêmes affectés par la situation économique mondiale dans son ensemble) et les conditions économiques et politiques de chaque pays. Le risque de crédit estimé, c’est-à-dire le risque de défaut des émetteurs des investissements sous-jacents, est élevé. Le risque de liquidité du Compartiment est jugé moyen. Les risques de liquidité peuvent survenir lorsqu’un investissement sous-jacent spécifique est difficile à vendre. En outre, les fluctuations des taux de change peuvent avoir un impact important sur la performance du Compartiment. Rien ne garantit que l’investisseur soit en mesure de recouvrir l’intégralité des sommes qu’il a engagées. | |

C&C / Présentation des frais

Catégories de parts | ISIN | Devise | Commission de gestion (%) | Frais forfaitaires (%) | Frais courants, dont commission de gestion (%) | Minimum |

Part I Capitalisation | LU2580621675 | EUR | 0,20 | 0,12 | 0,33 | 250 000 € |

Part I Capitalisation (couverte I) | LU2349459391 | CHF | 0,20 | 0,12 | 0,35 | 250 000 € |

Part I Distribution | LU2102358251 | EUR | 0,20 | 0,12 | 0,33 | 250 000 € |

Part P Capitalisation | LU2580622053 | EUR | 0,47 | 0,15 | 0,67 | - |

Part R Capitalisation | LU2580622137 | EUR | 0,27 | 0,15 | 0,47 | - |

Part Z Capitalisation | LU2580622640 | EUR | - | 0,12 | 0,13 | - |

Données sur les frais au 31 juillet 2024

Les frais sont généralement facturés et exigibles à la fin de chaque trimestre et sont calculés sur les valeurs boursières moyennes de fin de mois au cours du trimestre. De plus amples informations sont fournies dans la partie 2 de notre formulaire ADV. Le détail des frais dont vous devrez vous acquitter en lien avec le fonds sont indiqués dans les documents d’offre du fonds et/ou dans le document répertoriant les coûts et les frais liés à la directive MiFID II. Les frais sont ceux facturés par le fonds aux investisseurs pour couvrir ses coûts de fonctionnement. Ils auront un impact sur la performance globale qu’un investisseur reçoit. Des coûts supplémentaires, dont des frais de transaction, s’appliqueront également. Ces charges, acquittées par le Fonds, auront un impact sur la performance globale de ce dernier. Les frais appliqués par le fonds étant libellés dans plusieurs devises, les paiements peuvent augmenter ou diminuer en raison des fluctuations des taux de change. Toutes les charges étant acquittées par le Fonds, elles auront un impact sur la performance globale de ce dernier. Toute performance future sera soumise à l'impôt, qui dépendra de la situation fiscale personnelle de chaque investisseur, laquelle peut évoluer dans le temps. Les coûts peuvent augmenter ou diminuer en fonction des fluctuations des devises et des taux de change.

4. Goldman Sachs Corporate Green Bond

Caractéristiques du fonds | |

1. Objectif d’investissement | Nous cherchons à générer une performance supérieure à celle de l’indice de référence Bloomberg Barclays Euro Green Corporate Bond 5% Issuer Capped sur une période de 5 ans. L’indice de référence est une représentation très large de notre univers d’investissement. Le fonds peut également investir dans des titres qui ne font pas partie de l’univers de référence. Pour atteindre cet objectif, nous prenons des décisions de gestion actives qui se traduiront par une surpondération ou une sous-pondération des positions par rapport à l’indice de référence ainsi que par des investissements dans des titres ne relevant pas de l’indice de référence. Aux fins de la construction du portefeuille et de la gestion du risque, nous recourons à des mesures couramment utilisées dans le secteur et pertinentes pour la classe d’actifs, qui nous permettent d’évaluer et de gérer le risque du Fonds par rapport à l’indice de référence. Nous associons notre analyse sur des émetteurs spécifiques d’obligations à une analyse ESG et à une analyse de marché, toutes deux plus générales, afin d’optimiser notre portefeuille. Notre objectif est d’exploiter les différences d’évaluation entre les émetteurs d’obligations d’un même secteur et les différences d’évaluation entre des secteurs et des segments de qualité différente (notations). Le positionnement du fonds peut de ce fait sensiblement différer de celui de l’indice de référence. La distribution de dividendes ne constitue pas l’un des objectifs du fonds. Il réinvestira l’ensemble des bénéfices. |

2. Politique d’investissement | Pour déterminer notre univers d’investissement éligible, nous vérifions si les obligations sélectionnées respectent les Principes des obligations vertes définis par l’International Capital Market Association. Sont exclus les émetteurs faisant l’objet de controverses graves en matière environnementale, sociale ou de gouvernance (ESG) ou dont les notations ou les politiques ESG sont médiocres. À des fins de gestion du risque, des limites de déviation par rapport à l’indice de référence sont appliquées aux niveaux sectoriel et géographique. |

3. Type d’actifs accessibles au fond | Le fonds investit au moins 85 % de ses actifs nets dans un portefeuille international d’obligations vertes d’entreprises de premier ordre (dont la notation va de AAA à BBB-) libellées principalement en euros. Les obligations vertes sont des instruments dont le produit servira à financer ou refinancer des projets existants et/ou nouveaux bénéfiques à l’environnement. Le fonds peut investir jusqu’à 10 % de ses actifs nets dans des obligations présentant un risque plus élevé (assorties d’une notation inférieure à BBB-). |

4. Gestion active ou non active vs indice de référence + latitude par rapport à l’indice | Notre gestion active du fonds met l’accent sur la sélection des titres. |

5. Effet de levier financier | s.o. |

6. Données relatives au règlement SFDR (facultatives) | Article 9 |

Risques | |

Le niveau de risque du fonds est fixé à 2 (sur une échelle de 1 – risque faible à 7 – risque élevé), ce qui est synonyme d’un risque faible. Autrement dit, les pertes potentielles liées aux futures performances se situent à un niveau faible, et si la situation venait à se détériorer sur les marchés, il est très peu probable que la capacité du Fonds à vous payer en soit affectée. Le risque réel peut varier de manière significative si vous faites une demande de rachat précoce et vous êtes susceptible de récupérer moins que ce que vous avez investi. Vous pourriez ne pas pouvoir faire de demande de rachat rapide. Une demande de rachat anticipé implique des frais supplémentaires élevés. Il convient de tenir compte du risque de change lorsque la devise du Fonds est différente de la devise officielle de l'État membre dans lequel le fonds est commercialisé. Vous recevrez des versements dans une devise différente de la devise officielle de l’État membre dans lequel le fonds est commercialisé, de sorte que la performance finale que vous obtiendrez dépendra du taux de change entre les deux devises. Ce risque n'est pas pris en compte dans l'indicateur ci-dessus. | |

C&C / Présentation des frais

Catégories de parts | ISIN | Devise | Commission de gestion (%) | Frais forfaitaires (%) | Frais courants, dont commission de gestion (%) | Minimum |

Part I Capitalisation | LU2102358178 | EUR | 0,27 | 0,12 | 0,40 | 250 000 € |

Part I Capitalisation | LU2299106711 | GBP | 0,27 | 0,12 | 0,40 | 250 000 € |

Part P Capitalisation | LU2102358418 | EUR | 0,47 | 0,15 | 0,67 | - |

Part R Capitalisation | LU2102358509 | EUR | 0,27 | 0,15 | 0,47 | - |

Part Z Capitalisation | LU2102358764 | EUR | - | 0,12 | 0,13 | - |

Données sur les frais au 31 juillet 2024

Les frais sont généralement facturés et exigibles à la fin de chaque trimestre et sont calculés sur les valeurs boursières moyennes de fin de mois au cours du trimestre. De plus amples informations sont fournies dans la partie 2 de notre formulaire ADV. Le détail des frais dont vous devrez vous acquitter en lien avec le fonds sont indiqués dans les documents d’offre du fonds et/ou dans le document répertoriant les coûts et les frais liés à la directive MiFID II. Les frais sont ceux facturés par le fonds aux investisseurs pour couvrir ses coûts de fonctionnement. Ils auront un impact sur la performance globale qu’un investisseur reçoit. Des coûts supplémentaires, dont des frais de transaction, s’appliqueront également. Ces charges, acquittées par le Fonds, auront un impact sur la performance globale de ce dernier. Les frais appliqués par le fonds étant libellés dans plusieurs devises, les paiements peuvent augmenter ou diminuer en raison des fluctuations des taux de change. Toutes les charges étant acquittées par le Fonds, elles auront un impact sur la performance globale de ce dernier. Toute performance future sera soumise à l'impôt, qui dépendra de la situation fiscale personnelle de chaque investisseur, laquelle peut évoluer dans le temps. Les coûts peuvent augmenter ou diminuer en fonction des fluctuations des devises et des taux de change.

5. Goldman Sachs Green Bond Short Duration

Caractéristiques du fonds | |

1. Objectif d’investissement | Le fonds n’a pas l’intention de mesurer sa performance par rapport à cet indice. L’indice de référence est une représentation très large de notre univers d’investissement. Le fonds peut également investir dans des titres qui ne font pas partie de l’univers de référence. Vous pouvez vendre votre participation dans ce fonds chaque jour (ouvrable) où la valeur des parts est calculée, quotidiennement dans le cas présent. La distribution de dividendes ne constitue pas l’un des objectifs du fonds. Il réinvestira l’ensemble des bénéfices. Le rendement du Portefeuille dépend de sa performance, qui est elle-même directement liée à la performance de ses investissements. Le profil de risque/rendement du Compartiment décrit dans le présent document d’informations suppose que vous conserviez vos investissements dans le Compartiment pendant au moins la Période de détention recommandée telle qu’indiquée ci-dessous à la rubrique « Combien de temps dois-je le conserver et puis-je racheter mes parts de manière anticipée ?". Veuillez consulter la section « Combien de temps dois-je le conserver et puis-je racheter mes parts de manière anticipée ? » ci-dessous pour plus de détails (y compris les restrictions et/ou les pénalités) concernant la possibilité de racheter vos parts dans le Fonds. |

2. Politique d’investissement | Pour déterminer notre univers d’investissement éligible, nous vérifions si les obligations sélectionnées respectent les Principes des obligations vertes définis par l’International Capital Market Association. La sélection des émetteurs est affinée au moyen de filtres d’exclusion. À des fins de gestion du risque, des limites de déviation par rapport à l’indice de référence sont appliquées aux niveaux sectoriel et géographique. |

3. Type d’actifs accessibles au fond | Le fonds investit essentiellement dans un portefeuille mondial d’obligations vertes émises par des entreprises de bonne qualité (notées de AAA à BBB-) libellées principalement en euros. Les obligations vertes sont des instruments dont le produit servira à financer ou refinancer des projets existants et/ou nouveaux bénéfiques à l’environnement. Le fonds peut investir jusqu’à 10 % de ses actifs nets dans des obligations présentant un risque plus élevé (assorties d’une notation inférieure à BBB-). |

4. Gestion active ou non active vs indice de référence + latitude par rapport à l’indice | Notre gestion active du fonds met l’accent sur la sélection des titres. |

5. Effet de levier financier | s.o. |

6. Données relatives au règlement SFDR (facultatives) | Article 9 |

Risques | |

Le niveau de risque du fonds est fixé à 3 (sur une échelle de 1 – risque faible à 7 – risque élevé). Les données historiques, telles que celles utilisées pour calculer cet indicateur, peuvent ne pas constituer une indication fiable du profil de risque futur de ce fonds. Il n’y a aucune garantie que l’indicateur de risque reste inchangé, il peut évoluer dans le temps. La catégorie de risque la plus basse ne signifie pas que l’investissement est sans risque. Le niveau de risque du fonds est fixé à 3 en raison du comportement du produit au cours de la période de mesure. Compte tenu des performances passées et de leur évolution potentielle à l’avenir et des instruments financiers utilisés pour atteindre l’objectif d’investissement, le risque global de marché est jugé moyen. Ces instruments financiers sont influencés par divers facteurs. Ceux-ci comprennent notamment l’évolution du marché financier, le développement économique des émetteurs de ces instruments financiers (qui sont eux-mêmes affectés par la situation économique mondiale dans son ensemble) et les conditions économiques et politiques de chaque pays. Le risque de crédit estimé, c’est-à-dire le risque de défaut des émetteurs des investissements sous-jacents, est élevé. Le risque de liquidité du Compartiment est jugé moyen. Les risques de liquidité peuvent survenir lorsqu’un investissement sous-jacent spécifique est difficile à vendre. En outre, les fluctuations des taux de change peuvent avoir un impact important sur la performance du Compartiment. Rien ne garantit que l’investisseur soit en mesure de recouvrir l’intégralité des sommes qu’il a engagées. | |

C&C / Présentation des frais

Catégories de parts | ISIN | Devise | Commission de gestion (%) | Frais forfaitaires (%) | Frais courants, dont commission de gestion (%) | Minimum |

Part I Capitalisation | LU1922482994 | EUR | 0,20 | 0,12 | 0,33 | 250 000 € |

Part I Capitalisation (couverte I) | LU2400966334 | CHF | 0,20 | 0,12 | 0,35 | 250 000 € |

Part I Capitalisation (couverte I) | LU1922483612 | GBP | 0,20 | 0,12 | 0,35 | 250 000 € |

Part I Capitalisation (couverte I) | LU1922483968 | USD | 0,20 | 0,12 | 0,35 | 250 000 € |

Part I Distribution | LU1932640938 | EUR | 0,20 | 0,12 | 0,33 | 250 000 € |

Part P Capitalisation | LU1922483299 | EUR | 0,40 | 0,15 | 0,60 | - |

Part R Capitalisation | LU1922483455 | EUR | 0,20 | 0,15 | 0,40 | - |

Part R (capi.) (couverte i) | LU2508678757 | USD | 0,20 | 0,15 | 0,40 | - |

Part X Capitalisation | LU1983361905 | EUR | 0,75 | 0,15 | 0,95 | - |

Données sur les frais au 31 juillet 2024

Les frais sont généralement facturés et exigibles à la fin de chaque trimestre et sont calculés sur les valeurs boursières moyennes de fin de mois au cours du trimestre. De plus amples informations sont fournies dans la partie 2 de notre formulaire ADV. Le détail des frais dont vous devrez vous acquitter en lien avec le fonds sont indiqués dans les documents d’offre du fonds et/ou dans le document répertoriant les coûts et les frais liés à la directive MiFID II. Les frais sont ceux facturés par le fonds aux investisseurs pour couvrir ses coûts de fonctionnement. Ils auront un impact sur la performance globale qu’un investisseur reçoit. Des coûts supplémentaires, dont des frais de transaction, s’appliqueront également. Ces charges, acquittées par le Fonds, auront un impact sur la performance globale de ce dernier. Les frais appliqués par le fonds étant libellés dans plusieurs devises, les paiements peuvent augmenter ou diminuer en raison des fluctuations des taux de change. Toutes les charges étant acquittées par le Fonds, elles auront un impact sur la performance globale de ce dernier. Toute performance future sera soumise à l'impôt, qui dépendra de la situation fiscale personnelle de chaque investisseur, laquelle peut évoluer dans le temps. Les coûts peuvent augmenter ou diminuer en fonction des fluctuations des devises et des taux de change.

6. Goldman Sachs Sovereign Green Bond

Caractéristiques du fonds | |

1. Objectif d’investissement | Le fonds n’a pas l’intention de mesurer sa performance par rapport à cet indice. L’indice de référence est une représentation très large de notre univers d’investissement. Le fonds peut également investir dans des titres qui ne font pas partie de l’univers de référence. Vous pouvez vendre votre participation dans ce fonds chaque jour (ouvrable) où la valeur des parts est calculée, quotidiennement dans le cas présent. La distribution de dividendes ne constitue pas l’un des objectifs du fonds. Il réinvestira l’ensemble des bénéfices. Le rendement du Portefeuille dépend de sa performance, qui est elle-même directement liée à la performance de ses investissements. Le profil de risque/rendement du Compartiment décrit dans le présent document d’informations suppose que vous conserviez vos investissements dans le Compartiment pendant au moins la Période de détention recommandée telle qu’indiquée ci-dessous à la rubrique « Combien de temps dois-je le conserver et puis-je racheter mes parts de manière anticipée ?". Veuillez consulter la section « Combien de temps dois-je le conserver et puis-je racheter mes parts de manière anticipée ? » ci-dessous pour plus de détails (y compris les restrictions et/ou les pénalités) concernant la possibilité de racheter vos parts dans le Fonds. |

2. Politique d’investissement | Pour déterminer notre univers d’investissement éligible, nous vérifions si les obligations sélectionnées respectent les Principes des obligations vertes définis par l’International Capital Market Association. La sélection des émetteurs est affinée au moyen de filtres d’exclusion. À des fins de gestion du risque, des limites de déviation par rapport à l’indice de référence sont appliquées aux niveaux sectoriel et géographique. |

3. Type d’actifs accessibles au fond | Le fonds investit essentiellement dans un portefeuille mondial d’obligations vertes émises par des entreprises de bonne qualité (notées de AAA à BBB-) libellées principalement en euros. Les obligations vertes sont des instruments dont le produit servira à financer ou refinancer des projets existants et/ou nouveaux bénéfiques à l’environnement. Le fonds peut investir jusqu’à 10 % de ses actifs nets dans des obligations présentant un risque plus élevé (assorties d’une notation inférieure à BBB-). |

4. Gestion active ou non active vs indice de référence + latitude par rapport à l’indice | Notre gestion active du fonds met l’accent sur la sélection des titres. |

5. Effet de levier financier | s.o. |

6. Données relatives au règlement SFDR (facultatives) | Article 9 |

Risques | |

Le niveau de risque du fonds est fixé à 3 (sur une échelle de 1 – risque faible à 7 – risque élevé). Les données historiques, telles que celles utilisées pour calculer cet indicateur, peuvent ne pas constituer une indication fiable du profil de risque futur de ce fonds. Il n’y a aucune garantie que l’indicateur de risque reste inchangé, il peut évoluer dans le temps. La catégorie de risque la plus basse ne signifie pas que l’investissement est sans risque. Le niveau de risque du fonds est fixé à 3 en raison du comportement du produit au cours de la période de mesure. Compte tenu des performances passées et de leur évolution potentielle à l’avenir et des instruments financiers utilisés pour atteindre l’objectif d’investissement, le risque global de marché est jugé moyen. Ces instruments financiers sont influencés par divers facteurs. Ceux-ci comprennent notamment l’évolution du marché financier, le développement économique des émetteurs de ces instruments financiers (qui sont eux-mêmes affectés par la situation économique mondiale dans son ensemble) et les conditions économiques et politiques de chaque pays. Le risque de crédit estimé, c’est-à-dire le risque de défaut des émetteurs des investissements sous-jacents, est élevé. Le risque de liquidité du Compartiment est jugé moyen. Les risques de liquidité peuvent survenir lorsqu’un investissement sous-jacent spécifique est difficile à vendre. En outre, les fluctuations des taux de change peuvent avoir un impact important sur la performance du Compartiment. Rien ne garantit que l’investisseur soit en mesure de recouvrir l’intégralité des sommes qu’il a engagées. | |

C&C / Présentation des frais

Catégories de parts | ISIN | Devise | Commission de gestion (%) | Frais forfaitaires (%) | Frais courants, dont commission de gestion (%) | Minimum |

Part I Capitalisation | LU2280235313 | EUR | 0,20 | 0,12 | 0,33 | 250 000 € |

Part I Distribution | LU2280235230 | EUR | 0,20 | 0,12 | 0,33 | 250 000 € |

Part I Capitalisation (couverte i) | LU2400966417 | GBP | 0,20 | 0,12 | 0,35 | 250 000 € |

Part X Capitalisation | LU2102358681 | EUR | 0,75 | 0,15 | 0,95 | - |

Part P Capitalisation | LU2280235586 | EUR | 0,40 | 0,15 | 0,60 | - |

Données sur les frais au 31 juillet 2024

Les frais sont généralement facturés et exigibles à la fin de chaque trimestre et sont calculés sur les valeurs boursières moyennes de fin de mois au cours du trimestre. De plus amples informations sont fournies dans la partie 2 de notre formulaire ADV. Le détail des frais dont vous devrez vous acquitter en lien avec le fonds sont indiqués dans les documents d’offre du fonds et/ou dans le document répertoriant les coûts et les frais liés à la directive MiFID II. Les frais sont ceux facturés par le fonds aux investisseurs pour couvrir ses coûts de fonctionnement. Ils auront un impact sur la performance globale qu’un investisseur reçoit. Des coûts supplémentaires, dont des frais de transaction, s’appliqueront également. Ces charges, acquittées par le Fonds, auront un impact sur la performance globale de ce dernier. Les frais appliqués par le fonds étant libellés dans plusieurs devises, les paiements peuvent augmenter ou diminuer en raison des fluctuations des taux de change. Toutes les charges étant acquittées par le Fonds, elles auront un impact sur la performance globale de ce dernier. Toute performance future sera soumise à l'impôt, qui dépendra de la situation fiscale personnelle de chaque investisseur, laquelle peut évoluer dans le temps. Les coûts peuvent augmenter ou diminuer en fonction des fluctuations des devises et des taux de change.

7. Goldman Sachs USD Green Bond

Caractéristiques du fonds | |

1. Objectif d’investissement | Nous cherchons à générer une performance supérieure à celle de l’indice de référence Bloomberg MSCI Global Green Bond sur une période de 5 ans. L’indice de référence est une représentation très large de notre univers d’investissement. Le fonds peut également investir dans des titres qui ne font pas partie de l’univers de référence. Notre gestion active du fonds met l’accent sur la sélection des titres. Nous associons notre analyse sur des émetteurs spécifiques d’obligations à une analyse ESG et à une analyse de marché, toutes deux plus générales, afin d’optimiser notre portefeuille. Notre objectif est d’exploiter les différences d’évaluation entre les émetteurs d’obligations d’un même secteur et les différences d’évaluation entre des secteurs et des segments de qualité différente (notations). Le positionnement du fonds peut de ce fait sensiblement différer de celui de l’indice de référence. La distribution de dividendes ne constitue pas l’un des objectifs du fonds. Il réinvestira l’ensemble des bénéfices. |

2. Politique d’investissement | Pour déterminer notre univers d’investissement éligible, nous vérifions si les obligations sélectionnées respectent les Principes des obligations vertes définis par l’International Capital Market Association. La sélection des émetteurs est affinée au moyen de filtres d’exclusion. À des fins de gestion du risque, des limites de déviation par rapport à l’indice de référence sont appliquées aux niveaux sectoriel et géographique. |

3. Type d’actifs accessibles au fond | Le fonds investit au moins 85 % de ses actifs nets dans un portefeuille d’obligations vertes et d’instruments monétaires de bonne qualité (notés de AAA à BBB-) libellées principalement en euros. Les obligations vertes sont des instruments dont le produit servira à financer ou refinancer en partie ou totalement des projets existants et/ou nouveaux bénéfiques à l’environnement. Le fonds peut investir jusqu’à 10 % de ses actifs nets dans des obligations présentant un risque plus élevé (assorties d’une notation inférieure à BBB-). |

4. Gestion active ou non active vs indice de référence + latitude par rapport à l’indice | Notre gestion active du fonds met l’accent sur la sélection des titres. |

5. Effet de levier financier | s.o. |

6. Données relatives au règlement SFDR (facultatives) | Article 9 |

Risques | |

Le niveau de risque du fonds est fixé à 3 (sur une échelle de 1 – risque faible à 7 – risque élevé). Les données historiques, telles que celles utilisées pour calculer cet indicateur, peuvent ne pas constituer une indication fiable du profil de risque futur de ce fonds. Il n’y a aucune garantie que l’indicateur de risque reste inchangé, il peut évoluer dans le temps. La catégorie de risque la plus basse ne signifie pas que l’investissement est sans risque. Le niveau de risque du fonds est fixé à 3 en raison du comportement du produit au cours de la période de mesure. Compte tenu des performances passées et de leur évolution potentielle à l’avenir et des instruments financiers utilisés pour atteindre l’objectif d’investissement, le risque global de marché est jugé moyen. Ces instruments financiers sont influencés par divers facteurs. Ceux-ci comprennent notamment l’évolution du marché financier, le développement économique des émetteurs de ces instruments financiers (qui sont eux-mêmes affectés par la situation économique mondiale dans son ensemble) et les conditions économiques et politiques de chaque pays. Le risque de crédit estimé, c’est-à-dire le risque de défaut des émetteurs des investissements sous-jacents, est élevé. Le risque de liquidité du Compartiment est jugé moyen. Les risques de liquidité peuvent survenir lorsqu’un investissement sous-jacent spécifique est difficile à vendre. En outre, les fluctuations des taux de change peuvent avoir un impact important sur la performance du Compartiment. Rien ne garantit que l’investisseur soit en mesure de recouvrir l’intégralité des sommes qu’il a engagées. | |

C&C / Présentation des frais

Catégories de parts | ISIN | Devise | Commission de gestion (%) | Frais forfaitaires (%) | Frais courants, dont commission de gestion (%) | Minimum |

Part I Capitalisation | LU2578936002 | USD | 0,20 | 0,12 | 0,33 | 250 000 € |

Part I Capitalisation (couverte i) | LU2578935889 | EUR | 0,20 | 0,12 | 0,35 | 250 000 € |

Part I Capitalisation (couverte i) | LU2578935616 | CHF | 0,20 | 0,12 | 0,35 | 250 000 € |

Part I Capitalisation (couverte i) | LU2578935962 | GBP | 0,20 | 0,12 | 0,35 | 250 000 € |

Part X Capitalisation | LU2578936770 | USD | 0,75 | 0,15 | 0,95 | - |

Part X Capitalisation (couverte i) | LU2578936697 | EUR | 0,75 | 0,15 | 0,97 | - |

Part P Capitalisation | LU2578936424 | USD | 0,40 | 0,15 | 0,60 | - |

Part P Capitalisation (couverte i) | LU2578936267 | EUR | 0,40 | 0,15 | 0,62 | - |

Part R Capitalisation | LU2578936341 | USD | 0,20 | 0,15 | 0,40 | - |

Part R (capi.) (couverte i) | LU2578936184 | EUR | 0,20 | 0,15 | 0,42 | - |

Données sur les frais au 31 juillet 2024

Les frais sont généralement facturés et exigibles à la fin de chaque trimestre et sont calculés sur les valeurs boursières moyennes de fin de mois au cours du trimestre. De plus amples informations sont fournies dans la partie 2 de notre formulaire ADV. Le détail des frais dont vous devrez vous acquitter en lien avec le fonds sont indiqués dans les documents d’offre du fonds et/ou dans le document répertoriant les coûts et les frais liés à la directive MiFID II. Les frais sont ceux facturés par le fonds aux investisseurs pour couvrir ses coûts de fonctionnement. Ils auront un impact sur la performance globale qu’un investisseur reçoit. Des coûts supplémentaires, dont des frais de transaction, s’appliqueront également. Ces charges, acquittées par le Fonds, auront un impact sur la performance globale de ce dernier. Les frais appliqués par le fonds étant libellés dans plusieurs devises, les paiements peuvent augmenter ou diminuer en raison des fluctuations des taux de change. Toutes les charges étant acquittées par le Fonds, elles auront un impact sur la performance globale de ce dernier. Toute performance future sera soumise à l'impôt, qui dépendra de la situation fiscale personnelle de chaque investisseur, laquelle peut évoluer dans le temps. Les coûts peuvent augmenter ou diminuer en fonction des fluctuations des devises et des taux de change

This is a marketing communication published by Goldman Sachs Asset Management B.V. (“GSAM B.V.”) and intended for MiFID professional investors only. Please refer to the fund documentation before making any final investment decisions. The prospectus, the Key Information Document (KID) or UK Key Investor Information Document (KIID) (as applicable), information on sustainability-related aspects of the fund (such as the SFDR classification), and other legally required documents relating to the fund (containing information about the fund, the costs and the risks involved) are available on am.gs.com/documents in the relevant languages of the countries where the fund is registered or notified for marketing purposes. Information about investor rights and collective redress mechanisms are available on am.gs.com/policies-and-governance.

Le processus de gestion du risque du portefeuille comprend un effort de supervision et de gestion du risque, mais cela ne signifie pas que le risque est faible.

Il n’existe aucune garantie que les objectifs seront atteints.

Messaggio pubblicitario con finalità promozionali. Prima dell'adesione leggere il KID, che il proponente l’investimento deve consegnare prima della sottoscrizione, e il Prospetto disponibile sul sito Internet: https://am.gs.com/it-it/advisors e presso gli intermediari collocatori.

France : POUR USAGE PROFESSIONNEL UNIQUEMENT (AU SENS DE LA DIRECTIVE MIF) - NE PAS DISTRIBUER AU PUBLIC. CE DOCUMENT EST FOURNI UNIQUEMENT À DES FINS D’INFORMATION SPÉCIFIQUES AFIN DE PERMETTRE AU DESTINATAIRE D’APPRÉCIER LES CARACTÉRISTIQUES FINANCIÈRES DE L’INSTRUMENT OU DES INSTRUMENTS FINANCIERS CONCERNÉS CONFORMÉMENT À L’ARTICLE L. 533-13-1, I, 2° DU CODE MONÉTAIRE ET FINANCIER FRANÇAIS. IL NE SAURAIT CONSTITUER UN DOCUMENT DE PROMOTION NI ÊTRE UTILISÉ À CET EFFET AUPRÈS D’INVESTISSEURS OU D’INVESTISSEURS POTENTIELS EN FRANCE.

For Qualified Investor use only – Not for offering or advertising to general public.

The engagement/proxy voting highlights presented here outline examples of Goldman Sachs Asset Management initiatives, there is no assurance that Goldman Sachs’ engagement/proxy voting directly caused the outcome described herein.

FOR INSTITUTIONAL, FINANCIAL INTERMEDIARIES OR FOR THIRD PARTY DISTRIBUTORS USE ONLY – NOT FOR USE AND/OR DISTRIBUTION TO THE GENERAL PUBLIC.

Please note that for the purposes of the European Sustainable Finance Disclosure Regulation (“SFDR”), the product is an Article 9 product that has a sustainable investment objective. Please note that this material includes certain information on Goldman Sachs sustainability practices and track record, at an organizational and investment team level, which may not necessarily be reflected in the portfolio. Any ESG characteristics, views, assessments, claims or similar referenced herein (i) will be based on, and limited to, the consideration of specific ESG attributes or metrics related to a product, issuer or service and not their broader or full ESG profile, and unless stated otherwise, (ii) may be limited to a point of time assessment and may not consider the broader lifecycle of the product, issuer or service, and (iii) may not consider any potential negative ESG impacts arising from or related to the product, issuer or service. Please refer to the offering documents of any product(s) prior to investment, for details on how and the extent to which the product(s) takes ESG considerations into account on a binding or non-binding basis.

Ce document est fourni à votre demande et uniquement pour votre usage.

This material is provided at your request for informational purposes only. It is not an offer or solicitation to buy or sell any securities.

Au Royaume-Uni, le présent document est un document de promotion financière et a été approuvé par Goldman Sachs International, une société agréée par la Prudential Regulation Authority et réglementée par la Financial Conduct Authority et la Prudential Regulation Authority.

Au sein de l’Union européenne, le présent document a été approuvé par la société Goldman Sachs Asset Management Funds Services Limited, qui est réglementée par la Banque centrale d’Irlande.

Cette communication à caractère commercial est diffusée par Goldman Sachs Asset Management B.V., y compris par l’intermédiaire de ses succursales (« GSAM BV »). GSAM BV est agréée et réglementée par l’Autorité néerlandaise des marchés financiers (Autoriteit Financiële Markten, Vijzelgracht 50, 1017 HS Amsterdam, Pays-Bas) en tant que gestionnaire de fonds d’investissement alternatifs (« AIFM ») et gestionnaire d’organismes de placement collectif en valeurs mobilières (« OPCVM »). En vertu de son agrément en tant que gestionnaire de fonds d’investissement alternatifs, le gestionnaire est autorisé à fournir les services d’investissement suivants : (i) réception et transmission d’ordres portant sur des instruments financiers ; (ii) gestion de portefeuille ; et (iii) conseil en investissement. En vertu de sa licence de gérant d’OPCVM, le gérant est autorisé à fournir les services d’investissement (i) de gestion de portefeuille et (ii) de conseil en investissement.

Des informations sur les droits des investisseurs et les mécanismes de recours collectif sont disponibles sur le site www.gsam.com/responsible-investing (section Politiques & Gouvernance). Risque de perte en capital. Toute réclamation découlant ou en lien avec les modalités de cet avis de non-responsabilité est régie par le droit néerlandais. Des informations sur les droits des investisseurs et les mécanismes de recours collectif sont disponibles sur www.gsam.com/responsible-investing (section Politiques & Gouvernance). Risque de perte en capital. Toute réclamation découlant des termes et conditions de la présente clause de non-responsabilité ou en rapport avec ceux-ci est régie par le droit néerlandais.

Bien que certaines informations aient été obtenues de sources réputées fiables, nous ne garantissons pas leur exactitude, leur intégralité ou leur impartialité. Nous nous sommes fondés sur les informations disponibles provenant de sources publiques, en supposant, en l’absence de toute vérification indépendante, qu’elles étaient toutes exactes et complètes.

Les points de vue et les opinions exprimés sont fournis uniquement à titre d’information et ne constituent pas une recommandation d’achat, de vente ou de conservation de titres de la part de Goldman Sachs Asset Management. Les points de vue et opinions exprimés ici sont à jour à la date de ce document, et sont sujets à d’éventuelles modifications par la suite. Ils ne doivent pas être interprétés comme constituant des conseils en matière d’investissement.

Capital is at risk.

CE DOCUMENT NE CONSTITUE PAS UNE OFFRE OU UNE SOLLICITATION DANS TOUT TERRITOIRE DANS LEQUEL IL SERAIT INTERDIT OU ILLICITE DE LE FAIRE OU À TOUTE PERSONNE À LAQUELLE IL SERAIT INTERDIT OU ILLICITE DE LE FAIRE.

Les investisseurs potentiels doivent se renseigner sur toutes les exigences légales applicables et les réglementations fiscales et de contrôle des changes dans les pays de leurs nationalité, résidence ou domicile éventuellement pertinents.

Le présent document est fourni à titre indicatif uniquement ; il ne doit pas être considéré comme un conseil en matière d’investissement ou comme une offre ou sollicitation incitant à acheter ou à vendre des titres. Ce document ne doit pas être utilisé comme un guide général d’investissement, ou comme une source de recommandations de placements spécifiques, et ne fait aucune recommandation implicite ou expresse concernant la manière dont le compte d’un client doit être ou est géré, dans la mesure où les stratégies d’investissement appropriées dépendent des objectifs de placement du client.

Les performances passées ne sauraient garantir les résultats futurs, qui sont susceptibles de fluctuer. La valeur des investissements et les revenus générés par les investissements seront amenés à fluctuer et pourraient tout aussi bien diminuer qu’augmenter. Une perte du principal peut se produire.

Emerging markets securities may be less liquid and more volatile and are subject to a number of additional risks, including but not limited to currency fluctuations and political instability. This material contains information that pertains to past performance or is the basis for previously made discretionary investment decisions. This information should not be construed as a current recommendation, research or investment advice. It should not be assumed that any investment decisions shown will prove to be profitable, or that any investment decisions made in the future will be profitable or will equal the performance of investments discussed herein. Any mention of an investment decision is intended only to illustrate our investment approach and/or strategy and is not indicative of the performance of our strategy as a whole. Any such illustration is not necessarily representative of other investment decisions.

Ces informations portent sur l’activité générale des marchés, les tendances du secteur ou du segment d’activité et sur les contextes économiques, politiques et le contexte de marché au sens élargi. Elles ne doivent pas être interprétées comme les résultats d’une recherche ou comme des conseils en matière d’investissement. Le présent document a été préparé par Goldman Sachs Asset Management. Il ne constitue pas une recherche financière et n’est pas un produit de Goldman Sachs Global Investment Research (GIR). Il n’a pas été préparé conformément aux dispositions légales en vigueur en termes d’objectivité des analyses financières et il n’est pas non plus soumis à l’interdiction de trading suivant la publication de documents de recherche financière. Les points de vue et opinions exprimés peuvent différer de ceux de Goldman Sachs Global Investment Research ou des autres départements ou divisions de Goldman Sachs et de ses filiales. Les investisseurs sont invités à consulter leurs conseillers financiers avant d’acheter ou de vendre des titres. Ces informations ne sont pas forcément à jour et Goldman Sachs Asset Management n’a aucune obligation de fournir des mises à jour ou des rectificatifs.

Fees are generally billed and payable at the end of each quarter and are based on average month-end market values during the quarter. Additional information is provided in our Form ADV Part 2.

Portfolio holdings and/or allocations shown above are as of the date indicated and may not be representative of future investments. The holdings and/or allocations shown may not represent all of the portfolio's investments. Future investments may or may not be profitable.

Environmental, Social and Governance (“ESG”) strategies may take risks or eliminate exposures found in other strategies or broad market benchmarks that may cause performance to diverge from the performance of these other strategies or market benchmarks. ESG strategies will be subject to the risks associated with their underlying investments’ asset classes. Further, the demand within certain markets or sectors that an ESG strategy targets may not develop as forecasted or may develop more slowly than anticipated. Any ESG characteristics, views, assessments, claims or similar referenced herein (i) will be based on, and limited to, the consideration of specific ESG attributes or metrics related to a product, issuer or service and not their broader or full ESG profile, and unless stated otherwise, (ii) may be limited to a point of time assessment and may not consider the broader lifecycle of the product, issuer or service, and (iii) may not consider any potential negative ESG impacts arising from or related to the product, issuer or service.

Les investissements dans les obligations sont exposés aux risques liés aux titres de créance en général, notamment au risque de crédit, de liquidité, de taux, de remboursement anticipé ou de prorogation. Les cours des obligations fluctuent à l’inverse de l’évolution des taux d’intérêt. Par conséquent, une hausse générale des taux d’intérêt peut entraîner la baisse du cours de l’obligation. La valeur des titres à taux d’intérêt variable et flottant est généralement moins sensible aux variations de taux d’intérêt que les titres à taux fixe. La valeur des titres à taux variable et flottant peut diminuer si les taux d’intérêt n’évoluent pas comme prévu. À l’inverse, la valeur des titres à taux variable et flottant n’augmentera généralement pas si les taux d’intérêt du marché baissent. Le risque de crédit est le risque de défaut de paiement des intérêts et de remboursement du capital par l’émetteur. Le risque de crédit est plus élevé lorsque l’on investit dans des obligations à haut rendement, également connues sous le nom d’obligations spéculatives (« junk bonds »). Le risque de remboursement anticipé désigne le risque que l’émetteur d’un titre rembourse le principal plus rapidement qu’initialement prévu. Le risque de prorogation est le risque que l’émetteur d’un titre rembourse le principal plus lentement que prévu. La valeur de tous les placements obligataires peut être inférieure à leur coût initial au moment du rachat ou à l’échéance.

Les fonds communs de placement sont soumis à divers risques, décrits en détail dans le prospectus de chaque fonds. Il n’y a aucune garantie que le fonds atteigne son objectif d’investissement. Les fonds peuvent être soumis au risque de style, qui est le risque que le style d’investissement spécifique du fonds (c’est-à-dire « growth » ou « value ») soit délaissé sur le marché pendant diverses périodes.

Indices de référence

Les indices ne sont pas gérés. Les performances de l’indice tiennent compte du réinvestissement de tous les revenus ou dividendes, le cas échéant ; en revanche, les commissions et frais susceptibles de réduire les performances n’en sont pas déduits. Les investisseurs ne peuvent pas investir directement dans les indices.

Les indices mentionnés dans ce document ont été sélectionnés parce qu’ils sont bien connus et facilement reconnaissables par les investisseurs, et parce qu’ils correspondent aux indices que le gérant de portefeuille considère, en partie sur la base des pratiques du secteur, comme susceptibles de constituer une référence permettant d’évaluer l’investissement ou le marché global décrit dans ce document. L’exclusion des hedge funds liquidés ou clôturés se justifie du fait que chaque indice a généralement tendance à surestimer la performance des hedge funds.

Les références aux indices, aux indices de référence ou aux autres mesures de performances relatives des marchés pendant une période déterminée sont mentionnées à titre indicatif uniquement et ne sauraient en aucun cas suggérer que le portefeuille obtiendra des résultats comparables. La composition d’un indice ne reflète pas nécessairement la façon dont a été composé un portefeuille. Alors qu’un conseiller s’attache à concevoir un portefeuille traduisant des caractéristiques de risque et de performances appropriées, les caractéristiques du portefeuille peuvent différer de celles de l’indice de référence.

Singapore: This material has been issued or approved for use in or from Singapore by Goldman Sachs Asset Management (Singapore) Pte. Ltd. (Company Number: 201329851H).

This document has not been registered as a prospectus with the Monetary Authority of Singapore. Accordingly, this document and any other document or material in connection with the offer or sale, or invitation for subscription or purchase, of shares may not be circulated or distributed, nor may shares be offered or sold, or be made the subject of an invitation for subscription or purchase, whether directly or indirectly, to the public or any member of the public in Singapore other than (i) to an institutional investor specified in section 304 of the Securities and Futures Act, Chapter 289 of Singapore (“SFA”) or (ii) otherwise pursuant to, and in accordance with the conditions of, any other applicable provision of the SFA.

The prospectus, the Key Information Document (KID) or UK Key Investor Information Document (KIID) (as applicable), the articles, the annual and semi-annual reports of the Fund may be obtained free of charge from the Swiss Representative. In respect of the Shares offered or advertised in Switzerland to Qualified Investors, the place of performance is at the registered office of the Swiss Representative. The place of jurisdiction is at the registered office of the representative or at the registered office or place of residence of the investor.

Swiss Representative: FIRST INDEPENDENT FUND SERVICES LTD, Feldeggstrasse 12, 8008 Zurich

Paying Agent: GOLDMAN SACHS BANK AG, Claridenstrasse 25, CH-8002 Zurich

Documents providing further detailed information about the fund/s, including the articles of incorporation, prospectus, supplement and the Key Information Document (KID) or UK Key Investor Information Document (KIID) (as applicable), annual/semi-annual report (as applicable), and a summary of your investor rights, are available free of charge in English language and as required, in your local language by navigating to your local language landing page via am.gs.com/documents and also from the fund’s paying and information agents. If GSAM B.V., the management company, decides to terminate its arrangement for marketing the fund/s in any EEA country where it is registered for sale, it will do so in accordance with the relevant UCITS rules. Information about investor rights and collective redress mechanisms are available on am.gs.com/policies-and-governance.

Offering Documents

This material is provided at your request for informational purposes only and does not constitute a solicitation in any jurisdiction in which such a solicitation is unlawful or to any person to whom it is unlawful. It only contains selected information with regards to the fund and does not constitute an offer to buy shares in the fund. Prior to an investment, prospective investors should carefully read the latest Key Information Document (KID) or UK Key Investor Information Document (KIID) (as applicable) as well as the offering documentation, including but not limited to the fund’s prospectus which contains inter alia a comprehensive disclosure of applicable risks.

Distribution of Shares

Shares of the fund may not be registered for public distribution in a number of jurisdictions (including but not limited to any Latin American, African or Asian countries). Therefore, the shares of the fund must not be marketed or offered in or to residents of any such jurisdictions unless such marketing or offering is made in compliance with applicable exemptions for the private placement of collective investment schemes and other applicable jurisdictional rules and regulations.

Investment Advice and Potential Loss