INDICATEURS CLIMATIQUES 2.0 : MESURER CE QUI COMPTE POUR RÉALISER DES PROGRÈS EN MATIÈRE DE CLIMAT DANS L’ÉCONOMIE RÉELLE

Ces dernières années, de nombreux investisseurs ont adopté diverses approches tendant vers l'objectif de zéro émission nette dans leurs portefeuilles, selon l’idée générale qu’ils pourraient contribuer aux progrès climatiques mondiaux et/ou générer des rendements en décarbonant leurs portefeuilles. Cela a conduit les détenteurs et les gérants d’actifs à se mobiliser pour fixer des objectifs de réduction des émissions de carbone pour leurs portefeuilles, qui représentent actuellement 72 000 milliards de dollars d’actifs sous gestion,1 une réalisation impressionnante et une étape cruciale vers l’objectif de zéro émission nette. Maintenant que nous avons déjà quelques années d’expérience à cet égard, il est temps de réfléchir à ce que nous avons appris de cette approche et d’évaluer les évolutions supplémentaires nécessaires. Grâce à la gestion de l’objectif de zéro émission nette de nos propres portefeuilles de financement et à l’analyse de l’empreinte carbone des portefeuilles clients, nous disposons d’un bon angle pour évaluer les différentes approches d’évaluation, les résultats obtenus et certaines des leçons apprises. Cet article s’efforce de synthétiser certaines de ces observations et de mettre en évidence les enseignements de notre propre travail initial et de notre partenariat avec nos clients pour proposer des réflexions sur ce à quoi pourrait ressembler une approche des indicateurs climatiques 2.0.

Indicateurs climatiques 1.0 : Conséquences involontaires des objectifs de réduction des émissions de carbone

De nombreux détenteurs et gérants d’actifs ont initialement fixé des objectifs de zéro émission nette dans le but de réduire l’exposition aux émissions de carbone de leurs avoirs globaux. Nous mettons en exergue trois enseignements que nous avons observés et qui peuvent démontrer les conséquences involontaires d’une approche portant sur la réduction des émissions de carbone par portefeuille.

Leçon 1 : Trop aisé de réaliser une « décarbonation sur papier »

La stratégie de réduction des émissions de carbone au niveau du portefeuille était une première étape logique dans la poursuite des objectifs de zéro émission nette, mais elle est souvent facile à réaliser via un désinvestissement ou un biais sectoriel, en particulier sur les marchés publics.

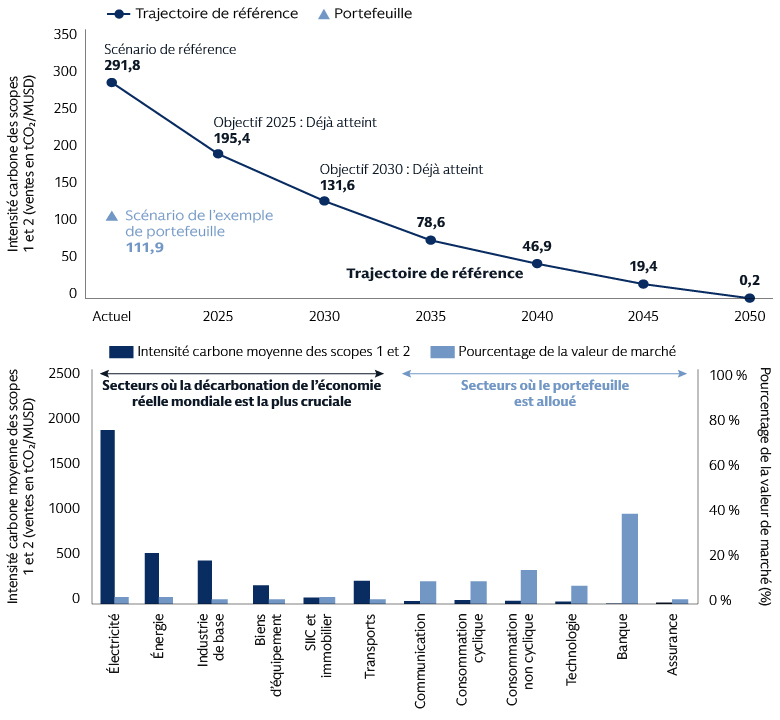

Goldman Sachs Asset Management. À fin septembre 2023. Basé sur un portefeuille indicatif. Comprend les émissions de scope 1 et 2. À titre d’illustration uniquement.

En se fondant sur notre expérience, les émissions de carbone sont souvent concentrées dans quelques secteurs, voire dans quelques titres à forte émission au sein des secteurs. En conséquence, les objectifs de réduction des émissions de carbone du portefeuille peuvent être assez facilement atteints en augmentant l’exposition aux secteurs à faible intensité de carbone ou en diminuant l’exposition aux secteurs fortement émetteurs. Toutefois, aucune émission de carbone réelle n’a été évitée ou éliminée de l’atmosphère. En mesurant simplement les empreintes carbone historiques et en fixant des objectifs d’émissions au niveau de leur portefeuille, les investisseurs risquent de passer à côté des possibilités d’accéder aux innovations et transformations plus ardues mais nécessaires qui conduisent à de véritables réductions de carbone dans les années à venir.

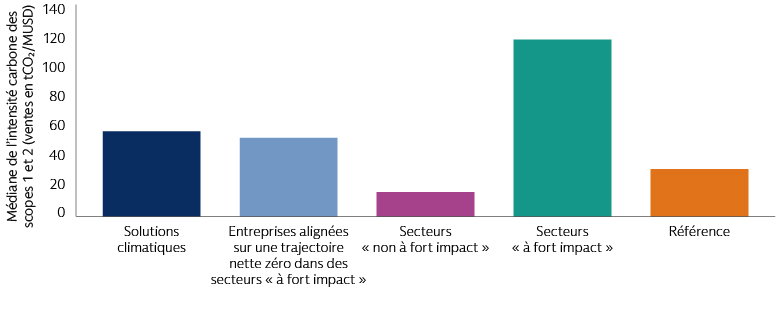

Leçon 2 : Soutenir la décarbonation de l’économie réelle mondiale

Non seulement il est facile de parvenir à une « décarbonation sur papier » avec une approche de pure réduction des émissions de carbone basée sur des données historiques, mais cela peut aussi s’avérer paradoxalement en contradiction avec les actions requises pour obtenir un impact dans l’économie réelle. En effet, les zones géographiques, les secteurs et les entreprises les plus émetteurs présentent également les plus grandes possibilités de réduction des émissions de carbone. Les secteurs les plus difficiles à atténuer sont responsables de la majorité des émissions mondiales et leur décarbonation réussie représenterait une étape importante vers l’obtention d’un impact réel en matière de réduction des émissions, mais cela nécessite que les investisseurs supportent dès le départ des niveaux d’émissions de carbone plus élevés. Pour décarboner l’économie réelle, nous pensons qu’il est nécessaire d’investir dans la transition et les solutions climatiques, qui ont souvent tendance à avoir une intensité d’émissions plus élevée, comme le montre le graphique ci-dessous. En fixant des objectifs de réduction des émissions de carbone au niveau du portefeuille qui pénalisent les investissements dans ces secteurs, les investisseurs pourraient ne pas favoriser les secteurs qui ont réellement besoin de se décarboner.

Goldman Sachs Asset Management sur la base de l’univers de l’indice MSCI ACWI Investable Market. À fin septembre 2023. À titre d’illustration uniquement. Les secteurs à fort impact sont ceux qui répondent à l’un des trois critères – scope 1, 2, 3 / intensité de la valeur d’entreprise incluant les liquidités (EVIC) dans les 25 % supérieurs, les revenus liés aux combustibles fossiles>5 % et pour les entreprises où les émissions de gaz à effet de serre (GES) sont importantes. Les solutions climatiques concernent les entreprises dont l’exposition aux revenus verts est supérieure à 50 %. Les entreprises alignées sur l’objectif de zéro émission nette sont celles qui sont évaluées comme étant alignées sur la base du cadre exclusif d’harmonisation avec la neutralité carbone de Goldman Sachs Asset Management selon l’ambition, l’objectif, la communication, la stratégie de décarbonation et la stratégie d’allocation du capital.

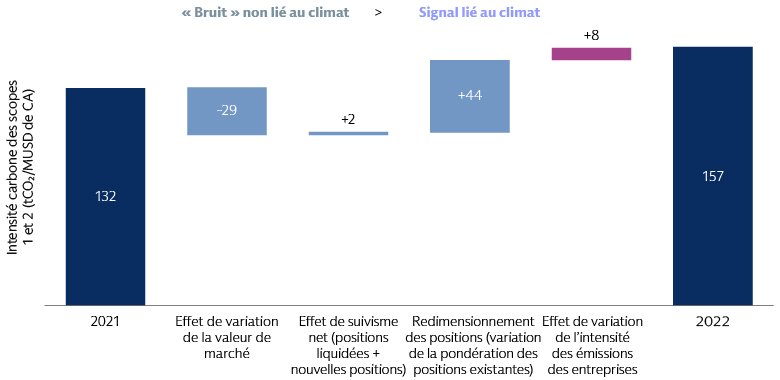

Leçon 3 : « Dangers du cumul » : l’agitation étouffe les signaux

Lorsque les données sont regroupées sur un ou plusieurs portefeuilles, cette agitation masque souvent les véritables changements dans le résultat souhaité en matière d’amélioration de la performance des entreprises eu égard aux émissions de carbone. Lorsque les sources d’émission du portefeuille sont désagrégées, nous constatons que la plupart des changements au fil des périodes proviennent de tumultes non liés au climat, tels que les changements dans la valeur de marché et les décisions de sélection du portefeuille (p. ex. désinvestissement, ajout de nouvelles positions, repondération). L’agitation peut étouffer le signal qui intéresse les investisseurs, à savoir un changement réel dans l’efficacité carbone des entreprises.

Goldman Sachs Asset Management basé sur l’indice S&P 500. À fin octobre 2023. À titre d’illustration uniquement. Les barres noires représentent l’intensité du portefeuille en 2021 et 2022. Les barres intermédiaires expliquent les sources de changement de 2021 à 2022. Comprend les émissions de scope 1 et 2.

Indicateurs climatiques 2.0 : Une approche alignée sur les progrès en matière de climat dans l’économie réelle

Compte tenu des enjeux de l’approche des indicateurs climatiques 1.0, quelles stratégies les investisseurs peuvent-ils envisager ? Nous avons assisté à plusieurs tentatives de la part de la communauté des investisseurs pour évoluer vers une approche d’indicateurs climatiques 2.0 qui pourrait atténuer les conséquences involontaires d’un ancrage sur une approche de réduction des émissions de portefeuille et qui ne pénaliserait pas l’investissement dans l’économie réelle. Nous proposons ci-dessous une réflexion de ce que pourrait être une approche d’indicateurs climatiques 2.0.

Supprimer l’agitation autour du signal et suivre la progression ascendante

Lorsque nous évaluons les progrès en matière d’émissions de carbone au niveau du portefeuille, nous avons trouvé plus efficace et plus utile à la prise de décision de déterminer si les investissements sous-jacents deviennent réellement plus efficaces en carbone, plutôt que de recourir à des mesures agrégées du portefeuille, comme l’illustre le graphique ci-dessus. Nous pensons que cette approche d’attribution plus désagrégée peut aider les investisseurs à identifier et à suivre plus facilement les changements souhaités dans le portefeuille. Cette désaffection de la réduction en pourcentage global nécessite un travail ascendant plus précis pour mesurer les progrès au niveau le plus détaillé, en évaluant les progrès entreprise par entreprise.

Adopter des approches d’évaluation qui soutiennent la décarbonation de l’économie réelle, sans la pénaliser

L’utilisation de mesures plus globales pour évaluer la stratégie et les actions des entreprises est nécessaire afin de comprendre la trajectoire prise par les entreprises dans leur parcours de décarbonation, en plus de savoir à quel stade elles se trouvent. Grâce à une évaluation globale de de la volonté, de la crédibilité du programme et des indicateurs d’investissement réel, nous pensons que les investisseurs peuvent mieux évaluer les gagnants potentiels de la transition. Nous avons développé notre propre outil exclusif pour fournir une évaluation prospective de l’alignement des portefeuilles sur la transition vers l’objectif de zéro émission nette, y compris : les ambitions climatiques à long terme, les objectifs à moyen et court terme, les revenus issus de produits et services à faible intensité de carbone, l’alignement de la stratégie d’allocation du capital sur le plan de décarbonation et les investissements réels destinés aux secteurs à faible émission de carbone ; avec des mesures à la fois ponctuelles et axées sur la dynamique. Ces paramètres qui combinent transparence et performance nous aident à évaluer l’état de préparation à la transition des secteurs à impact élevé et à fournir aux investisseurs des moyens d’action tangibles pour s’engager.

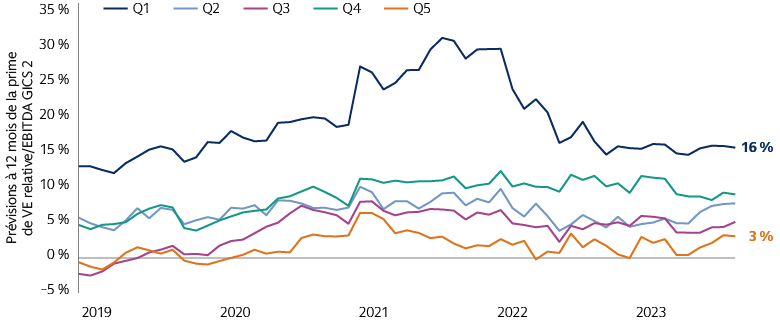

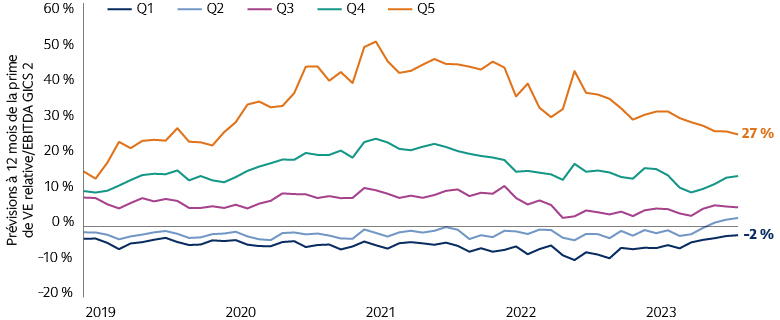

Les entreprises qui interviennent concrètement en matière de transition climatique reçoivent des primes de valorisation, tandis que l’inverse prévaut pour celles qui se contentent de communiquer davantage à cet effet. Cela démontre que les actions et les résultats tangibles et axés sur la performance sont davantage récompensés que les seuls communiqués.2

FactSet, Goldman Sachs Global Investment Research. Moyenne ajustée des primes du ratio Valeur d’entreprise/EBITDA relatives au secteur GICS2 à 12 mois, hors secteur financier, des entreprises du quintile respectif (le premier trimestre étant le meilleur) selon le classement des performances (comme indiqué ci-dessus), MSCI ACWI, de janvier 2019 à septembre 2023. Notre classement de performance se fait sur une base sectorielle par rapport aux pairs du secteur GS Sustain Environmental & Social au sein du MSCI ACWI.

FactSet, Goldman Sachs Global Investment Research. Moyenne ajustée des primes du ratio Valeur d’entreprise/EBITDA relatives au secteur GICS2 à 12 mois, hors secteur financier, des entreprises du quintile respectif (le premier trimestre étant le meilleur) selon le classement de la transparence, MSCI ACWI, de janvier 2019 à septembre 2023. Notre classement de la transparence est indépendant du secteur et est classé par rapport à toutes les sociétés mondiales du MSCI ACWI.

En plus d’utiliser des mesures plus holistiques combinant des données historiques avec des données prospectives, ponctuelles et axées sur la dynamique, nous avons vu les investisseurs modifier la façon dont ils comptabilisent les émissions pour ne pas pénaliser l’investissement dans la transition et les solutions de décarbonation. À titre d’exemple, certains investisseurs scindent leurs portefeuilles axés sur la transition et ceux axés sur les solutions de manière à les suivre séparément. Certains appliquent une réduction sur les émissions de carbone aux entreprises qui répondent aux exigences des investisseurs, à savoir des entreprises qui proposent des solutions pour le climat ou des actifs prêts pour la transition. Nous constatons que certains investisseurs adoptent ces approches comme un mécanisme pratique provisoire pour répondre au double besoin de surveiller les émissions au niveau du portefeuille et de ne pas pénaliser les investissements dans la décarbonation. Enfin, de nouvelles approches d’évaluation doivent être encouragées pour aider les investisseurs à analyser les avantages climatiques des actifs axés sur la transition et les solutions.

À la croisée des chemins : Une triple approche vers l’objectif de zéro émission nette

Pour réaliser de réels progrès en matière de climat, nous pensons qu’il est nécessaire d’investir dans trois domaines :

Transition

Le chemin à parcourir vers l’objectif de zéro émission nette sera long, et même si les avancées technologiques peuvent fournir certains raccourcis, certains domaines historiquement à fortes émissions seront nécessaires pendant un certain temps avant que les nouvelles technologies ne deviennent rentables, comme nous l’avons vu dans la production d’énergie solaire et les batteries au lithium. Et quelle que soit la voie à suivre, tout cela nécessitera davantage d’investissements en capital. Les investisseurs peuvent penser que les plus grandes possibilités de stimulation de la performance en matière de carbone et de libération de la valeur financière proviennent d’investissements dans les secteurs où le carbone est présent, notamment en accélérant la transition des entreprises à fortes émissions qui sont mieux placées pour être des gagnants de la transition.

Efficacité

Les recherches montrent que les entreprises les moins gourmandes en carbone ont le potentiel de surpasser leurs homologues moins efficaces à cet égard.3 Nous pensons que cela gagnera en véracité à mesure que les consommateurs, les entreprises clientes et les investisseurs continueront de se concentrer davantage sur l’empreinte carbone des entreprises. Les gouvernements cherchent à renforcer les exigences de communication, et les décideurs politiques encouragent les solutions à faibles émissions de carbone (p. ex. des incitations fiscales au moyen de la loi américaine Inflation Reduction Act), qui ont le potentiel d‘accroître davantage les bénéfices et les marges des entreprises hautement efficaces sur le plan énergétique.

Solution

À long terme, nous pensons que de nouvelles solutions seront nécessaires pour fournir une énergie plus propre et contribuer à décarboner les autres secteurs. L’augmentation des revenus, des bénéfices et de la capitalisation boursière bénéficiera aux solutions climatiques qui décarboneront d’autres pans de l’économie. Les marchés privés pourraient être bien placés pour financer ces tendances structurelles à long terme, étant donné la nature fermée du modèle de fonds et son indépendance par rapport au cycle de publication trimestrielle des rapports des marchés publics. Les sociétés cotées en bourse sont une autre bonne source de fournisseurs de solutions climatiques, à la fois en tant que spécialistes de petite et moyenne taille et dans les grandes entreprises qui élargissent leurs possibilités de revenus en proposant de nouveaux secteurs d’activité.

Pour les investisseurs qui souhaitent contribuer au progrès de leurs portefeuilles et de l’économie réelle, les indicateurs et les méthodologies qu’ils adoptent pour mesurer la performance du portefeuille doivent s’aligner sur la transition entreprise par les grands pollueurs, l’amélioration de l’efficacité à l’échelle de l’économie et les solutions catalytiques qui décarbonent les autres secteurs pour générer des avancées sur le plan climatique.

1 Goldman Sachs Global Investment Research, « GS Sustain: The Net Zero Guide ». Au 27 juillet 2022.

2 Goldman Sachs Global Investment Research, « GS Sustain: Net Zero Guide; Climate Transition Tool 2.0: Bridging gaps, enhancing sectoral scope, highlighting performance links ». Au 20 septembre 2023.

3 Goldman Sachs Global Investment Research, « GS Sustain: Green Capex; Accelerating the Energy Transition ». Au 13 octobre 2022.