Les trois cycles des marchés privés : Identifier les risques rémunérés dans un environnement dynamique

Introduction

Dans le contexte d’un ordre mondial en profonde mutation, un point d’inflexion dans le cycle économique crée pour les investisseurs d’aujourd’hui un environnement dynamique. Ceux-ci sont confrontés à des bouleversements qui touchent trois domaines : le cycle du sentiment de marché, le cycle économique et les tendances de long terme qui transcendent les cycles. Un cadre fondé sur le risque peut aider à traduire ces évolutions en stratégies de portefeuille exploitables. Pour les investisseurs sur les marchés privés, l’objectif est double : évaluer les perspectives des portefeuilles existants et définir une stratégie de déploiement des nouveaux capitaux. Déterminer les principaux risques à surveiller peut aider à comprendre les points faibles que peuvent comporter les positions actuelles. Le fait d’identifier les risques les plus susceptibles d’être compensés de manière intéressante et ceux qu’il convient d’atténuer peut constituer un outil utile pour définir la stratégie à venir.

Source : Goldman Sachs Asset Management.

Les trois leviers de modulation

Surveiller le mouvement

Le sentiment de marché suit un cycle qui reflète l’évolution du positionnement des investisseurs face au risque et de leurs perspectives, alors que les opérateurs de marché assimilent les changements économiques à court terme. Sur les marchés privés, les actifs sont largement épargnés par les fluctuations quotidiennes du sentiment, mais une vue d’ensemble sur plusieurs mois ou trimestres peut mettre en évidence les opportunités et les défis associés aux dislocations des marchés. En outre, le sentiment a une incidence sur l’ensemble du portefeuille et influe à la fois sur le dénominateur et le numérateur : sur le premier, par le biais de l’évolution des valeurs de marché des différentes parties du portefeuille, et sur le second par le biais de changements dans le rythme des distributions et des appels de fonds.

Aujourd’hui, sous l’effet conjugué de la baisse des valorisations des actifs cotés et du ralentissement du rythme des distributions des fonds privés arrivés à maturité, un nombre croissant de « Limited Partners » (LP) sont surexposés aux marchés privés. La grande majorité d’entre eux ont toutefois l’intention de maintenir le cap, en augmentant ou en maintenant leur allocation à long terme à cette classe d’actifs. De nombreux LP se tournent donc vers les marchés secondaires pour générer des liquidités et trouver des capitaux afin d’investir dans de nouveaux millésimes et d’ajuster leurs allocations stratégiques. De même, les « General Partners » (GP) recherchent des solutions pour prolonger la durée d’investissements attractifs desquels ils hésitent à sortir dans un marché difficile. Dans ce contexte, les investisseurs secondaires sont bien placés pour tirer parti de leur rôle de pourvoyeurs de liquidité et de capitaux.

Une nouvelle rotation

Le cycle économique évolue sur des périodes pluriannuelles et est conditionné par les évolutions macroéconomiques. La détention privée d’entreprises et d’actifs peut faciliter une adaptation dynamique aux changements significatifs concernant les perspectives du PIB, de l’inflation et des taux d’intérêt. Les GP peuvent adapter leurs stratégies de gestion des portefeuilles existants et poursuivre de nouveaux investissements. Les LP peuvent moduler leur approche en matière d’engagement annuel en privilégiant certaines stratégies et certains styles de gestion. Ce sont ces modulations qui feront l’objet de cet article.

La grande roue

Les tendances à long terme sont des évolutions qui s’étendent sur plus d’une décennie et sont susceptibles de refaçonner le monde : la démondialisation, l’évolution démographique, la numérisation, la décarbonation et la déstabilisation de l’ordre mondial. Ces tendances séculaires transcendent le cycle économique. La nature à long terme des marchés privés permet aux investisseurs de saisir les opportunités offertes par ces tendances en définissant une orientation stratégique pour le portefeuille et en identifiant les principales caractéristiques de réussite d’un gestionnaire.

Une nouvelle rotation : Le cycle économique

Notre scénario de base s’appuie sur les opinions de l’équipe macroéconomique de Goldman Sachs Global Investment Research et reflète les défis structurels et les opportunités d’un ordre mondial en évolution. Nous prévoyons pour les années à venir une croissance positive, mais modérée, du PIB réel, une inflation plus élevée que celle de la dernière décennie mais globalement contenue et bien gérée (bien que certains pans de l’économie puissent connaître des périodes d’inflation élevée), et une stabilisation des taux d’intérêt à des niveaux légèrement plus élevés qu’au cours de la décennie précédente. Nous sommes toutefois conscients que la situation variera d’une région à l’autre.

Gardant à l’esprit l’incertitude inhérente à tout exercice de prévision, nous envisageons deux autres scénarios possibles. Notre hypothèse la plus favorable est celle d’une croissance robuste du PIB réel et d’une inflation modérée et bien gérée, qui devrait néanmoins être structurellement plus élevée qu’au cours de la dernière décennie. Cette combinaison conduirait à des taux d’intérêt stables, mais légèrement plus élevés. Bien que plus optimiste, ce scénario part du principe qu’il est peu probable que l’expérience de la dernière décennie se répète. Les difficultés structurelles découlant des tendances à long terme mentionnées plus haut continueront d’affecter le monde, mais notre scénario favorable suppose que grâce à l’innovation et à une bonne capacité d’adaptation, l’économie sera en mesure de les surmonter.

Notre scénario défavorable suppose que les défis structurels dépasseront la capacité de la société à innover pour les relever. Dans ce scénario, la croissance du PIB réel est nulle ou négative, l’inflation est plus élevée et volatile, et les taux d’intérêt augmentent en parallèle des efforts des responsables politiques pour contrôler l’inflation.

Chaque scénario peut conduire à une approche différente concernant les engagements futurs, que ce soit en réorientant la stratégie ou en mettant l’accent sur certaines caractéristiques des GP lors de la sélection des gestionnaires. La diversification d’un portefeuille en actifs privés sur des opportunités attrayantes dans différents états du monde peut être un moyen d’atténuer les effets d’un avenir incertain.

Investissements existants : Les risques à surveiller

La structure de détention du private equity peut être avantagée dans un environnement macroéconomique difficile, en raison de son orientation à long terme, de son historique de création de valeur supérieure à celle des entreprises cotées1 et de sa capacité à soutenir les entreprises en période de ralentissement — ce qui, selon des études universitaires, peut conduire à un coût plus faible de la dette en difficulté.2 Jusqu’à présent, les entreprises détenues par le private equity continuent de surperformer leurs homologues cotées dans un contexte macroéconomique de plus en plus difficile. Selon les données de Burgiss, au 3e trimestre 2022, le chiffre d’affaires de la société médiane détenue par des fonds de private equity a augmenté de 19 % en glissement annuel et son excédent brut d’exploitation de 12 %. Ces données sont à comparer aux 10 % et 7 %, respectivement, enregistrés par l’entreprise médiane du S&P 500.3 Toutefois, les sociétés détenues par des fonds de private equity ne sont pas à l’abri des difficultés liées au cycle économique. Les pressions sur les marges d’exploitation en sont un exemple : 2022 a été la première année en plus de dix ans au cours de laquelle la croissance médiane de l’EBITDA n’a pas suivi ou dépassé la croissance médiane du chiffre d’affaires. Ces pressions devraient se poursuivre. Les gestionnaires de portefeuilles de private equity notent que, dans plusieurs secteurs, les clients des entreprises qu’ils détiennent en portefeuille ont une capacité limitée à absorber de nouvelles hausses de prix, après en avoir absorbé beaucoup en 2022. Une évolution de la composition des coûts plus élevés pourrait également exacerber cette dynamique. Au cours de l’année 2022, les pressions sur les coûts provenaient de la combinaison de pressions sur les matières premières et sur les salaires ; aujourd’hui, pour de nombreuses entreprises, elles proviennent en grande partie des pressions sur les salaires. Celles-ci constatent que les clients sont plus disposés à absorber une hausse des coûts des matières premières, qui est plus visible pour eux, qu’une hausse des coûts de la main-d’œuvre, qui n’est peut-être pas aussi évidente. Ainsi, les entreprises approchent du point où de nouvelles augmentations de prix pourraient avoir un impact sur la demande.

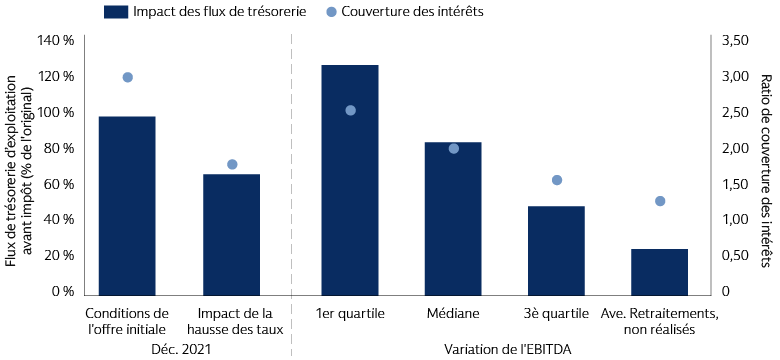

La hausse des taux d’intérêt contribue aux pressions sur les flux de trésorerie. Leur impact peut être estimé en considérant une hypothétique opération de LBO (leveraged buyout) structurée selon les conditions moyennes de l’industrie pour 2020/2021. Une telle entreprise aurait vu ses flux de trésorerie d’exploitation avant impôt diminuer de plus de 30 % et son ratio de couverture des intérêts réduit de plus de 40 % en raison de la hausse des taux. Pour neutraliser l’effet sur les flux de trésorerie, il faudrait une croissance de l’EBITDA de plus de 20 %. De nombreuses entreprises détenues par des fonds de private equity ont été en mesure de parvenir à ce résultat l’année dernière — les entreprises appartenant au premier quartile de l’univers de Burgiss ont augmenté leur EBITDA de plus de 40 % d’une année sur l’autre. Et la société médiane, avec une croissance de l’EBITDA de 12 %, aurait connu une baisse de 15 % de ses flux de trésorerie d’exploitation avant impôts et une baisse d’1x la couverture des intérêts — à un niveau encore convenable de 2,0 x. L’entreprise du troisième quartile de l’univers de Burgiss aurait toutefois vu son EBITDA diminuer de 12 %, ce qui aurait réduit ses flux de trésorerie de moitié et la couverture des intérêts à 1.6x, en raison de l’augmentation du coût de la dette.

Lorsque les multiples de rachat ont atteint de nouveaux sommets au milieu et à la fin des années 2010, les gestionnaires de fonds de private equity ont commencé à faire remarquer qu’ils souscrivaient à des hypothèses de contraction des multiples au moment de la sortie et qu’ils fondaient leurs thèses d’évaluation sur la création de valeur fondamentale. Pourtant, les multiples ont continué à augmenter. Cela reflétait la dynamique des marchés cotés, une évolution vers des secteurs à plus forte croissance et, dans certains cas, des hypothèses de création de valeur trop optimistes. Les prêteurs étaient également prêts à souscrire à des hypothèses de création de valeur solides. Comme nous l’avons expliqué dans l’article intitulé"« Se préparer à la déferlante des taux », les réintégrations représentaient en moyenne 25 à 30 % de l'EBITDA pro forma pour les transactions signées entre 2015 et 2020,4 dont une grande partie sous forme d’économies de coûts attendues — mais les économies de coûts peuvent être particulièrement difficiles à réaliser dans un contexte d’inflation galopante. Au cours des prochaines années, les exemples de souscription trop optimiste deviendront probablement manifestes, et les plans de création de valeur qui reposent sur l’expansion des marges, plutôt que sur la croissance du chiffre d’affaires, seront particulièrement mis à l’épreuve.

Une entreprise souscrite sur la base d’une réintégration moyenne et incapable de réaliser cette amélioration supposée verrait ses flux de trésorerie d’exploitation avant impôts diminuer de plus de 60 % en raison de son EBITDA et des effets des taux d’intérêt, tandis que son ratio de couverture des intérêts tomberait à 1,3 x. L’entreprise serait toujours en mesure de couvrir le service de sa dette, mais elle aurait peu de marge de manœuvre pour faire face à des erreurs opérationnelles ou à de nouvelles hausses des taux d’intérêt — à un moment où les marges des entreprises semblent prêtes à se contracter et où les taux d’intérêt pourraient continuer à augmenter, mais à un rythme plus lent. L’entreprise disposerait également de peu de ressources pour financer ses projets de croissance, et sa capacité à rembourser sa dette à l’échéance serait remise en question. Les opérations de refinancement ont repoussé le mur des échéances, mais il n’en reste pas moins que près de 300 milliards de dollars de prêts devraient arriver à échéance au cours des trois prochaines années.5 Avec environ 10 milliards de dollars arrivant à échéance cette année, peu de crédits sont actuellement sous pression. Les agences de notation prévoient toutefois une augmentation des taux de défaut en 2023 et 2024 pour atteindre la moyenne à long terme de 3 à 4 %. Les nouvelles structures de financement de sauvegarde mises en place immédiatement après la pandémie de COVID-19 compliquent encore la tâche des prêteurs en difficulté.

Source : Goldman Sachs Asset Management. À titre d’illustration uniquement. Les conditions initiales de l’opération reflètent les statistiques agrégées de l’industrie des LBO en 2021 pour les multiples d’EBITDA, l’effet de levier utilisé et les montants plancher du SOFR (source : LCD) et d’un spread de crédit privé issu de la base de données KBRA. L’impact de la hausse des taux correspond au SOFR au 03/01/2023 (4,5 %) par rapport au 31/12/2021 (plancher : 0,50 %), (source : Federal Reserve Bank of New York). Les performances passées ne sont pas des indicateurs fiables des performances futures.

Les données agrégées au niveau de l’industrie suggèrent que les approches en matière de transactions commencent à changer, avec un environnement difficile qui a forcé la main de certains GP. Les opérations sont devenues plus petites, avec des structures de capital plus conservatrices. Selon les données de la KBRA, une opération de buyout moyens utilise 1,4 x moins d’effet de levier. La taille moyenne des opérations a diminué puisque les prêteurs se montrent prudents dans le financement des grandes acquisitions. Les stratégies de type buy-and-build sont de plus en plus populaires, en raison d'un multiple d'entrée moyen plus faible et de stratégies de création de valeur plus simples. Les sponsors financiers sont plus mesurés dans leur rythme de déploiement, se concentrant sur les transactions de la plus haute qualité et renonçant lorsque les attentes des vendeurs en matière de prix divergent des leurs. Tous ces facteurs ont contribué à une baisse significative du nombre d’opérations.

Avec le temps, le volume d’opérations reviendra — les GP sont incités à déployer les capitaux engagés, mais non appelés (« dry powder »). Pour ce qui est de cette dry powder, nous pensons que le risque réside moins dans son niveau absolu que dans son âge, puisque la pression pour la déployer se fait sentir plus fortement vers la fin de la période d’investissement. Une étude universitaire récente a montré que les opérations réalisées par des fonds disposant d’une grande quantité de dry powder vers la fin de la période d’investissement sont généralement plus importantes, plus coûteuses et moins financées par l’effet de levier et qu’elles affichent des rendements nettement inférieurs à ceux des autres opérations.6 Aujourd’hui, les fonds qui ont entre 3 et 5 ans et qui sont les plus susceptibles de subir des pressions pour déployer leurs capitaux représentent environ 40 % du total de la dry powder. Une partie de ces capitaux est gardée en réserve pour renforcer les entreprises existantes du portefeuille et, en particulier dans les stratégies de capital-risque et de croissance, pour investir dans des opérations de suivi dans des entreprises du portefeuille qui sont sur des trajectoires prometteuses. Lorsqu’elle est utilisée avec prudence, cette approche est créatrice de valeur. Dans d’autres cas, elle ne fait qu’anticiper le déclin.

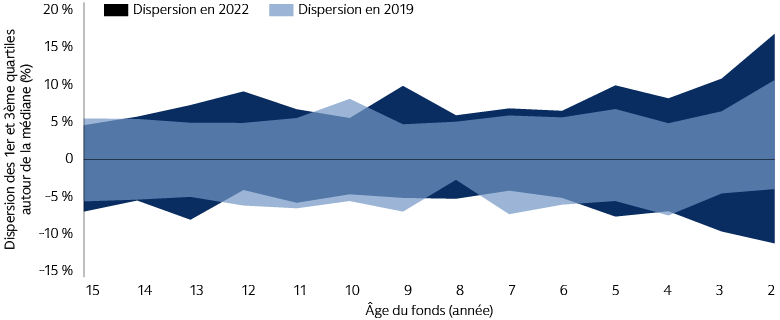

Dans l’ensemble, nous prévoyons que les performances globales des derniers millésimes devraient être inférieures à ce que prévoyait la souscription. Les MOIC pourraient être affectés par la valeur globale réalisée dans les investissements ; les TRI pourraient également être affectés par une durée moyenne d’investissement potentiellement plus longue, dans la mesure où les fonds éviteront de vendre des actifs attrayants dans un environnement peu favorable. Toutefois, la dispersion entre les fonds devrait être plus grande que par le passé. Une comparaison des performances du dernier trimestre avec celles d’il y a trois ans montre que cette dispersion s’accroît déjà pour les fonds dont la valeur est encore largement latente.

Source : Cambridge Associates, données disponibles au 2e trimestre 2022. Les performances passées ne sont pas des indicateurs fiables des performances futures.

Pour ce qui est des actifs réels, nos collègues ont déjà écrit sur la manière dont les différents secteurs immobiliers , les différentes zones géographiques et les différents actifs peuvent se comporter différemment en cas d’inflation plus élevée, de croissance plus lente, de hausse des taux et de tendances à long terme. Dans le domaine des infrastructures aussi, de nombreux éléments dépendent de la qualité des actifs, des secteurs et des zones géographiques, comme nous l’avons déjà expliqué dans l’article intitulé « "Les infrastructures face à l’inflation : La dispersion qui se profile ». Comme dans le cas du private equity, les GP des infrastructures constatent que leur capacité à répercuter la hausse des coûts dans certains secteurs est limitée. Ce facteur peut être d’autant plus important pour les entreprises dont les structures de coûts sont sensiblement différentes des composantes de l’indice des prix à la production (IPP), lequel détermine généralement l’indexation des revenus. Les entreprises à forte intensité de main-d’œuvre et les nouvelles constructions subissent une plus forte pression sur les marges que les entreprises à faible intensité de main-d’œuvre. Cette dynamique est susceptible de soutenir la fixation des prix des actifs existants.

Les secteurs des bureaux et du commerce de détail sont particulièrement vulnérables aux déséquilibres de liquidités. Une analyse de CBRE prévoit un déficit de financement de 53 milliards de dollars pour les immeubles de bureaux et de 3,5 milliards de dollars supplémentaires pour les immeubles de commerce de détail au cours des trois prochaines années7 , alors que les prêts arrivent à échéance dans un contexte de baisse de la valeur des biens et de pénurie de financements disponibles. Avec environ 1 100 milliards de dollars de prêts immobiliers commerciaux susceptibles de nécessiter un refinancement ou un report d’échéance en 2023-2024, les propriétaires d’actifs risquent d’être davantage sous pression et, dans certains cas, d’opter pour des défauts stratégiques. Ceci est particulièrement vrai pour ceux dont les prêts à taux variable ne sont pas couverts, ce qui, à l’instar des actifs des entreprises, entraîne une hausse des coûts d’intérêt qui peut créer des problèmes de trésorerie pour certains propriétaires d’actifs.

Pourtant, à long terme, les perspectives de ces secteurs ne sont pas toujours claires, ce qui justifie une approche opportuniste bien pensée. Si la situation actuelle correspond à une rupture par rapport à la « sagesse populaire », nous ne devons pas non plus supposer que ce « nouvel adage » durera indéfiniment. Par exemple, de nombreuses grandes entreprises ont été en mesure de faire revenir leurs employés au bureau, du moins en partie. Le bureau de la prochaine décennie sera toutefois probablement différent de celui de la décennie précédente. On accorde de plus en plus d’importance au numérique et à la durabilité. À Manhattan, par exemple, les visites d’immeubles de bureaux de classe A+ ont retrouvé aux deux tiers leur niveau d’avant la pandémie de COVID 19, tandis que les visites d’immeubles de classe B n’en ont retrouvé qu’un peu plus de la moitié.8 La demande d’espaces de bureaux spécialisés pour des secteurs tels que les sciences de la vie devrait continuer à croître, et davantage d’immeubles de bureaux pourraient être construits dans les villes de second rang qui ont connu une migration nette — peut-être que la meilleure façon de ramener les salariés dans les bureaux est de rapprocher les bureaux d’eux. De même, le « nouvel adage » selon lequel le commerce électronique supplante le commerce de détail physique pourrait être une tendance moins importante qu’on ne le pense actuellement. Le commerce électronique devrait continuer à se développer, mais certaines entreprises de vente directe, natives de l’Internet, commencent à apprécier la valeur d’une présence physique pour l’acquisition de clients et le marketing.

Dans la mesure où le périmètre des infrastructures évolue pour intégrer la dimension numérique, certains GP du secteur des infrastructures ont pris une exposition de type actions, avec un risque produit plus important, pour rester en phase avec le bêta du marché dans son ensemble. Si cela s’est avéré bénéfique au cours des dernières années, il en va tout autrement aujourd’hui. Il est donc probable que la dispersion des performances soit également plus importante pour les actifs réels.

Nouveaux engagements : Risques susceptibles d’être suffisamment rémunérés, risques à atténuer

Les investisseurs institutionnels maintiennent pour la plupart leurs engagements stratégiques sur les marchés privés, mais ce maintien n’est pas synonyme de portefeuille statique. Il est possible de réorienter tactiquement les engagements d’une stratégie à l’autre et de se concentrer davantage sur la sélection des gestionnaires. Pour les investisseurs qui envisagent d’adopter de telles approches pour leurs nouveaux engagements, nous indiquons les risques qui, selon nous, sont susceptibles d’être rémunérés dans chacun de nos trois scénarios, et ceux qu’il convient d’atténuer.

Private Equity

SCÉNARIO DE BASE :

Les risques susceptibles d’être suffisamment rémunérés : La transformation

Qu’il s’agisse d’améliorer les fonctionnalités numériques, d’introduire des approches durables ou de repositionner l’entreprise dans un monde en mutation, la transformation devrait être au cœur de la logique de création de valeur du private equity. Ceci devient d’autant plus important que nous nous attendons à ce que deux autres leviers de création de valeur des LBO, à savoir l’expansion des multiples et l’effet de levier, génèrent de plus faibles contributions à la performance. Les opportunités de transformation transcendent les secteurs ou les régions. Une étude récente de Bain9 révèle que les performances des entreprises financées par le private equity varient davantage au sein d’un même secteur que d’un secteur à l’autre, ce qui illustre l’impact de la création de valeur opérationnelle. Selon nous, les nouveaux investissements devraient être motivés par une stratégie de croissance du chiffre d’affaires, et pas seulement par l’amélioration des marges, car la croissance du chiffre d’affaires est le principal moteur de la valeur à long terme. Dans un scénario de croissance globale modérée, une entreprise peut dépasser cette trajectoire en gagnant des parts de marché ou en augmentant ses prix au-dessus du marché. Ces approches nécessitent un produit et une expérience client de bonne qualité, ainsi qu’une stratégie de tarification solide et fondée sur des données.

Cette croissance doit pouvoir s’appuyer sur une structure de coûts disciplinée et sur des économies d’échelle unitaires attrayantes, afin de permettre aux entreprises de se développer en optimisant leur capital. Selon nous, l’efficacité du capital est appelée à devenir plus importante dans les années à venir, étant donné que nous prévoyons un coût du capital structurellement plus élevé.

La discipline en matière de valorisation est également cruciale, et les stratégies de sourcing pourraient devoir s’adapter pour donner la priorité aux domaines dans lesquels les valorisations à l’entrée sont les plus intéressantes. Les stratégies buy and build proposent généralement un multiple d’entrée moyen pondéré plus faible, ainsi qu’une trajectoire de création de valeur plus claire. Les stratégies public-privé peuvent constituer un canal de sourcing avantageux, dans la mesure où les grandes entreprises se séparent de leurs actifs non essentiels dans un effort de rationalisation de leurs activités pour optimiser leur efficacité et leurs ressources dans un environnement où le coût du capital est plus élevé. Des solutions stratégiques peuvent également voir le jour. Par exemple, les propriétaires d’entreprises pourraient être intéressés par des transactions structurées qui combinent des éléments de crédit et de fonds propres, évitant ainsi de déclencher une clause sur les changements de contrôle qui nécessiterait le refinancement de la dette à des taux plus élevés que ceux du financement initial. Le capital-risque et les stratégies de croissance ont connu un ralentissement du flux d’opérations, mais nous pensons que ce phénomène sera temporaire. De nombreuses entreprises de premier plan ont été créées au cours des précédents ralentissements économiques et nous pensons que ce cycle ne devrait pas être différent. Les GP qui peuvent augmenter la valeur des entreprises de leur portefeuille devraient continuer à être sollicités par des entrepreneurs prometteurs. En parallèle aux initiatives axées sur la croissance, les aspects économiques de l’expansion des entreprises du portefeuille devraient être davantage pris en compte au cours de la décennie à venir.

Les risques à atténuer : le risque opérationnel

Le succès d’une stratégie de transformation repose sur une expertise en matière d’exécution. Les LP doivent rechercher des GP qui ont prouvé leur capacité à développer et à créer de la valeur dans les sociétés de leur portefeuille, qui font preuve d’une discipline d’investissement tant en termes de rythme d’investissement que d’évaluation, et qui cultivent une amélioration constante de leurs compétences afin de pouvoir adapter leurs stratégies de création de valeur à un environnement dans lequel la compréhension de la technologie, des questions géopolitiques et de l’évolution des préférences de la clientèle est plus importante que jamais. Le fait de se concentrer sur certaines économies ou zones géographiques peut atténuer les risques macroéconomiques et géopolitiques sur lesquels l’investisseur n’a pas de prise.

SCÉNARIO FAVORABLE :

Les risques susceptibles d’être suffisamment rémunérés : Les projets « Moonshots »

De nombreux enjeux mondiaux requièrent de nouvelles technologies sophistiquées, des idées audacieuses et des solutions innovantes. Ces solutions sont susceptibles d’être plus gourmandes en capital que les innovations de la dernière décennie, dans la mesure où elles sont susceptibles d’impliquer une plus grande composante de réalité physique. Par exemple, les innovations robotiques destinées à faire face à la diminution de la main-d’œuvre dans les pays à la population vieillissante devraient nécessiter davantage d’actifs physiques que les solutions logicielles destinées à accélérer la circulation de l’information. Ces avancées sont susceptibles de trouver un environnement plus favorable à leur adoption et à leur financement dans le scénario favorable, puisque c’est dans ce type de contexte que les investisseurs peuvent faire preuve de l’optimisme le plus grand et sont les plus enclins à prendre des risques sur les produits. Les solutions de développement durable pourraient également être plus largement adoptées dans ce scénario, malgré des courbes de coûts initialement plus élevées, car la propension à payer une prime est la plus forte lorsque la santé financière du client est à son apogée. Il est également probable que la réalisation du scénario favorable, avec une croissance plus robuste et une inflation modérée malgré les pressions exercées par le vieillissement de la population, la démondialisation des chaînes d’approvisionnement et le changement climatique, soit favorisée par la réussite de « moonshots » (autrement dit des projets inédits et particulièrement ambitieux). Les batteries rechargeables des véhicules électriques, le recyclage des batteries et l’énergie de fusion en sont des exemples — des technologies qui, si et quand elles seront commercialisées de manière économiquement viable, ont le potentiel de transformer les initiatives en faveur du développement durable. Des capitaux sont nécessaires pour développer et fabriquer ces solutions, ainsi que de nombreuses autres qui ne sont peut-être pas encore dans le champ de vision des investisseurs.

Les risques à atténuer : le relâchement de la discipline

Dans un contexte d’optimisme généralisé qui caractériserait un scénario favorable à l’économie, le respect d’une discipline en matière d’évaluation et de rythme reste important pour la réussite de l’investissement, de même qu’un ancrage solide dans la réalité. L’histoire offre de nombreux exemples où le potentiel perçu ou le rythme du développement technologique a dépassé la réalité prévisible, ce qui a conduit à une mentalité d’investisseur grégaire. Le chemin vers le succès commercial peut être long, mais il doit être réalisable et permettre des retours sur investissement attractifs.

SCÉNARIO DÉFAVORABLE :

Les risques susceptibles d’être suffisamment rémunérés : un positionnement défensif

Dans ce scénario, avec une croissance faible et une inflation élevée, le potentiel de hausse est généralement limité et l’asymétrie risque/rendement est orientée à la baisse. Il peut donc être judicieux pour les investisseurs de renoncer au risque de hausse pour privilégier l’atténuation du risque de baisse. Les entreprises pourraient se tourner davantage vers un financement hybride pour éviter la vente pure et simple ou une diminution apparente de leur valeur ; les investisseurs, eux aussi, pourraient choisir de renoncer à une partie de la hausse en échange d’une atténuation de la baisse. Dans un contexte marqué par une diminution de l’appétit pour le risque, les financements disponibles pour les grands projets à forte intensité de capital, dont les bénéfices en termes de croissance et d’efficacité ne se feront pas sentir avant plusieurs années, pourraient être moindres. De ce fait, les coûts pourraient être structurellement plus élevés, et les stratégies d’atténuation des coûts plus importantes. Les portefeuilles de private equity pourraient devenir plus concentrés, dans la mesure où les GP pourraient devoir optimiser leurs ressources limitées en se concentrant sur les opportunités les plus prometteuses.

Les risques à atténuer : le retranchement

Les stratégies d’efficacité et de réduction des coûts sont importantes dans un contexte de faible croissance et de coûts élevés. Toutefois, si les nouvelles opportunités et les initiatives de croissance ne sont plus prioritaires, le potentiel de hausse sera limité. Selon nous, les meilleurs résultats résulteraient d’un équilibre entre les projets d’efficacité et de croissance, et les investisseurs auraient intérêt à éviter les GP qui donnent la priorité aux premiers au détriment des seconds.

Dette privée

SCÉNARIO DE BASE :

Les risques susceptibles d’être suffisamment rémunérés : le risque de financement

Avec une croissance et une rentabilité du capital faibles, et un coût de la dette plus élevé, le crédit senior pourrait représenter une part plus importante de la valeur totale que d’autres composantes de la structure du capital. Les prêteurs privés senior connaissent déjà une forte demande de la part d’emprunteurs de haute qualité, tout en souscrivant à des valorisations et des structures capitalistiques plus conservatrices que dans un passé récent. À mesure que les dislocations actuelles se résorberont, que les fusions & acquisitions (M&A) et les cessions d’entreprises reprendront et que les financements par les marchés reviendront, le rapport de force entre les prêteurs et les propriétaires devrait s’équilibrer. Toutefois, nous pensons que les promoteurs de LBO continueront à privilégier la dette privée pour bénéficier de sa garantie d’exécution, de sa flexibilité et de sa faculté à gérer une certaine complexité.

Puisque dans ce scénario, les défauts sont limités, l’effet de levier au niveau du fonds pour le crédit senior ou unitranche peut permettre d’améliorer les performances. Toutefois, s’ils ont recours à l’effet de levier au niveau du fonds, les investisseurs devront tenir compte du fait que le risque est asymétrique à la baisse, étant donné que les performances générées par le crédit sont déterminées par le remboursement des obligations et l’amortissement de la décote à l’émission.

Les risques à atténuer : le risque de crédit

Un environnement économique morose laisse moins de place aux faux pas opérationnels, ce qui rend la sélection de crédits particulièrement importante. Cela signifie également que les arbitrages risque/rendement sur l’ensemble de la structure du capital doivent être examinés avec soin, les éventuels défauts affectant en premier lieu les tranches de crédit junior. Compte tenu du fait que le crédit senior bénéficie de taux de base plus élevés et de spreads plus larges dans notre scénario de base, la hausse de rendement obtenue en descendant dans l’échelle de séniorité pourrait ne pas valoir le risque plus élevé que cela suppose.

SCÉNARIO FAVORABLE :

Les risques susceptibles d’être suffisamment rémunérés : Le risque de crédit

Une économie dynamique augmenterait la probabilité d’une pleine réalisation de la valeur de toutes les tranches de crédit et renforcerait la valeur des structures de participation à la hausse — telles que les warrants — que les tranches mezzanine et d’autres instruments junior utilisent généralement pour améliorer leurs performances. Dans ce scénario, il est donc probablement plus prudent de s’exposer au risque de crédit. L’ensemble des opportunités offert par la dette mezzanine devrait être conséquent dans ce scénario, car la vigueur du marché des opérations de M&A et de LBO devrait contribuer à renforcer la demande pour ce type de financement.

Dans un environnement macroéconomique solide, il est également plus prudent de diversifier son portefeuille en dehors des prêts aux entreprises. Les prêts accordés aux consommateurs — qui constituent généralement le segment le plus sensible sur le plan économique — sont les moins risqués dans ce contexte. Le financement spécialisé peut être un outil efficace pour compléter un portefeuille, à condition que les investisseurs aient accès à des prêteurs capables d’évaluer et de structurer des actifs complexes. La complexité du nantissement d’actifs immatériels, tels que la propriété intellectuelle, réside dans la difficulté d’évaluer correctement les risques, ainsi que dans le long délai nécessaire pour que certains actifs immatériels se traduisent par des ventes. Toutefois, pour les souscripteurs avertis qui disposent des compétences et des outils d’évaluation nécessaires, cette possibilité, propre aux marchés privés, peut être un risque justement rémunéré.

Les risques à atténuer : le risque de refinancement

Lorsqu’une entreprise est reprise ou fait son entrée en bourse, sa dette est généralement refinancée. Dans un contexte porteur pour les opérations de M&A et pour les introductions en bourse, il en résulte un portefeuille de crédit dont la duration est inférieure à celle qui avait été souscrite, ce qui implique un MOIC plus faible, malgré l’absence de pression à la baisse sur le TRI. Les investisseurs ont tout intérêt à ajuster leurs attentes en matière de duration et de flux de trésorerie pour tenir compte de cette dynamique.

SCÉNARIO DÉFAVORABLE :

Les risques susceptibles d’être suffisamment rémunérés : une exposition de type Barbell

Dans une économie volatile et incertaine, une stratégie double peut s’avérer utile. Il est possible d’atténuer les risques de baisse en recourant à du crédit d’entreprise senior, sans effet de levier, et à du crédit axé sur des actifs réels. Les investisseurs peuvent choisir de privilégier un peu plus ce dernier que dans le scénario de base : adossé à des actifs tangibles, le crédit axé sur des actifs réels peut offrir une forme de collatéral plus résiliente. Lorsque les marchés cotés sont confrontés à l’incertitude, les prêts syndiqués deviennent moins sûrs, et la valeur apportée par la certitude du prix et de l’exécution offerte par la dette privée peut se refléter dans le pouvoir de fixation des prix. Avec la contraction probable de l’origination de nouveaux prêts, de nouvelles opportunités pour les stratégies de dette privée peuvent se présenter grâce à l’achat de prêts existants, potentiellement avec une décote avantageuse. Dans le même temps, un plus grand nombre d’entreprises pourraient connaître des difficultés, ce qui créerait un ensemble d’opportunités pour les gestionnaires de stratégies opportunistes, distressed et de situations spéciales.

Les risques à atténuer : l’inexpérience

Des compétences particulières sont requises chez les gestionnaires qui souscrivent aux extrémités opposées du spectre du crédit, mais l’expertise financière, juridique et en matière de structuration est essentielle, étant donné la probabilité plus élevée de difficultés dans ce scénario. Les GP qui ont l’expérience de cycles de marché complets sont plus à même de gérer avec succès les crédits en défaut et de mettre en œuvre des restructurations afin d’obtenir des résultats favorables pour leurs investisseurs.

Actifs réels privés

SCÉNARIO DE BASE :

Les risques susceptibles d’être suffisamment rémunérés : La transformation

Concernant l’immobilier, notre scénario de base pourrait être optimal : une croissance modérée accompagnée d’une certaine inflation permet de contenir l’offre et de soutenir les prix des biens existants, tandis que des taux d’intérêt raisonnables soutiennent la valeur des actifs dans leur ensemble. Dans le domaine des infrastructures, certains secteurs sont fragmentés entre de nombreux acteurs, avec un certain nombre de petites entreprises mal positionnées pour répercuter l’inflation sur leurs clients. Ces secteurs peuvent se prêter à des stratégies de type buy-and-build. La fibre numérique est un exemple de secteur dans lequel une stratégie de plateforme peut aujourd’hui être mise en œuvre à une valorisation globale nettement inférieure à celle de l’acquisition d’un seul grand actif.

Comme pour les actifs d’entreprise, la création de valeur dans les actifs réels repose sur la transformation. Les actifs réels sont bien placés pour profiter des mégatendances à long terme. La relocalisation des chaînes d’approvisionnement crée des opportunités pour les entrepôts et la logistique — une dynamique dont le secteur automobile bénéficie déjà. Les tendances démographiques offrent des opportunités dans les domaines de l’immobilier des sciences de la vie, des logements pour étudiants et des résidences pour personnes âgées. Le développement durable peut facilement s’exprimer dans cette classe d’actifs, grâce au développement et au repositionnement de biens pour les rendre plus durables et au développement d’actifs d’infrastructure autour du thème de l’électrification. Les dislocations actuelles peuvent présenter pour les investisseurs opportunistes des possibilités intéressantes d’acquérir des actifs en déshérence et d’améliorer leur valeur à long terme grâce à des actions liées au développement durable et au numérique. De nouvelles opportunités voient le jour dans la sylviculture, le bois durable et l’agriculture. Le paysage du développement durable devient toutefois plus complexe, avec un nombre croissant de solutions, de technologies et de réglementations. D’où l’importance d’une expertise et d’une stratégie opérationnelle bien pensée.

Les risques à atténuer : l’évolution des externalités

L’évolution de l’environnement géopolitique est une externalité critique à atténuer lorsqu’il s’agit d’investir dans des actifs réels. Les sensibilités politiques peuvent avoir un impact sur les actifs qui reposent sur des schémas de commerce international si les relations établies se modifient. Les actifs soumis à une indexation des prix pourraient être sensibles à toute réglementation limitant leur pouvoir de fixation des prix, ce qui est plus probable dans les secteurs politiquement sensibles tels que l’énergie. En raison de la nature inamovible de la plupart des actifs réels, il est essentiel, pour réussir, d’accéder à la manifestation locale exacte des tendances mondiales.

Le risque climatique est une autre externalité qui peut revêtir une importance particulière pour les actifs réels. Parmi les exemples évidents, citons les biens immobiliers situés près des côtes, ainsi que les ports qui, par définition, sont construits au niveau de la mer. Certains types d’infrastructures se sont également révélés sensibles aux températures extrêmes, chaudes ou froides, qui sont de plus en plus fréquentes.

SCÉNARIO FAVORABLE :

Les risques susceptibles d’être suffisamment rémunérés : une duration plus longue

À l’instar des actifs d’entreprise, le scénario favorable peut s’avérer attrayant pour les idées « moonshot » — des initiatives transformatrices à forte intensité de ressources, qui mettent l’accent sur le développement durable et les solutions de numérisation. Dans ce scénario, les valorisations et la baisse des coûts du capital devraient favoriser les projets de transformation opportunistes, à plus longue duration et à valeur ajoutée. Un large éventail de solutions de développement durable pourrait rencontrer une adhésion enthousiaste de la part des clients dans un tel scénario. Les infrastructures de stockage et de recyclage des batteries de véhicules électriques ont besoin de capacités de production. La relocalisation des chaînes d’approvisionnement nécessite des investissements importants dans des sites plus proches. Il peut également s’avérer prudent d’aller plus loin dans le spectre des risques du point de vue de la concurrence des capitaux. Dans un scénario économique favorable, les finances publiques pourraient permettre d’investir davantage dans des projets d’infrastructure. Le financement public étant généralement axé sur les actifs stratégiques, les investisseurs privés pourraient être confrontés à une concurrence accrue dans ce domaine. Le marché pourrait donc être plus attractif dans les domaines à valeur ajoutée ou opportunistes.

Les risques à atténuer : une dérive de la stratégie

À mesure que le périmètre de l’investissement en actifs réels va évoluer pour privilégier le numérique, la logistique du commerce électronique et le développement durable, les investissements se situeront de plus en plus à l’intersection de l’immobilier et des infrastructures. De plus, certaines opportunités dans les domaines du développement durable et du numérique peuvent se confondre avec les actions de croissance. Pour les investisseurs en actifs réels, il est important de maintenir une certaine discipline dans la recherche d’opportunités présentant des caractéristiques d’actifs réels, plutôt que de s’appuyer principalement sur le risque technologique dans cette portion du portefeuille. Dans le domaine des infrastructures, par exemple, ces caractéristiques comprennent l’intensité de l’actif, les fonctions essentielles pour la société, les flux de trésorerie contractuels, la concurrence limitée et la demande inélastique. Il incombe aux LP de comprendre les risques sous-jacents de leurs investissements sur les marchés privés afin de garantir l’équilibre et l’exposition souhaitée au niveau de leur portefeuille global.

SCÉNARIO DÉFAVORABLE :

Les risques susceptibles d’être suffisamment rémunérés : une duration plus courte

Dans ce scénario, les investisseurs pourraient trouver avantageux de se concentrer sur les actifs réels de base. Avec une duration plus courte et un rendement du capital investi plus intéressant dans un contexte de volatilité et de hausse des taux, les actifs de base et les investissements structurés peuvent offrir des opportunités ajustées du risque particulièrement attrayantes. Les actifs réels peuvent être relativement performants en raison de leur capacité à atténuer l’inflation et de leur positionnement défensif. Le financement public pourrait être restreint en raison de la réorientation des priorités budgétaires, ce qui créerait une demande accrue de financement privé pour les actifs stratégiques.

Dans le même temps, le marché pourrait percevoir davantage d’opportunités dans les situations de tension, l’augmentation des taux et des coûts d’exploitation mettant à l’épreuve certains actifs en cours de développement. Comme pour la dette privée, une approche de type barbell entre les actifs de base et les actifs opportunistes peut être une manière intéressante d’investir dans cet environnement. Les investissements structurés qui renoncent au contrôle en échange d’un rendement avec une certaine marge de progression peuvent être intéressants dans ce scénario.

Les risques à atténuer : le risque lié à la structure du capital

Dans ce scénario, les actifs sont particulièrement vulnérables à l’augmentation des coûts de financement et d’exploitation. Une grande partie du financement des actifs réels étant à taux variable, il devient essentiel de maintenir des niveaux d’endettement prudents.

Thèmes généraux

Trois thèmes communs se dégagent des différents scénarios et des stratégies proposées.

La transformation

Cela peut prendre des formes différentes selon les scénarios : depuis des approches de plateforme de type buy and build comme moyen intuitif de créer de la valeur, jusqu’à la transformation extrême de secteurs entiers par des projets « moonshots », en passant par la transformation du portefeuille par l’ajout de sources de performance nouvelles, émergentes et diversifiées, qui peuvent devenir des risques bien rémunérés dans des contextes particuliers.

La duration

Chaque scénario appelle une duration différente. Pour les propriétaires d’actifs, des marchés plus favorables peuvent nécessiter un allongement de la duration, en profitant d’opportunités avec des flux de trésorerie à plus long terme capables de révolutionner des industries et des secteurs cruciaux. Les marchés privés, qui sont structurellement conçus comme des capitaux patients à long terme, peuvent être particulièrement bien adaptés aux investissements à longue duration. Un scénario défavorable suppose d’atténuer le risque de duration. Inversement, pour les prêteurs, une duration trop courte devient un risque de baisse lorsque l’environnement macroéconomique est au beau fixe.

L’exécution

Quel que soit le scénario ou la stratégie, le principal risque à atténuer est celui de l’exécution. Ce risque peut prendre la forme d’une incapacité à créer suffisamment de valeur dans les entreprises ou les actifs sous-jacents du portefeuille, que ce soit en raison d’un défaut d’exécution, par excès de confiance, à cause de l’inadéquation des plans de croissance ou d’une incapacité à gérer correctement les risques, qu’ils soient nouveaux ou en constante évolution. Cela peut prendre la forme d’un manque d’expertise dans la gestion de situations complexes et tendues. Une discipline laxiste en matière d’évaluation et de déploiement des capitaux est également une forme de risque d’exécution. Pour les LP, l’atténuation de ces risques nécessite une approche analytique lors de la sélection des gestionnaires. Les LP doivent aller au-delà des historiques de performance et des histoires racontées par les GP, pour sélectionner des partenaires qui ont fait la preuve de leur capacité à créer de la valeur et à s’adapter à un environnement changeant. Au niveau des portefeuilles des LP, un autre risque d’exécution réside dans le fait que les expositions sous-jacentes peuvent s’avérer différentes de celles prévues lors de l’engagement, en raison d’une dérive de la stratégie des GP. Le suivi des portefeuilles doit aller au-delà des intitulés des fonds et des stratégies pour mieux comprendre les expositions sous-jacentes des portefeuilles et être en mesure de détecter les dérives et les concentrations involontaires dans un monde où les frontières entre les stratégies ne sont plus aussi claires.

1 Voir, par exemple : Andrea Auerbach, Keirsten Lawton, Caryn Slotsky, « US Private Equity Looking Back, Looking Forward : Ten Years of CA Operating Metrics", Cambridge Associates, novembre 2022.

2 Voir, par exemple, Haque, Sharjil, « Does Private Equity Systematically Over-Lever Portfolio Companies ? », 30 juillet 2021 ; et Belyakov, Alexander, « Economics of Leveraged Buyouts : Theory and Evidence from the UK Private Equity Industry ». 19 mars 2020.

3 Burgiss (données sur le private equity), Refinitiv (données sur le S&P 500). Au 30 septembre 2022.

4 S&P Global Market Intelligence. Au 8 février 2022.

5 LCD. Au 31 décembre 2022.

6 Lambert, Marie, Scivoletto, Alexandre et Tykvova, Tereza, « Agency Costs of Dry Powder in Private Equity Funds », 31 janvier 2022. Disponible sur SSRN : https://ssrn.com/abstract=4028838

7 CBRE. À fin décembre 2022.

8 Placer.ai, classifications des bâtiments déterminées par REBNY avec l’aide de Newmark Research ; graphique : Rahul Mukherjee/Axios

9 Or Skolnik, Nadim Malik, et Brenda Rainey, « Raising Sector Strategy to the Next Level ». Bain Capital. Février 2022.