Gestion d'actifs : Perspectives mi-2024

Réduire la complexité

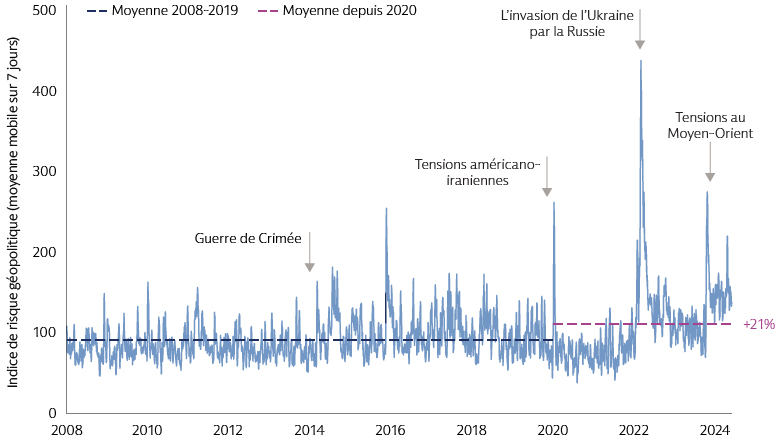

Au niveau macroéconomique, la persistance de l’inflation engendre une orientation des banques centrales vers des baisses de taux à un rythme plus lent que prévu il y a six mois. Selon nous, l’évolution des anticipations quant au calendrier et au rythme exacts des changements de politique souligne la nécessité d’une approche d’investissement dynamique dans les mois à venir. À mesure que le cycle macroéconomique s’ajuste, le monde demeure ancré dans une ère de profonds changements géopolitiques. L’escalade des conflits au Moyen-Orient et en Ukraine reste un risque majeur. La tenue et les conséquences éventuelles d’élections politiques clés à l’échelle mondiale accroissent la volatilité des marchés. Ces incertitudes se manifestent alors que des mégatendances séculaires – de l’intelligence artificielle (IA) à la durabilité – accélèrent et remodèlent les économies et les industries.

Comprendre les nuances de ces forces et la manière dont elles sont interconnectées peut permettre aux entreprises et aux investisseurs de potentiellement capitaliser sur les opportunités qu’elles génèrent. Nous avons synthétisé les points de vue de nos équipes d’investissement pour réduire une partie de cette complexité et vous aider à la traverser jusqu’à la fin de 2024.

Macroéconomie : Un chemin plus long vers la normalisation

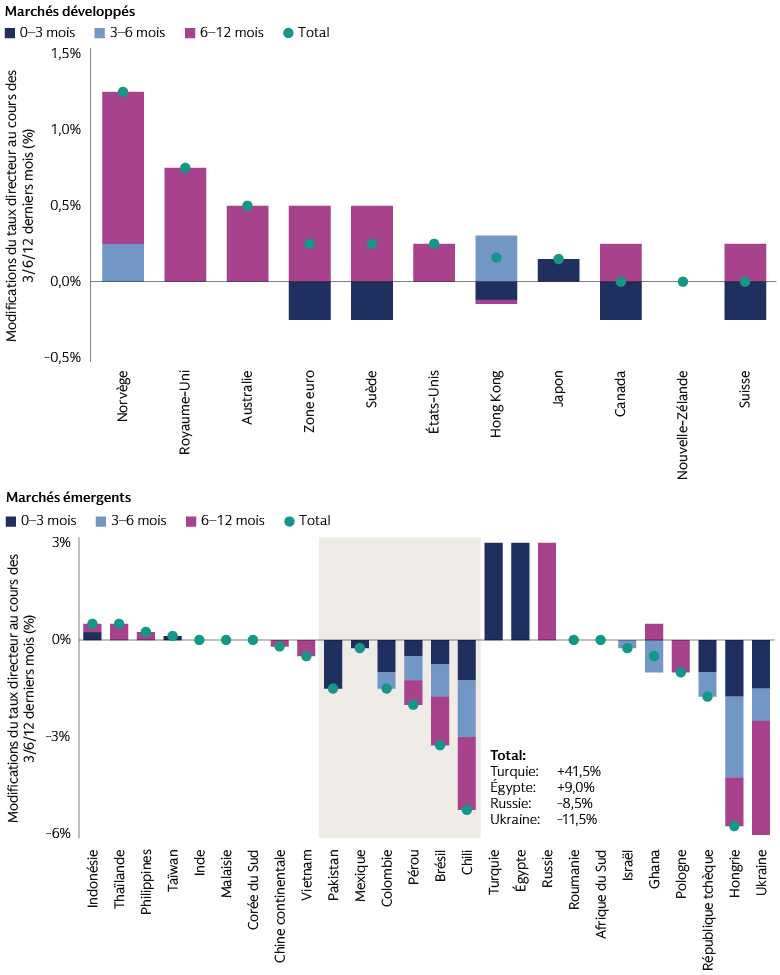

Les grandes banques centrales ont relevé leurs taux d’intérêt après la pandémie au rythme le plus rapide jamais observé depuis des décennies. Le chemin vers la normalisation sera probablement très long. Même si l’urgence inflationniste est à la traîne des grandes économies, l’inflation se révèle persistante en raison de spécificités liés à la pandémie ou d’effets de rattrapage dans les catégories où les prix s’ajustent progressivement. Il en résulte que les banques centrales tendent à baisser les taux à un rythme plus lent que prévu début 2024.

Aux États-Unis, les décideurs politiques et les investisseurs sont confrontés aux complexités du dernier kilomètre. La solidité de l’économie, des bénéfices des entreprises et des marchés du travail a coïncidé avec des hausses inattendues de l’inflation tout au long du premier trimestre. Les chiffres de l’inflation pour avril et mai ont constitué un pas dans la bonne direction, mais pas suffisant pour compenser entièrement la ténacité de l’inflation au début de l’année et la solide série de données sur l’emploi.1 Dans l’ensemble, malgré un premier semestre mouvementé, nous nous attendons à ce que la désinflation aux États-Unis se poursuive et que les taux soient réduits avant la fin de l'année.. Toutefois, le calendrier exact reste incertain en raison de la nécessité de disposer de données économiques pour réaffirmer la confiance dans le rééquilibrage du marché du travail et dans la voie de la désinflation. Au-delà de cela, les élections américaines – et les changements budgétaires potentiels – pourraient laisser présager une hausse des taux américains pendant plus longtemps.

La Banque centrale européenne (BCE), qui a historiquement amorcé des cycles de réduction à la suite de la Fed, a abaissé ses taux en juin,2, incitée par une progression suffisante de l’inflation depuis la dernière hausse des taux en septembre 2023. Nous prévoyons que les réductions de taux seront progressives au cours des prochains trimestres. Nous restons attentifs à l’évolution des salaires et à l’inflation des services, ainsi qu’à tout resserrement des conditions financières provoqué par l’incertitude politique, ce qui pourrait induire des risques baissiers pour la croissance et modifier le rythme et la portée du cycle de réduction des taux de la BCE. Au Royaume-Uni, la récente vigueur de l’inflation a repoussé la première baisse des taux de la Banque d’Angleterre (BoE) au cours de ce cycle ; et le potentiel d’une réduction estivale dépend des signaux provenant d’indicateurs de persistance de l’inflation tels que la croissance des salaires et les prix des services. Au Japon, nous prévoyons de nouvelles hausses de taux, quoique limitées, alors que la Banque du Japon (BoJ) persiste à normaliser progressivement ses taux, les prévisions inflationnistes à long terme continuant d’augmenter vers des niveaux plus durables.

Les cycles de réduction des marchés émergents (ME) ont commencé depuis près d’un an. La désinflation dans les pays émergents, qui a permis un début plus précoce d’assouplissement de la politique monétaire, est restée globalement intacte. Les pays d’Asie, d’Europe centrale et orientale et d’Amérique latine ont bien progressé dans la lutte contre l’inflation, même s’il existe également des exceptions notables, notamment l’Argentine et la Turquie. Plus récemment, les cycles de réduction des taux d’intérêt des pays émergents sont devenus sensibles à l’évolution des attentes en matière de taux d’intérêt outre-Atlantique, ainsi qu’aux inquiétudes concernant la crédibilité des politiques menées (par exemple au Brésil) et le sentiment lié aux élections (par exemple au Mexique). En conséquence, les attentes du marché quant à la rapidité et à l’ampleur de l’assouplissement des politiques dans les pays émergents ont été revues à la baisse par rapport à il y a seulement quelques mois. Dans certains cas, le marché intègre désormais des hausses de taux. L’économie chinoise continue de diverger, les décideurs politiques étant disposés à maintenir une tendance à l’assouplissement à mesure que l’économie et le marché immobilier se redressent.

Source : Goldman Sachs Global Investment Research. Au 14 juin 2024.

Considérations en matière d’investissement

Maintenir le cap sur la gestion obligataire

Dans un environnement de croissance régulière, de ralentissement de l’inflation et de fondamentaux d’entreprise globalement robustes, nous voyons des opportunités de constituer des portefeuilles obligataires bien diversifiés avec le potentiel de générer des niveaux de revenus attractifs. Nous pensons toutefois que l’environnement reste un contexte dans lequel une sélection active de titres est essentielle. Nous restons vigilants face aux surprises baissières de l’activité économique et aux obstacles à l’investissement des entreprises en raison des incertitudes liées aux élections, et notre positionnement demeure tactique dans l’ajustement de notre positionnement en réponse aux opportunités induites par le marché. L’incertitude souligne le rôle défensif des emprunts d’État et des monnaies considérées comme refuge, comme le dollar américain. Nous voyons de la valeur dans les revenus attrayants fournis par les secteurs des spreads comme les obligations d’entreprise et le crédit titrisé.

Sur les marchés des emprunts d’État, nous pensons qu’il est essentiel d’adopter une stratégie dynamique de gestion de la duration compte tenu des calendriers, rythmes et orientations divergents des politiques des banques centrales. Aux États-Unis, nous sommes positionnés pour une pentification de la courbe des rendements à terme des bons du Trésor. Cette exposition peut offrir une protection contre les risques de croissance à la baisse et permettre aux investisseurs de capitaliser sur le début des baisses de taux par la Fed ou sur l’augmentation de la prime de terme entraînée par une offre constante de bons du Trésor américain. Notre position relative aux taux européens est globalement neutre. Même si la BCE a fait preuve d’un biais accommodant et que les incertitudes politiques pourraient freiner la croissance, nous sommes également attentifs à la vigueur de l’inflation des services. Nous privilégions les taux britanniques, car la Banque d’Angleterre est sur le point d’assouplir sa politique, en l’absence de surprises significatives à la hausse au niveau des données. À l’inverse, au Japon, nous sommes conscients que la vigueur persistante des salaires et le penchant belliciste de la Banque du Japon augmentent la probabilité d’un nouveau resserrement. Dans le segment du crédit souverain des marchés émergents, les investisseurs ont la possibilité de bénéficier d’un portage attractif et d’identifier les obligations présentant un potentiel de rendement total grâce à d’éventuelles hausses de notation, passant à Investment Grade. Même si nous avons réduit notre exposition globale aux obligations locales des pays émergents, nous nous concentrons sur des marchés comme le Chili, la Tchéquie et la Hongrie, qui semblent prêts à poursuivre l’assouplissement monétaire, et continuons de surveiller les facteurs géographiques spécifiques compte tenu des divergences dans les orientations politiques des banques centrales.

Bien que le paysage global du crédit semble stable, la dispersion est évidente entre les secteurs et les régions. Par exemple, les émetteurs notés A avec des niveaux d’endettement plus élevés ont connu une baisse plus importante de leurs ratios de couverture des intérêts que les émetteurs notés BBB assortis d’un endettement plus faible. Dans le segment du crédit, nous privilégions les émetteurs des secteurs susceptibles de faire preuve de robustesse tout au long du cycle économique. Les obligations émises par les banques nous paraissent attrayantes en raison de leur prime de spread, même si les performances récentes ont réduit leur attrait en termes de valorisation. Les secteurs qui s’adaptent à la décarbonation et à la numérisation, comme les télécommunications avec des services à large bande et 5G, et les entreprises technologiques axées sur la cybersécurité et la protection des données, offrent également des opportunités potentielles. Nous restons convaincus que le marché des obligations d’entreprises des pays émergents offre une combinaison attrayante de rendement, de diversification pour les expositions existantes aux entreprises ou aux marchés émergents et de résistance aux défis macroéconomiques. Notre analyse suggère que les fondamentaux des entreprises des marchés émergents restent sains, avec un endettement net à son plus bas niveau depuis près de dix ans. Les tendances en matière de notation de crédit sont positives et le nombre de défauts de paiement devrait diminuer en 2024, inversant ainsi la tendance des trois dernières années. De plus, l’environnement technique est favorable en raison d’une nouvelle offre limitée. Nous maintenons une approche positive du crédit titrisé, notamment des titres adossés à des créances hypothécaires commerciales (CMBS) et des obligations de prêt garanti (CLO). Nous pensons qu’il existe un potentiel de resserrement des spreads au cours du second semestre, étayé par des fondamentaux solides, en particulier pour les titres situés au sommet de la structure du capital. Il est important de noter que les données économiques récentes continuent de soutenir un scénario d’« atterrissage en douceur », favorable au maintien des flux de trésorerie provenant des prêts sous-jacents.

Élargissez vos horizons en matière d’actions

Sur les marchés boursiers publics, les pressions inflationnistes et la hausse des taux d’intérêt ont permis aux modèles économiques les plus solides de démontrer la solidité de leurs marges au cours des derniers trimestres. Selon notre analyse, les résultats du premier trimestre aux États-Unis ont été généralement meilleurs que prévu.3 L’essentiel de la croissance des bénéfices du S&P 500 continue d’être tiré par les « Magnificent 7 », même si l’écart des performances au sein du groupe s’est élargi. Le second semestre 2024 pourrait offrir aux investisseurs des possibilités d’élargir leurs horizons sur le front des actions au-delà des plus grands titres. Nous voyons émerger une nouvelle catégorie de bénéficiaires de l’IA qui sont à la fois soutenus par des fondamentaux et complémentaires des Magnificent 7, notamment des entreprises qui améliorent l’IA en exploitant la puissance des données. L’examen des stratégies d’IA, des retours sur investissements et de la rentabilité va probablement s’intensifier à mesure que les dépenses des entreprises en IA augmentent. Cela souligne la nécessité d’une sélection rigoureuse des titres et d’une gestion active.

Après une période de plusieurs années de sous-performance par rapport aux grandes capitalisations, nous pensons que les petites capitalisations américaines sont prêtes à rebondir. Notre opinion se fonde sur les valorisations absolues et relatives attrayantes, l’amélioration des perspectives macroéconomiques américaines et la perspective de baisses des taux d’intérêt américains avant la fin de l’année. Les cycles d’assouplissement de la politique monétaire américaine ont historiquement été favorables à la classe d’actifs.4 Avec une part plus élevée de dette flottante et un fardeau de la dette accru, les petites entreprises pourraient observer des répercussions plus instantanées et plus notables sur leur chiffre d’affaires émanant des réductions de taux attendues au second semestre 2024. Les petites capitalisations offrent également une diversification divergente du risque de concentration au sein du S&P 500.

En dehors des États-Unis, nous pensons que l’amélioration enregistrée sur le front de la croissance et de l’inflation en Europe, combinée à une meilleure dynamique des bénéfices des entreprises et à des valorisations modestes, est de bon augure pour les actions européennes. Les réductions de taux sur le Vieux Continent se sont concrétisées avant d’advenir aux États-Unis et, associées à une croissance modérée des salaires et de l’inflation, devraient, selon nous, améliorer les marges des entreprises, y compris celles des petites capitalisations européennes qui ont été sensibles à la hausse des taux d’intérêt. Au Japon, nous prévoyons que la solide performance des marchés boursiers continuera d’être tirée par les changements structurels ; notamment une transition vers un environnement inflationniste après des décennies de déflation. La poursuite des réformes des entreprises amène les entreprises japonaises à gagner en proactivité et en transparence quant à leurs projets d’efficacité du capital.5

Évolution des opportunités du marché privé

Les opportunités du marché privé continuent d’évoluer, offrant aux investisseurs de multiples possibilités d’améliorer potentiellement les rendements ajustés au risque et d’étoffer la diversification dans le cadre des expositions d’investissement traditionnelles. Dans le secteur du capital-investissement, la hausse des coûts du capital a modifié le calcul des négociateurs. Nous pensons que les leviers de création de valeur opérationnelle sont en passe de devenir les principaux facteurs déterminants de la réussite de ce nouveau régime. La prudence dans le déploiement du capital – tant pour les nouveaux investissements que pour le soutien aux entreprises existantes – devrait également devenir un facteur encore plus décisif pour les résultats des investissements. Alors que les commanditaires (LP) recherchent des liquidités à partir de participations existantes, dans certains cas comme condition préalable à de nouveaux engagements, les commandités (GP) peuvent de plus en plus se tourner vers des fonds de continuation et des solutions structurées pour fournir des liquidités tandis que la valeur s’accroît. Les titres secondaires continuent de présenter des opportunités, car les LP et les GP recherchent des structures de transaction et de fonds offrant à la fois de la liquidité et des possibilités de prolonger les délais de détention.

Le crédit privé continue de se développer et reste apprécié par les emprunteurs comme une solution flexible et opportune pour financer leurs besoins en capitaux. Même si les rendements des prêts garantis de premier rang restent intéressants par rapport aux dernières années, la pression concurrentielle pour déployer des capitaux a entraîné un resserrement des spreads en 2024. À des fins de compensation, certains prêteurs cherchent à refinancer les programmes existants à des conditions plus attrayantes pour prolonger la duration (c’est-à-dire en sacrifiant le rendement actuel pour un multiple plus élevé du capital investi). La structure des opérations de crédit privé pourrait également évoluer. À titre d’exemple, les entreprises peuvent chercher à réduire davantage les coûts d’intérêt en incluant des « equity kickers » (clauses de participation) pour compenser un spread plus faible. Nous pensons que ceux qui disposent de la taille et de la flexibilité nécessaires pour prêter sur l’ensemble de leur capital, ainsi que d’un portefeuille important d’emprunteurs existants, sont les mieux placés. Les véhicules semi-liquides représentent une nouvelle source de concurrence, la pression pour déployer des entrées de capitaux relativement rapidement contribuant potentiellement à un resserrement des spreads. Dans l’ensemble, même si nous ne prévoyons pas de perturbations généralisées, la persistance de taux élevés mettra probablement à l’épreuve certaines entreprises pleinement endettées et certains modèles économiques au cours des prochains trimestres. Selon nous, la souscription, la discipline de structuration, les canaux d’approvisionnement solides et l’expérience devraient devenir un facteur déterminant plus important des résultats finaux.

Les négociations en matière d’infrastructures ont globalement ralenti au cours des derniers trimestres, la hausse des taux d’intérêt continuant de constituer un obstacle, mais il existe des zones de vigueur. Les projets de transition énergétique continuent d’attirer les capitaux. Les actifs numériques restent également populaires, les investisseurs observant des opportunités intéressantes de développer des plateformes à mesure que la demande augmente et que les cadres réglementaires évoluent. Dans l’immobilier, les divergences de vues sur le calendrier et l’ampleur des baisses de taux outre-Atlantique laissent certains investisseurs sur la touche. Les risques latents aux États-Unis, notamment les élections à venir, l’incertitude réglementaire et la hausse des coûts d’assurance, compliquent les perspectives. De nombreux investisseurs restent concentrés sur les actifs de la plus haute qualité, tandis que les ventes forcées ont connu une légère hausse dans le sillage de la dégringolade continue des valorisations. Nous nous attendons à ce que la démographie, la technologie et le cheminement vers le développement durable façonnent la demande immobilière mondiale dans les années à venir, les bouleversements de l’économie et des marchés financiers créant de nouvelles opportunités au fil du temps.

Trois questions clés

1. La transition vers des taux d’intérêt plus élevés pose-t-elle des défis aux émetteurs d’obligations ?

Notre opinion : Alors que nous approchons du cap d’un an depuis l’enregistrement du pic des taux des fonds fédéraux, notre analyse suggère que la santé financière de base de l’entreprise américaine médiane notée investment grade reste solide. Les ratios de couverture des intérêts, malgré une tendance à la baisse, restent proches ou juste en dessous des moyennes historiques. Une croissance soutenue de l’économie et des bénéfices pourrait permettre aux entreprises robustes de s’adapter à un environnement de taux d’intérêt supérieurs. Des taux plus élevés pourraient également encourager une approche plus prudente de la gestion des capitaux parmi les entreprises, ce qui pourrait renforcer les indicateurs de crédit. Même si la transition vers des taux d’intérêt plus élevés semble généralement réalisable, elle pose néanmoins des défis à certains. Nous pensons que faire face au nouveau paysage de taux plus élevés et de changements structurels exige une approche active et fondamentale de la sélection des obligations.

2. Les petites capitalisations peuvent-elles finir par surperformer ?

Notre opinion : Nous pensons que les petites capitalisations constituent un ressort hélicoïdal dans un contexte économique en amélioration, avec une baisse des taux à l’horizon sur les marchés développés. Les petites capitalisations américaines ont historiquement généré des rendements solides à la suite de la dissipation de la concentration extrême des mégacapitalisations, ainsi qu’au cours des années d’élections américaines.6 À notre avis, la meilleure façon d’accéder à cette classe d’actifs est de se différencier avec une part active élevée pour exploiter des opportunités de rendement considérables, et d’être sélectif, en utilisant une approche fondamentale disciplinée pour éviter les sociétés non rentables.

3. Qu’est-ce qui est « normal » pour le private equity ?

Notre opinion : Certains investisseurs en private equity se demandent à quoi ressemblera un environnement « normal » à l’avenir. Même si le rythme effréné de l’activité en 2021/22 était probablement une anomalie, alimentée par des taux historiquement bas et un accès aisé aux capitaux, un retour prolongé aux courbes des tendances antérieures à la pandémie n’est peut-être pas non plus la voie à suivre la plus probable. Les structures Evergreen, combinées à la hausse des fonds de continuation, permettent des durées de détention plus longues pour les actifs. Ces évolutions suggèrent que la taille, la portée et la nature des transactions continueront probablement d’évoluer, défiant les tentatives de définition de la « normalité ».

Géopolitique et élections : Feuilles de route pour la robustesse

Lorsque la géopolitique est instable, les investisseurs se tournent historiquement vers les actifs les plus fondamentaux : les matières premières, qui ont par le passé fait preuve de capacités de couverture contre les chocs géopolitiques et financiers. La valeur du pétrole en tant que protection contre les perturbations géopolitiques de l’approvisionnement a augmenté jusqu’à présent en 2024. Le cours de l’or a atteint un plafond record en mai, tiré par les achats des banques centrales des marchés émergents, qui ont triplé depuis l’invasion de l’Ukraine par la Russie.7 Au-delà de l’exposition aux matières premières, nous pensons que le risque géopolitique élevé et le potentiel d’escalade du conflit soulignent l’importance d’être proactif et de préparer des portefeuilles entiers à des événements inattendus. Équilibrer les allocations avec un ensemble diversifié de facteurs de rendement dans toutes les classes d’actifs peut constituer une première ligne de défense. L’intégration de stratégies de couverture parallèlement aux décisions de construction de portefeuille à long terme peut également contribuer à saisir les opportunités et potentiellement réduire la vulnérabilité aux chocs liés aux événements majeurs..

La politique reste au centre des préoccupations. Le premier semestre 2024 a été particulièrement actif pour les marchés émergents. À Taïwan, une troisième victoire consécutive du Parti démocrate progressiste suggère que les changements politiques pourraient être limités, mais les tensions entre les deux rives du détroit avec la Chine devraient rester élevées. Les résultats des élections en Inde, au Mexique et en Afrique du Sud ont été sources de volatilité sur les marchés. En Inde, pays où se sont tenues les plus grandes élections au monde, le Premier ministre Modi a obtenu un troisième mandat. Cependant, le BJP (Bhartiya Janata Party) de Modi n’a pas réussi à s’assurer une majorité et s’est appuyé sur ses partenaires politiques alliés pour former un gouvernement. Nous nous attendons à ce que la solidité macroéconomique de l’Inde perdure et ne prévoyons pas un renversement des principales réformes structurelles observées au cours de la dernière décennie. La candidate du parti au pouvoir au Mexique, Claudia Sheinbaum, a remporté l’élection présidentielle haut la main, dépassant les prévisions pré-électorales. Ce résultat a entraîné une réaction négative des actifs mexicains, notamment du peso mexicain, dans la mesure où la large majorité de la coalition Morena (Mouvement régénération nationale) pourrait autoriser des amendements constitutionnels sans le soutien de l’opposition. En Afrique du Sud, les implications d’une transition vers un gouvernement de coalition seront probablement surveillées de près dans les mois à venir étant donné la défait surprenante du Congrès national africain (ANC).

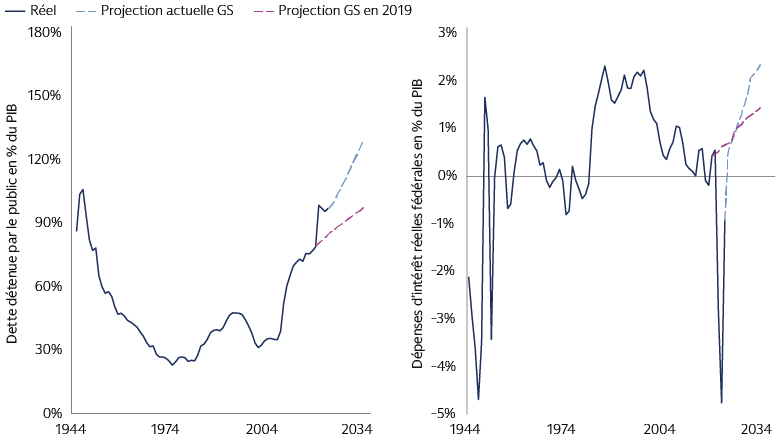

Les élections dans les marchés développés sont au centre de l’attention à l’aube du second semestre 2024. Au Royaume-Uni, le Parti travailliste a obtenu une majorité significative le 4 juillet. Le manifeste du Parti travailliste impliquent des changements relativement limités dans la politique budgétaire.8 Le nouveau gouvernement devrait exposer davantage de détails sur son agenda politique – y compris les dépenses et la fiscalité – dans les semaines et les mois à venir. Nous parions sur le fait que les investisseurs restent concentrés sur les progrès relatifs à la désinflation et sur le potentiel de baisse des taux de la Banque d’Angleterre. En France, les élections de début juillet se sont soldées par un Parlement sans majorité, la coalition de gauche (Nouveau Front Populaire) ayant remporté contre toute attente le plus grand nombre de sièges. L’incertitude politique et le potentiel de volatilité des actifs français restent élevés à court terme. Le processus de formation du gouvernement pourrait se prolonger jusqu’à l’été. Les élections américaines ont lieu en novembre et nous surveillons l’impact des politiques, notamment budgétaires et commerciales, sur les régions, les secteurs et les entreprises. Sur le plan budgétaire, l’ancien président Trump est entré en fonction en 2017 avec un déficit structurel plus petit, mais croissant, qui a permis des réductions d’impôts. Le président Biden a pris ses fonctions il y a quatre ans avec un déficit important, mais aussi avec des taux d’intérêt bas et un environnement politique favorable à de nouvelles mesures budgétaires. Aucune de ces conditions n’existe actuellement. Cela n’exclut pas la possibilité que le vainqueur des élections poursuive l’année prochaine des politiques qui creuseraient encore davantage le déficit. Les risques liés au commerce américain et aux changements de politique internationale sont également susceptibles d’augmenter à l’approche des élections américaines. Les résultats auront des impacts variés sur la croissance et la performance des marchés d’actifs dans d’autres pays, dont l’Europe et la Chine. Nous tablons sur le fait que les acteurs du marché se concentrent sur la possibilité que l’augmentation des tarifs douaniers devienne une priorité politique, ainsi que sur les risques que ces tarifs créent pour la croissance et la rentabilité. Dans l’ensemble, nous pensons qu’il est important que les investisseurs évitent de tenter d’anticiper les marchés ou de prendre des décisions sur des résultats politiques binaires.

Source : Goldman Sachs Asset Management, Caldara, Dario et Matteo Iacoviello. Au 8 avril 2024. Données téléchargées à partir de https://www.matteoiacoviello.com/gpr.html. Données quotidiennes. À titre d’illustration. Les performances passées ne préjugent pas des performances futures et ne garantissent pas les futurs résultats, qui peuvent varier.

Considérations en matière d’investissement

Hedge Funds et actifs alternatifs liquides

Les hedge funds ont profité de la dispersion continue du marché entre classes d’actifs, secteurs et régions au cours des derniers mois. Alors que nous nous dirigeons vers un monde où les taux restent élevés, avec un potentiel d’envolée de la volatilité des marchés et de chocs géopolitiques, l’environnement de marché offre aux hedge funds une solide opportunité d’alpha. L’identification des dislocations macroéconomiques, des écarts de valeur relative entre les titres ou des opportunités événementielles à mesure que l’activité des marchés de capitaux se redresse peut contribuer à capter les hausses et à limiter le risque de baisse. Alors que certains investisseurs peuvent se concentrer sur l’exposition à cet ensemble d’opportunités et la diversification via les marchés privés, les actifs alternatifs liquides permettent d’atteindre ces objectifs par le biais des marchés publics. Les actifs alternatifs liquides ne se limitent pas aux investissements en actions. Il peut s’agir de stratégies multi-actifs mises en œuvre via des expositions longues/courtes qui s’appuient sur des produits dérivés. Nous privilégions une approche systématique d’investissement dans des produits alternatifs liquides, en mettant l’accent sur des investissements rentables et pouvant offrir un degré élevé de transparence et de liquidité quotidienne. Cette approche peut compléter les allocations en actions et en obligations et accroître la diversification du portefeuille.

Opportunités des marchés émergents

L’incertitude géopolitique de cette année politique active étoffe les opportunités et les complexités pour les investisseurs des marchés émergents. Certains pays continuent d’avoir des positions macroéconomiques et géopolitiques avantageuses à l’approche du second semestre 2024. L’Inde se distingue par sa stabilité macroéconomique et ses réformes intersectorielles, tout en bénéficiant du réalignement de la chaîne d’approvisionnement mondiale – des facteurs favorables qui pourraient contrebalancer les inquiétudes des investisseurs concernant les valorisations élevées des marchés boursiers. Malgré l’incertitude potentielle autour du négoce résultant des élections américaines, l’Amérique latine a une opportunité considérable à long terme de bénéficier de la dynamique de la délocalisation à proximité. Le Brésil et le Mexique devraient figurer parmi les bénéficiaires étant donné leur profil de population relativement jeune et leurs vastes dotations en ressources naturelles et en minéraux clés pour soutenir la transition vers une économie sobre en carbone. Les opportunités continuent d’évoluer au Moyen-Orient, avec la maturation des marchés des actions et de la dette et la poursuite de la diversification économique via des investissements au moyen de fonds souverains.

Nous observons un large éventail d’opportunités potentielles susceptibles de diversifier les allocations aux marchés développés. Sur le marché des actions, nous pensons qu'il est essentiel d’être très sélectif et de se concentrer sur les sociétés orientées vers le marché national, exposées à des thèmes de croissance séculaire à long terme et capables de signer une bonne performance sur l’ensemble du cycle de marché, indépendamment des événements de marché. Le marché des obligations d’entreprises des marchés émergents constitue également un segment diversifié et, à notre avis, sous-estimé de l’univers obligataire, avec des rendements attrayants et une exposition aux mégatendances séculaires. Les entreprises du secteur privé tendent à faire preuve d’une moindre sensibilité aux événements politiques, ce qui les rend potentiellement attrayantes dans un cycle électoral actif. La forte demande mondiale de produits et les flux de revenus en dollars américains renforcent également la solidité de certaines entreprises des pays émergents face à la volatilité macroéconomique. Dans l’ensemble, nous pensons que les investisseurs doivent faire preuve d’agilité et de liquidité lorsqu’ils investissent sur les marchés émergents, et qu’une expérience d’investissement dans plusieurs cycles économiques et électoraux permet de gérer les risques. Des approches créatives en matière de construction de portefeuille, telles que des allocations d’actions dans un seul pays ou des stratégies visant à exclure les expositions à la Chine, peuvent également offrir des opportunités et aider à gérer les risques.

Titre : Chaînes d’approvisionnement, ressources et défense

Nous pensons que le thème de la sécurité est engagé sur une voie irréversible alors que les gouvernements et les entreprises se concentrent sur la garantie à long terme de la chaîne d’approvisionnement, des ressources et de la sécurité nationale. Compte tenu des progrès de l’IA, les tentatives des grandes économies visant à renforcer les chaînes d’approvisionnement technologiques recevront probablement un soutien bipartite, quels que soient les résultats des élections. Les marchés développés accélèrent leur transition vers une énergie propre pour accroître leur indépendance énergétique et réduire leur dépendance aux combustibles fossiles. Les guerres en Ukraine et au Moyen-Orient continuent de souligner l’importance de la sécurité nationale, et nous nous attendons à ce que la géopolitique – plus que la politique intérieure – détermine les dépenses en matière de défense dans les années à venir. Du point de vue de l’investisseur, nous croyons qu’il est nécessaire de suivre cette tendance séculaire à long terme de manière holistique. Investir dans les trois thèmes de sécurité décrits ci-dessus offre un large univers de recherche d’idées d’actions et la possibilité de construire un portefeuille bien diversifié avec une exposition équilibrée à tous les secteurs.

Trois questions clés

1. Les thèses d’investissement reposent-elles sur la poursuite des politiques existantes ?

Notre opinion : Même si les investissements prudents ne reposent jamais sur un seul facteur, de nombreux investisseurs réfléchissent à la manière dont les suppressions, ajouts ou changements potentiels de politiques peuvent modifier les hypothèses de souscription. Cela peut potentiellement être plus facile à gérer aux États-Unis, où de nombreuses politiques liées aux chaînes d’approvisionnement et aux ressources énergétiques ont une nature ascendante et ciblent des marchés spécifiques, contrairement à l’Europe où les réglementations descendantes peuvent changer fondamentalement le paysage.

2. Que pourraient signifier les élections américaines pour la loi sur la réduction de l’inflation (IRA) ?

Notre opinion : Les élections américaines créent une certaine incertitude autour de l’investissement durable. Les projets financés par la loi sur la réduction de l’inflation, la politique climatique phare des États-Unis, pourraient bénéficier d’un soutien accru si les démocrates gagnent, ou d’un niveau de soutien différent sous une administration républicaine. Une abrogation globale semble peu probable, quel que soit l’administration qui sera en place. Malgré d’éventuels changements de politique post-électoraux aux États-Unis, nous continuons de miser sur une forte croissance des opportunités d’investissement liées au climat et à faible émission de carbone, tirée par l’amélioration des prix de la production d’énergie solaire et de l’efficacité énergétique.

3. Quelle opinion sur les soins de santé les investisseurs devraient-ils avoir lors d’une année électorale ?

Notre opinion : Aux États-Unis, le secteur de la santé a jusqu’à présent occupé une place moins importante que lors des cycles électoraux précédents. La hausse des coûts médicaux due à l’inflation pourrait faire l’objet d’une plus grande attention avant le vote de novembre. Les acquisitions de private equity dans le secteur de la santé pourraient faire l’objet d’une surveillance accrue en raison des craintes de création de monopoles sur certains marchés, qui sont alors optimisés pour les bénéfices plutôt que pour les soins aux patients. De ce fait, nous privilégions les investissements à l’abri du remboursement et du risque du « trait de plume ». Plus largement, nous restons concentrés sur les bénéficiaires de thèmes de croissance à long terme, tels que la chirurgie assistée par robot et les médicaments contre l’obésité, qui continuent de créer des opportunités d’investissement.

Vents favorables et vents contraires : Investir dans les mégatendances

Au-delà de l’évolution à court terme de l’inflation, des taux et des résultats des élections, nous restons concentrés sur des changements de paradigme à plus long terme, notamment cinq forces structurelles clés : la décarbonation, la numérisation, la démondialisation, la déstabilisation géopolitique et le vieillissement démographique. Les stratégies d’investissement actives, l’accent mis sur la diversification et la gestion des risques peuvent devenir de plus en plus importants pour aider à traverser ces profils et à générer de l’alpha. Les investisseurs qui restent cloisonnés et se concentrent sur un seul thème risquent de passer à côté d’opportunités et de sous-estimer les risques.

La volonté de décarbonation ouvre la voie à un large éventail d’opportunités d’investissement dans les actions, les obligations et les produits alternatifs. La viabilité économique des technologies d’énergie propre continue de s’améliorer, grâce à un prix de plus en plus abordable et à une plus grande efficacité de l’énergie solaire et du stockage de batteries. Parallèlement, l’impact le plus immédiat et le plus tangible sur la réduction des émissions de carbone peut être obtenu en aidant les grands émetteurs qui restructurent leurs modèles commerciaux et se repositionnent pour une économie plus verte sur les marchés développés et émergents Au cours des prochains trimestres, nous prévoyons que davantage d’investisseurs suivront la décarbonation à un niveau granulaire et utiliseront des mesures plus complètes pour quantifier l’impact réel des actifs individuels. Au-delà de la décarbonation, les opportunités de croissance inclusive évoluent également, améliorant l’accessibilité et l’abordabilité de l’éducation, de l’inclusion financière, et de la santé.

La numérisation et les progrès technologiques, notamment l’IA générative, sont à notre avis des moteurs d’opportunités à long terme. Nous pensons que davantage d’investisseurs envisageront d’investir spécifiquement dans la technologie à l’avenir en raison du rythme des perturbations et des opportunités potentielles de création de richesse. Si les investisseurs peuvent choisir de tirer parti des derniers développements en déployant des capitaux directement dans les opportunités liées à l’IA, ils peuvent également tirer avantage de l’analyse de la manière dont les progrès de l’IA contribuent à améliorer les processus de gestion des investissements et la prise de décision en matière d’investissement. Alors qu’un plus grand nombre d’entreprises de tous secteurs cherchent à intégrer l’IA générative dans leurs stratégies à l’échelle de l’entreprise, nous pensons que les équipes de direction d’entreprise devraient évaluer la manière dont l’IA générative peut être utilisée comme un outil pour une véritable différenciation stratégique, et pas seulement pour des gains d’efficacité.

Compte tenu des implications économiques et financières potentielles de la démondialisation et de la déstabilisation géopolitique, combinées à la décarbonation et aux technologies disruptives, les investisseurs devront combiner l’expertise macroéconomique et géopolitique avec des stratégies réfléchies. L’interaction de ces forces pourrait se produire de diverses manières. Un défi et une opportunité majeurs consistent à comprendre les profondes interdépendances de ces mégatendances et à cartographier leurs implications en matière d’investissement. Enfin, le vieillissement démographique n’est qu’un des facteurs qui influencent les résultats économiques et sociaux des économies, mais cette dynamique peut jouer un rôle essentiel dans l’élaboration des politiques publiques, de l’inflation et des décisions d’investissement à long terme..

Source : Pôle Global Investment Research (GIR) de Goldman Sachs. Au 1er juin 2024. Le pôle GIR suppose un taux d’intérêt nominal de référence de 3,75 %, un taux de croissance nominal de 4 % et un taux d’intérêt effectif de départ sur la dette de 2,57 %, comme c’est le cas actuellement. Le pôle GIR suppose que les récessions se produisent en moyenne une fois par décennie et entraînent une augmentation cumulée de 5 points de pourcentage du déficit primaire. Le pôle GIR suppose que les taux d’intérêt augmentent de 1 point de base pour quiconque, ce qui correspond à une augmentation de 1 point de base du ratio dette/PIB.

Considérations en matière d’investissement

Intelligence artificielle : Les données sont le différenciateur

L’avènement et l’adoption rapide de l’IA générative créent des opportunités dans toutes les classes d’actifs et tous les secteurs. Les investisseurs auront besoin de stratégies claires pour identifier la prochaine génération de gagnants de l’IA et pour comprendre et mettre en œuvre eux-mêmes la technologie. Investir dans et avec l’intelligence artificielle – deux approches distinctes mais interdépendantes – pourrait être source de surperformance à long terme , mais il faut s’attendre à un processus complexe et évolutif. À mesure que les modèles d’IA deviennent de plus en plus sophistiqués et complexes, le recours à des ensembles de données de haute qualité figure parmi les plus hautes priorités. Le facteur de différenciation sera la gestion méticuleuse des données, y compris leur origine, l’infrastructure de stockage, les protocoles de nettoyage et les mesures en place pour assurer leur sécurité. Les limites des entreprises dans le contexte des capacités d’IA générative seront probablement déterminées par la qualité des ensembles de données. Une infrastructure adéquate et le capital intellectuel nécessaires pour comprendre la logique économique et les convictions qui sous-tendent les modèles d’IA seront également essentiels.

Faire progresser la croissance durable

Le monde n’en est, selon nous, qu’aux premiers balbutiements d’une transition sur plusieurs décennies vers une croissance durable et inclusive. Les investissements massifs nécessaires à la transition rendent les obligations vertes, sociales et durables de plus en plus importantes. Au premier trimestre 2024, les émissions d’obligations vertes, sociales et durables ont totalisé 272 milliards de dollars. Ce montant devrait atteindre un montant record de 1000 milliards de dollars en 2024.9 Les émissions d’obligations vertes à elles seules ont totalisé 195 milliards de dollars au cours des trois premiers mois de l’année, soit le premier trimestre le plus solide jamais enregistré. À l’avenir, nous prévoyons une augmentation des émissions d’obligations vertes en Asie et au Moyen-Orient, portée par la montée en puissance de projets durables, tels que les bâtiments écologiques, et la nécessité de mesures d’adaptation au changement climatique. Actuellement, les obligations vertes, sociales et durables ne représentent que 5 % de la dette extérieure souveraine des marchés émergents, le marché des obligations d’entreprises reflétant une tendance similaire. À mesure que les obligations vertes et le marché obligataire vert, social et durable dans son ensemble mûrissent, nous nous attendons à ce que davantage d’investisseurs diversifient leurs allocations existantes en titres à revenu fixe des marchés émergents vers ce segment.

Le retour de la Chine ?

Les difficultés économiques de la Chine persistent et la situation du secteur immobilier semble susceptible de déterminer le taux global de recouvrement. Les niveaux d’endettement élevés, les tensions commerciales géopolitiques et le vieillissement démographique pourraient signifier que la reprise dans ce cycle sera plus difficile et probablement plus longue. Les décideurs politiques chinois ne sont pas restés les bras croisés. L’intensité, l’accélération et la portée des mesures de politique budgétaire, monétaire et immobilière ont augmenté au premier semestre 2024. En réaction, les actions chinoises ont rebondi, aidées par une croissance économique meilleure que prévu. Un plus grand nombre d'investisseurs pourraient revoir leur position tactique sur les actions chinoises dans les mois à venir, d’autant plus que les actions chinoises se négocient toujours à des rabais historiquement élevés par rapport à leurs homologues mondiaux. Nous restons concentrés sur les fondamentaux à long terme des entreprises chinoises et voyons des opportunités dans les domaines de la fabrication avancée et de l’innovation technologique, qui sont vastes et profitent aux secteurs de la santé et des TI. L’accent mis sur les entreprises offrant des flux de trésorerie disponibles et des rendements plus stables pour les actionnaires pourrait s’avérer payant au cours des prochains trimestres. Les tarifs douaniers américains récemment annoncés concernant les véhicules électriques chinois, les cellules photovoltaïques et les batteries lithium-ion – domaines identifiés par les décideurs politiques chinois comme moteurs d’une croissance de haute qualité – soulignent l’importance de surveiller la politique commerciale internationale et de chercher à éviter les entreprises qui pourraient se retrouver dans la ligne de mire de la géopolitique.

Trois questions clés

1. Quelles sont les implications potentielles sur les marchés d’une hausse des niveaux de dette souveraine ?

Notre opinion : Le niveau de la dette souveraine américaine est sur une trajectoire ascendante et il existe peu de dynamique politique en faveur d’une réduction du déficit. Des niveaux d’endettement plus élevés aux États-Unis et dans certaines autres économies avancées pourraient avoir de modestes répercussions à court terme sur les marchés, tandis que les effets à long terme sont difficiles à mesurer. Nous pensons toutefois que l’évolution du fardeau de la dette doit être étroitement surveillée en raison de ses éventuelles répercussions sur la politique budgétaire et monétaire. Le flux de l’offre d’obligations mérite également d’être surveillé, car l’augmentation des dettes et des déficits pourrait conduire à davantage d’émissions d’obligations souveraines, ce qui aurait des répercussions sur les primes de terme.

2. Comment l’IA façonnera-t-elle l’immobilier et les infrastructures ?

Notre opinion : L’essor de l’IA a déjà une incidence sur l’immobilier et les infrastructures. D’un point de vue immobilier, l’emplacement des actifs des centres de données est essentiel étant donné qu’une alimentation abordable et fiable est une nécessité pour l’évolution de l’IA. Du point de vue des infrastructures, produire et fournir une énergie efficace sera vital dans les années à venir pour soutenir les courbes de croissance attendues de l’IA. Les investisseurs disposant des ressources et de l’expertise nécessaires pour évaluer les deux moitiés de l’équation de l’offre et de la demande semblent les mieux placés.

3. Quelles opportunités émergent au croisement de l’IA et de la durabilité ?

Notre opinion : Alors que l’IA touche un champ croissant d’activités professionnelles, la demande croissante d’énergie et la perspective d’émissions plus élevées des centres de données alimenteront le débat sur la décarbonation. Nous escomptons une demande accrue de solutions d’efficacité énergétique, les modèles d’IA jouant potentiellement un rôle clé. Les outils d’IA ont également le potentiel de contribuer à démocratiser une éducation de qualité et à favoriser les innovations en matière de santé, conduisant ainsi à une accessibilité accrue et un prix plus abordables. Nous prévoyons une utilisation accrue de l’IA par les investisseurs pour dissocier le bruit de la valeur et accélérer les progrès dans une gamme d’objectifs d’investissement durable.

1. Bureau Américain des Statistiques sur l’Emploi (US Bureau of Labor Statistics). Au 12 juin 2024.

2. Banque centrale européenne. Au 6 juin 2024.

3. Goldman Sachs Asset Management, rapports d’entreprise. Juin 2024.

4. Goldman Sachs Asset Management. Au 29 décembre 2023. Les performances passées ne sauraient garantir les résultats futurs, qui sont susceptibles de fluctuer.

5. Bourse de Tokyo, Goldman Sachs Global Investment Research. Au 16 mai 2024.

6. Goldman Sachs Global Investment Research. Au 29 mai 2024.

7. Goldman Sachs Global Investment Research. Au 2 mai 2024.

8. Goldman Sachs Global Investment Research. Au 5 juillet 2024.

9. Climate Bonds Initiative. Au 20 juin 2024.