Perspectives des marchés obligataires – T4 2024

Obligations Au premier plan et au centre

Les banques centrales sont passées d’un contrôle de l'inflation à une gestion plus conventionnelle du cycle économique. L'assouplissement monétaire à l'échelle mondiale renforce les arguments en faveur d'une rotation des liquidités vers les actifs obligataires. La réduction en septembre de 50 points de base des taux directeurs par la Réserve fédérale (Fed) traduit une forme de réactivité face à la dégradation du marché du travail, et ce afin d'assurer un atterrissage en douceur de l’économie. Cet assouplissement proactif a encouragé d'autres banques centrales, notamment celles des marchés émergents, à reprendre ou à initier leur cycle de baisses de taux. La Chine a également annoncé des mesures de relance visant à stabiliser le secteur immobilier et à stimuler la demande intérieure.

Alors que les banques centrales reviennent à une gestion plus traditionnelle du cycle économique, le contexte d'investissement demeure non conventionnel en raison de l'incertitude accrue pesant sur les échanges commerciaux et des tensions géopolitiques qui pourraient entraîner une volatilité des prix de l'énergie. Malgré la volatilité potentielle liée aux élections, à la publication de nouvelles statistiques ou à d'autres facteurs de risque, la valeur stratégique des obligations « core », telles que le crédit « investment grade » ou les actifs titrisés, reste élevée. Ces obligations offrent des fondamentaux sains assortis de revenus attractifs, d'autant plus que les risques sur la croissance dominent désormais les risques d'inflation et que les banques centrales semblent disposées à accentuer leur assouplissement en cas de dégradation de l’économie. Le pouvoir protecteur des obligations s'est récemment vérifié lors des épisodes de craintes sur la croissance survenus au début des mois d'août et de septembre, ainsi qu’en 2023 lorsque les investisseurs s'étaient inquiétés d’une contagion des tensions pesant sur les banques régionales américaines.

Les investisseurs opportunistes pourraient actuellement considérer le crédit à haut rendement, qui offre des rémunérations élevées et bénéficie du soutien monétaire à l'échelle mondiale et d’une bonne liquidité. En outre, la combinaison de l'assouplissement de la Fed et des mesures de relance en Chine crée un contexte favorable aux actifs des marchés émergents, notamment les dettes souveraines en monnaies locales et fortes ainsi que les obligations d'entreprises. Pour les investisseurs actifs, la volatilité des marchés offre des opportunités d'augmenter leurs expositions sur des niveaux de valorisation attractifs.

Il est essentiel de comprendre le contexte et les subtilités de chaque segment du marché obligataire. Les spreads de taux des différents segments obligataires sont actuellement assez faibles comparés à la période post-crise financière, ce qui témoigne d'un contexte fondamental et technique favorable. Cela étant, les rendements sont de leur côté à leur plus haut niveau depuis dix ans, ce qui offre un potentiel intéressant de performances alimentées par les revenus. L'amélioration de la qualité de crédit dans des segments comme les obligations d’entreprises à haut rendement ou la dette émergente, ainsi que les évolutions dans la composition sectorielle, suggèrent que certains spreads obligataires pourraient se resserrer davantage. Cette dynamique souligne l'importance d'une sélection de titres « bottom-up » afin d'identifier les émetteurs bien positionnés pour tirer parti des tendances cycliques et structurelles.

À mesure que nous avançons dans le dernier trimestre de l'année, nous sommes conscients de l’intérêt d’allonger la duration à des fins de protection, de capitaliser sur les possibilités de revenus offertes par les segments à spread tels que les obligations d'entreprises ou le crédit titrisé, et d’explorer des opportunités à l'échelle mondiale afin d’accéder à l'éventail complet des investissements obligataires.

Principaux thèmes d’investissement

- Augmenter la duration: L'allongement de la duration permet de se protéger contre les risques pesant sur la croissance et de profiter du potentiel de hausse des obligations souveraines dans un contexte d'assouplissement monétaire mondial. Les banques centrales, notamment la Fed, semblent disposées à accentuer leur assouplissement en cas de dégradation de la croissance, ce qui procure aux obligations des vertus intéressantes de couverture contre les risques baissiers. Cela permet également de se positionner sur des courbes de taux plus pentues. Le retour du rendement après le dernier grand cycle et la résurgence de la corrélation négative entre actions et obligations renforcent les arguments en faveur d'une augmentation de la duration dans les portefeuilles.

- Engranger des revenus dans un contexte d'expansion continue: En matière de génération de revenus, nous continuons à déceler de la valeur dans les segments à spread tels que les obligations d'entreprises ou le crédit titrisé. Malgré l'augmentation des risques pesant sur la croissance, les dépenses de consommation restent solides, les entreprises sont en bonne santé financière et les banques centrales assouplissent leur politique monétaire pour prolonger le cycle d’expansion. Cet environnement préserve l’opportunité de capter des revenus en investissant dans des obligations d'entreprises des marchés tant développés qu'émergents et dans des actifs titrisés. De notre point de vue, le resserrement des spreads se justifie par la forte demande de rendement et de solides fondamentaux de crédit, même si une sélection active des titres demeure essentielle.

- Privilégier une exposition mondiale : Les actions des banques centrales diffèrent dans leur rythme et dans leurs points d’arrivée probables, ce qui crée des opportunités de valeur relative dans l’ensemble des marchés développés de taux. Nous identifions également de la valeur dans les obligations en monnaie locale des pays émergents qui suivent de près les taux américains, en particulier dans les pays où les taux directeurs sont élevés et restrictifs. Dans certains marchés, les actions potentiellement accommodantes des banques centrales sont sous-estimées, offrant des revenus attractifs et un potentiel de performance totale au fur et à mesure de la mise en œuvre de ces mesures d'assouplissement. La dette extérieure des pays émergents reste une classe d'actifs attractive du fait de la génération de revenus, assortie d’un potentiel de compression supplémentaire des spreads et de performance totale pour certains émetteurs à haut rendement. Cependant, une sélection de titres judicieuse est indispensable. La levée de l'incertitude liée aux élections américaines et les mesures de relance en Chine pourraient renforcer le sentiment positif à l'égard de la dette émergente, même si nous restons attentifs aux risques extrêmes induits par une éventuelle généralisation des droits de douane. En outre, nous voyons des opportunités croissantes sur le marché des obligations vertes, car des émetteurs venant de plus en plus de secteurs et de pays accèdent à ce marché pour se financer. La réduction de la prime verte signifie que les investisseurs n'ont plus besoin de réduire leur potentiel de revenus ou de performance pour « passer au vert ».

Les thèmes que nous surveillons

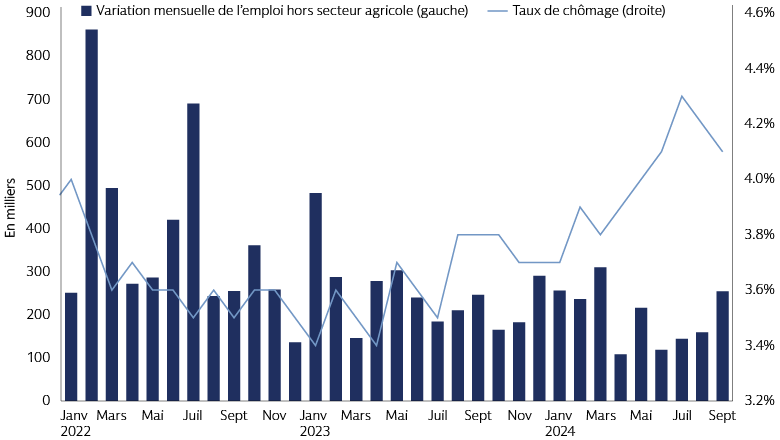

Marchés du travail & dépenses de consommation

Les dépenses de consommation constituent un moteur essentiel de la croissance dans les grandes économies, et un marché du travail solide est indispensable pour les maintenir. Actuellement, les consommateurs bénéficient d'un taux d'emploi élevé, de situations financières plutôt saines, d'une normalisation des impayés et d'un redressement de la confiance des ménages. La baisse de l'inflation globale et le taux d'emploi élevé soutiennent également la croissance des revenus réels. Il existe toutefois des différences entre les pays. Les ratios de service de la dette restent faibles au Japon, aux États-Unis et dans la zone euro, mais ils ont augmenté en Australie, au Canada et au Royaume-Uni en raison de la proportion plus élevée de prêts immobiliers à révision de taux fréquente.1 Les consommateurs à faibles revenus sont confrontés à certains défis, même si les réductions de taux par les banques centrales apportent une forme de répit. Dans l'ensemble, les consommateurs continuent de dépenser mais deviennent plus sélectifs. En Europe, l'augmentation de l'épargne de précaution entraîne des habitudes de consommation plus frugales par rapport aux États-Unis. En Chine, la hausse du chômage et les effets de richesse négatifs, en particulier dans les grandes villes, pèsent sur les dépenses de consommation.

Source : Macrobond. Septembre 2024.

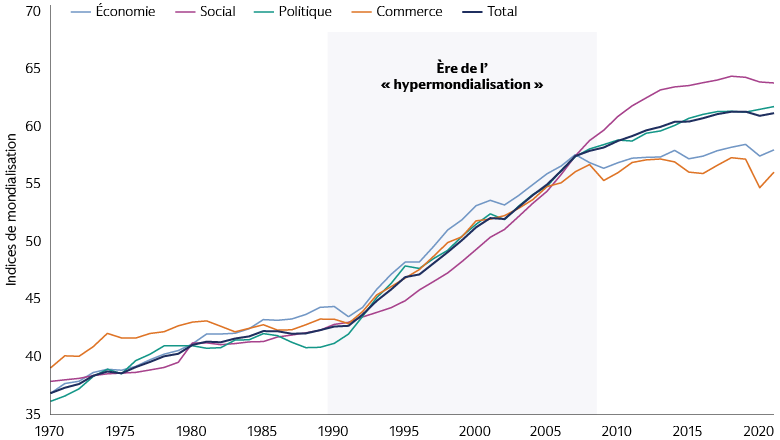

Mesures & relatives à la politique

L'issue des élections américaines et les mesures politiques qui en découleront apparaissent très incertaines. Si les Républicains remportent la Maison Blanche, une escalade des droits de douane semble probable en raison de l'autorité de l'exécutif sur la politique commerciale, de la cohérence des messages de la campagne et des mesures qui avaient été adoptées en 2018-2019. Les droits de douane pourraient peser sur la croissance. Les effets inflationnistes seraient rapides mais de courte durée, ce qui pourrait ralentir l'assouplissement de la Fed dans un premier temps, mais l'accélérer une fois que l'impact sur la croissance deviendrait évident. La grande incertitude entourant la politique commerciale bloque actuellement les plans d'investissement, mais les flux d’investissement pourraient repartir après les élections. La prime de risque est limitée sur les marchés liés à ces élections, ce qui pourrait offrir des opportunités de renforcer les positions à forte conviction si ces marchés venaient à corriger en raison de l'incertitude sur l’issue du scrutin. Cependant, des droits de douane généralisés pourraient avoir un impact significatif et durable sur la croissance économique mondiale.

Tensions géopolitiques

Les conflits en cours dans le monde ont des conséquences humaines tragiques et nos pensées vont à toutes les personnes touchées, y compris nos clients et collègues. Ces conflits peuvent également entraîner des coûts économiques élevés susceptibles d'avoir un impact sur les marchés financiers. Même si les prix du pétrole ont récemment progressé en raison du risque géopolitique accru au Moyen-Orient, ils restent proches de leurs niveaux les plus bas de l'année du fait de capacités loin d’être saturées et des perturbations limitées de la production, ce qui limite pour l'instant les conséquences économiques. Toutefois, nous nous concentrons sur les risques extrêmes qui pourraient faire grimper les prix du pétrole, notamment une possible diminution de l'offre iranienne, des réductions supplémentaires des flux de pétrole de la mer Rouge et une interruption des échanges par le détroit d'Ormuz. Ce dernier scénario pourrait entraîner une flambée des prix du pétrole avec des conséquences économiques considérables, notamment une envolée de l'inflation globale, un choc des revenus pour les consommateurs et les économies importatrices de pétrole, ainsi qu'un durcissement brutal des conditions financières en raison de l’aversion au risque sur les marchés.

Source : Macrobond. 2021. Basé sur l’indice annuel de mondialisation KOF publié en décembre 2023. Lamondialisation économique se compose de la mondialisation commerciale et de la mondialisation financière, à parts égales. Lamondialisation sociale se compose des contacts personnels, de flux d'informations et de proximité culturelle, chacun contribuant à hauteur d'un tiers. La mondialisationéconomique, socialeet politique est agrégée dans l’indice de mondialisation en utilisant à nouveau des pondérations égales.

1 Source : Goldman Sachs Global Investment Research : G10 Consumer Dashboard (tableau de bord des consommateurs du G10). Au 1er octobre 2024.