S’attendre à l’inattendu : Boîtes à outils pour couvrir les risques extrêmes

Les investisseurs seront confrontés à de nombreuses sources de risque au second semestre 2024. Parmi les principaux facteurs de risque extrême de perte (left-tail risk), on peut citer la volatilité des taux d’intérêt, l’escalade des conflits géopolitiques et les élections. Nous pensons que des portefeuilles équilibrés composés d’actions, de titres obligataires et de produits alternatifs peuvent aider les investisseurs à faire face à ces turbulences. Outre la diversification des actifs, la compréhension des stratégies de couverture – y compris comment et quand les utiliser – peut renforcer la résilience des portefeuilles et aider les investisseurs à anticiper les événements inattendus.

Pour évaluer les atouts des différentes stratégies de couverture dans la construction d’un portefeuille, il peut être utile de commencer par comprendre les différentes approches et les aspects économiques associés à l’atténuation des risques extrêmes. De manière générale, on peut classer les stratégies de couverture du risque extrême en trois grandes catégories :

Couvertures directes

La plupart des stratégies de couverture directe visent à réduire l’exposition du portefeuille en superposant des produits dérivés sur les actifs risqués (options sur actions ou sur matières premières, protections crédit). Ces stratégies présentent systématiquement une forte corrélation négative avec les actifs risqués, ce qui protège efficacement les portefeuilles lors des phases de forte baisse. Elles sont néanmoins coûteuses et ont tendance à avoir un impact négatif sur la capacité des portefeuilles à participer à la hausse des marchés. De nombreux investisseurs sont prêts à payer pour ce type d’assurance, mais sont surpris de constater le coût total engendré par l’utilisation structurelle de couvertures directes et l’augmentation potentielle des primes à mesure que les marchés évoluent. Compte tenu de ces considérations, nous estimons que les stratégies de couverture directe se prêtent surtout à des couvertures tactiques ponctuelles visant à cibler des risques spécifiques sur une période définie.

Couverture indirecte/stratégies de diversification macro

Les couvertures indirectes ou stratégies de diversification macro sont en principe des couvertures structurelles efficaces dans la construction de portefeuilles à long terme. Contrairement aux couvertures directes, qui nécessitent des positions dans des instruments directement liés au risque, les couvertures indirectes tirent parti des variations des corrélations entre les actifs risqués dans différents environnements de marché (faibles dans des conditions de marché normales, négatives en cas de ralentissement économique), ce qui contribue à préserver la capacité de participation à la hausse à moindre coût. Ces stratégies peuvent être systématiques et fondées sur des règles, plutôt que sur des décisions individuelles. Elles peuvent consister à utiliser des produits dérivés pour tirer parti de la courbure, ou convexité, de la relation entre les prix des obligations d’État américaines et les taux d’intérêt, ou des procédés asymétriques pour couvrir l’exposition aux devises afin de couvrir les risques extrêmes liés aux chocs de croissance ou géopolitiques.

Stratégies de couverture alternatives avec des profils de performance, de corrélation, de portage et de coût distincts

Les stratégies alternatives peuvent fournir de nouvelles sources de performance non corrélée. Les modèles de suivi de tendance, par exemple, utilisent des indicateurs techniques pour moduler de manière systématique l’exposition des portefeuilles en fonction de tendances haussières ou baissières durables, sans biais humain. Les gérants spécialisés dans le suivi de tendances ont bénéficié de la hausse coordonnée des taux d’intérêt en 2022, réalisant l’une des meilleures années de leur histoire1. Cependant, ces performances peuvent être remises en question lorsque les marchés sont dépourvus de directionnalité. Dans ce cas, les stratégies peuvent avoir du mal à capter les retournements de tendance soudains.

Supprimer le venin de la prochaine piqûre

Après le cycle rapide de hausse des taux dans la plupart des économies développées, les effets décalés dans le temps du changement des politiques monétaires pourraient être difficiles à anticiper et des situations de perte extrême pourraient se manifester rapidement et sans avertissement. Nous pensons qu’avec l’approche de la fin du cycle de hausse des taux, les investisseurs peuvent envisager de remettre progressivement en place des stratégies à long terme de couverture indirecte des risques extrêmes. Le risque que les bons du Trésor plombent les portefeuilles en cas de choc de croissance significatif est élevé, les taux directeurs étant à leur plus haut niveau depuis la crise de 2008. La volatilité des taux étant en baisse et les corrélations entre les classes d’actifs se rapprochant de leur niveau à long terme, les stratégies d’options sur les taux d’intérêt à long terme sont redevenues plus attractives pour la couverture structurelle des portefeuilles.

Les investisseurs peuvent encore améliorer la diversification de leur portefeuille grâce à des stratégies de couverture alternatives, telles que les stratégies de suivi de tendance. Ces stratégies offrent un potentiel de diversification en raison de leur nature multi-actifs et de leur capacité à prendre des positions acheteuses et vendeuses. Celles-ci pouvant être confrontées à des difficultés immédiates lors des phases de retournement, leur capacité dynamique à se repositionner leur confère une certaine convexité, notamment durant les phases de correction prolongées. Il est également important de combiner différentes fenêtres d’observation des tendances, en équilibrant les contributions de la convexité et des performances à long terme.

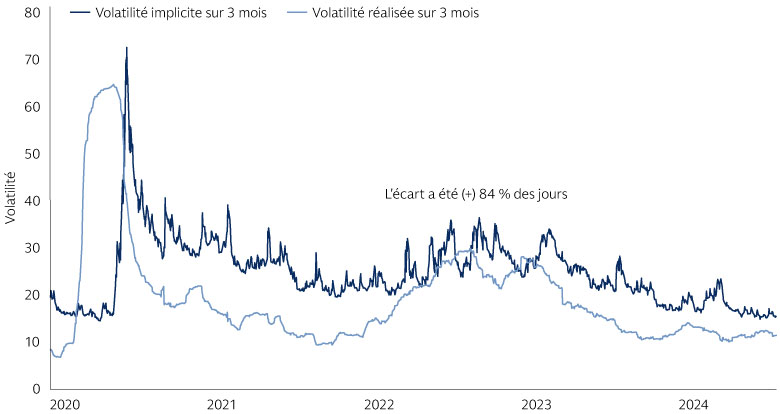

À mesure que les données macroéconomiques à court terme continuent de modifier les attentes du marché et les corrélations entre les classes d’actifs, les investisseurs peuvent également envisager de tirer profit d’expositions tactiques à des couvertures directes axées sur des risques extrêmes spécifiques et délimités dans le temps. Enfin le jumelage avec des stratégies de portage des actifs en devises ou de la volatilité des actions pourrait contribuer à atténuer les inquiétudes quant aux coûts de ces couvertures directes. Dans le contexte du portage de la volatilité des indices boursiers, il existe un écart structurel entre la volatilité implicite et la volatilité réalisée que ces stratégies peuvent saisir, mais une construction de portefeuille prudente est essentielle pour contrôler les moments où cet écart se résorbe.

Source : Bloomberg et Goldman Sachs Asset Management. Données du 1er janvier 2020 au 29 mai 2024.

Perspectives

Dans un contexte d’évolution constante de l’environnement macroéconomique et de risques géopolitiques élevés, nous pensons qu’il est important pour les investisseurs d’envisager tout l’éventail des mécanismes de couverture disponibles pour préparer leurs portefeuilles à affronter l’inattendu. Les différentes techniques offrent différents avantages et limites en fonction des cycles de marché et de l’environnement de risque. Bien sûr, aucune stratégie ne peut à elle seule éliminer tous les risques liés aux chocs du marché, mais chacune d’entre elles peut jouer un rôle important dans l’amélioration de la résilience du portefeuille et contribuer à l’atténuation des risques. Nous estimons que l’efficacité de chaque approche repose non seulement sur une compréhension approfondie de leur fonctionnement, mais aussi, et surtout, sur une structuration réfléchie dans le contexte d’objectifs spécifiques de construction de portefeuille et des conditions prévalant sur le marché.

1SocGen Prime Services, Bloomberg. Les performances passées ne sont pas un indicateur fiable des performances futures, qui sont susceptibles de varier.