Viabilité de la dette américaine : un horizon budgétaire incertain

Lorsque les électeurs américains se rendront aux urnes en novembre, la dette fédérale brute des États-Unis devrait avoir dépassé 35 000 milliards de dollars. Ce chiffre record est supérieur à la taille de l'économie du pays et représente plus du double de son niveau d’endettement en 2014. Rien ne laisse présager une inflexion de cette trajectoire préoccupante. Selon le Congressional Budget Office (CBO), la dette fédérale brute atteindra 54 000 milliards de dollars d'ici 2034, soit 116 % du PIB américain, un montant inédit dans l'histoire du pays.1 Il s'agit d'une estimation prudente, car elle suppose qu'aucune des dispositions fiscales de la loi Tax Cuts and Jobs Act ne sera prorogée, ce qui est peu probable. Si l’ensemble des dispositions fiscales sont prorogées, le CBO prévoit que la dette atteindra plus de 130 % du PIB d'ici 2034. Le déficit du budget fédéral (c'est-à-dire la différence entre les recettes et les dépenses publiques) devrait également se creuser, passant de 1 900 milliards de dollars pour l’année en cours (5,6 % du PIB) à 2 600 milliards de dollars (6,1 % du PIB) dans dix ans – soit plus que le déficit moyen de 3,7 % du PIB observé au cours des 50 dernières années.2

Mais la réalité pourrait bien être encore plus rude. Les projections de base du CBO supposent que 1) les États-Unis ne connaîtront pas de récession au cours des dix prochaines années, 2) l'inflation retombera à des niveaux habituels et s’y maintiendra, et 3) le coût de l’endettement restera bas. Quoi qu'il en soit, la charge budgétaire déjà considérable devrait encore s'alourdir, des taux d'intérêt durablement élevés compromettant la capacité de service de la dette. Nous restons convaincus que la dynamique de la dette américaine ne constitue pas une menace à court ou moyen terme pour l'économie du pays. Cela dit, nous pensons qu'il est prudent de réexaminer les facteurs adverses qui contribuent au gonflement de la dette souveraine américaine, la capacité unique de l'économie états-unienne à résister à de telles conditions et les implications potentielles à long terme en matière d'investissement.

À partir de quel niveau la dette devient-elle excessive ?

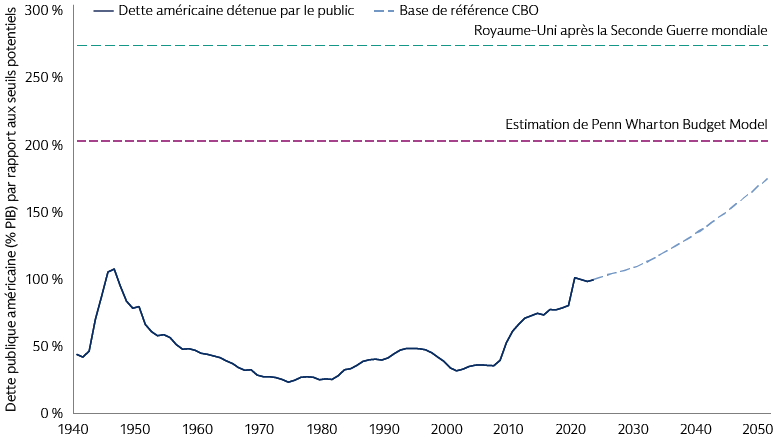

L'augmentation du niveau d'endettement des États-Unis amène à se demander quand un point de basculement pourrait être atteint. L'abaissement par Fitch de la note de la dette souveraine américaine en 2023, de AAA à AA+, était peut-être un signe avant-coureur. Selon l’évaluation du CBO, il est impossible de définir un seuil à partir duquel le ratio dette/PIB deviendrait si élevé qu'il rendrait une crise probable ou imminente, ni un niveau précis à partir duquel les charges d'intérêt atteindraient un pourcentage si élevé du PIB au point de devenir insoutenables.3 D’après le modèle budgétaire de Penn Wharton et le Fonds monétaire international (FMI), il faudrait que la dette américaine détenue par le public atteigne respectivement 175-200 %4 et 160-183 % du PIB pour que les États-Unis risquent un défaut de paiement. L’endettement des États-Unis se situe actuellement largement en dessous de chacun de ces seuils et ne devrait pas dépasser celui le plus bas au cours des 25 prochaines années.

La trajectoire du ratio dette/PIB est très sensible à l'écart supposé entre le taux d'intérêt et la croissance du PIB. L'analyse de Goldman Sachs Global Investment Research suggère que si le taux d'intérêt dépasse le taux de croissance du PIB alors que l'encours de la dette augmente, la trajectoire budgétaire actuelle pourrait éventuellement faire grimper le ratio dette/PIB à un niveau où sa stabilisation nécessiterait un excédent budgétaire important, même si ce niveau est probablement loin d'être atteint.5 Toutefois, un excédent important et durable est rare, et les États-Unis n'en ont pas enregistré, fût-il modeste, depuis plus de vingt ans. Certes, les conditions d'une consolidation budgétaire sont actuellement réunies aux États-Unis – la croissance économique se maintient et les bilans sont généralement sains dans le secteur privé , mais la dynamique politique en faveur d'une réduction du déficit est faible.

Source : Fonds monétaire international, modèle budgétaire de Penn Wharton, Banque d’Angleterre, Congressional Budget Office, Goldman Sachs Investment Strategy Group et Goldman Sachs Asset Management. Au 15 mai 2024. Le graphique indique les niveaux auxquels la dette américaine détenue par le public en pourcentage du PIB pourrait devenir insoutenable. « PIB » : produit intérieur brut. « CBO » : Congressional Budget Office

À quel point la situation des États-Unis est-elle singulière ?

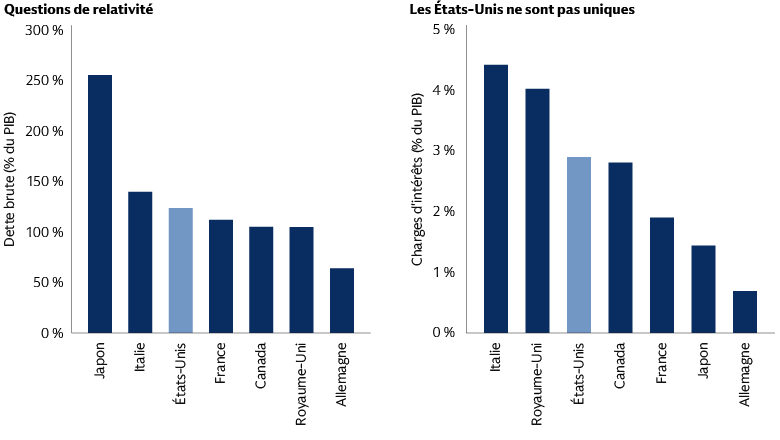

Les États-Unis ne sont pas le seul pays à être confronté à des défis budgétaires. Dans la zone euro, la dette brute en pourcentage du PIB s'établit actuellement à environ 89 % (contre 97 % aux États-Unis à la fin de 2023). C'est moins qu'il y a dix ans, malgré les dépenses engagées ces dernières années en lien avec l’épidémie de COVID. Selon le FMI, le déficit structurel de la zone euro devrait tomber à 2,7 % (contre 6,5 % pour les États-Unis) d'ici la fin de l’année.6 Au niveau national, la trajectoire de la dette est susceptible de diverger d'un État membre à l'autre au cours des prochains trimestres et des prochaines années. Les soldes primaires de l'Allemagne et de l'Espagne pourraient continuer à s'améliorer à un rythme suffisamment rapide pour que les ratios d'endettement diminuent. En France, la recherche d’équilibre budgétaire pourrait être plus délicate en raison de l'incertitude politique, tandis qu'en Italie, les problèmes de croissance à court terme pourraient entraîner de nouveaux dérapages budgétaires.

En dehors de la zone euro, le niveau d'endettement du Royaume-Uni est inférieur à la moyenne des pays du G7. Malgré les inquiétudes concernant la situation budgétaire à long terme du Royaume-Uni, il y a aussi des raisons d'être optimiste, d’autant que le pays a démontré sa capacité à répondre à l'augmentation de la dette par un assainissement des finances publiques.7 Toutefois, le mini-budget britannique de 2022 et la crise obligataire qui s'en est suivie ont clairement démontré que même des marchés de capitaux profonds et liquides peuvent se disloquer rapidement en cas de perte de confiance. Le Japon fait figure d’exception au sein du G7. Voilà plus de vingt ans que la dette publique du pays dépasse 100 % de son PIB.8 L’endettement brut, le plus élevé de tous les pays développés, s'élève actuellement à environ 255 % et a augmenté ces dernières années en raison des dépenses budgétaires engagées pour faire face à la pandémie.9 Les coûts de refinancement du Japon sont toutefois moins lourds, les taux d'intérêt y étant plus bas que dans le reste du G7. En outre, un grand nombre d’entreprises et d'investisseurs nationaux investissent dans les emprunts d'État japonais.

Par rapport aux autres pays du G7, nous pensons que l'économie américaine possède des atouts uniques qui lui confèrent une grande souplesse budgétaire. Le rôle unique du dollar en tant que monnaie de réserve mondiale permet aux États-Unis de puiser dans l'épargne mondiale. La profondeur des marchés de capitaux américains assoit la réputation et la pérennité du dollar, permettant aux banques centrales étrangères d'investir leurs réserves de manière sûre et à grande échelle dans la dette publique américaine, ce qui consolide les caractéristiques de valeur refuge du dollar américain, la monnaie de réserve mondiale. Une question que les investisseurs doivent se poser n’est peut-être pas de savoir si les investisseurs achèteront de la dette américaine, mais à quel prix ils sont prêts à l’acheter. Nous n’entrevoyons aucun signe de grève des acheteurs. Le dollar n’est pas orienté à la baisse. Si les investisseurs mondiaux réduisaient leurs avoirs en dette américaine, cela se traduirait par une faiblesse persistante du billet vert, ce qui n'est pas le cas jusqu’à présent.

Source : Fonds monétaire international, Goldman Sachs Investment Strategy Group et Goldman Sachs Asset Management. Au 15 mai 2024. Le graphique de gauche montre les données de 2024. Le graphique de droite montre les données de 2022. « PIB » : produit intérieur brut. « G7 » : le Groupe des sept.

Une situation inédite ?

Les États-Unis sont endettés depuis leur constitution en tant que nation souveraine et ont même connu des périodes d'endettement très élevé. Des réductions importantes de la dette ont été obtenues de différentes manières – certaines en s'appuyant presque entièrement sur des excédents budgétaires soutenus, d'autres en combinant de faibles taux d'intérêt par rapport à la croissance du PIB, une inflation élevée et une répression financière.10 La réduction de la dette américaine à la fin des années 1990 s'est opérée principalement par le biais d'excédents primaires. Une combinaison de facteurs, dont une inflation élevée et la répression financière, a contribué à la réduction de la dette après la Seconde Guerre mondiale. Les États-Unis ont dégagé un excédent primaire presque chaque année entre 1946 et 1974 et ont ainsi réduit le ratio dette/PIB de plus de 80 %.

Le taux de croissance réel de l'économie américaine, ou taux de croissance du PIB réel, a atteint en moyenne 4 % dans les années 1950 et 1960, ce qui a joué un rôle essentiel dans la maîtrise de la dette durant l'après-guerre. Aujourd'hui, même si l'économie fait preuve de résilience, nous ne pensons pas que les États-Unis puissent atteindre les mêmes niveaux de croissance dans les années à venir. La croissance a ralenti à moins de 2 % au cours de la dernière décennie et le CBO prévoit que la croissance du PIB réel des États-Unis tombera à 1,7 % en rythme annuel au cours des trente prochaines années.11 Entre réduction des dépenses et désendettement par la croissance, une croissance forte est préférable, mais aucune des deux solutions ne semble probable.

Vents porteurs et vents contraires : de l’IA au vieillissement de la population

L'avenir budgétaire des États-Unis et d'autres pays dépend de multiples facteurs, qu'il s'agisse de l'augmentation potentielle de la productivité grâce à l'IA, du vieillissement de la population, des réformes fiscales, des dépenses en matière de défense ou des difficultés à assurer le service de la dette du fait de taux d’intérêt durablement plus élevés. La stimulation de la croissance de la productivité grâce à l'IA représente selon nous une opportunité pour les États de faire face à des dettes et à des déficits élevés. L'IA générative pourrait être le vecteur de gains de productivité au niveau macroéconomique. D’après l'analyse menée par Goldman Sachs Global Investment Research, l'IA générative pourrait avoir un impact significatif sur l’économie américaine, les estimations de base laissant entrevoir une augmentation brute cumulée de 15 % de la productivité du travail et du PIB à la suite de l'adoption généralisée de la technologie.

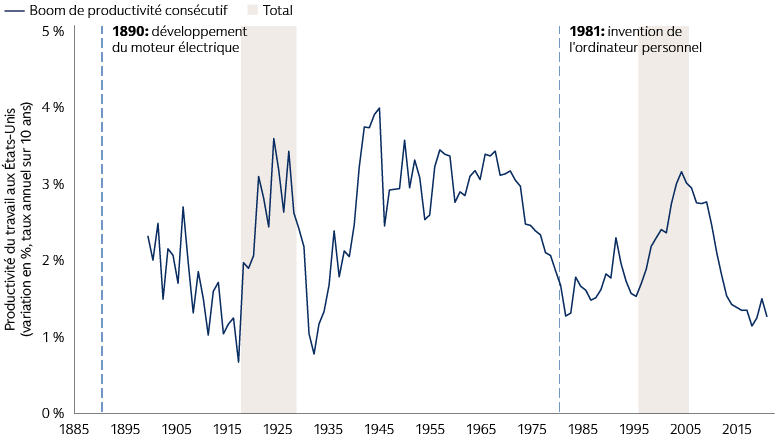

L'adoption de l'IA est jusqu'à présent limitée à quelques secteurs d’activité, et les taux d'adoption resteront probablement inférieurs aux niveaux nécessaires pour obtenir d'importants gains de productivité globaux au cours des prochaines années. L'adoption par le plus grand nombre d'inventions antérieures, comme le moteur électrique (1890) et l'ordinateur personnel (1981), a été suivie d'un bond de la productivité du travail aux États-Unis de l'ordre de 1,5 % par an (durant près de 20 ans pour le moteur électrique et environ 12 ans pour l'ordinateur personnel), pour un effet cumulé d'environ 15 %.12 Ces phases de progression de la productivité du travail se sont également traduites par une hausse annuelle de 7 % du PIB mondial sur une période de dix ans. Si l’IA générative a un impact similaire, les États-Unis pourraient raisonnablement être en mesure de se désendetter par la croissance.

Source : Goldman Sachs Global Investment Research et Goldman Sachs Asset Management. Au 15 juin 2024. Le graphique illustre la variation en pourcentage de la productivité du travail aux États-Unis autour de deux inventions historiques qui ont modernisé la technologie. Ce document est fourni à titre pédagogique uniquement ; il ne saurait être considéré comme un conseil d’investissement ou comme une offre ou une sollicitation incitant à acheter ou à vendre des titres. À titre d’illustration uniquement.

Le vieillissement démographique et la géopolitique constituent des obstacles structurels à la viabilité de la dette, les pays du G7 connaissant en particulier des taux de natalité inférieurs à ceux des marchés émergents. Ces facteurs pourraient même contrebalancer les effets des gains de productivité induits par l’IA générative. Aux États-Unis, la baisse des taux de fécondité et le vieillissement de la population ne constituent pas un défi aussi important que dans les autres pays du G7, mais les taux de fécondité n'ont jamais été aussi bas alors que la dernière génération du baby-boom arrive à l'âge de la retraite. Un déséquilibre entre les nouveaux travailleurs et la part des dépenses sociales risque de peser davantage sur le déficit fédéral. Les situations géopolitiques de plus en plus complexes et instables incitent également les gouvernements à dépenser davantage pour se protéger contre les menaces qui pèsent sur les chaînes d'approvisionnement et la sécurité nationale. La maîtrise des dépenses en matière de santé et de défense contribuerait grandement à réduire les déficits et à trouver une voie vers un avenir plus soutenable en termes d'endettement.

Perspectives

L’évolution du déficit a un impact sur la croissance économique et l’inflation et influence par conséquent la politique à court terme de la Réserve fédérale (Fed). Son impact à long terme sur les taux d'intérêt est difficile à prévoir. Des déficits plus élevés peuvent entraîner une croissance plus forte de l'offre d'obligations, ce qui pourrait avoir une incidence sur les primes à terme. La demande d'obligations d'État américaines lors des adjudications a récemment fait l'objet d'un suivi attentif depuis que la taille des adjudications d'obligations a commencé à augmenter à partir d'août 2023, mais le ratio offre/couverture et les volumes souscrits par les principaux négociateurs – deux indicateurs permettant de mesurer l'équilibre entre l'offre et la demande – sont tous deux conformes à leurs moyennes à long terme respectives. Le troisième indicateur, l'encours de la dette, a également un impact ambigu sur les taux du marché. En définitive, nous ne pensons pas que le gonflement de la dette américaine entraînera une hausse structurelle des rendements des emprunts d'État américains.

Les élections américaines pourraient modifier les perspectives budgétaires à moyen terme, mais dans une mesure moindre que ce que l'on pourrait imaginer. L'expiration des mesures de réduction d'impôts prises par l'ancien président Trump sera un sujet d'intérêt majeur pour les investisseurs et les citoyens américains, car les politiques fiscales ont un impact quasi direct sur le déficit et le revenu disponible aux États-Unis. Bien que les programmes des candidats à l'élection présidentielle cette année ne sauraient être plus différents, leur impact sur le déficit fédéral pourrait être similaire, quel que soit le candidat qui arrivera au pouvoir.13 Une victoire des Républicains pourrait conduire à la poursuite des réductions d'impôts, réduisant ainsi les recettes collectées par les États-Unis pour financer leurs dépenses. Une victoire des Démocrates, en revanche, pourrait déboucher sur une prolongation similaire des réductions d'impôts ou sur une accélération des dépenses qui compenserait l'augmentation des recettes fiscales après l'expiration des réductions d'impôts accordées par M. Trump.

Dans l'ensemble, l'attention portée à la viabilité des finances publiques a diminué à Washington au cours des dernières décennies et reste faible aujourd'hui. Comparée à l'inflation ou aux événements géopolitiques, la viabilité de la dette n'est pas non plus une préoccupation aussi importante aux yeux du public. Cependant, parmi les investisseurs, il est certain que le débat sur ce sujet n'est pas près de se tarir. La viabilité budgétaire est une question importante car elle a une incidence sur la crédibilité du dollar américain et la capacité des États-Unis à financer leur avenir. Les États-Unis poursuivent une trajectoire qui finira par être insoutenable, mais nous pensons que leurs atouts uniques et la position du dollar en tant que monnaie de réserve mondiale continuent à fournir une base solide à l'économie, même si le déséquilibre budgétaire s'accentue.

1. Congressional Budget Office (CBO). Données à fin février 2024.

2. CBO. Juin 2024.

3. CBO. Juin 2023.

4. Modèle budgétaire de Penn Wharton, au 6 octobre 2023.

5. Goldman Sachs Global Investment Research. Au 22 mai 2024.

6. FMI. Avril 2024.

7. Goldman Sachs Global Investment Research. Au 10 juin 2024.

8. Réserve fédérale de Saint-Louis. Au 14 novembre 2023.

9. FMI. Avril 2024.

10. Goldman Sachs Global Investment Research. Mai 2024.

11. CBO. À fin mars 2024.

12. Global Investment Research. Au 4 juin 2024.

13. Global Investment Research. Au 2 avril 2024.