Commercial Real Estate: sfide all'orizzonte

Il settore immobiliare commerciale (Commercial Real Estate, CRE), la terza asset class più grande dopo le obbligazioni e le azioni, è sotto pressione. Nell’ultimo anno, l’aggressivo ciclo di inasprimento dei tassi da parte della Federal Reserve (Fed) degli Stati Uniti e delle altre principali banche centrali ha accentuato le preoccupazioni circa il potenziale impatto sul settore, a causa della sua dipendenza dal debito e dal finanziamento bancario. Ad aggravare la situazione, si è aggiunta la prospettiva di un ulteriore inasprimento delle condizioni di credito derivante dalle recenti difficoltà nelle banche regionali statunitensi, che sono un’importante fonte di finanziamento per i proprietari di immobili.

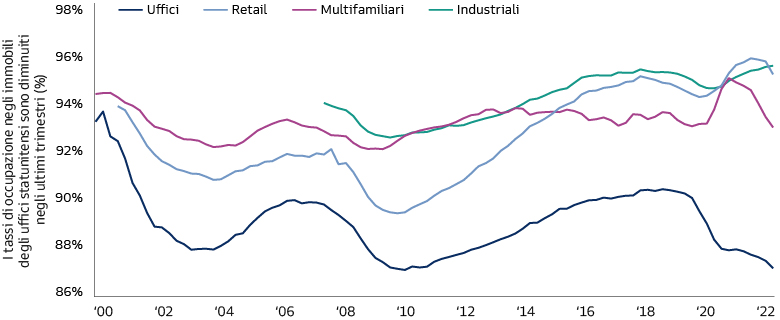

Il mercato degli uffici si trova ad affrontare le maggiori difficoltà, come dimostrano le notizie di numerose insolvenze di prestiti CRE di alto profilo.1 I proprietari di edifici adibiti a uffici si trovano a dover affrontare sfide strutturali, dovute a cambiamenti fondamentali nel modo di lavorare dopo la pandemia. Molte aziende stanno riducendo gli spazi adibiti a uffici perché un numero maggiore di persone lavora da casa o in modalità ibrida. Negli Stati Uniti, questo cambiamento ha contribuito ad un aumento costante dei tassi di sfitto negli immobili uso ufficio, in particolare nei quartieri commerciali centrali. I proprietari di edifici più vecchi, privi di servizi e di credenziali di sostenibilità, hanno sempre più difficoltà a trovare affittuari.

Tuttavia, ad eccezione degli immobili ad uso ufficio, le previsioni per il CRE sono meno negative. Gli immobili industriali, come i magazzini e le strutture logistiche, hanno registrato i più forti aumenti degli affitti del settore negli ultimi anni, anche se la crescita del reddito operativo netto (Net Operating Income, NOI) potrebbe rallentare insieme all’economia. Riteniamo che, nonostante le attuali sfide del settore, nel CRE si possano ancora trovare delle aree di resilienza, grazie anche alla sua diversità. In questo articolo esaminiamo i fattori negativi che il mercato CRE statunitense deve affrontare, le opportunità che vi si possono trovare e analizziamo i fattori chiave da tenere in considerazione quando si prendono decisioni d’investimento.

Le tensioni stanno aumentando

La pressione sul settore CRE è stata creata da una convergenza di fattori, tra cui il forte rialzo dei tassi d’interesse, l’aumento dei costi e la riduzione dei margini operativi, la pressione sul reddito, le esigenze di finanziamento più stringenti e un muro di debito in scadenza nei prossimi 18 mesi. Questi fattori negativi hanno esercitato una pressione al ribasso sulle valutazioni degli asset e, sebbene la performance dei settori CRE sia eterogenea, il mercato degli uffici, caratterizzato da un eccesso di offerta, sta attraversando le sfide maggiori.

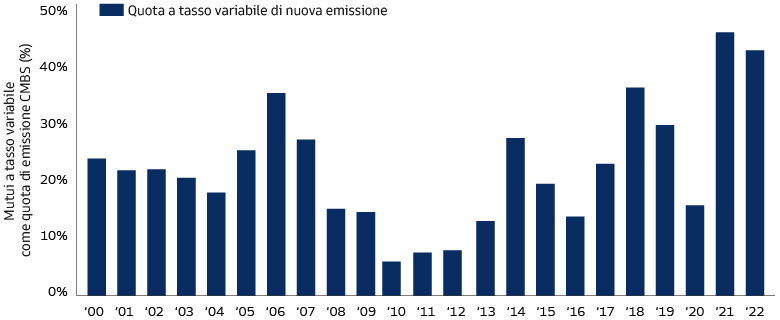

Sensibilità ai tassi

Negli ultimi anni il settore CRE statunitense è diventato sempre più dipendente dal debito a tasso variabile, diventato più costoso a seguito dei rialzi dei tassi d’interesse di riferimento da parte delle banche centrali. Al contrario, il mercato immobiliare residenziale è composto principalmente da mutui a tasso fisso a 30 anni. Gli istituti di credito spesso richiedono che i prestiti a tasso variabile siano associati a massimali di tasso d’interesse legati a un benchmark come il Secured Overnight Financing Rate (SOFR), anche se questo espone i debitori ad aumenti dei tassi che possono raggiungere il tasso d’esercizio. Sebbene la maggior parte di questi prestiti a tasso variabile siano dotati di coperture per proteggersi dal rialzo dei tassi d’interesse, la durata dei limiti sui tassi è generalmente più breve della durata complessiva dei mutui. Queste coperture devono quindi essere ripristinate per esercitare le opzioni di prolungamento, esponendo i debitori a ingenti esborsi di capitale per ripristinare la copertura, o alla necessità di cercare un rifinanziamento nell’attuale contesto restrittivo.

Fonte: Trepp, Goldman Sachs Global Investment Research. Al 10 aprile 2023.

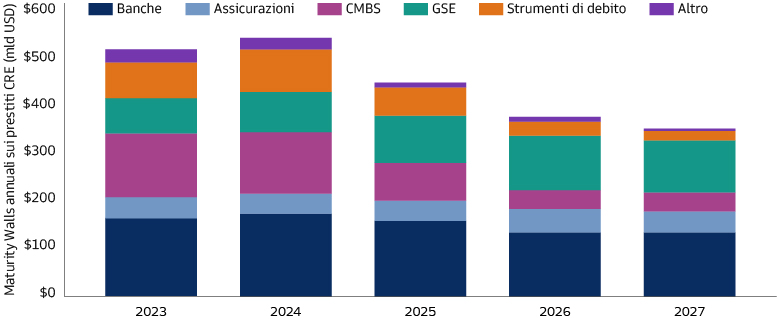

Esigenze di rifinanziamento

Le imminenti esigenze di rifinanziamento dei proprietari di CRE rappresentano un’altra fonte di tensione nel settore: secondo Goldman Sachs Global Investment Research, quasi 1.100 miliardi di dollari di prestiti ipotecari commerciali dovrebbero scadere entro la fine del 2024. Poiché nei mutui commerciali sono comuni le strutture con maxi-rata finale (cd. “balloon”), molti mutuatari dovranno rifinanziare i loro prestiti esistenti a tassi più elevati, a meno che, nel frattempo, la Fed non assuma un atteggiamento meno restrittivo.

Fonti: RCA, Goldman Sachs Global Investment Research. Al 10 aprile 2023.

Condizioni di credito più restrittive

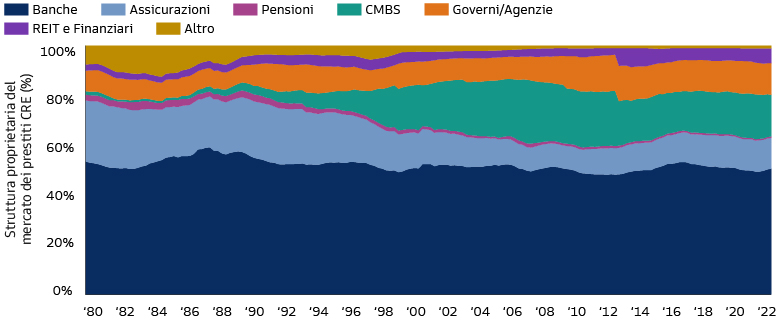

I depositi presso le piccole banche statunitensi, le principali finanziatrici del settore CRE, sono diminuiti di quasi 250 miliardi di dollari da gennaio 2023. Questa pressione porterà probabilmente a una contrazione dei finanziamenti concessi da parte di alcune banche, anche al mercato CRE, accentuando le difficoltà esistenti per il settore. Al di fuori delle banche, anche il mercato della cartolarizzazione ha subito un rallentamento, con un netto calo delle nuove emissioni di titoli garantiti da mutui commerciali (Commercial Mortgage-Backed Securities, CMBS). L’offerta di CMBS è diminuita del 72% nell’anno in corso rispetto allo stesso periodo del 2022. I CMBS a singolo asset/singolo mutuatario sono diminuiti dell’85% e le obbligazioni di prestito collateralizzate nel settore CRE sono diminuite del 92%.2

Pressione sul reddito

La pressione al ribasso sul reddito operativo netto (Net Operating Income, NOI), dovuta al calo della crescita degli affitti, all’aumento dei costi del lavoro e dei materiali e, in alcuni settori, all’aumento dei tassi di sfitto, è una quarta fonte di tensione per il CRE. Questi problemi sono particolarmente acuti nel settore degli uffici, mentre altri tipi di immobili, come quelli industriali, sono sostenuti da dinamiche fondamentali più favorevoli. Nel complesso, i debitori nel settore CRE sono diventati esposti a un rischio più elevato di uno shock dei pagamenti2 sulle loro passività rispetto alle famiglie e alle società non finanziarie.

Il settore degli uffici deve affrontare una domanda incerta a lungo termine, a causa della continua popolarità del lavoro da remoto e ibrido tra i dipendenti. L’uso degli uffici negli Stati Uniti è diminuito del 51% a livello nazionale rispetto al periodo pre-pandemia. Inoltre, la domanda dei locatari si è spostata verso edifici più recenti, con servizi migliori e caratteristiche di sostenibilità. Più di due terzi degli uffici statunitensi sono stati costruiti prima del 1990 e la riqualificazione e le spese di capitale necessarie peseranno sul NOI, almeno nel breve termine.

Fonte: CoStar, Goldman Sachs Global Investment Research. Al 10 aprile 2023.

Fonti di resilienza

Qualità creditizia

I rigorosi standard per la concessione di prestiti negli ultimi due decenni indicano che la qualità del credito dei prestiti CRE oggi è più solida rispetto al periodo precedente alla crisi dei risparmi e dei prestiti degli anni ‘80 e ‘90 e alla crisi finanziaria globale del 2007-2008. Molti prestiti che giungeranno a scadenza nei prossimi anni sono stati emessi a livelli di loan-to-value compresi tra il 50% e il 65%.3 Questo significativo margine patrimoniale suggerisce che l’impatto della riduzione delle valutazioni sarà avvertito principalmente dagli sponsor di capitale piuttosto che dai detentori di debito CRE, tra cui banche, assicurazioni e investitori in CMBS.

Il CRE è molto diversificato e comprende diversi tipi di immobili, dagli uffici nelle grandi città ai data center e ai magazzini industriali nelle aree rurali. Il settore degli uffici deve affrontare delle difficoltà, come descritto in precedenza, ma rappresenta meno di un terzo di tutto il CRE. Negli altri segmenti, i fondamentali sono più incoraggianti. Gli affitti per le proprietà multifamiliari sono scesi, ad esempio, ma la crescita significativa del NOI degli edifici residenziali negli ultimi due anni ha alzato la soglia delle insolvenze. Gli immobili industriali, tra cui magazzini e strutture logistiche, hanno registrato una forte crescita degli affitti negli ultimi anni, tuttavia il settore è ciclico, quindi la crescita del NOI potrebbe rallentare insieme all’economia.

I negozi al dettaglio tradizionali stanno risentendo da anni della crescita dell’e-commerce, che nel 4° trimestre del 2022 ha rappresentato il 14,7% del totale delle vendite al dettaglio negli Stati Uniti, in calo rispetto al picco raggiunto nelle prime fasi della pandemia, ma comunque in aumento significativo rispetto al livello del 5,4% nello stesso periodo di un decennio prima.4 Tuttavia, il ciclo di default si è ampiamente verificato, in particolare per i centri commerciali regionali. Il settore alberghiero è stato duramente colpito dalle misure di lockdown durante la pandemia e sebbene i business hotel debbano ancora riprendersi completamente, quelli orientati al turismo hanno beneficiato di una costante ripresa della domanda.

Nel complesso, la solidità fondamentale della qualità creditizia del CRE ha tenuto sotto controllo i tassi di morosità. Dato il forte aumento dei tassi d’interesse nell’ultimo anno e il rallentamento della crescita economica, ci aspettiamo che le morosità aumentino rispetto ai bassi livelli attuali, ma riteniamo che questo aumento rimanga in gran parte concentrato nel settore degli uffici, mentre gli altri settori rimangono relativamente resilienti.

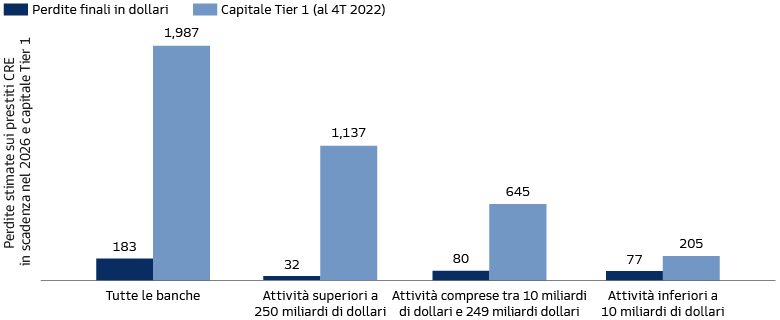

Tassi di perdita

L’esperienza degli ultimi due decenni suggerisce che le perdite sui prestiti al settore CRE tendono a manifestarsi nell’arco di un periodo pluriennale, consentendo agli investitori di adattarsi e riducendo la prospettiva di inadempienze diffuse nel breve termine. Anche dopo una recessione, i tassi di perdita tendono a crescere solo dopo cinque-sette anni. Questo ritardo è il risultato di diversi fattori. In primo luogo, il processo che intercorre tra un’inadempienza, ossia quando un mutuatario smette di rimborsare il debito, e la liquidazione della garanzia reale, tende ad essere lungo. In secondo luogo, i debitori e i finanziatori sono interessati a modificare ed estendere i prestiti, posticipando la potenziale realizzazione delle perdite. Infine, le scadenze dei prestiti e le locazioni immobiliari sono entrambe distribuite su diversi anni. Di conseguenza, riteniamo che la prospettiva che un’ampia percentuale di contratti di locazione venga rinnovata (o non rinnovata) e che i prestiti giungano a scadenza (o rifinanziati a tassi più elevati) allo stesso tempo sia limitata. Nel settore degli uffici, ad esempio, i contratti di locazione pluriennali sono molto diffusi e le aziende di solito non possono rescindere anticipatamente i contratti solo perché un numero maggiore di dipendenti lavora da remoto.

Anche se le inadempienze relative ai CRE dovessero raggiungere le dimensioni registrate durante la crisi finanziaria globale, che non è la nostra aspettativa di base, riteniamo che le banche regionali statunitensi e il settore finanziario più ampio dovrebbero essere in grado di assorbire le perdite, a condizione che l’economia degli Stati Uniti si mantenga stabile. Secondo la nostra analisi bottom-up, le perdite totali per le banche statunitensi dovrebbero ammontare a meno del 10% dell’attuale capitale Tier 1 e accumularsi in quattro anni.

Fonte: US Federal Reserve, Autonomous e Goldman Sachs Asset Management Multi-Asset Solutions. Al 31 marzo 2023.

Opportunità di investimento

Private credit

Per gli investitori nel private credit, circa 1.100 miliardi di dollari di prestiti CRE che andranno a scadenza prima della fine del 2024 creano opportunità immediate di impiego del capitale. Sebbene la domanda di debito sia in crescita, l’aumento della volatilità e dell’incertezza ha ridotto significativamente l’offerta di credito disponibile da parte dei finanziatori tradizionali e dei finanziatori pubblici. Poiché i mercati pubblici si sono frenati, il conseguente spostamento della domanda e dell’offerta ha creato l’opportunità per i finanziatori privati di negoziare con i debitori prezzi più elevati e protezioni strutturali più favorevoli, nonché di finanziare attività di qualità superiore che in precedenza sarebbero state appannaggio dei mercati pubblici. I divari di finanziamento tra gli attuali livelli di debito e ciò che gli istituti di credito sono disposti a rifinanziare possono anche creare opportunità di finanziamento strutturato, in quanto i proprietari cercano opzioni per conservare l’opportunità di guadagno nelle attività redditizie.

Credito cartolarizzato

I CMBS sono tipicamente costituiti da un pool di prestiti a tasso fisso con scadenze di 5-10 anni che vengono cartolarizzati e venduti nel mercato secondario. Il mercato dei CMBS emessi da entità private ammontava a 729 miliardi di dollari in circolazione alla fine del 2022, la metà dei quali era costituita da CMBS conduit.5 I prestiti conduit a singolo asset/singolo mutuatario (Single-Asset, Single-Borrower, SASB) offrono un’altra opportunità di esposizione al CRE. Queste tipologie di strumenti sono costituite da un unico grande prestito per una singola proprietà che viene cartolarizzato e venduto nel mercato secondario. I CMBS SASB rappresentavano un terzo del mercato alla fine del 2022, mentre il resto era rappresentato da obbligazioni di prestito collateralizzate (Collateralized Loan Obligations, CLO). Il settore degli uffici rappresentava il 28% dei CMBS conduit, il 24% dei CMBS SASB e il 15% delle CLO del CRE. I prestiti sottostanti alle CLO del CRE tendono ad avere un tasso variabile e sono tipicamente legati a “proprietà temporanee”, come beni multifamiliari in fase di riqualificazione/reimpiego per la stabilizzazione dell’attività. Queste proprietà tendono a richiedere una gestione più attiva, perché durante uno specifico periodo di reinvestimento si possono aggiungere o eliminare prestiti e i gestori di CLO del CRE tendono ad avere una maggiore familiarità con le proprietà sottostanti.

Prevediamo che molti debitori del settore CRE prolungheranno e modificheranno i prestiti esistenti per evitare tensioni. Ci rassicura anche il miglioramento della qualità del credito nell’asset class dei CMBS dopo la crisi finanziaria globale, grazie a standard di sottoscrizione più rigidi, a un quadro normativo più severo che ha introdotto regole di ritenzione del rischio per gli emittenti di CMBS e le parti affiliate, a rapporti loan-to-value più bassi e a rapporti di copertura degli interessi più elevati. Ciononostante, prestiamo attenzione alla pressione in corso sul NOI, che potrebbe diminuire la disponibilità e la capacità dei debitori di rifinanziare o prolungare i prestiti, in particolare nei segmenti più vulnerabili del mercato CRE, come gli uffici di livello medio-basso e gli immobili al dettaglio di tipo tradizionale. Di conseguenza, privilegiamo il rischio nelle parti senior della struttura del capitale e l’esposizione a tipi di immobili di alta qualità. Riteniamo che i volumi delle operazioni di CMBS rimarranno complessivamente modesti e prevediamo alcune aree di tensione, ma pensiamo che i miglioramenti degli standard di credito dopo la crisi finanziaria globale, insieme alle opzioni di modifica dei prestiti, contribuiranno a contenere le ripercussioni sul mercato in generale, al di là del settore degli uffici, strutturalmente problematico.

Obbligazionario societario

Le banche sono tra i maggiori detentori di debito del settore CRE degli Stati Uniti e gli investitori sono comprensibilmente diventati più attenti alle potenziali perdite sull’esposizione ai prestiti CRE, in particolare per le banche regionali. Storicamente, le banche non hanno divulgato l’esposizione al tipo di proprietà all’interno del loro portafoglio di prestiti al CRE ma, in risposta alle preoccupazioni degli investitori, molte di esse hanno fornito maggiori dettagli nelle relazioni sugli utili del 1° trimestre 2023. Sebbene alcune banche regionali possano essere esposte a perdite sui prestiti al CRE (in particolare nel settore degli uffici), riteniamo che il rischio di perdite diffuse sia arginato dai fondamentali relativamente più sani di altri tipi di proprietà CRE e dalle solide posizioni del capitale delle banche più grandi. Inoltre, siamo rassicurati dal fatto che tutte le banche hanno accesso alle linee di finanziamento della Fed, il cui utilizzo si è recentemente moderato.

Fonte: Federal Reserve, Goldman Sachs Global Investment Research. Al 10 aprile 2023.

In prospettiva, se da un lato prestiamo attenzione al rischio di nuove tensioni nel settore bancario, dall’altro riteniamo che interventi di politica monetaria straordinari possano limitare il rischio di contagio. In ogni caso, oltre agli effetti del rallentamento dell’economia, stiamo monitorando attentamente l’impatto dell’aumento dei tassi di deposito sulla redditività bancaria.6 Durante l’ultimo ciclo di rialzo degli Stati Uniti, l’aumento dei tassi di deposito rispetto all’aumento dei tassi di riferimento, noto anche come beta dei depositi, è stato modesto. Oggi, i tassi di deposito rimangono bassi, ma stanno aumentando a un ritmo più veloce rispetto all’ultimo ciclo. Ciò riflette probabilmente la velocità e l’ampiezza del ciclo di rialzo, che ha reso gli strumenti monetari a breve termine e altre attività fruttifere più interessanti rispetto ai depositi. Anche la facilità con cui i depositi possono essere spostati con un semplice tocco su un’applicazione per smartphone probabilmente ha contribuito a rendere più agguerrita la concorrenza che le banche devono affrontare per i depositi. Nel complesso, un aumento maggiore del previsto del beta dei depositi potrebbe pesare sulla redditività delle banche, in quanto un aumento dei tassi sui depositi erode il margine tra interessi passivi e interessi attivi, rendendo necessario tenere sotto controllo questa dinamica per valutare le prospettive del settore.

Fondi di investimento immobiliare (REIT)

La turbolenza del mercato ha aumentato la dispersione dei rendimenti tra i vari tipi di immobili, con i REIT quotati in borsa che presentano sconti storicamente elevati rispetto alle valutazioni dei mercati privati. Sebbene gli effetti completi delle tensioni del sistema bancario statunitense sul settore immobiliare siano ancora incerti, riteniamo che vi siano ancora alcune aree isolate di opportunità per gli investitori, che possono ottenere un’esposizione ai settori REIT dove i fondamentali rimangono solidi, i trend secolari sono favorevoli e gli sconti di valutazione esistenti riflettono punti d’ingresso interessanti.

Ad esempio, gli uffici del settore delle scienze della vita (life science) sono rimasti più isolati dalle tendenze del lavoro da casa rispetto agli uffici tradizionali, poiché gli scienziati hanno bisogno di collaborare in prima persona alla ricerca e allo sviluppo di nuovi farmaci. Sebbene l’aumento dei costi di finanziamento abbia portato a un rallentamento dei finanziamenti di capitale di rischio per le aziende del settore delle scienze della vita e, di conseguenza, a un minore assorbimento di spazio rispetto ai livelli elevati dei due anni precedenti, prevediamo che gli affitti rimarranno relativamente stabili nella maggior parte dei principali gruppi del settore life science. Anche le torri cellulari e i data center si trovano in posizioni solide e beneficiano della digitalizzazione delle attività in molti settori dell’economia, con una domanda crescente di connettività a banda larga e di archiviazione di dati nel cloud. L’accesso a questo tipo di immobili avviene principalmente attraverso i mercati pubblici. Ad esempio, oltre il 90% delle torri cellulari negli Stati Uniti appartiene a REIT di torri quotati. Il lancio del 5G e le applicazioni di intelligenza artificiale, così come l’internet delle cose (Internet of Things, IoT), sono due fattori trainanti per questi tipi di immobili, che storicamente hanno goduto di elevate barriere d’ingresso.

Infine, rimaniamo fiduciosi sulla crescita degli affitti nel settore industriale per il prossimo anno, soprattutto nei mercati principali. Prevediamo che la forte domanda di spazi immobiliari industriali continuerà, sostenuta dalla crescente penetrazione dell’e-commerce e da un’offerta insufficiente di immobili logistici in molti dei principali hub di distribuzione.

È importante notare che non tutti i settori REIT quotati in borsa beneficeranno di una maggiore esposizione ai determinanti della domanda secolare. I REIT che possiedono uffici standard convenzionali, rispetto agli edifici per uffici più attrezzati e ricchi di servizi, saranno maggiormente colpiti dalla flessione secolare della domanda a causa delle tendenze al cambiamento e dei vincoli di rifinanziamento, rispetto ai settori precedentemente elencati.

Cosa stiamo monitorando

I prestiti non bancari e le ricadute sull’economia globale

Per quasi due decenni, i prestiti alle imprese statunitensi da parte di finanziatori non bancari come hedge fund, fondi pensione e compagnie assicurative hanno superato i prestiti delle banche. Nel 4° trimestre 2022, circa il 40% di tutti i prestiti alle imprese non societarie erano prestiti bancari, in calo rispetto al picco del 70% del 1983.7 Se ipotizziamo che le perdite sui prestiti al CRE causino solo un inasprimento degli standard di finanziamento da parte delle banche, l’impatto sull’economia statunitense dovrebbe essere gestibile e la recessione verrebbe probabilmente evitata. Considerando la maggiore dipendenza dai finanziatori non bancari, tuttavia, dobbiamo anche tenere conto dell’impatto potenziale nel caso in cui anche questi ultimi inaspriscano gli standard di finanziamento. Ad esempio, i prestiti al settore CRE rappresentano circa l’11% degli investimenti effettuati dalle compagnie assicurative.8 Le perdite su questi prestiti rispetto al capitale potrebbero essere considerevoli e indurre le compagnie assicurative a ridurre gli investimenti in altri settori. In uno scenario ribassista, in cui le tensioni nel settore CRE portano anche a un inasprimento degli standard di credito nei prestiti non bancari, riteniamo che una recessione sia altamente probabile. Più in generale, continuiamo a monitorare le ricadute sull’economia derivanti dall’inasprimento degli standard per i prestiti ai debitori CRE e stiamo seguendo i dati relativi alle tensioni nel settore finanziario nel suo complesso, oltre a monitorare le condizioni finanziarie, la spesa dei consumatori e la fiducia.

Crescono i fattori negativi per il mercato del CRE. Il contesto difficile sembra destinato a persistere anche nel prossimo anno, quando la maggior parte delle pressioni probabilmente riguarderà il settore degli uffici. Tuttavia, gli investitori dovrebbero essere consapevoli che il CRE rimane un asset class diversificata. Non tutti gli immobili sono uguali e alcuni segmenti sono in grado di affrontare meglio di altri uno scenario difficile. Per proteggere i portafogli e cogliere le opportunità, riteniamo che sarà fondamentale per gli investitori monitorare i rischi a breve termine e identificare le aree di resilienza dove si possono trovare.

1Goldman Sachs Global Investment Research: Guide to CRE Office Debt: Mapping exposures and analyzing property performance. 17 aprile 2023.

2Goldman Sachs Global Investment Research. CRE: Will This Time Be Different?” Goldman Sachs Global Investment Research. Al 10 aprile 2023.

3CMBS Weekly: Deconstructing and Demystifying US CRE Exposure”, BofA Global Research. Al 21 aprile 2023.

4 “Quarterly Retail E-Commerce Sales, 4th Quarter 2012”, comunicato stampa U.S. Census Bureau. Al 15 febbraio 2013

5 “CMBS Weekly: Deconstructing and Demystifying US CRE Exposure”, BofA Global Research. Al 21 aprile 2023.

6 Goldman Sachs Global Investment Research, “Global Economics Analyst The Lending and Growth Hit From Higher Deposit Rates”. Al 5 aprile 2023

7Goldman Sachs Global Investment Research, “US Economics Analyst: Small Banks, Small Business, and the Geography of Lending”. Al 10 aprile 2023.

8US Federal Reserve, Autonomous e Goldman Sachs Asset Management Multi-Asset Solutions. Al 31 marzo 2023.