Mercati emergenti, impatto globale: promuovere una crescita sostenibile

Nei mercati emergenti (ME) vive l’86% della popolazione mondiale,1 viene generato il 60% del PIL globale e viene prodotto circa il 75% di tutte le emissioni a livello mondiale.2 Il ruolo centrale di questi Paesi nell’economia globale evidenzia una realtà cruciale: non è possibile raggiungere gli obiettivi di sostenibilità globale senza la partecipazione attiva delle economie emergenti. Un insieme variegato di Paesi in via di sviluppo, dall’Africa all’Asia, dall’Europa all’America Latina, fino al Medio Oriente, e le aziende che vi hanno sede, dovranno quindi mobilitare capitali significativi bilanciando al contempo la crescita economica e la decarbonizzazione e soddisfacendo le esigenze sanitarie, formative e finanziarie delle rispettive popolazioni. I mercati dei capitali svolgeranno un ruolo fondamentale in questo percorso. Nei mercati azionari e obbligazionari quotati, vediamo opportunità d’investimento per sostenere le economie emergenti in diverse aree, dall’implementazione delle energie rinnovabili e delle soluzioni per la transizione climatica, alla preservazione della biodiversità e al progresso sociale delle comunità di questi Paesi.

Un balzo avanti sul fronte della sostenibilità

Crescita economica ed emissioni di carbonio

La sostenibilità economica delle tecnologie a energia pulita continua a migliorare, grazie alla crescente convenienza e alla maggiore efficienza dell’energia solare e degli accumulatori a batteria. Queste dinamiche suggeriscono che le economie emergenti possono continuare a crescere e, contestualmente, procedere con la decarbonizzazione, adottando le rinnovabili come soluzione definitiva alla produzione energetica sostenibile. Nelle economie emergenti (Cina esclusa), le energie rinnovabili hanno rappresentato circa il 75% dell’energia prodotta nel 2022, a fronte del 25% del decennio precedente.3 In molti mercati emergenti, le iniziative agricole e di rimboschimento studiate per ridurre le emissioni rappresentano contemporaneamente anche nuovi percorsi di crescita economica. I mercati emergenti stanno adottando gradualmente le energie rinnovabili, ma il carbone, il petrolio e il gas costituiscono ancora una parte significativa del loro mix energetico. Nonostante i progressi compiuti, ciò indica che rimane ancora molta strada da fare per completare la transizione verso fonti di energia più pulite.

Soddisfare il crescente fabbisogno energetico attraverso le energie rinnovabili

Poiché il PIL globale rappresentato dalle economie emergenti continua ad aumentare e i redditi di questi mercati stanno lentamente raggiungendo quelli dei mercati sviluppati, offrire servizi essenziali alle popolazioni svantaggiate (775 milioni di persone non sono servite da una rete elettrica e 2 miliardi non dispongono di soluzioni igieniche per cucinare) rappresenta una sfida significativa.4 I mercati emergenti stanno inoltre industrializzando e modernizzando l’agricoltura e sviluppando soluzioni abitative urbane. Nonostante producano emissioni pro capite più basse rispetto ai mercati sviluppati, i Paesi emergenti sono più vulnerabili alle conseguenze fisiche dei rischi climatici, in particolare nelle regioni a basso reddito, e ciò richiede un potenziamento delle loro strategie di resilienza climatica. Soddisfare la crescente domanda di energia ricorrendo alle fonti rinnovabili è fondamentale per il futuro climatico delle economie emergenti e delle iniziative di sostenibilità globale. Gli investimenti nell’energia pulita sono fondamentali per l’azione climatica e per gli obiettivi di sostenibilità più in generale, ad esempio l’accessibilità degli alloggi, le risorse idriche pulite, i servizi igienici e l’accessibilità all’assistenza sanitaria. La transizione verso le energie rinnovabili può inoltre rafforzare la resilienza economica, riducendo la dipendenza dalle importazioni di combustibili fossili, migliorando il saldo delle partite correnti e riducendo la vulnerabilità ai finanziamenti esterni.

Colmare il divario di capitale

La crescita sostenibile delle economie emergenti richiede un impegno collaborativo e investimenti di capitale significativi da parte di governi, aziende e investitori. Nel 2022 gli investimenti dei mercati emergenti nelle fonti di energia pulita hanno raggiunto circa 770 miliardi di dollari. La Cina ha contribuito per due terzi a questo importo.5 Per allinearsi all’Accordo di Parigi6 e soddisfare il crescente fabbisogno energetico, gli investimenti devono ampliarsi e aumentare fino a raggiungere i 2.200-2.800 miliardi di dollari l’anno entro il 2030. Le istituzioni finanziarie del settore privato sono fondamentali: secondo le attese, entro i primi anni del 2030, il 60% dei finanziamenti per l’energia pulita al di fuori della Cina proverrà da investitori istituzionali, banche e altri soggetti privati e passerà dagli attuali 135 miliardi di dollari l’anno a 900-1.100 miliardi.7 L’Asia, che attualmente dipende in larga misura dai governi e dalle banche pubbliche di sviluppo per i nascenti investimenti nell’energia pulita, presenta un notevole potenziale per gli investimenti nella sostenibilità promossi dal settore privato. Il solo settore energetico indiano, che mira a raggiungere una capacità produttiva di 450 GW da fonti rinnovabili entro il 2030, offre un’opportunità di investimento da 650 miliardi di dollari,8 mentre il Vietnam potrebbe aver bisogno di 8-10 miliardi di dollari l’anno per realizzare i suoi obiettivi sul fronte delle rinnovabili.9

Finanziare la transizione climatica

Dei 2.500 miliardi di dollari presenti nei fondi che investono in temi ESG (ambientali, sociali e di governance) quasi nulla è destinato ai mercati emergenti, evidenziando un vasto potenziale di crescita sostenibile degli investimenti in questo segmento.10 I mercati azionari e obbligazionari quotati offrono agli investitori più percorsi per allineare i portafogli a un impatto ambientale positivo senza sacrificare i potenziali rendimenti. Gli investitori possono sfruttare i temi della decarbonizzazione dei mercati emergenti, come la produzione di energia da fonti rinnovabili e la bioedilizia o i settori in cui le emissioni sono notoriamente difficili da ridurre.

Nel mercato azionario, oltre la metà delle società quotate sull’indice MSCI EM si è impegnata a raggiungere la neutralità carbonica. Questo trend si riflette nel mercato delle obbligazioni societarie dei mercati emergenti, dove numerose società hanno preso impegni simili. Ciò crea opportunità per gli investitori di destinare il capitale verso gli “enabler”, cioè le aziende che trainano la transizione climatica attraverso l’innovazione, e gli “improver”, cioè le aziende che adottano tecnologie più pulite per ridurre l’impronta di carbonio. Vi sono esempi di imprese dei mercati emergenti che forniscono tecnologie per l’abbattimento delle emissioni a settori ad alte emissioni, come quelli della produzione di alluminio e cemento.

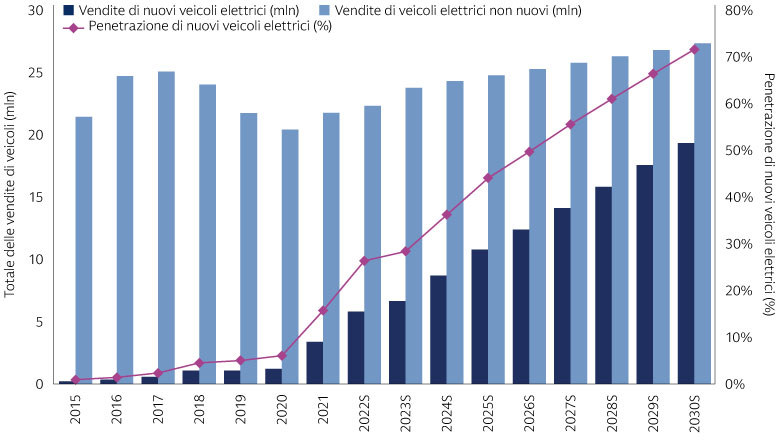

Nei mercati emergenti hanno sede alcuni dei principali fornitori mondiali di energia pulita, come quella idroelettrica e fotovoltaica. Ci sono mercati emergenti che hanno già superato alcuni Paesi sviluppati che erano stati fra i primi ad adottare l’elettrificazione nel settore dei trasporti: oltre la metà dei veicoli elettrici (EV) in circolazione a livello globale si trova ora in Cina.11 Il mercato cinese dei veicoli elettrici continua a crescere a ritmi elevati. Le case automobilistiche locali stanno superando gli operatori affermati del settore e sembrano destinate a diventare le più grandi del mondo in termini di volumi di vendita.

Fonte: China Association of Automobile Manufacturers, Morgan Stanley Research. Stime basate sulle previsioni di Morgan Stanley. Tasso di crescita rappresentato dal tasso di crescita annuale composto (CAGR) a 10 anni tra il 2020 e il 2030 e da una previsione del tasso di crescita annuale composto del 28%. A giugno 2022.

In altre regioni geografiche, le aziende stanno sviluppando tecnologie altamente innovative per l’industria automobilistica nazionale: attualmente la maggior parte delle autovetture vendute in Brasile è in grado di funzionare con una miscela di benzina ed etanolo,12 un biocarburante derivato dalla canna da zucchero, che riduce significativamente le emissioni di carbonio dirette. Inoltre, Paesi come Messico e Corea del Sud saranno avvantaggiati dal nearshoring delle catene di approvvigionamento attuato dalle società statunitensi per avvalersi di fonti di energia affidabili, un trend che ha subito un’accelerazione grazie agli incentivi previsti dall’Inflation Reduction Act e dal CHIPS and Science Act. Gli investitori in grado di affrontare le sfide attuali possono trovare opportunità di investimento nei mercati emergenti dove l’economia è in una fase di forte slancio, come l’India, nonché nei Paesi che stanno incontrando temporanee difficoltà, come la Cina.

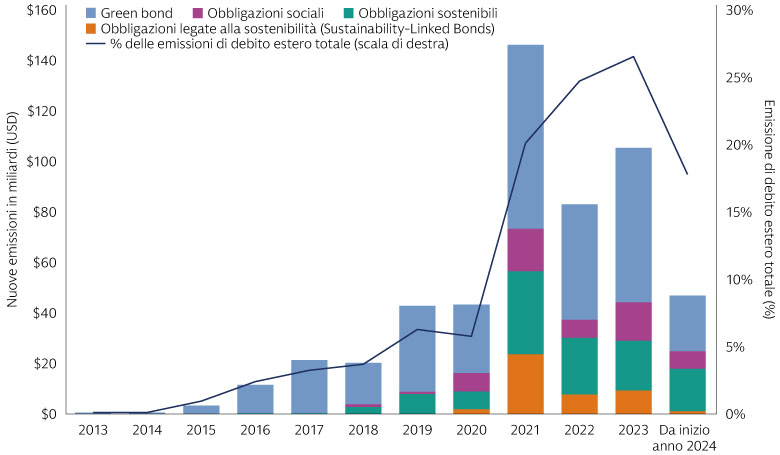

Per gli investitori obbligazionari, il mercato obbligazionario green, social, and sustainable (GSS) dei Paesi emergenti rappresenta un importante percorso a sostegno delle iniziative nazionali di transizione climatica. Le obbligazioni GSS presentano lo stesso rischio di credito delle obbligazioni convenzionali provenienti dallo stesso emittente e offrono trasparenza nell’allocazione dei fondi. Gli investitori possono monitorare e valutare l’impatto dei progetti finanziati tramite queste obbligazioni attraverso informative dettagliate e interagire con gli emittenti sulle strategie di sostenibilità. L’accesso ai dati di qualità può però presentare delle sfide nello scenario d’investimento dei mercati emergenti. Nel 2023 il mercato delle obbligazioni GSS in valuta estera dei mercati emergenti è cresciuto di 94 miliardi di dollari, toccando i 270 miliardi.13 Anche il mercato delle obbligazioni GSS in valuta locale dei mercati emergenti, sebbene di dimensioni più contenute, è in crescita e vede India, Thailandia, Hong Kong e Cile ai primi posti nelle emissioni.

Fonte: Bond Radar, Bloomberg, Morgan Stanley Research. Rispecchia le emissioni di debito sovrano, societario e quasi sovrano in valuta estera. Al 20 maggio 2024. Le obbligazioni legate alla sostenibilità (Sustainability-linked bond, SLB) spesso prevedono un utilizzo nebuloso dei proventi e un numero limitato di indicatori relativi alla performance di sostenibilità a livello di emittente, rendendo difficile la valutazione del profilo di sostenibilità dell’emittente e dell’impatto ambientale o sociale dell’obbligazione. Inoltre, gli SLB possono inizialmente avvantaggiare gli emittenti con cedole di importo inferiore, senza garantire un impatto sostenibile, e le penali per il mancato conseguimento degli obiettivi di sostenibilità sono solitamente di lieve entità, motivando così in misura insufficiente il raggiungimento di tale obiettivo. Questi fattori contribuiscono a farci preferire le obbligazioni verdi e sociali rispetto agli SLB.

Le obbligazioni GSS offrono diversi vantaggi chiave agli emittenti dei Paesi emergenti come i governi e le aziende. Ad esempio, possono contribuire a garantire finanziamenti per progetti cruciali per la riduzione delle emissioni, che diversamente potrebbero essere trascurati e sopravanzati da priorità finanziarie concorrenti. Il trasporto ecosostenibile è un obiettivo chiave per l’uso dei proventi delle obbligazioni GSS tra gli emittenti dei mercati emergenti. Esempi degni di nota sono il Green Sukuk Bond indonesiano, che destina finanziamenti a iniziative di trasporto sostenibile, e il green bond egiziano, che sostiene il progetto della monorotaia del Cairo. Inoltre, le obbligazioni GSS dei mercati emergenti attraggono investitori globali interessati alla sostenibilità, consentendo alle aziende e ai governi di questi Paesi di diversificare le fonti di finanziamento. L’emissione di obbligazioni GSS è inoltre una dimostrazione dell’impegno per la sostenibilità, che può aprire le porte a opportunità di finanziamento previste da programmi come il Next Generation dell’UE o il Resilience and Sustainability Facility del Fondo Monetario Internazionale (FMI).

La biodiversità: un alleato fondamentale per contrastare il cambiamento climatico

La preservazione della biodiversità è essenziale per il benessere ambientale ed economico. Gli oceani e le foreste pluviali, che si trovano principalmente nei mercati emergenti, sono fondamentali per il sequestro delle emissioni di CO₂.14 Entro il 2030, le attività di conservazione dell’ecosistema potrebbero generare opportunità di fatturato aziendale per 10.100 miliardi di dollari e creare 305 milioni di posti di lavoro.15 Rispetto alle iniziative climatiche aziendali o governative, le obbligazioni sovrane dei Paesi emergenti che supportano la biodiversità possono rappresentare un mezzo più immediato per portare benefici ambientali e generare una crescita sostenibile. Ad esempio, i proventi dei Blue Bond delle Barbados sono destinati a proteggere 4 milioni di chilometri quadrati di oceano, il 13% delle barriere coralline del mondo e creare un impatto positivo su 43 milioni di persone.16 Pur avendo dimensioni ridotte, l’emissione di Blue Bond, rivelando il potenziale di sostanziali guadagni ambientali ed economici, ha ispirato iniziative simili nelle Seychelles e nelle Figi. Le iniziative in favore della biodiversità possono anche promuovere la tutela ambientale e la ripresa economica, come dimostrano i Blue Bond emessi dal Belize nel 2020 al fine di preservare la barriera corallina. Questi titoli hanno integrato i fattori ESG nella ristrutturazione del debito sovrano per favorire la ripresa economica e la resilienza climatica.

Nei mercati azionari, i modelli di business che supportano l’economia circolare, la transizione energetica e l’efficienza delle risorse sono fondamentali per contrastare la perdita di biodiversità dovuta al cambiamento climatico, all’inquinamento e allo sfruttamento delle risorse. Questi modelli di business rappresentano anche potenziali opportunità di investimento, data la rapida crescita dei mercati emergenti e le iniziative concertate per affrontare le questioni ambientali. Ad esempio, i mercati emergenti sono i principali fornitori di metalli. Tra di essi, la Cina spicca come il più grande produttore di alluminio, una materia prima essenziale per le tecnologie verdi ma anche inquinante e ad alta intensità energetica. Investire in una maggiore ecocompatibilità del settore dell’alluminio è fondamentale per gli obiettivi di decarbonizzazione globale e per le ambizioni della Cina di ridurre l’inquinamento e ottimizzare l’impiego delle risorse. Tuttavia, in assenza di una metrica unificata come le emissioni di gas serra per il cambiamento climatico, la misurazione dei progressi compiuti in termini di capitale naturale e biodiversità per gli emittenti azionari o obbligazionari è una questione complessa. Le informative Taskforce on Nature-related Financial Disclosures forniscono un modello per aiutare imprese e investitori a integrare la biodiversità nel processo decisionale e nelle attività di conservazione.

Finanziamento della crescita inclusiva

L’obiettivo della crescita inclusiva è offrire opportunità a tutti, anche a chi vive nelle economie emergenti. Gli investitori possono promuovere la sostenibilità sociale favorendo le aziende che si concentrano su servizi essenziali come la fornitura di abitazioni a prezzi accessibili, di acqua pulita e di energia pulita. Anche gli investimenti in aziende che rendono accessibili i finanziamenti e l’istruzione innovativa sono fondamentali. L’aumento delle emissioni di obbligazioni sociali nei mercati emergenti è indice di un impegno alla realizzazione di obiettivi sociali che rende tali titoli un’opzione interessante per i portafogli obbligazionari socialmente consapevoli.

Collegamenti tra inclusione digitale e finanziaria

In tutto il mondo ci sono 2,9 miliardi di persone che non hanno accesso a Internet. Secondo le stime, il 96% di esse risiede nei mercati emergenti.17 Lo sviluppo e il funzionamento dell’infrastruttura di telecomunicazione sono fondamentali per migliorare l’inclusione digitale. Ciò, a sua volta, agevola l’accesso al mobile banking e a un’ampia gamma di servizi finanziari a sostegno della popolazione dei mercati emergenti che non è servita dalle banche o lo è in misura inadeguata. In tutto il mondo circa 1,4 miliardi di persone non hanno accesso a servizi finanziari formali e spesso devono ricorrere a costosi metodi di finanziamento informale che aggravano le difficoltà finanziarie.18 I conti digitali incoraggiano il risparmio efficiente e i prestiti accessibili e spesso rappresentano il primo passo per poter finanziare l’istruzione e l’assistenza sanitaria. I servizi finanziari digitali ampliano inoltre le possibilità di scelta per i soggetti a basso reddito, promuovendo l’indipendenza finanziaria e la resilienza.

Rendere la Womenomics una realtà nei mercati emergenti

Per “Womenomics” si intende l’emancipazione femminile con una piena partecipazione delle donne all’economia e alla società, un ingrediente essenziale della crescita economica. L’inclusione finanziaria è un aspetto fondamentale, in particolare per le imprenditrici dei mercati emergenti che spesso devono affrontare sfide su questo fronte. L’indipendenza finanziaria consente alle donne di operare scelte migliori per le loro famiglie, come l’acquisto di cibo nutriente e farmaci e l’investimento nell’istruzione, migliorando così la qualità della vita e, più in generale, contribuendo al progresso economico e sociale delle relative comunità. Tuttavia, molte donne non hanno la possibilità di accedere a servizi bancari adeguati e, secondo alcuni dati, in alcune regioni fino a due terzi delle donne non hanno accesso a servizi finanziari formali. Tra gli ostacoli vi sono la richiesta di rigide garanzie, spesso tramite beni non registrati a loro nome, la complessità del processo di presentazione delle domande e i tassi d’interesse elevati. Gli investitori possono promuovere la sostenibilità sociale e sfruttare il potenziale economico rappresentato dalla popolazione femminile appoggiando le società finanziarie dei mercati emergenti che si rivolgono alle donne. Ad esempio, in America Latina, una società di servizi finanziari specializzata nel servire i microimprenditori riferisce che quasi il 90% dei propri clienti è costituito da donne. Anche i prestiti digitali basati sul cash flow possono migliorare l’accesso al credito per le imprenditrici, scavalcando le tradizionali richieste di garanzie che spesso escludono le donne.

Sostegno all’imprenditorialità

Le micro, piccole e medie imprese (MPMI) costituiscono la spina dorsale di molte economie e rappresentano circa il 90% delle aziende globali.19 Nei mercati emergenti, le MPMI generano fino al 40% del reddito nazionale.20 Tuttavia, quasi la metà delle MPMI dei Paesi emergenti si trova ad affrontare sfide finanziarie, con un fabbisogno non coperto complessivo annuale di 5.200 miliardi di dollari.21 Sostenere queste imprese, il 23% delle quali è a conduzione femminile e rappresenta il 32% del divario finanziario delle MPMI, contribuisce significativamente all’uguaglianza di genere e all’inclusione finanziaria. Le aziende, le banche e gli assicuratori del settore fintech che servono i mercati emergenti possono sfruttare il potenziale offerto da mercati di grandi dimensioni, sottoserviti e in crescita. L’azionario dei mercati emergenti e le obbligazioni sociali e di sostenibilità che mirano a colmare il divario finanziario offrono opportunità di investimento. Alcuni esempi sono rappresentati da aziende indonesiane e indiane che forniscono prestiti di capitale circolante alle MPMI. Nel complesso, gli investitori possono percorrere numerose strade per promuovere la crescita inclusiva. Possono supportare le aziende che migliorano l’accesso a Internet e ai servizi finanziari, investire in aziende fintech che colmano il divario dell’inclusione finanziaria digitale e assistere le MPMI. Affrontare il divario digitale e finanziario costituisce anche una mossa strategica per ridurre le disparità di genere, poiché contribuisce a un’economia più inclusiva.

Prospettive di portafoglio

Per sbloccare efficacemente le opportunità di investimento sostenibile nei mercati emergenti, è fondamentale adottare uno stile di gestione attivo, riconoscere le sfide e le opportunità presentate dalle lacune nei dati e comprendere il contesto locale in cui si celano opportunità uniche. Identificare questi fattori aiuta gli investitori a gestire i rischi e a sfruttare il particolare potenziale dei mercati emergenti per uno sviluppo e un impatto sostenibili.

Adozione di un approccio attivo

Gli investitori dovrebbero applicare agli investimenti sostenibili nei mercati emergenti lo stesso rigore adottato per gli investimenti tradizionali. È fondamentale sapere che tali investimenti comportano rischi maggiori, come i rischi finanziari nella rete di distribuzione elettrica, le sfide legate all’acquisizione di terreni e i rischi specifici di ciascun Paese emergente. Nel caso delle obbligazioni GSS dei mercati emergenti, per garantire risultati tangibili è essenziale valutare il profilo di sostenibilità dell’emittente e l’utilizzo dei proventi. La profondità di questa analisi dovrebbe essere analoga a quella delle valutazioni tradizionali del rischio di credito. È inoltre importante considerare l’allineamento a criteri come i Green Bond Principles dell’International Capital Market Association (ICMA) e un’analisi dettagliata dell’uso dei proventi, delle tempistiche di allocazione e della gestione. Un’altra best practice è la costanza del reporting sull’allocazione dei proventi fino alla scadenza delle obbligazioni e la ricerca di verifiche esterne e opinioni di seconda parte. La collaborazione con gestori patrimoniali esperti in mercati emergenti e in investimenti sostenibili può rivelare soluzioni d’investimento efficaci per affrontare le problematiche climatiche, naturali e sociali.

Puntare a colmare le lacune dei dati

Le entità dei mercati emergenti potrebbero non disporre delle risorse necessarie a offrire informative complete sulla sostenibilità. Tali lacune possono indurre a percepire un elevato rischio di investimento. Gli investitori possono superare queste sfide concentrandosi sulle metriche fondamentali e interagendo attivamente con i team di management aziendali e i policymaker. Anche la raccolta di dati sulle emissioni e sui piani di transizione delle imprese può contribuire a ridurre le barriere all’investimento. Alcuni Paesi del Sud-est asiatico si stanno già muovendo verso la definizione di un obbligo di informativa sulle emissioni di gas serra per le società quotate in borsa. La crescente dipendenza degli investimenti sostenibili dai dati, che misurano non solo gli impatti ambientali ma anche quelli sociali, è fondamentale per gli investitori sia nei mercati emergenti che in quelli sviluppati.

La comprensione del contesto locale

Le economie dei mercati emergenti si trovano a stadi diversi di sviluppo e offrono opportunità specifiche. I rating ESG standard potrebbero non essere in grado di cogliere appieno i rischi e le opportunità particolari presenti nei mercati emergenti, comportando un’allocazione del capitale potenzialmente inefficace. Adattare l’analisi al contesto locale, come il PIL pro capite, e concentrarsi su piani di sostenibilità lungimiranti può essere d’aiuto per ridurre il pregiudizio sul reddito che spesso fa convergere i capitali verso i Paesi più ricchi. Se da un lato le aziende dei mercati sviluppati possono essere leader nel campo della sostenibilità, dall’altro i mercati emergenti offrono opportunità di investimento diverse. Ad esempio, riconoscere le usanze locali, come le ricadute finanziarie di funerali costosi in Africa, può rivelare opportunità di impatto sociale per le aziende che offrono ai soggetti a basso reddito opzioni di finanziamento per le esequie, nonché formazione finanziaria. Comprendendo queste sfumature, gli investitori possono sostenere la crescita inclusiva.

I mercati emergenti sono fondamentali per il programma di sostenibilità globale. Un’allocazione strategica del capitale nei mercati azionari e obbligazionari quotati è essenziale per consentire ai mercati emergenti di soddisfare in modo sostenibile il crescente fabbisogno energetico, contribuire agli obiettivi globali di sostenibilità e raggiungere la resilienza economica. Se da un lato i mercati emergenti presentano alcuni rischi, dall’altro offrono notevoli opportunità di investimento agli investitori globali che puntano a promuovere la transizione climatica e la crescita inclusiva nelle economie di questi Paesi e, di riflesso, nell’economia globale.

1Fondo Monetario Internazionale. Ad aprile 2024.

2Brookings. Ad aprile 2023. Per contestualizzare, le emissioni pro capite dei mercati sviluppati sono molto più elevate rispetto a quelle dei mercati emergenti.

3Bloomberg. A dicembre 2023.

4Agenzia internazionale per l’energia (International Energy Agency, IEA). Ad aprile 2023.

5IEA. A giugno 2023.

6L’Accordo di Parigi è un trattato internazionale firmato da 196 partecipanti nel 2015, con l’obiettivo di ridurre le emissioni di gas serra e limitare il riscaldamento globale in questo secolo a un livello notevolmente inferiore a 2°C, preferibilmente 1,5°C, rispetto ai livelli preindustriali.

7IEA. A giugno 2023.

8Climate Finance Leadership Initiative. Ad aprile 2024.

9United States Agency for International Development (Agenzia degli Stati Uniti per lo Sviluppo Internazionale.). A settembre 2020. 10IEA. A giugno 2023.

11IEA. Ad aprile 2023.

12Financial Times. Al 26 maggio 2024.

13Bond Radar, Bloomberg, Morgan Stanley Research. Al 13 maggio 2024.

14Per "pozzo di assorbimento del carbonio" si intende a un serbatoio naturale o artificiale per l’accumulo e l’immagazzinamento a tempo indeterminato di composti chimici contenenti carbonio. L’oceano assorbe circa il 25% di tutte le emissioni di CO₂, riducendo significativamente l’impatto climatico dei gas serra. Il sequestro di carbonio è il processo volto a catturare e conservare l’anidride carbonica atmosferica. Si tratta di un metodo utilizzato per ridurre la quantità di CO₂ presente nell’atmosfera con l’obiettivo di mitigare il cambiamento climatico globale.

15World Economic Forum. A luglio 2020.

16US International Development Finance Corporation. Ad agosto 2019.

17Unione internazionale delle telecomunicazioni. A novembre 2021.

18Banca Mondiale. A settembre 2022.

19Banca Mondiale. A ottobre 2019. Il contributo delle MPMI al reddito nazionale è probabilmente più elevato se si considera il settore informale.

20Banca Mondiale. A ottobre 2019.

21Banca Mondiale. A gennaio 2017.