Investire nell’inclusione finanziaria: promuovere la crescita per creare ricchezza

Negli Stati Uniti, le commissioni sugli scoperti possono arrivare a centinaia di dollari nel giro di poche ore. Le piccole imprese delle regioni più povere d’Europa faticano a trovare i finanziamenti necessari per crescere. Nelle economie emergenti, milioni di persone non dispongono di alcun accesso ai servizi finanziari in quanto vivono in aree non servite dalle banche o da network digitali.

Questi sono solo alcuni degli ostacoli che i privati con un reddito basso e coloro che vivono nelle regioni meno sviluppate del mondo si trovano ad affrontare quando si accingono a utilizzare il sistema finanziario. Con l’accelerazione dell’economia globale in direzione della sostenibilità, sia la politica che gli investitori riconoscono sempre più spesso che l’eliminazione di queste barriere costituisce un passaggio essenziale per lo sviluppo di un’economia più inclusiva.1 La crescente consapevolezza dell’importanza dell’inclusione finanziaria e della lentezza con cui vi si stanno adeguando gli istituti di credito tradizionali hanno spinto aziende di tutto il mondo a proporre nuove soluzioni e questa ventata di innovazione sta cambiando lo scenario operativo per gli investitori sostenibili.

La Banca Mondiale definisce l’inclusione finanziaria come la capacità di imprese e privati di accedere a prodotti e servizi finanziari (cioè transazioni, pagamenti, risparmio, credito e assicurazioni) che non solo sono utili e alla loro portata, ma sono anche in grado di soddisfarne le esigenze e che vengono erogati in modo responsabile e sostenibile.2 Questa condizione può aiutare le persone a gestire le proprie necessità finanziarie quotidiane in modo più sicuro e accessibile, a migliorare la capacità di ripresa in caso di emergenza e ad effettuare investimenti che creano ricchezza per il futuro. Il ruolo centrale dell’inclusione finanziaria nella riduzione della povertà e nella crescita equa è evidenziato dalle Nazioni Unite, che lo ritengono un fattore chiave per raggiungere sette degli Obiettivi di Sviluppo Sostenibile (Sustainable Development Goals, SDG), compresi quelli che riguardano la fame, la salute e l’uguaglianza di genere.3

Tra le soluzioni con l’obiettivo di promuovere l’inclusione finanziaria, molte utilizzano le nuove tecnologie per migliorare l’erogazione dei servizi e ridurne i costi. Ne è un esempio una banca digitale statunitense che offre ai clienti la protezione dalle soglie in scoperto. In alcuni Paesi africani dove le banche sono poche e le reti fisse e a banda larga inesistenti, le aziende stanno sviluppando servizi finanziari che operano attraverso la banda larga mobile e i telefoni cellulari. Le banche europee stanno utilizzando un nuovo prodotto finanziario, i social bond, comparsi per la prima volta nel 2015, il cui scopo è raccogliere fondi da destinare alla concessione di prestiti a piccole imprese in aree svantaggiate e a persone a basso reddito.

Il mercato degli investimenti nell’inclusione finanziaria ha ormai raggiunto un livello di maturazione tale che aziende come queste, che stanno facendo davvero la differenza per i propri clienti, offrono anche la prospettiva di interessanti performance finanziarie agli investitori. Adottando un approccio incentrato sulla produzione di un impatto in asset class come il private equity, i social bond e le azioni quotate, gli investitori possono scoprire l’ampio ventaglio di opportunità offerte sia dai mercati sviluppati che da quelli emergenti.

Inaccessibilità dei servizi finanziari nei mercati sviluppati

Quando nei mercati sviluppati si promuove l’inclusione finanziaria, la sfida consiste nell’ampliare l’utilizzo di prodotti e servizi offrendo prezzi accessibili che consentano alle persone di creare ricchezza. Davanti all’impossibilità di accedere al sistema finanziario tradizionale, molti di coloro che hanno la necessità di effettuare transazioni o di prendere denaro in prestito sono costretti a ricorrere a metodi alternativi come le operazioni di incasso assegni, i servizi di affitto a riscatto (rent-to-own) e i prestiti presso i banchi di pegno. I fornitori di questi servizi tendono ad applicare standard meno rigidi rispetto agli istituti di credito tradizionali. Negli Stati Uniti, ad esempio, non richiedono un punteggio di credito FICO.4 E si concentrano nelle zone a basso reddito per rendersi più accessibili. I loro prodotti, tuttavia, sono costosi e non offrono alcuna opportunità di creare ricchezza.

La portata di questo problema, anche nei Paesi ricchi, emerge chiaramente negli Stati Uniti dove, nel 2021, 5,9 milioni di famiglie erano “unbanked”, ovvero non disponevano di un conto corrente o di un libretto di risparmio presso alcuna banca o cooperativa di credito. Altri 18,7 milioni di famiglie statunitensi erano “underbanked”, vale a dire che, pur disponendo di un conto bancario, facevano comunque ricorso a prodotti o servizi come i “payday loan” (prestiti di anticipo sul reddito) e i banchi di pegno, soluzioni utilizzate in misura “spropositata” da chi non ha accesso al sistema bancario.5

Il concetto di inclusione finanziaria, tuttavia, va ben oltre l’ambito dei conti bancari. Il disagio e lo stress derivanti dall’esclusione si fanno sentire in molti modi. Le commissioni sugli scoperti incassate dalle grandi banche statunitensi ammontano a più di 11 miliardi di dollari all’anno e l’84% di esse viene pagato da persone il cui saldo medio è inferiore a 350 dollari.6 Complessivamente, il 64% dei consumatori americani vive di stipendio in stipendio e persino tra coloro che hanno un reddito superiore ai 100.000 dollari all’anno il numero è del 48%.7

Private equity: all’avanguardia nelle soluzioni fintech

Le aziende dei mercati sviluppati che operano nel settore della tecnologia finanziaria (fintech) sono all’avanguardia nell’ideazione di soluzioni in grado di rendere i servizi finanziari più accessibili e adattarli alle esigenze dei consumatori con un reddito inferiore. La diffusione degli smartphone e le moderne funzionalità dei software, in particolare il cloud computing, la proliferazione delle interfacce di programmazione delle applicazioni e l’intelligenza artificiale, hanno creato un’opportunità generazionale in grado di trasformare e migliorare l’accessibilità ai servizi finanziari.

Riteniamo che il fintech costituirà una delle più grandi opportunità di investimento nell’ambito dell’inclusione finanziaria nel prossimo decennio. Si tratta di un tema in rapida evoluzione a cui, grazie al mercato del private equity, è possibile ottenere un’esposizione investendo sia in nuovi marchi digitali destinati a consumatori svantaggiati sia in fornitori di software con prodotti finanziari integrati che agevolano la creazione di ricchezza, ad esempio migliorando l’esperienza dell’utente presso gli enti previdenziali. Riteniamo che i mercati privati siano particolarmente adatti a finanziare lo sviluppo di queste aziende innovative, che potrebbero richiedere ingenti investimenti e tempistiche lunghe per realizzare il proprio potenziale.

Un esempio è rappresentato da una società fintech statunitense a capitale privato che collabora con istituti di credito regionali per fornire servizi bancari a basso costo attraverso la propria piattaforma. Questa azienda riduce i costi di accesso ai servizi bancari di base, offrendo conti correnti e conti di risparmio senza commissioni mensili né obblighi di saldo minimo. Il suo impegno ad espandere l’utilizzo dei servizi finanziari a prezzi accessibili comprende anche la quota di scoperto senza commissioni e una carta di credito senza commissioni annuali, interessi o interessi di mora.8 Questa e altre aziende simili hanno dimostrato che è possibile creare vere e proprie imprese al servizio delle persone più svantaggiate.

Social bond: sostegno alle piccole imprese

Anche le piccole imprese, come i privati e le famiglie, soffrono quando vengono tagliate fuori dal sistema finanziario. Uno dei problemi principali che devono affrontare è quello di ottenere i finanziamenti necessari per espandersi. Nell’Area Euro, ad esempio, il 24% delle piccole e medie imprese (PMI) ha dichiarato di avere incontrato notevoli difficoltà ad accedere ai finanziamenti nel primo semestre del 2023, a causa dell’aumento dei costi di finanziamento e dell’irrigidimento degli standard adottati dalle banche per l’erogazione di prestiti proprio alle PMI.9

Le difficoltà delle piccole imprese ad accedere ai finanziamenti possono avere un effetto domino sulle collettività in cui operano, poiché si tratta di una tipologia di impresa che svolge un ruolo essenziale nel promuovere la crescita inclusiva. Nell’Unione europea, 25 milioni di PMI, pari al 99% di tutte le imprese, creano l’85% di tutti i nuovi posti di lavoro.10 Le microimprese, che svolgono un ruolo fondamentale nella creazione di posti di lavoro nelle regioni europee con un alto tasso di disoccupazione, sono ancora meno portate a chiedere prestiti bancari rispetto alle aziende più grandi per via dei tassi di rifiuto più elevati, dei rigidi obblighi di garanzia, degli elevati tassi d’interesse e degli ostacoli burocratici.11

Per affrontare la situazione, alcune banche europee utilizzano i social bond con l’obiettivo di raccogliere fondi da destinare alla concessione di prestiti e promuovere così l’inclusione finanziaria delle PMI.12 Ad esempio, un istituto di credito spagnolo utilizza i proventi della vendita di social bond per finanziare i prestiti concessi ai lavoratori autonomi, alle microimprese e alle piccole imprese in zone del Paese che si trovano ad affrontare sfide economiche molto impegnative. La banca utilizza inoltre i social bond per erogare prestiti a persone a basso reddito, aiutando i beneficiari a raggiungere obiettivi come l’accesso ad abitazioni dignitose e a prezzi accessibili, il soddisfacimento delle esigenze di base delle famiglie e l’accesso all’assistenza sanitaria.13

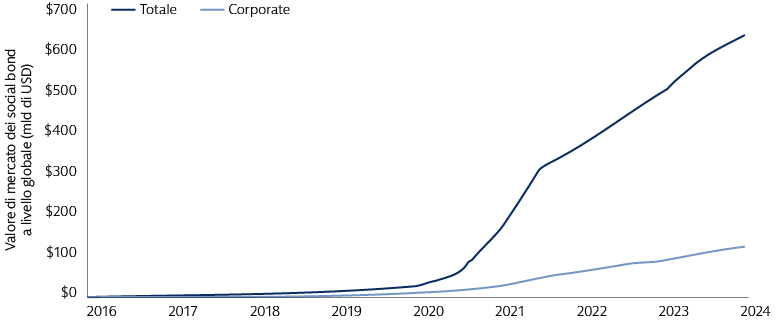

In meno di un decennio e sostenuto da una forte domanda da parte degli investitori, il mercato dei social bond si è sviluppato fino a raggiungere oltre 630 miliardi di dollari.14 Per gli emittenti, attingere a questa domanda può rappresentare un modo economicamente vantaggioso di raccogliere fondi da destinare a progetti finalizzati all’inclusione finanziaria e ad altri obiettivi.15 Per gli investitori, i social bond offrono un mezzo per perseguire gli obiettivi di sostenibilità senza rinunciare alla liquidità o ai rendimenti. Un’importante caratteristica dei social bond consiste nel fatto che la loro documentazione legale descrive le modalità di utilizzo dei proventi, con l’obiettivo di finanziare solo progetti con chiari benefici sociali. Gli emittenti sono inoltre tenuti a riferire annualmente sull’andamento dei progetti finanziati con i social bond e sull’impatto ottenuto.

Fonte: Goldman Sachs Asset Management, Bloomberg. Al 31 dicembre 2023.

Creare un ponte tra le persone e la finanza nei mercati emergenti

Nei mercati emergenti, gli ostacoli all’inclusione finanziaria sono più ampi rispetto ai Paesi sviluppati. Nel 2021, la popolazione “unbanked” mondiale era costituita circa 1,4 miliardi di persone, quasi tutte nelle economie in via di sviluppo. Di conseguenza, solo il 57% della popolazione adulta delle economie in via di sviluppo effettuava o riceveva pagamenti digitali, contro il 95% delle economie ad alto reddito.16

Il miglioramento dell’inclusione finanziaria in queste regioni dipenderà dall’aumento del numero di titolari di conti corrente, una tipologia di conto che consente di ricevere stipendi e rimesse in modo sicuro e protetto. Non si tratta solo di una comodità: questi conti consentono di risparmiare in modo più efficiente, di contrarre prestiti a prezzi più convenienti, di sottoscrivere assicurazioni e di investire in servizi che migliorano il tenore di vita, ad esempio in ambiti come la salute e l’istruzione.

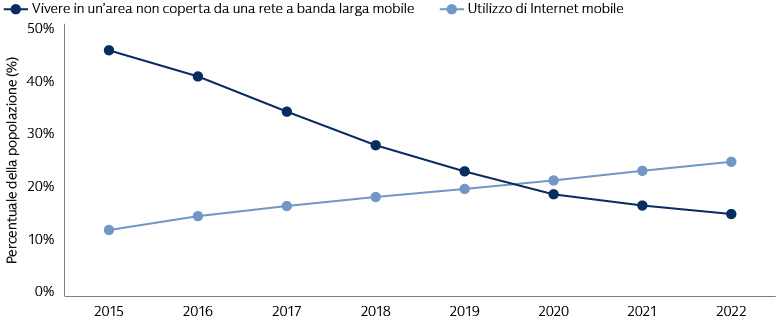

Nelle aree in cui le banche scarseggiano, l’adozione di servizi finanziari mobili può rappresentare una delle soluzioni più efficienti, poiché consente ai Paesi di scavalcare le infrastrutture finanziarie tradizionali del mondo sviluppato. In molti casi, tuttavia, il primo passo da compiere consiste nell’aumentare la connettività digitale. Secondo alcune stime, nel 2021 c’erano ancora 2,9 miliardi di persone senza accesso a internet. Di queste, 1,7 miliardi si trovavano nella regione Asia-Pacifico, soprattutto in Cina e in India, e circa 740 milioni in Africa,17 con enormi differenze tra le aree urbane e quelle rurali.

Titoli azionari a impatto: creare un network

Le strategie di investimento incentrate sulla creazione di un impatto e sulla generazione di rendimenti nell’ambito dei titoli azionari quotati stanno contribuendo a colmare il divario di connettività e a migliorare l’inclusione finanziaria in tutto il mondo. Per produrre un impatto positivo, le aziende devono offrire prodotti e servizi speciali e innovativi. Come nelle economie sviluppate, anche nei mercati emergenti la tecnologia è l’elemento centrale di questa iniziativa, ma in questi ultimi il lavoro spesso verte sulla realizzazione dell’infrastruttura necessaria per far prosperare i servizi finanziari mobili.

Ad esempio, esiste un’azienda che sta sviluppando infrastrutture di telecomunicazione nei Paesi dell’Africa subsahariana, dal Madagascar al Senegal. Tale azienda possiede e gestisce oltre 14.000 torri per le telecomunicazioni e garantisce la copertura della rete mobile a oltre 144 milioni di persone, in particolare nelle aree rurali. Ciò l’ha resa un operatore chiave nella diffusione dei servizi di telefonia mobile in Africa e un importante promotore dell’inclusione digitale.18

Basandosi su questa infrastruttura, un’altra azienda sta offrendo servizi mobili a prezzi accessibili a 151 milioni di clienti in 14 mercati africani, compresi i clienti dati e gli utenti del suo ramo di attività di mobile money.19 L’obiettivo dell’azienda è garantire l’accesso ai servizi di rete mobile al 90% circa della popolazione dei mercati in cui opera entro il 2030. L’azienda ha inoltre fissato alcuni obiettivi di inclusione finanziaria, tra cui l’aumento del numero di utenti femminili che si avvalgono del prodotto di mobile money.20

Fonte: GSMA, Goldman Sachs Asset Management. Dati al 31 dicembre 2022.21

Impatto e rendimenti

La rivoluzione tecnologica nei servizi finanziari ha trasformato il mercato per gli investitori desiderosi di promuovere l’inclusione finanziaria e la crescita sostenibile. Nei mercati sviluppati, le aziende fintech che rendono accessibili i servizi essenziali si stanno espandendo rapidamente, dimostrando che è possibile realizzare un modello di business basato sull’inclusione delle fasce di popolazione più svantaggiate nel sistema finanziario. Nei mercati emergenti, le aziende stanno implementando con successo una tecnologia in grado di portare milioni di persone nell’era di Internet e di collegarle alla rete finanziaria attraverso i servizi mobili. Inoltre, le società finanziarie tradizionali stanno utilizzando prodotti innovativi come i social bond per raccogliere fondi da destinare ai mutuatari a basso reddito e alle piccole imprese. Per gli investitori, queste aziende dimostrano quanto siano diffusi gli investimenti per l’inclusione finanziaria negli ultimi anni. Una volta considerato un ambito per investimenti filantropici, il mercato si è evoluto fino al punto in cui i due obiettivi dell’investimento sostenibile, vale a dire l’impatto sociale e i rendimenti, sono sempre più allineati.

1 La Banca Mondiale, ad esempio, osserva che garantire un accesso universale e abbordabile ai servizi finanziari è un “fattore chiave” per ridurre la povertà estrema e aumentare la condivisione della ricchezza. Si prega di consultare il termine “Inclusione finanziaria” sul sito web della Banca Mondiale. Al 6 febbraio 2023.

2 Ibid.

3 “Rapporto annuale al Segretario Generale”, Rappresentante speciale del Segretario Generale delle Nazioni Unite per la finanza inclusiva per lo sviluppo. A settembre 2018. I 17 SDG, adottati nel 2015, sono il piano d’azione principale dell’ONU con un orizzonte di 15 anni volto a proteggere l’ambiente, porre fine alla povertà e ridurre la disuguaglianza.

4 Il punteggio FICO è un tipo di punteggio creditizio utilizzato per calcolare le probabilità di rimborso puntuale di un prestito da parte del mutuatario. FICO è l’acronimo di Fair Isaac Corporation, società pioniera nello sviluppo di un metodo di calcolo del punteggio creditizio sulla base delle informazioni raccolte dalle agenzie di informazioni creditizie. Si veda “What Is a FICO Score”, Consumer Financial Protection Bureau. Al 4 settembre 2020.

5 “FDIC National Survey of Unbanked and Underbanked Households”, FDIC. Al 24 luglio 2023. I prodotti e i servizi in questione sono: vaglia, incasso di assegni o rimesse internazionali (transazioni non bancarie); servizi di affitto a riscatto (rent-to-own) o prestiti di anticipo sul reddito (payday loan), pegni, anticipi di rimborsi fiscali o prestiti per l’acquisto di auto (credito non bancario). La Federal Reserve ha pubblicato dati più recenti sulla popolazione “unbanked”, secondo i quali nel 2022 il 6% della popolazione adulta statunitense era “unbanked”, vale a dire che né la persona in questione né il coniuge o il partner usufruiva di un conto corrente, un conto di risparmio o un conto per operare sui mercati della liquidità. Si veda “Economic Well-Being of U.S. Households in 2022”, Board of Governors of the Federal Reserve System. A maggio 2023.

6 “Overdraft Fees: Banks Must Stop Gouging Consumers During the COVID-19 Crisis,” Center for Responsible Lending. A giugno 2020.

7 “48 Percent of Americans With Annual Incomes Over $100,000 Live Paycheck to Paycheck, 9 Percentage Points Higher Than First Reported in June 2021”, comunicato stampa di LendingClub. Al 3 marzo 2022. Dati a gennaio 2022.

8 Informazioni pubblicate dalla società sul proprio sito Web. Al 20 febbraio 2024.

9 “The European Small Business Finance Outlook 2023”, Ricerca e analisi di mercato del Fondo europeo per gli investimenti. A dicembre 2023.

10 “Access to Finance”, sito Web della Commissione europea. Al 21 febbraio 2024. A livello globale, le micro, piccole e medie imprese (MPMI) sono il 90% di tutte le aziende e generano oltre il 60% dell’occupazione e la metà del prodotto interno lordo. Si veda “Supporting small businesses to achieve inclusive growth for all”, Dipartimento per gli affari economici e sociali delle Nazioni Unite. Al 27 giugno 2023.

11 “The European Small Business Finance Outlook 2023”, Ricerca e analisi di mercato del Fondo europeo per gli investimenti. A dicembre 2023.

12 I social bond sono titoli obbligazionari con un focus sul piano sociale. Le loro caratteristiche finanziarie, come la struttura, il rischio e i rendimenti, sono simili a quelle delle obbligazioni tradizionali. La differenza principale è che la documentazione legale dei social bond descrive l’utilizzo dei loro proventi, con l’obiettivo di finanziare solo progetti con chiari benefici sociali, come la costruzione di abitazioni a prezzi accessibili, la creazione di posti di lavoro e un migliore accesso all’istruzione e all’assistenza sanitaria. La maggior parte dei social bond si propone inoltre di produrre un impatto positivo su una specifica fascia di popolazione, come i disoccupati, le persone con un’istruzione inadeguata e quelle che vivono al di sotto della soglia di povertà.

13 Informazioni pubblicate dalla società. A dicembre 2023.

14 Goldman Sachs Asset Management, Bloomberg. Al 31 gennaio 2024. L’Instituto de Crédito Oficial (ICO) spagnolo, una banca d’investimento statale, ha emesso il primo social bond formale all’inizio del 2015.

15 Prova della domanda da parte degli investitori emerge dai portafogli ordini di molte emissioni di social bond. Ad esempio la CADES, ente statale francese e principale emittente nel mercato dei social bond, a inizio 2023 ha lanciato un’emissione di social bond per un valore di 5 miliardi di euro. Il registro degli ordini per questa emissione ammontava a oltre 31 miliardi di euro, evidenziando quindi un interesse record per un titolo obbligazionario emesso dall’agenzia. Si veda “The newsletter”, numero 46. CADES. A febbraio 2023. La CADES (acronimo di Caisse d’Amortissement de la Dette Sociale, Cassa di ammortamento del debito sociale) è stata istituita dal governo per riscattare il debito sociale francese.

16 “The Global Findex Database 2021”, Gruppo Banca Mondiale. A giugno 2022.

17 “Global Connectivity Report 2022”, Unione internazionale delle telecomunicazioni. A giugno 2022.

18 Informazioni pubblicate dalla società sul proprio sito Web. Al 22 febbraio 2024.

19 Informazioni pubblicate dalla società. Al 31 dicembre 2023.

20 Informazioni pubblicate dalla società. Aggiornato al 2022.

21 “The State of Mobile Internet Connectivity Report 2023”, sito Web del GSMA. Al 23 febbraio 2024. GSMA è l’acronimo di Global System for Mobile Association, un gruppo di settore che rappresenta gli interessi degli operatori di rete mobile.