Il rallentamento delle distribuzioni: la ricerca di liquidità nei mercati privati

L’ondata record dell’attività di exit del 2021 è difficile da contestualizzare: negli anni precedenti la pandemia le distribuzioni annuali di private equity hanno oscillato intorno al 25% del NAV, per poi salire al 29% nel 2021. Allo stesso tempo le valutazioni sono aumentate nettamente. Su base assoluta, le distribuzioni si sono portate a 700 miliardi di dollari nel 2021, più del doppio del record precedente.1 Gli effetti a catena di questa ondata si sono trascinati per anni, accentuati dall’aumento dei costi del capitale e dalla volatilità delle valutazioni. Tuttavia, sebbene la contrazione iniziale delle distribuzioni nel 2022 e nel 2023 (scese rispettivamente al 12% e al 10% del NAV) possa essere spiegata dall’ondata precedente, l’attuale contrazione delle distribuzioni (al 9% del NAV nel primo semestre del 2024) suggerisce qualcosa di più che non un rallentamento ciclico.2

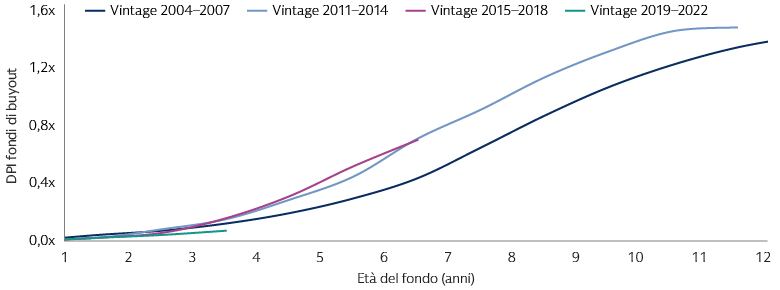

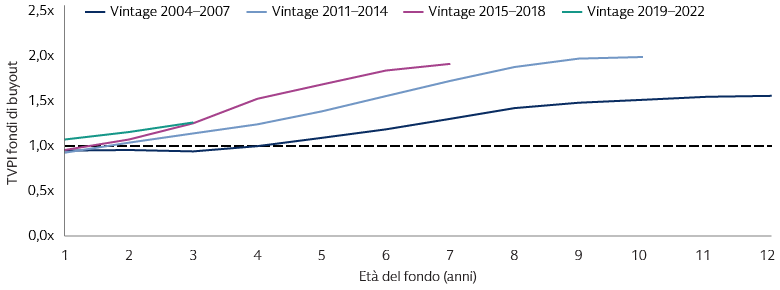

Oggi, i fondi lanciati di recente stanno ridistribuendo il capitale più lentamente rispetto alle serie precedenti, mentre la performance complessiva (misurata in base al total value-to-paid in capital o TVPI) rimane in linea con i valori storici. Allo stesso tempo, per la prima volta in almeno un decennio le valutazioni all'exit sono scese al di sotto del valore di detenzione delle posizioni in portafoglio. Molti commentatori e analisti hanno ipotizzato che questi trend possano indicare una maggiore attenzione alla quantità di capitale distribuita agli investitori rispetto al capitale totale versato (distributions-to-paid in capital o DPI) e nonostante molti LP la stiano considerando con crescente attenzione, la stragrande maggioranza continua a favorire il TVPI e il tasso di rendimento interno (IRR) nella valutazione dei track record. Anziché sostituire i parametri esistenti, il DPI è diventato un ostacolo in più che i GP devono superare.3 Anche se le distribuzioni sono rallentate, la maggior parte degli LP rimane scarsamente esposta alle strategie del mercato privato e pertanto non cerca liquidità per alleviare le pressioni derivanti da una sovraesposizione. Molti di loro stanno anzi aumentando le rispettive allocazioni. A tal fine, sebbene le distribuzioni facciano parte integrante della gestione dei cash flow e dell’asset allocation, nell’attuale contesto potrebbero essere forse più importanti per aiutare a confermare la performance dei fondi che hanno raggiunto la metà della loro vita. In effetti, si può affermare che molti LP oggi apprezzano le distribuzioni sia perché confermano le valutazioni attuali delle partecipazioni, sia perché rappresentano liquidità.

Fonte: Cambridge Associates, dati aggiornati al 31 dicembre 2024. Dati relativi ai fondi globali. DPI come distribuzioni aggregate agli LP divise per i conferimenti aggregati per gli LP nel tempo per ogni annata. Il cash flow di mercato è destinato a iniziare a sei mesi dal lancio dei fondi, ipotizzando che i lanci dei fondi avvengano nello stesso vintage siano distribuiti uniformemente nell’anno solare corrispondente. La performance passata non è garanzia dei risultati futuri.

I dati aggregati indicano che le difficoltà operative possono essere un fattore importante per alcuni asset, ma in generale i fondamentali rimangono intatti, lasciando intendere che le situazioni di sofferenza non sono state un ostacolo importante alla realizzazione degli investimenti.4 L’aumento dei tassi e le variazioni nelle valutazioni spiegano parte del disallineamento, oltre alla lentezza del mercato delle IPO, ma riteniamo che diversi fattori strutturali stiano contribuendo al rallentamento delle distribuzioni, tra cui la natura mutevole delle strategie di dealmaking e di creazione di valore. Un altro importante sviluppo è la crescente propensione dei GP, e l’accettazione da parte degli LP, a detenere gli asset più a lungo, grazie alla proliferazione di strutture di fondi in evoluzione e soluzioni di capitale di natura ibrida che si collocano tra debito e capitale di rischio. Sebbene il rallentamento delle distribuzioni attualmente si stia facendo sentire, riteniamo che alcuni di questi sviluppi saranno di lunga durata e avranno ampie ricadute su come i GP affrontano gli investimenti in fase di ingresso e durante la exit, nonché sul modo in cui gli LP considerano la liquidità.

La necessità di nuove oasi: cambiamenti nel contesto di exit

Implicazioni delle strategie buy-and-build

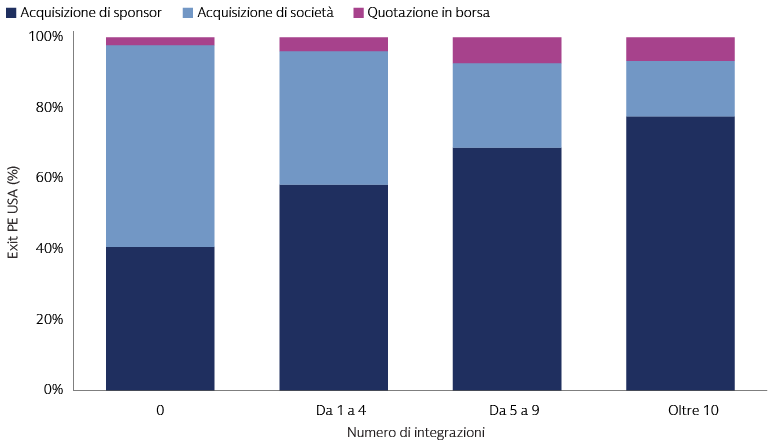

Il dealmaking è un aspetto fondamentale delle strategie di private markets e, sebbene l’integrazione di attività di M&A sia notoriamente difficile, molti GP hanno reso il “buy-and-build” un pilastro delle loro strategie più ampie. Negli Stati Uniti, durante il periodo post-GFC le operazioni add-on sono aumentate da meno della metà a più di tre quarti di tutti i leveraged buyout.5 Abbiamo visto la strategia buy-and-build prendere piede anche nelle infrastrutture, dove i proprietari degli immobili hanno riconosciuto i vantaggi di scala nelle aree ad alta intensità di capitale.

Non è aumentato solo il numero totale delle operazioni add-on, ma anche la propensione delle piattaforme a impegnarsi in più deal di questo tipo. Le dimensioni delle società di piattaforma sono state ulteriormente amplificate dal costante ingrandimento dei fondi, che richiede l’implementazione efficiente di equity check più ampi. Di conseguenza, anche se il buy-and-build spesso si traduce in un patrimonio di dimensioni maggiori e con ottime performance, la strategia può tuttavia portare a società di piattaforma con un numero limitato di “viable owners” e/o a modelli di business che potrebbero essere sottovalutati o fraintesi nel mercato pubblico. Un esempio comune sono le buy-and-build regionali di ambulatori specialistici che difficilmente sono inseribili in sistemi ospedalieri più ampi e spesso diventano troppo grandi per essere acquisite dai medici. Nelle infrastrutture core large-cap le dimensioni degli immobili limitano intrinsecamente la rosa di potenziali acquirenti. Con l’aumentare del numero di integrazioni, altri sponsor finanziari diventano una strada per l’exit sempre più importante.

Fonte: PitchBook. Include le exit tra il 2014 e il 2024. Al 12 settembre 2024.

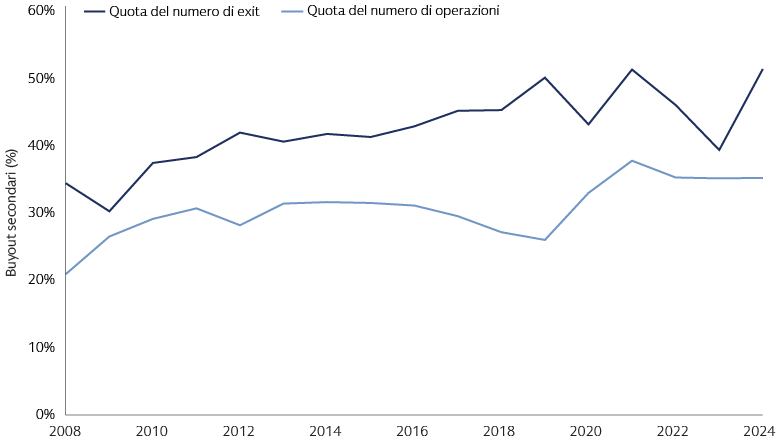

Bacini più profondi? Buyout secondari per i continuation vehicle

I buyout secondari (Secondary Buyout, SBO), in cui un GP vende un asset a un altro GP, sono stati molto spesso stigmatizzati durante i primi decenni del private equity. Gran parte delle resistenze iniziali provenivano dagli LP, il cui scetticismo verteva attorno alla prospettiva di elevati rendimenti da un asset che era già stato detenuto in regime di private equity. Solo dopo l’era post-GFC, quando il panorama finanziario e delle operazioni è mutato in molti modi, si è formato un mercato significativo nel segmento dei buyout secondari. Con la proliferazione di queste operazioni, varie ricerche, constatazioni dirette e prove aneddotiche hanno suggerito che i rendimenti dei buyout secondari sono perlomeno in linea con quelli di altre vie di exit e metodi di sourcing delle operazioni.6 Invero, dopo essersi liberati dello stigma, i buyout secondari sono diventati un canale chiave per le exit e il flusso delle operazioni nell’era post-GFC.

Fonte: PitchBook. Al 30 giugno 2024.

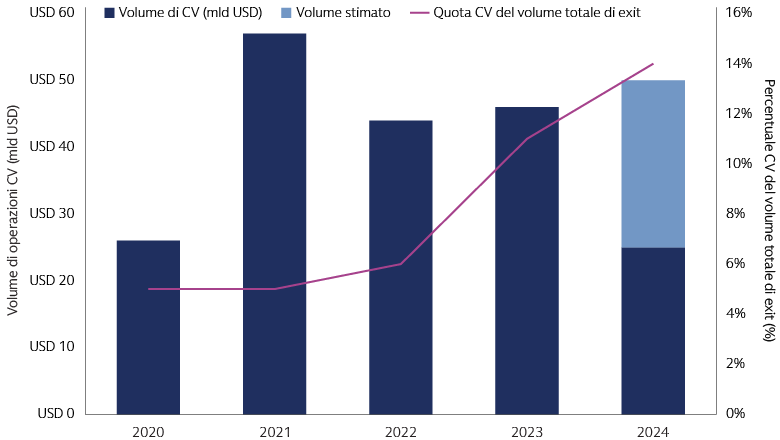

I GP erano inizialmente soddisfatti di avere a disposizione buyout secondari come canale di exit praticabile, ma spesso il venditore provava un certo rimorso, in particolare quando la performance aveva un andamento positivo. Ora che i GP cercano di evitare di vendere ai concorrenti, i continuation vehicle (CV) sono pronti a spostare una quota significativa dell’attività di SBO. I CV consentono agli LP esistenti di ottenere liquidità o mantenere l’esposizione a un asset, mentre al GP permettono di conservare e sviluppare gli asset migliori oltre il periodo di detenzione iniziale. Le turbolenze della pandemia di Covid hanno aumentato l’adozione dei CV e questa struttura ha conosciuto un utilizzo sostenuto, con l’aumento sia dell’offerta che della domanda. Sebbene l’exit sia stata tradizionalmente la destinazione finale per gli investimenti in private markets, sia gli LP che i GP stanno adottando sempre più i CV e altre soluzioni di liquidità intermittente come elementi standard dei mercati privati.

Fonte: Global Secondary Market Review, Jefferies, 1S 2024. Al 30 giugno 2024.

Solo un pitstop: liquidità intermittente

Alcuni metodi per ottenere liquidità intermittente sono consolidati e tendono a replicare l’andamento dei mercati dei capitali più in generale. L’indebitamento per la distribuzione di dividendi (dividend recap), ad esempio, ha raggiunto il picco nel 2021 quando le exit complete hanno toccato livelli record, ma è destinato a raggiungere nuovamente livelli record anche quest’anno, quando le exit complete saranno diminuite.7 L’espansione del private credit ha portato anche a un maggiore accesso a soluzioni di capitale ibrido, come le azioni privilegiate, che possono essere personalizzate con caratteristiche di titoli di debito e azionari per soddisfare al meglio le esigenze dei debitori in situazioni complesse, come il finanziamento delle acquisizioni e le ricapitalizzazioni. L’esatto mix tra titoli di debito e azionari dipenderà dall’asset, dal suo profilo di cash-flow, dalla struttura del capitale esistente e dal bilancio. Aspetti come il Payment-in-kind (PIK) possono fornire ulteriore flessibilità. Per gli investitori che perseguono liquidità intermittente, una domanda chiave sarà se la liquidità attuale viene generata in modo da ridurre il potenziale di distribuzione futuro e/o la capacità dell’asset di generare performance future positive. A tal fine, gli investitori devono cercare di capire come e perché viene perseguita la liquidità intermittente e se è stata sondata la possibilità di un’exit completa.

Potenziale non sfruttato

I potenziali canali di exit sono sempre stati considerati una parte della tesi d’investimento iniziale dai GP prudenti, ma tali considerazioni stanno diventando ancora più importanti. I piani operativi sono diventati una componente standard delle strutture di buyout e sempre più spesso la strategia di exit è una variabile importante nell’informare quella operativa. Le cosiddette strategie di exit “dual-track” ovvero “a doppia corsia”, in cui i GP esplorano contemporaneamente l’uscita tramite acquisizione e l’uscita tramite IPO, sono diventate sempre più comuni alla fine del primo decennio di questo secolo, quando negli Stati Uniti è stata consentita la presentazione in via riservata della domanda di IPO. Tuttavia, la semplice opzione dell’exit non è sufficiente: i GP devono concentrarsi sull’acquisizione e sulla valorizzazione deliberata di asset che possono essere trasformati in qualcosa che altri investitori vorrebbero possedere - che si tratti di un acquirente strategico, di uno sponsor finanziario o di un investitore di azioni pubbliche - e il tipo di potenziale acquirente è importante. Gli acquirenti strategici sono spesso alla ricerca di asset semplici che possano essere integrati più facilmente. Ciò presenta una potenziale sfida per le società di portafoglio con una vasta presenza geografica o più rami di business distinti. Allo stesso modo, è noto che gli investitori azionari pubblici applicano uno “sconto conglomerato” per le grandi società con operazioni diversificate (uno dei motivi per cui aumentano le operazioni di scorporo e le cessioni). Per alcuni asset, come quelli con piani di crescita ambiziosi o con una strategia buy-and-build articolata in più parti, la risposta migliore potrebbe essere quella di strutturare i fondi e le operazioni iniziali in modo da consentire una certa flessibilità nella ricerca di liquidità intermittente e tempi di detenzione più lunghi.

Per gli LP, è importante ricordare non solo che i GP spesso prendono in considerazione la liquidità in tutto il fondo e, potenzialmente, in una serie di fondi, ma anche che questo può influenzare il processo decisionale per i singoli asset. Anche altri fattori come le caratteristiche economiche dei fondi, il trattamento del carry e il riconoscimento personale possono svolgere un ruolo nella scelta dal GP di come gestire la liquidità. Cogliere queste dinamiche può aiutare gli LP a comprendere meglio le motivazioni alla base di transazioni specifiche.

Tempi di attesa più lunghi sono in parte un sintomo dell’attuale contesto di mercato, ma alcuni fattori probabilmente manterranno intatto il loro trend anche in futuro. Le maggiori dimensioni dei fondi hanno fatto aumentare le dimensioni delle operazioni, sia all’acquisizione che attraverso strategie buy-and-build, portando a una riduzione dell’universo dei potenziali acquirenti e a una maggiore dipendenza dal mercato delle IPO. In molti casi le aziende mid-market possono essere meglio posizionate per l’exit, grazie a una rosa più ampia di potenziali acquirenti strategici e sponsor finanziari.

Le strategie del mercato privato sono intrinsecamente illiquide, ma le innovazioni continuano a cambiare il paradigma. Le strutture di fondi semiliquide e i CV stanno espandendo le possibilità, sia per quanto riguarda il prolungamento dei periodi di detenzione per i GP, sia per quanto riguarda il miglioramento delle opzioni di liquidità per gli LP. Queste innovazioni hanno aperto nuove strade consentendo periodi di detenzione indefiniti. Nell’ambito di questo sviluppo, abbiamo già visto, e prevedibilmente continueremo a vedere, un aumento della domanda di soluzioni di capitale ibrido che fornisca ai proprietari esistenti liquidità intermittente nonché ulteriori investimenti di capitale a supporto di una crescita continua.

1Burgiss. Al 2T 2024.

2Burgiss. Al 2T 2024.

3Goldman Sachs Asset Management Alternatives Diagnostic Survey 2024 Al 22 ottobre 2024.

4Burgiss al 2T 2024.

5PitchBook. Al 2T 2024.

6Kick, Jonas and Schwetzler, Bernhard, Second Hand or Second Generation? - The Performance of Secondary Buyouts (26 agosto 2021). Disponibile su SSRN: https://ssrn.com/abstract=4099376; Eschenröder, Tjark, Secondary Buyout Performance (September 19, 2019). Disponibile su SSRN: https://ssrn.com/abstract=3456630

7PitchBook LCD. Al 24 settembre 2024.