LA MAREA SCENDE: UNA VALUTAZIONE DELLA STABILITÀ DEI GESTORI NEI MERCATI PRIVATI

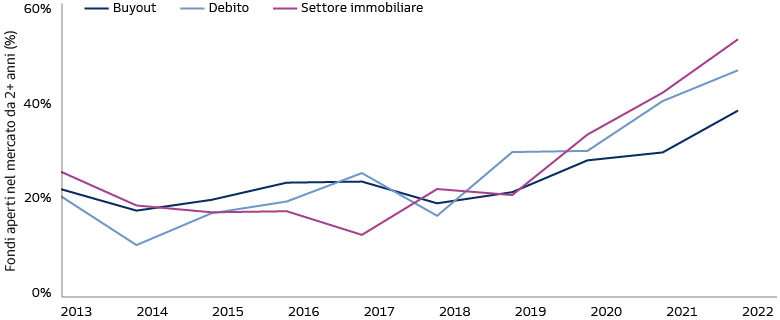

Da oltre un decennio il numero di fondi e l’importo del capitale raccolto dai General Partners (GP) nei mercati privati registrano una tendenza al rialzo. Per i GP, attrarre e trattenere i talenti è stato relativamente facile in questo periodo, quando le dinamiche favorevoli del settore hanno attirato professionisti di alto profilo che potevano essere incentivati da pacchetti retributivi in aumento e dalla promessa di accrescere le opportunità. Queste tendenze sono accelerate durante il boom post-pandemia, che ha visto livelli senza precedenti di raccolta fondi e operazioni. Come in molti altri settori, alcune aziende hanno modificato la loro traiettoria verso un nuovo mondo in cui tali livelli di attività e crescita sarebbero stati la norma, aumentando le assunzioni, la distribuzione del capitale e le ambizioni di raccolta fondi. A distanza di pochi trimestri da quel periodo favorevole, l’attività dei mercati privati è rallentata in modo significativo e si prevede che i tassi strutturalmente più elevati e l’incertezza macroeconomica creeranno un contesto operativo più difficile nei prossimi anni.

Con i Limited Partner (LP) che affrontano l’impatto combinato degli effetti del numeratore e del denominatore, i tempi della raccolta fondi si sono allungati e si prevede che le difficoltà continuino anche nei prossimi trimestri. Molti fondi hanno difficoltà a raggiungere i propri obiettivi e si trovano ad affrontare la prospettiva di una dimensione dei fondi minore o invariata rispetto alle annate precedenti. La riduzione delle dimensioni dei fondi potrebbe tradursi in una diminuzione del carry da distribuire tra i team d’investimento, oltre a creare problemi strutturali per i GP che sono abituati a un determinato livello di commissioni di gestione e/o ne richiedono livelli più elevati per supportare le organizzazioni che sono state ampliate in previsione della crescita. La necessità dei GP di dedicare più tempo e impegno alla raccolta di nuovi fondi potrebbe diventare una distrazione per i membri del team d’investimento. Questa eventualità non solo introduce rischi per la realizzazione della strategia, ma potrebbe anche minare il morale e la motivazione dei professionisti a cui potrebbe essere chiesto di dedicare una quantità eccessiva di tempo alla raccolta di capitale anziché al suo impiego.

Fonte: PitchBook. Al 31 dicembre 2022

Al di là del rallentamento della raccolta fondi in generale, dopo una rapida proliferazione di sub-strategie da parte di alcuni GP, sembra che molti di loro abbiano cambiato rotta e stiano raddoppiando gli sforzi sulle strategie esistenti, piuttosto che espandersi in nuove aree. Ora che i talenti hanno potenzialmente meno opportunità di scalare le gerarchie e assumere nuove responsabilità, potrebbe aumentare anche il rischio di instabilità organizzativa e di rotazione nei team dei GP, soprattutto tra i professionisti che si trovano nelle fasi intermedie della loro carriera e che potrebbero non intravedere più le stesse possibilità di crescita nella loro azienda attuale. Sembra che alcuni GP abbiano iniziato a ridurre il numero di dipendenti e ci sono anche aspettative di consolidamento all’interno del settore, in quanto anche le aziende che hanno ottenuto i migliori risultati potrebbero avere difficoltà a trovare un percorso valido per il futuro (vedere la barra laterale). A nostro parere è importante che gli LP prendano in considerazione queste sfide per i GP nel valutare sia le posizioni attuali dei fondi, sia le nuove opportunità.

La maturazione porta al consolidamento

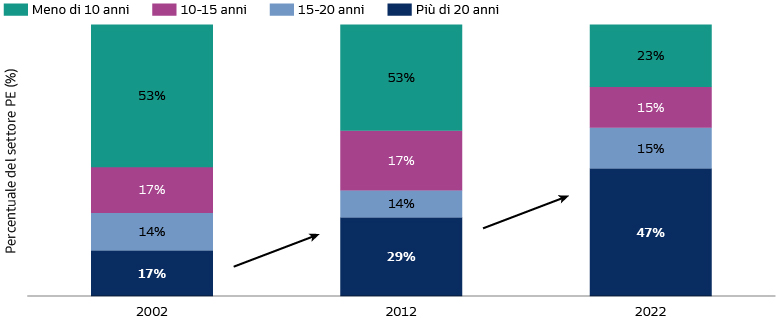

Il settore del private equity ha registrato una crescita relativamente costante per diversi decenni, sia per il numero di aziende che per il patrimonio gestito totale. Alcuni GP si sono ampliati e hanno ottenuto un accesso più diretto ai mercati dei capitali tramite quotazioni pubbliche. Con questo accesso al finanziamento, alcuni di loro hanno intrapreso la strada delle acquisizioni per ampliare sia le offerte di fondi che i loro pool di talenti. I 50 maggiori GP hanno completato 116 operazioni strategiche nel decennio 2012-2022, ma ora il ritmo sta accelerando, tanto che negli ultimi due anni sono state compiute quasi il 40% di queste operazioni. Molti di queste operazioni di fusione e acquisizione tra GP coinvolgono aziende consolidate, dove il track record e la longevità della strategia acquisita sono elementi fondamentali; altre operazioni che riguardano GP meno consolidati possono assomigliare piuttosto ai cosiddetti “acqui-hire” (acquisizione per le assunzioni) dei team di ingegneria delle startup, dove la principale risorsa acquisita è il personale. Di conseguenza, i GP di maggiori dimensioni tendono ad avere offerte strategiche diversificate che consentono loro di adattarsi e di cogliere diverse opportunità in base all’evoluzione del mercato e dell’ambiente. Gli altri GP che cercano di seguire questa tendenza e costruire piattaforme multi-strategy dovranno probabilmente raccogliere capitale, attraverso la quotazione pubblica o la vendita di quote del proprio patrimonio di GP.

Allo stesso tempo, mentre i grandi GP ricorrono sempre di più alle acquisizioni, la proliferazione di GP e fondi degli ultimi anni significa anche che il numero di potenziali obiettivi non è mai stato così elevato. Al di là dei fattori ciclici che possono portare all’instabilità organizzativa, molti GP consolidati si trovano in una fase critica: quasi la metà delle aziende GP di 20-35 anni deve ancora avviare un piano di successione. All’altra estremità dello spettro, la proliferazione di nuove aziende negli ultimi 15 anni significa che molte delle aziende attualmente operative devono ancora sperimentare un ciclo di mercato completo. Molte di queste aziende si sono espanse aggressivamente nel contesto fortemente favorevole dell’ultimo decennio e ora che il mercato si è trasformato e la raccolta fondi è diventata più difficile, la necessità di riorientarsi potrebbe portare alcuni a perseguire alternative strategiche.

Fonte: Preqin. A dicembre 2022. Include tutte le società di buyout di private equity con un AUM superiore a 1 miliardo di dollari.

Valutazione della stabilità organizzativa

Base patrimoniale e mix di strategie

Il capitale è la linfa vitale delle imprese e questo vale soprattutto per le società di gestione degli investimenti. Una base di capitale solida e stabile è essenziale per i gestori dei mercati privati, non solo per impiegare il capitale in modo efficace ed efficiente durante i vari cicli di mercato, ma anche per remunerare adeguatamente i talenti e offrire una traiettoria convincente per la progressione di carriera. Come per molte altre realtà, un’impresa di investimento tende a posizionarsi al meglio quando la base di clienti (cioè gli LP) è diversificata e non concentrata. Alcuni semplici modi per quantificare la base degli LP di un GP includono la valutazione del numero totale di LP sia a livello di azienda che di fondo, così come gli impegni relativi dei maggiori LP e la percentuale di LP che tornano ad investire. Anche il tipo di LP è importante: tipologie simili di LP, infatti, possono comportarsi in modo simile in termini di decisioni di impegno.

Inoltre, riteniamo opportuno prendere in considerazione anche la diversificazione delle strategie, valutando vantaggi e svantaggi dei diversi modelli. I grandi gestori diversificati con più strategie di fondi possono essere in grado di allocare le risorse (soprattutto quelle non destinate all’investimento) su una piattaforma a seconda di dove sono più necessarie, il che dovrebbe cambiare nel corso di un ciclo. Inoltre, i flussi di ricavi a livello di gestore per i GP diversificati sono spesso più costanti, in quanto l’aggregazione di più strategie riduce l’incertezza della performance e della raccolta di fondi associata a una particolare strategia. Di conseguenza, la società può offrire un’esperienza di remunerazione più fluida e prevedibile a molti professionisti dell’investimento. All’altro estremo dello spettro, i GP con una singola strategia dovrebbero teoricamente essere in grado di gestire team più snelli e di collegare i compensi alla performance in modo più diretto, con il compromesso di una minore opportunità di mitigare i fattori di rischio specifici della strategia. Inoltre, le aziende con una singola strategia offrono intrinsecamente meno possibilità ai giovani talenti di essere promossi o di assumere maggiori responsabilità.

Nel contesto attuale, i GP più a rischio potrebbero essere quelli che si trovano nel bel mezzo di una fase di espansione, potenzialmente con strategie di fondi nelle loro prime annate; questi GP dovrebbero valutare attentamente la futura validità di determinate strategie e come i loro recenti piani di crescita potrebbero dover essere ricalibrati in base alle nuove realtà. Per comprendere le priorità del GP e il potenziale di distrazione causato dalle strategie accessorie, gli investitori possono analizzare il numero di strategie che l’azienda ha gestito nel tempo, compresa l’età media e la variazione del patrimonio in gestione (AUM) tra le strategie, nonché cercare di comprendere quali membri del team di investimento si dedicano a una particolare strategia o dovranno invece lavorare su più strategie. Questa analisi dovrebbe essere integrata da colloqui con la dirigenza e da considerazioni sul modo in cui le responsabilità economiche vengono condivise tra il team principale e quelli che gestiscono altre strategie.

Struttura del team

La rotazione del personale all’interno del team è un modo semplice e diffuso per ottenere stabilità, ma alcune ricerche hanno dimostrato una correlazione positiva anche tra rotazione e performance. Questa scoperta potenzialmente contraddittoria può essere attribuita all’effetto combinato dei miglioramenti della performance a breve termine quando gli operatori con “performance deludenti” vengono allontanati e dei benefici sulla performance a lungo termine derivante dalla rotazione del personale che consente ad un’azienda di “adattare e migliorare le competenze”.1 In effetti, le strategie e le competenze necessarie per avere successo probabilmente differiranno in base al contesto macroeconomico prevalente e alla particolare fase del ciclo economico. A tal fine, piuttosto che equiparare semplicemente la mancanza di rotazione con la stabilità, crediamo che gli investitori debbano valutare il modo in cui un GP si sta adattando, sia attraverso la strutturazione del team, l’aggiornamento, le integrazioni o (in alcuni casi) le riduzioni di personale, per mantenere un vantaggio e fornire alfa in un mercato in continua evoluzione. Inoltre, gli LP dovrebbero valutare se c’è una sufficiente responsabilizzazione e se tutti sono tenuti a mantenere uno standard sufficientemente elevato, compresi i professionisti di più lunga esperienza che nel tempo potrebbero svolgere un ruolo meno attivo nell’organizzazione.

La complessità delle società di investimento aumenta necessariamente di pari passo con la loro crescita, ma le organizzazioni devono impegnarsi a mantenere una linea di comunicazione chiara e una struttura semplice. La stabilità inizia dall’alto, con una leadership solida. Negli investimenti il fiuto è essenziale e, sebbene i leader debbano avere fiducia e credere nelle loro competenze e nei loro processi, corrono anche il rischio di adottare processi decisionali supponenti e accentratori. I GP più affermati tendono a limitare il numero dei collaboratori diretti sia per i leader senior che per i manager nelle posizioni intermedie; queste gerarchie appiattite possono permettere una maggiore collaborazione e facilitare le opportunità di sviluppo e promozione professionale, aumentando l’esposizione dei membri più giovani del team. La progressione di carriera per ruoli specifici deve essere chiara e si dovrebbe disporre anche di un piano di successione a livello aziendale per garantire la continuità (vedere la barra laterale).

Se la rotazione da sola non è sufficiente per valutare il team e la struttura, la due diligence dovrebbe includere una valutazione della composizione e del processo del comitato d’investimento. Integrare punti di vista diversi può creare un’organizzazione più resiliente e portare a un maggiore coinvolgimento dei membri del team. La struttura proprietaria dell’azienda è importante per valutare non solo come vengono condivisi gli attuali aspetti economici, ma anche per capire come la struttura possa influire sulla collaborazione e sulla pianificazione a lungo termine.

Motivazione

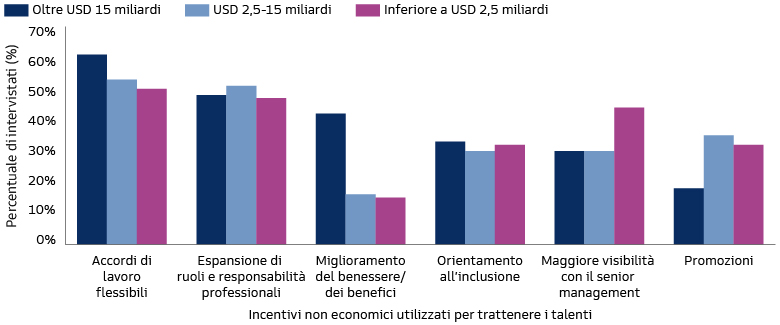

L’opinione secondo cui “le persone sono la nostra maggiore risorsa” è diventata un cliché in molti campi, ma nel private equity crediamo che le persone siano davvero l’elemento essenziale. Il mantenimento e l’assunzione di talenti sono citati come obiettivi primari per i GP di tutte le dimensioni.2 Man mano che i mercati privati diventano parte integrante dei mercati dei capitali e dei portafogli d’investimento, si intensifica la concorrenza per la ricerca di talenti esperti. La capacità di motivare adeguatamente i talenti potrebbe diventare più difficile nel contesto attuale, poiché una diminuzione delle dimissioni potrebbe avere un impatto sulle retribuzioni del carry nel breve termine, mentre il potenziale di una performance più debole a livello di fondi potrebbe ridurre l’insieme delle retribuzioni nel lungo termine.

La retribuzione è indubbiamente una motivazione primaria per molti lavoratori in un’ampia gamma di settori, e il private equity non fa eccezione. Gli investitori possono valutare l’impegno complessivo del GP verso il fondo, comprese le modalità di finanziamento e di contribuzione, nonché l’allocazione del carry, per comprendere i complessi incentivi economici. Tuttavia, i dipendenti attribuiscono un’importanza sempre maggiore ad altri fattori sul posto di lavoro. La ricerca ha dimostrato che il livello di talento di una società di investimento si spiega meglio quando si valutano sia gli incentivi economici che quelli non economici,3 tra cui l’opportunità di operare in modo autonomo, di raggiungere una certa competenza e di lavorare per raggiungere un obiettivo. Sempre più spesso vengono prese in considerazione anche le modalità di lavoro flessibili (ad esempio, il lavoro a distanza). Oltre a valutare le politiche formali, la due diligence dovrebbe includere il tempo trascorso con i professionisti del GP di tutti i livelli per ottenere una visione qualitativa del morale.

Fonte: EY. Sondaggio globale sul private equity di EY 2023. Al 18 gennaio 2023.

I professionisti di talento cercheranno opportunità gratificanti e stimolanti; per questo i GP devono predisporre un piano per assicurarsi di saper motivare e ricompensare i migliori talenti. Oltre al rischio di perdere talenti a favore della concorrenza, i GP devono anche considerare la possibilità che i dipendenti lancino un proprio fondo se non vengono offerte loro delle opportunità. Sebbene la raccolta di un fondo appena creato sia un compito notoriamente difficile, soprattutto nella situazione attuale che abbiamo detto essere particolarmente impegnativa per la raccolta, i fondi di maggior successo spesso sono quelli di GP affermati che sono riusciti a dimostrare un track record iniziale di successo.4

Ricerca di basi solide

Con il cambiamento del contesto di mercato, molti GP sono alle prese con nuove realtà nella raccolta di fondi e nella gestione della propria società. Anche queste sfide costituiscono una variabile importante che gli LP devono prendere in considerazione nel valutare sia le posizioni attuali che i nuovi impegni nei fondi. La stabilità a livello aziendale è sempre un fattore importante per gli investimenti nei mercati privati, dove un singolo impegno di un fondo dura in genere più di un decennio, ma forse oggi lo è ancora di più, dato che gli scossoni del mercato creano crepe potenziali nelle fondamenta delle aziende.

1Cornelli, Simintzi, e Vig, “Team Stability and Performance: Evidenza da Private Equity”, maggio 2019.

2EY, “Three ways CFOs are adapting to emerging private equity trends”, 18 gennaio 2023

3Goldman Sachs Asset Management al 2015 e Ouimet, Paige e Tate, Geoffrey A., Firms with Benefits? Nonwage Compensation and Implications for Firms and Labor Markets (5 luglio 2023). Disponibile su SSRN: https://ssrn.com/abstract=4112463 o http://dx.doi.org/10.2139/ssrn.4112463

4Private Equity International. “LPs pull back from first-time funds”, al 1º dicembre 2022.