Private Markets Diagnostic Survey 2025: A un punto di svolta?

In tutte le asset class dei mercati privati, e soprattutto negli asset reali, la maggior parte degli investitori pensa che le opportunità di investimento siano uguali o migliori rispetto a un anno fa. Una mancanza di distribuzioni ha indotto molti investitori a modificare leggermente le proprie strategie, ma i GP sono sempre più ottimisti sulla realizzazione della liquidità attraverso i canali di exit.

I principali motivi di preoccupazione cambiano a seconda dell’area geografica: il fattore geopolitico è in primo piano nelle regioni EMEA e APAC, mentre nelle Americhe il livello delle valutazioni è al primo posto. Le valutazioni sono state citate dai GP come il principale impedimento all’impiego del capitale e il secondo maggiore ostacolo per le operazioni di exit.

Nonostante la tanto discussa carenza di distribuzioni, pochi investitori hanno superato le loro allocazioni target. Molti LP con programmi maturi continuano a consolidare le relazioni già esistenti, ma gli investitori in genere continuano a cercare gestori nuovi che possano aggiungere valore ai loro programmi.

Mentre gli LP consolidano le relazioni, la concorrenza per il capitale è aumentata e i GP prevedono condizioni meno favorevoli per le operazioni di fundraising più importanti. Quando valutano un gestore, gli LP danno priorità alle commissioni e ai termini, al track record e alla stabilità del team; dal canto loro, i GP considerano i criteri di differenziazione principalmente in ottica di investimento.

Il mercato Wealth continua ad essere considerato uno dei maggiori driver dell’evoluzione del settore, ma le strutture evergreen non si stanno diffondendo solo in questo mercato.

Metodologia

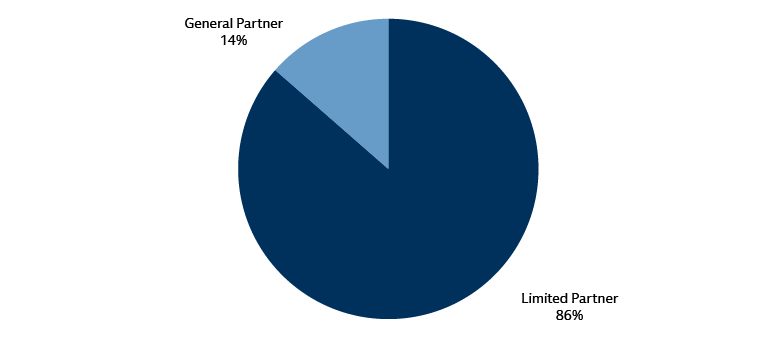

I dati per il Private Markets Diagnostic Survey 2025 sono stati raccolti tra il 30 giugno e il 25 agosto 2025. Il sondaggio include le risposte di 223 Limited Partner intervistati e 35 General Partner intervistati di tutto il mondo.

Fonte: Goldman Sachs Alternatives 2025 Private Markets Diagnostic Survey, compilata il 30 agosto 2025.