GSグローバル・リアルアセット・ファンド

リアルアセットとは

リアルアセットとは不動産やインフラなど、形があり、その物自体に価値のある実物資産のこと。本ファンドでは主としてインフラ関連企業の株式やリート(不動産投資信託)などに投資することで、個人では所有が難しいリアルアセットの恩恵を受けることが可能に。

※上記は本ファンドにおける「リアルアセット」の定義です。一般的に「リアルアセット」には、コモディティや天然資源等も含まれます。

※本ファンドが投資する企業やリートが保有するリアルアセットには、空港や有料道路、鉄道、通信塔、データセンター、発電施設、ヘルスケア施設、戸建て住宅などが含まれます。

本ファンドで注目するリアルアセットの投資魅力

※上記は本ファンドで注目するリアルアセットの投資魅力の例示であり、リアルアセットすべてがこれらに当てはまるわけではありません。

本ファンドでは成長機会を捉えるため、3つのテーマに着目

投資テーマ①:技術革新の加速

投資テーマ②:社会問題への対応

投資テーマ③:ライフスタイルの変化

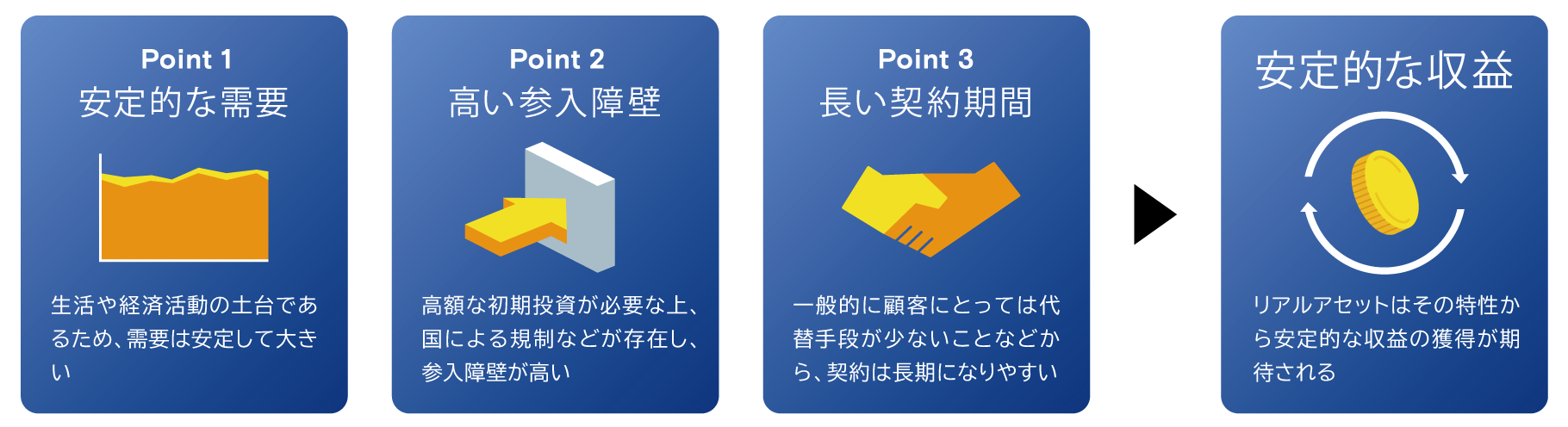

投資テーマ① 技術革新の加速

技術革新の加速が私達の生活の更なる発展を支える

私達の生活はこれまで技術革新によって便利に、そして豊かになってきました。今後も、デジタルやバイオ関連などをはじめとした技術革新は加速し、関連施設の需要が拡大することが見込まれます。

上記は経済や市場等の過去のデータおよび一時点における予測値であり、将来の動向を示唆あるいは保証するものではありません。経済、市場等に関する予測は資料作成時点のものであり、情報提供を目的とするものです。予測値の達成を保証するものではありません。投資対象のイメージはあくまで例であり、投資対象すべてを表すものではありません。写真・イラストはイメージです。

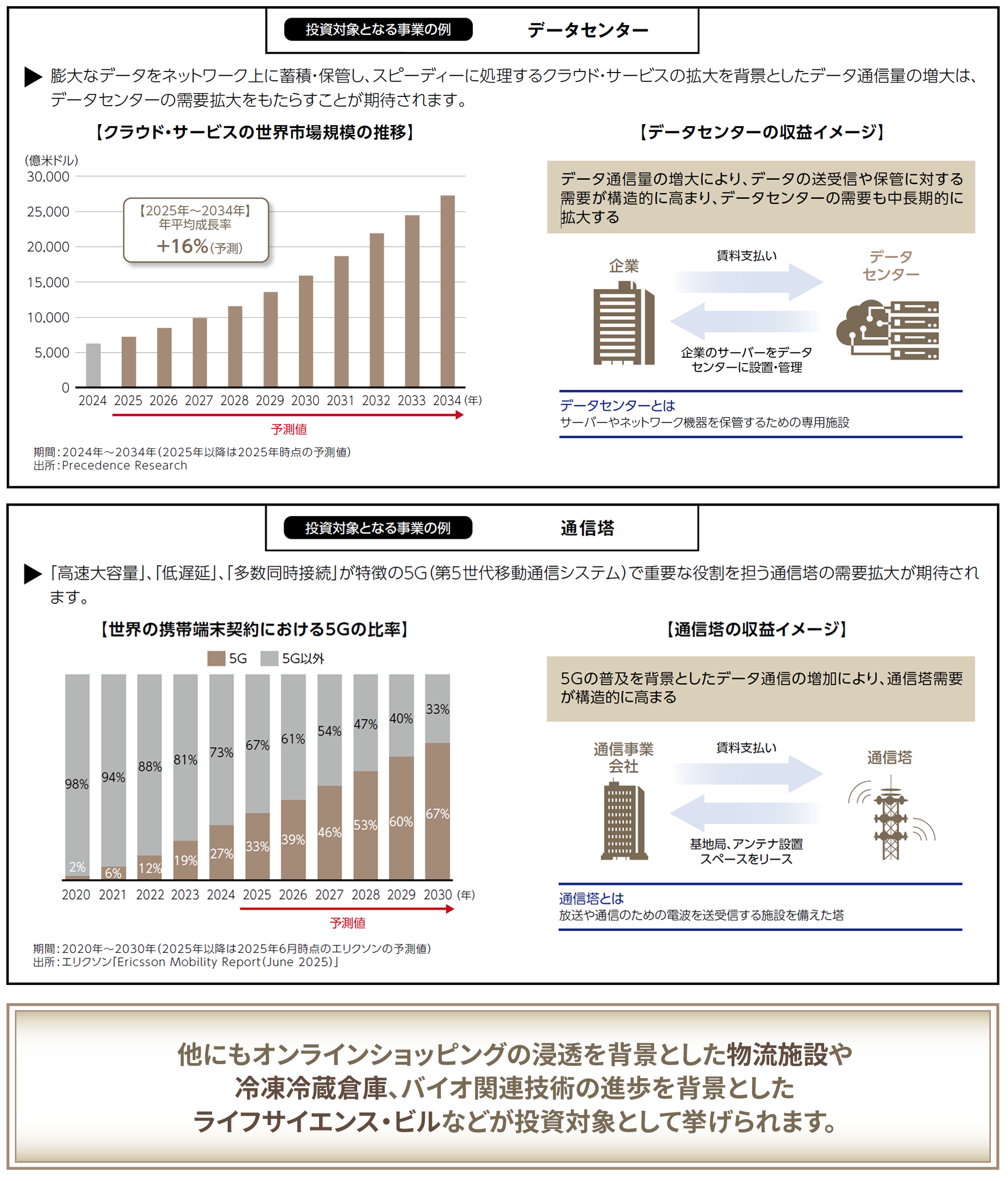

投資テーマ② 社会問題への対応

高齢化の進展や環境問題などへの対応が急務に

主要先進国や中国を中心とした高齢化などの構造的な問題への対策となる施設や、持続可能な社会を実現するために不可欠な施設の需要が拡大することが見込まれます。

上記は経済や市場等の過去のデータおよび一時点における予測値であり、将来の動向を示唆あるいは保証するものではありません。経済、市場等に関する予測は資料作成時点のものであり、情報提供を目的とするものです。予測値の達成を保証するものではありません。投資対象のイメージはあくまで例であり、投資対象すべてを表すものではありません。

投資テーマ③ ライフスタイルの変化

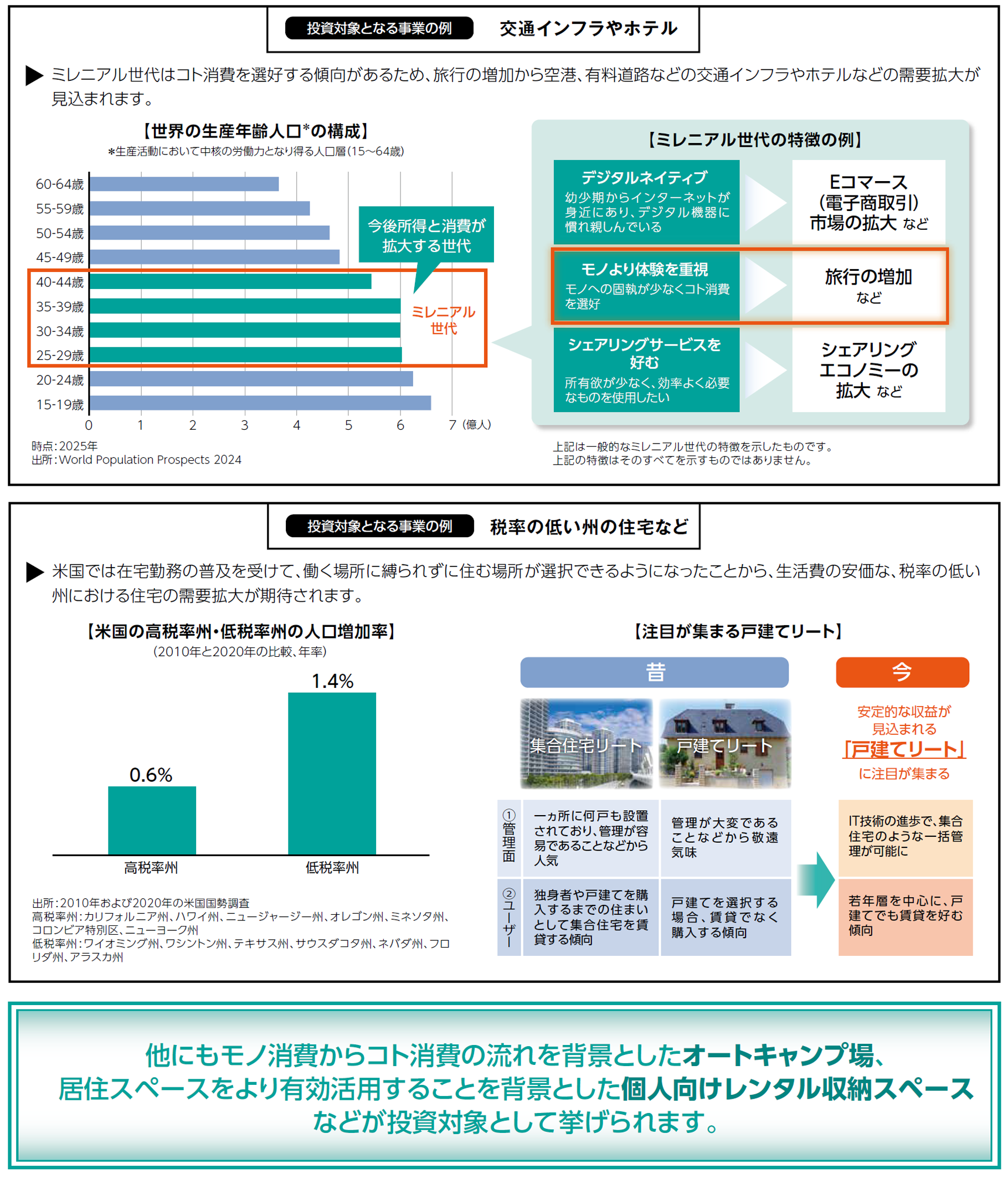

コト消費の流れや在宅勤務の普及などが新たなニーズを生む

ミレニアル世代の存在感は増しつつあり、モノ消費からコト消費*の流れが加速したことや、新型コロナウイルスパンデミックの経験などから、人々のライフスタイルは変化してきており、これに適合した交通インフラやホテル、税率の低い周の住宅などの施設の需要が拡大することが見込まれます。

*コト消費とは、一般に、モノ(商品)の購入や所有ではなく、コト(旅行等の体験)に対する消費行動をいいます。

上記は経済や市場等の過去のデータおよび一時点における予測値であり、将来の動向を示唆あるいは保証するものではありません。経済、市場等に関する予測は資料作成時点のものであり、情報提供を目的とするものです。予測値の達成を保証するものではありません。投資対象のイメージはあくまで例であり、投資対象すべてを表すものではありません。

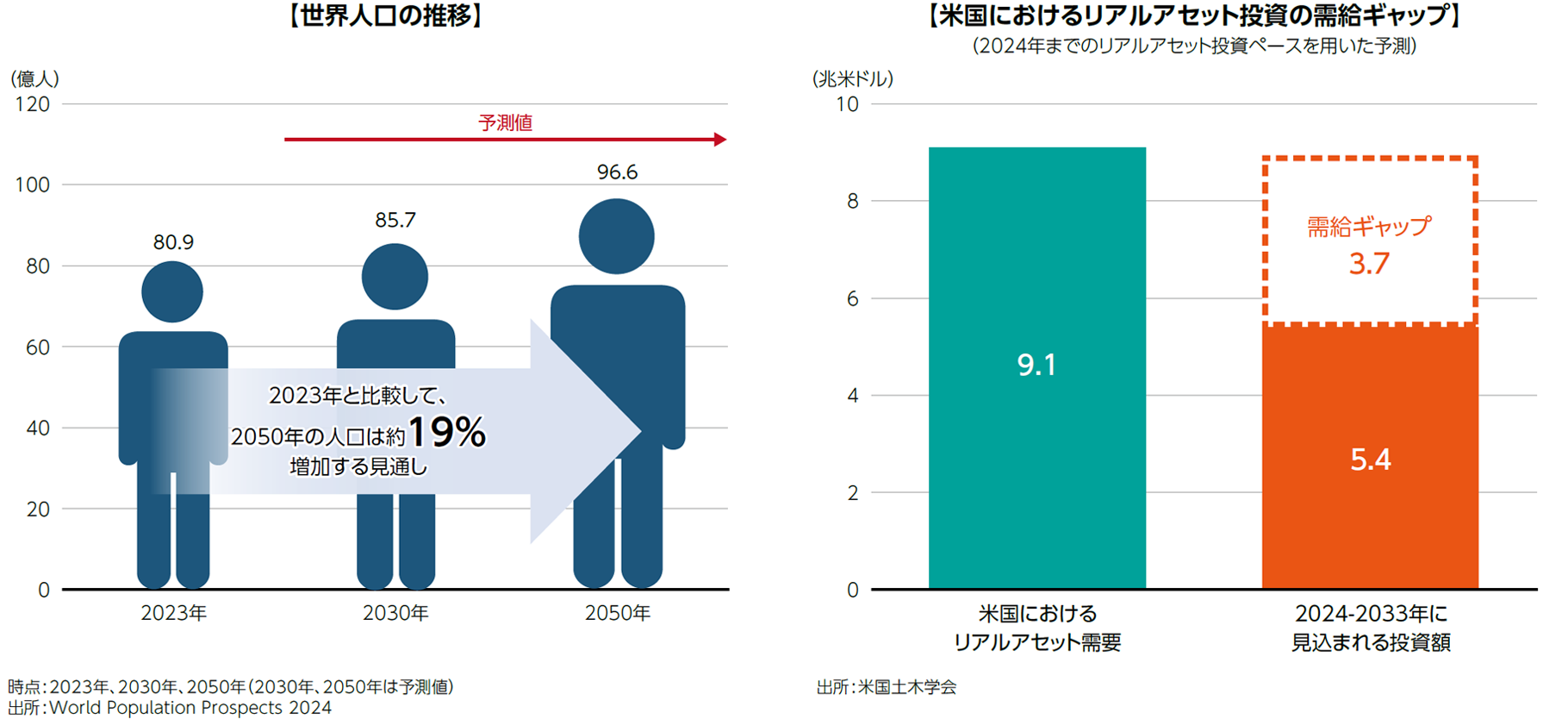

リアルアセット需要は中長期的に拡大

- リアルアセットは私達の生活や経済活動の土台であるため、世界人口の増加予測を背景に、今後も新規建設のリアルアセット投資の需要は拡大することが見込まれます。

- 先進国では、既存施設のメンテナンスも喫緊の課題となっています。たとえば米国では、施設の老朽化などを背景としたリアルアセット需要は大きく、足元のリアルアセットへの投資ペースを勘案すると大きな需給ギャップが見込まれます。このためリアルアセット市場は中長期的な拡大が期待されます。

上記は経済や市場等の過去のデータおよび一時点における予測値であり、将来の動向を示唆あるいは保証するものではありません。経済、市場等に関する予測は資料作成時点のものであり、情報提供を目的とするものです。予測値の達成を保証するものではありません。写真・イラストはイメージです。

ファンドの特色

特色 1:主として不動産・インフラストラクチャー資産の持続的な成長を促す主要テーマに沿うと考えられる日本を含む世界の企業の株式および不動産投資信託に投資します。

特色 2:個別企業のファンダメンタル分析を重視したボトムアップ手法により銘柄選択を行います。

特色 3:限定為替ヘッジコース、為替ヘッジなしコースの選択が可能です。

※本ファンドでは、不動産・インフラストラクチャー関連の実物資産を「リアルアセット」といいます。リアルアセットの持続的な成長を促す主要テーマには、技術革新の加速、社会問題への対応、ライフスタイルの変化等が含まれますが、これらに限定するものではありません。また、将来変更される可能性があります。

※限定為替ヘッジコースは、投資対象の米ドル建ての投資信託証券が保有する日本円建資産相当部分を除いた実質的な外貨建資産について、原則として米ドル売り円買いの為替予約取引を行い、為替変動リスクの低減を図ります。当該投資信託証券において米ドル建て以外の外貨建資産を保有する場合、当該通貨と米ドルとの間の為替変動の影響を大きく受けます。なお、為替予約取引を行うにあたり取引コストがかかります(取引コストとは、為替予約取引を行う通貨と円の短期金利の差が目安となり、円の短期金利の方が低い場合、この金利差分、収益が低下します。)。為替ヘッジなしコースは、原則として対円での為替ヘッジは行いません。

※販売会社によっては、いずれかのコースのみのお取扱いとなる場合があります。

市況動向や資金動向その他の要因等によっては、運用方針に従った運用ができない場合があります。

本ファンドは、ファンド・オブ・ファンズ方式で運用を行います(ファンド・オブ・ファンズ方式については、「投資信託説明書(交付目論見書)」をご覧ください)。

委託会社が属するゴールドマン・サックスの資産運用部門を「ゴールドマン・サックス・アセット・マネジメント」といいます。

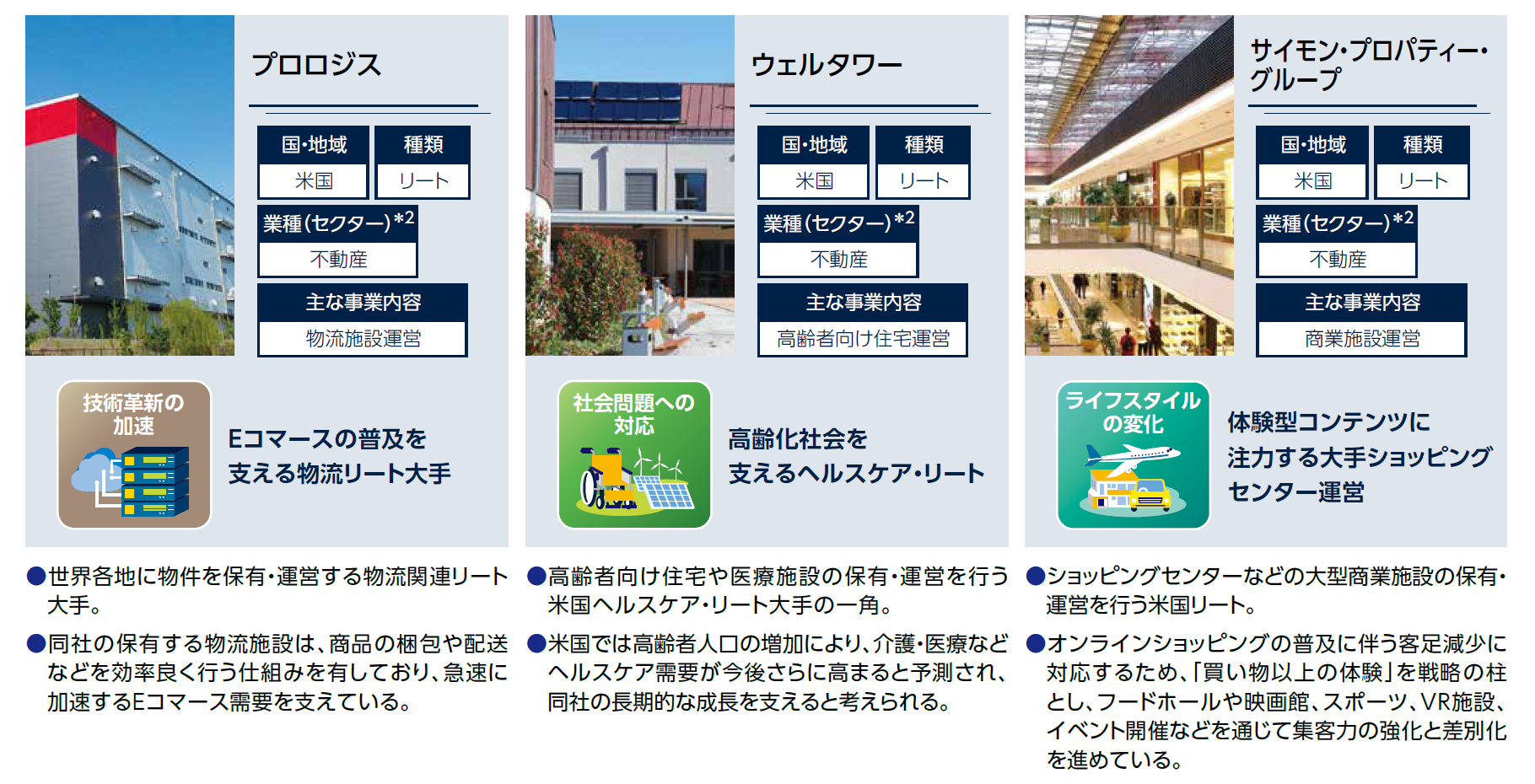

投資対象ファンド*1における組入上位銘柄

2025年7月末時点 出所:ゴールドマン・サックス・アセット・マネジメント

*1 投資対象ファンドとは、本ファンドの投資対象ファンドであるルクセンブルク籍外国投資証券(米ドル建て)「ゴールドマン・サックス・ファンズS.I.C.A.V.-ゴールドマン・サックス・グローバル・フューチャー・リアルエステート・アンド・インフラストラクチャー・エクイティ・ポートフォリオ」を指します。

*2 Global Industry Classification Standard(GICS®)(世界産業分類基準)のセクター分類を使用しています。

上記は過去のデータであり、本ファンドの将来の運用成果を示唆または保証するものではありません。上記は基準日時点における各テーマの組入上位銘柄を掲載しています。

上記はあくまでも過去の一時点における組入銘柄であり、将来にわたって引き続き当該銘柄を保有、または保有しないことを保証するものではありません。また、個別銘柄の売却、購入または継続保有等を推奨するものではありません。

写真・イラストはイメージです。

ファンド詳細

GSグローバル・リアルアセット・ファンド

ファンドの費用と投資リスク

ファンドの費用

| 投資者が直接的に負担する費用 | |||

|---|---|---|---|

| 購入時 | 購入時手数料 | 購入申込日の翌営業日の基準価額に、3.3%(税抜3%)を上限として販売会社が定める率を乗じて得た額とします。 | |

| 換金時 | 信託財産留保額 | なし | |

| 投資者が信託財産で間接的に負担する費用 | |||

| 毎日 | 運用管理費用 (信託報酬) |

純資産総額に対して 年率1.6742%(税抜1.522%) ※運用管理費用は日々計上され、ファンドの基準価額に反映されます。なお、毎計算期末または信託終了のときに信託財産中から支払われます。 |

|

| 信託事務の諸費用 | 監査法人等に支払うファンドの監査に係る費用、印刷費用など信託事務の諸費用が信託財産の純資産総額の年率0.1%相当額を上限として定率で日々計上され、毎計算期末または信託終了のときに信託財産中から支払われるほか、組入れ投資信託証券の信託事務の諸費用が各投資信託証券より支払われます。 | ||

| 随時 | その他の 費用・手数料 |

有価証券売買時の売買委託手数料や資産を外国で保管する場合の費用等 上記その他の費用・手数料(組入れ投資信託証券において発生したものを含みます。)はファンドより実費として間接的にご負担いただきますが、運用状況等により変動するものであり、事前に料率、上限額等を表示することができません。 |

|

投資リスク

基準価額の変動要因

主な変動要因

株式投資リスク(価格変動リスク・信用リスク)・集中投資リスク

一般に、株価は、個々の企業の活動や一般的な市場・経済の状況に応じて変動します。したがって、本ファンドに組入れられる株式の価格は短期的または長期的に下落していく可能性があります。現時点において株価が上昇傾向であっても、その傾向が今後も継続する保証はありません。また、発行企業が経営不安、倒産等に陥った場合には、投資資金が回収できなくなることもあります。

不動産投資信託への投資リスク(価格変動リスク・信用リスク・収益悪化リスク)

一般に、不動産投資信託の市場価格は、不動産投資信託に組み入れられる個々の不動産等の価値や一般的な市場・経済の状況に応じて変動します。したがって、本ファンドに組み入れられる不動産投資 信託の市場価格は下落する可能性があります。また、不動産投資信託の資金繰りや収益性の悪化により不動産投資信託が清算され、投資した資金を回収できないことがあります。

不動産投資信託は、その収益の大部分を賃料収入が占めており、景気動向や不動産の需給の影響により、賃料や稼働率の低下あるいはテナントの債務不履行・倒産等によって賃料収入が低下し、収益性が悪化することがあります。管理コストの上昇、税制・環境・都市整備等に関する法令の変更によるコスト・税金の増大、組入れ不動産の滅失・破損等によっても、収益性が悪化する場合があります。 このような場合、収益性の悪化が不動産投資信託の市場価格の下落をもたらすこともあります。収益性の悪化により、本ファンドが受領する不動産投資信託からの配当金が減少することもあります。

為替変動リスク

分配金は、計算期間中に発生した収益(経費控除後の配当等収益および評価益を含む売買益)を超えて支払われる場合があります。したがって、ファンドの分配金の水準は必ずしも計算期間におけるファンドの収益率を示唆するものではありません。

計算期間中に運用収益があった場合においても、当該運用収益を超えて分配を行った場合、当期決算日の基準価額は前期決算日の基準価額と比べて下落することになります。また、投資家のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。

「限定為替ヘッジ」について

限定為替ヘッジコースでは、投資対象の米ドル建ての投資信託証券が保有する日本円建資産相当部分を除いた実質的な外貨建資産(米ドルおよびその他通貨部分)について、原則として米ドル売り円買いの為替予約取引を行います。結果として、米ドル建資産相当部分の為替変動リスクの低減を図りますが、その他通貨部分については、米ドルに対する為替変動の影響を大きく受けることになります。したがって、当該通貨が米ドルに対し下落した場合は為替差損が発生する場合があります。

為替ヘッジなしの場合:株式の価格変動に加えて、為替変動の影響を受けます。円安になると基準価額に対しプラスの要因、円高になると基準価額に対しマイナスの要因となります。為替ヘッジありの場合:為替変動の影響は低減されますが、為替ヘッジには費用(コスト)がかかります。

米ドル建資産について対円での為替ヘッジを行う際、日本円の短期金利が米ドルの短期金利を下回っている場合、日米短期金利差がおおよその為替ヘッジ・コストの目安となります。

投資リスク・費用について

本ファンドは、少額投資非課税制度(NISA)の「成長投資枠(特定非課税管理勘定)」の適用対象ですが、販売会社により取扱いが異なる場合があります。くわしくは、販売会社にお問い合わせください。