GSグローバル社債ターゲット2024-03(限定追加型)

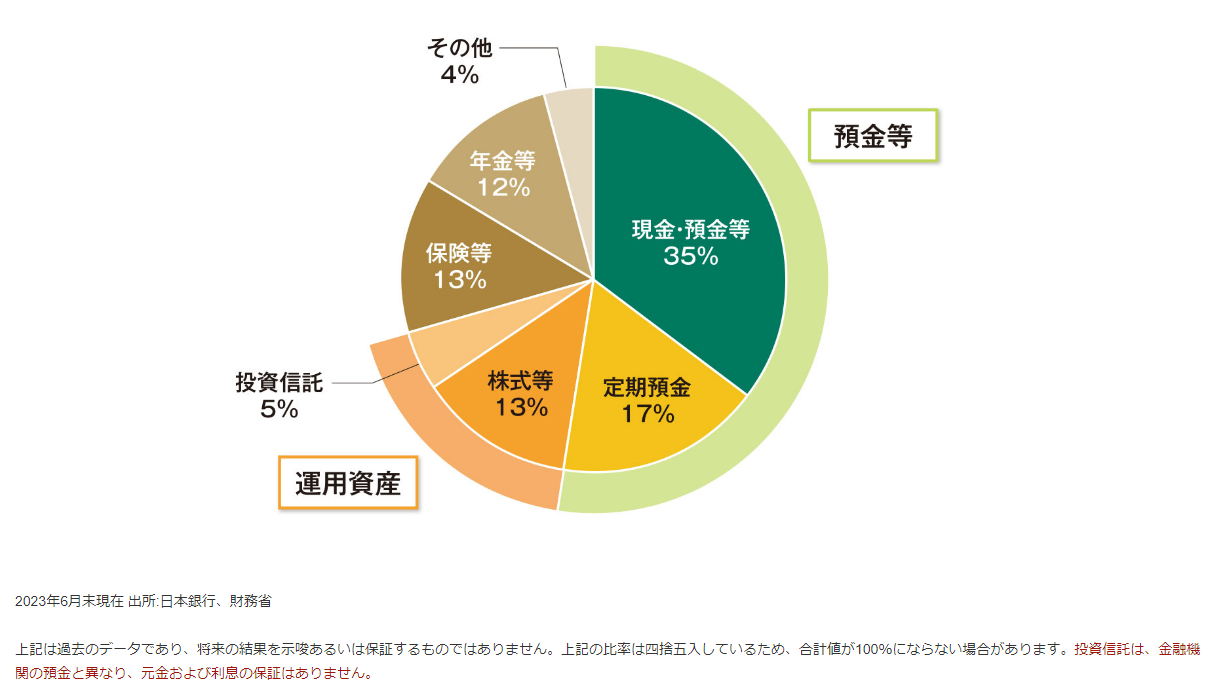

預金金利は依然として低水準。 今こそ、資産運用を始めませんか。

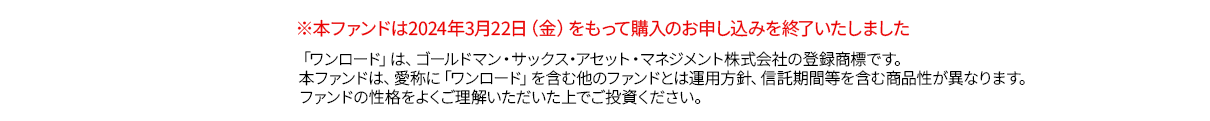

期間:2007年10月~2023年11月

普通預金は日本銀行が発表する店頭表示金利。定期預金(5年)は預入金額1,000万円以上。いずれも月末値。税金等は考慮していません。対象金融機関および算出基準は2022年3月以前と2022年4月以降で異なります。

*約5,500円は定期預金(金利年0.011%)で1,000万円預けた場合の5年間の増加分、約500円は普通預金(金利年0.001%)で1,000万円預けた場合の5年間の増加分。(2023年11月時点での金利を基に計算。同様に税金は考慮していません。)

ファンドのポイント

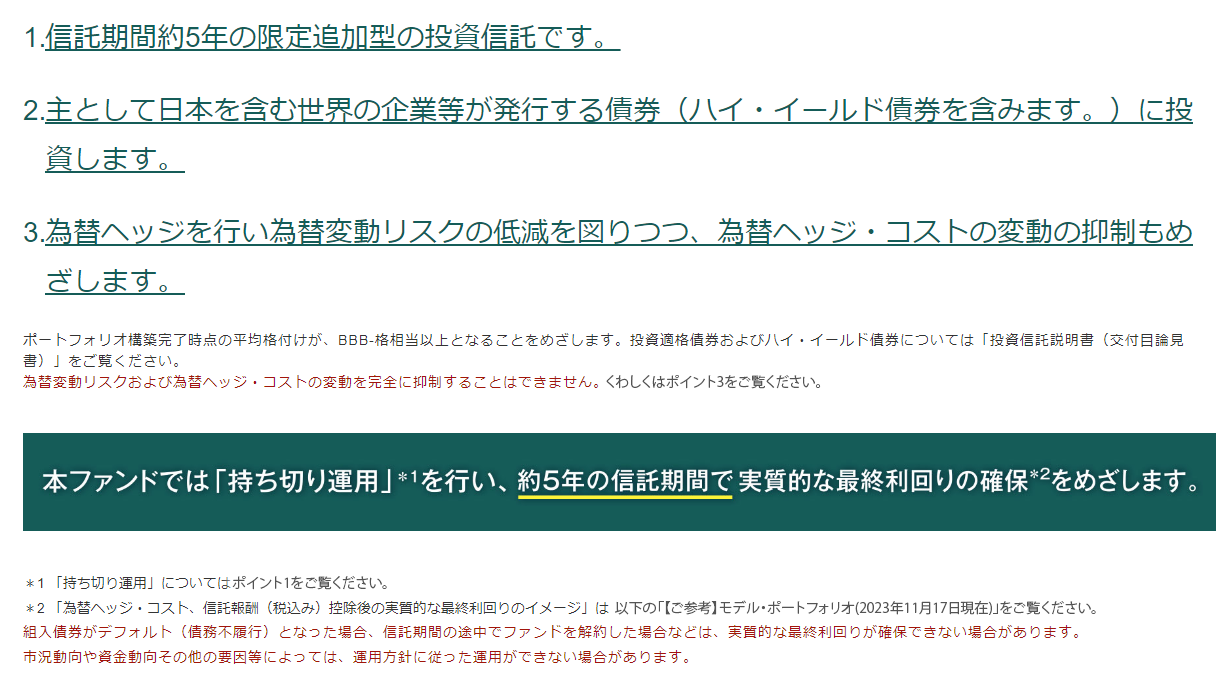

ポイント1:信託期間約5年の限定追加型の投資信託です。

信託期間約5年の限定追加型の投資信託であり、2024年3月14日に設定され、2029年2月20日を満期償還日とします。

本ファンドでは「持ち切り運用」を行い、満期償還時において債券価格の変動による影響を抑制しつつ、利子(クーポン)の積み上げを中心としたリターンの獲得をめざします。

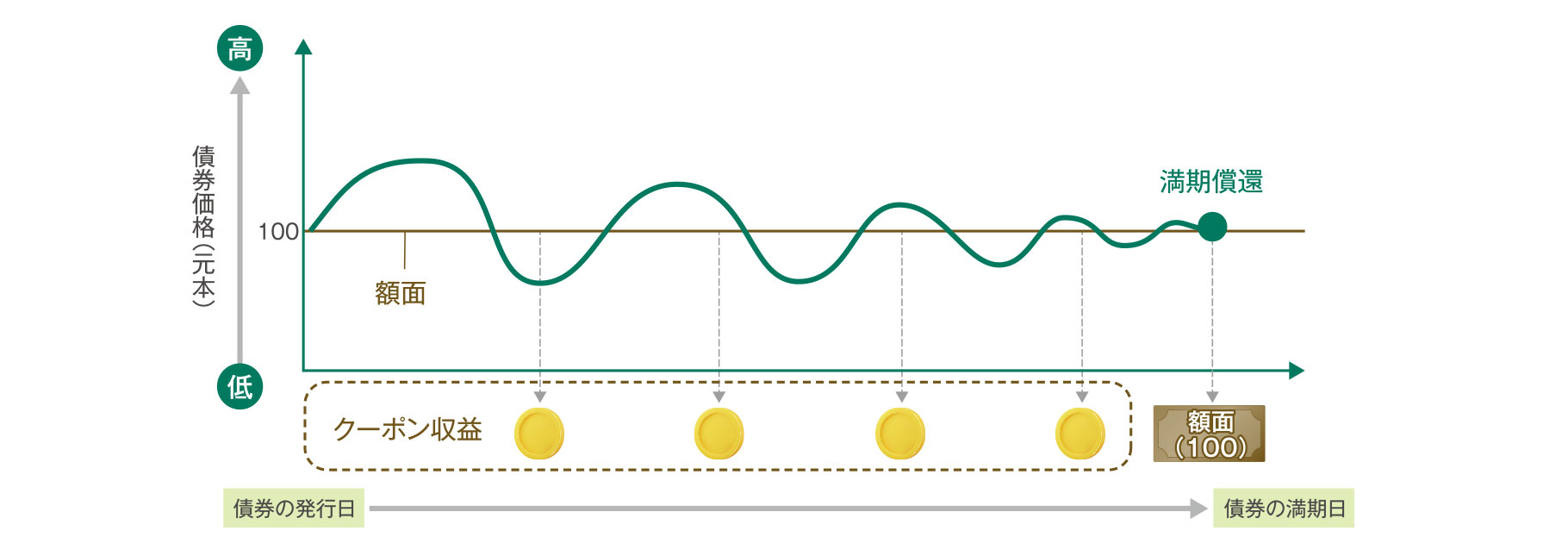

「持ち切り運用」とは

債券は一般に、発行時の条件に従って定期的にクーポンが支払われ、満期日には額面金額が支払われます。(図①)

本ファンドでは、原則として信託期間内に満期を迎える債券に投資し、各債券の満期日まで保有する「持ち切り運用」を行います。(図②)

上記は額面が100の債券のイメージ図であり、デフォルトとなった場合等を除きます。本ファンドでは、額面を上回る/下回る価格で債券を購入する場合があります。本ファンドの運用においては、組入債券の満期前であっても、運用チームの見通しが悪化した場合や、格下げが実施された場合等には当該債券の売却を行うことがあります。本ファンドでは期間の経過に伴い、当初組み入れた債券は順次償還を迎えるため、本ファンドの償還日にかけてクーポン収益は減少し、ファンド全体の利回りも低下することになります。債券の償還金等については、信託期間内に償還日を迎える債券に再投資することがあります。また、市況動向や運用状況等によっては、国債等の短期有価証券や短期金融商品等に投資する場合があります。これらの債券等の利回りは当初投資した債券に比べ、低い利回りのものである可能性があります。したがって、本ファンドの償還日が近づくにつれ、ファンド全体の利回り水準が低下する場合があります。本ファンドは期中の一部解約が可能であり、解約代金の支払いに対応するため債券を満期前に売却する場合があります。その場合、上記のような運用ができない場合があります。デフォルトとは債券を発行する企業が倒産等を理由に債券の元利金(元本およびクーポン)の支払いを停止すること等をいいます。

ポイント2:主として日本を含む世界の企業等が発行する債券(ハイ・イールド債券を含みます。)に投資します。

幅広い投資対象候補から、より魅力度の高い債券に投資します。

投資適格債券およびハイ・イールド債券に投資を行います。

2023年10月末現在 出所:ブルームバーグ 世界の社債:ブルームバーグ・マルチバース社債指数 1米ドル=151.445円で円換算 上記は過去のデータであり、将来の結果を示唆あるいは保証するものではありません。

投資適格債券およびハイ・イールド債券については「投資信託説明書(交付目論見書)」をご覧ください。

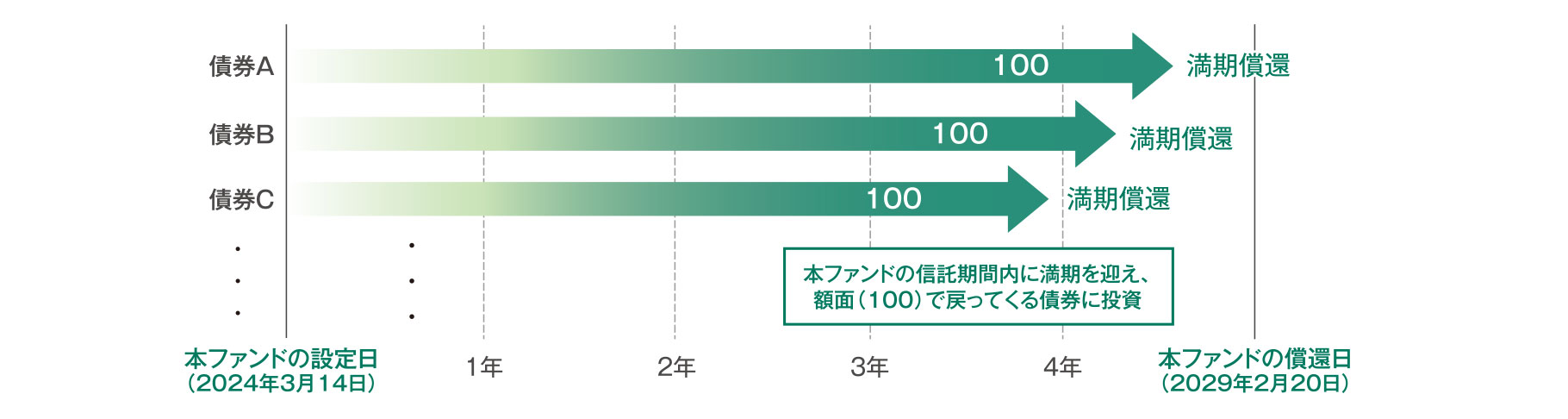

ポイント3:為替ヘッジを行い為替変動リスクの低減を図りつつ、為替ヘッジ・コストの変動の抑制もめざします。

外貨建資産については、円高/円安などの為替レートの変動による影響を低減するため、原則として対円での為替ヘッジを行います。(図①)

為替ヘッジを行う際には、外貨と円の短期金利の差が目安となる為替ヘッジ・コストがかかります。本ファンドでは外貨金利の変動等による為替ヘッジ・コストの変動の抑制をめざし、金利と為替を組み合わせた取引を行います。(図②)

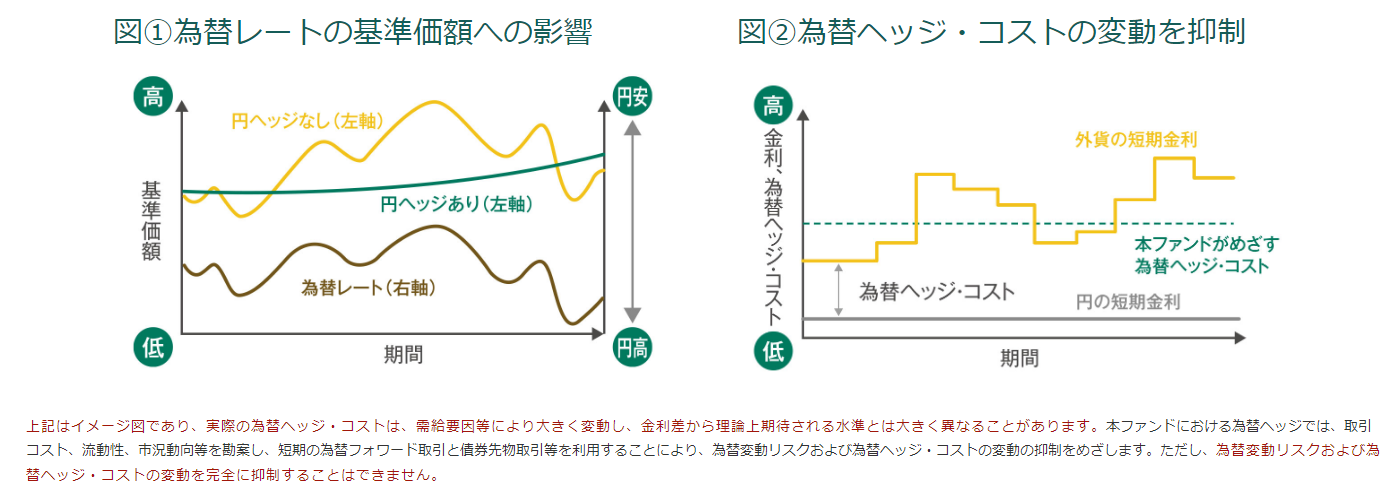

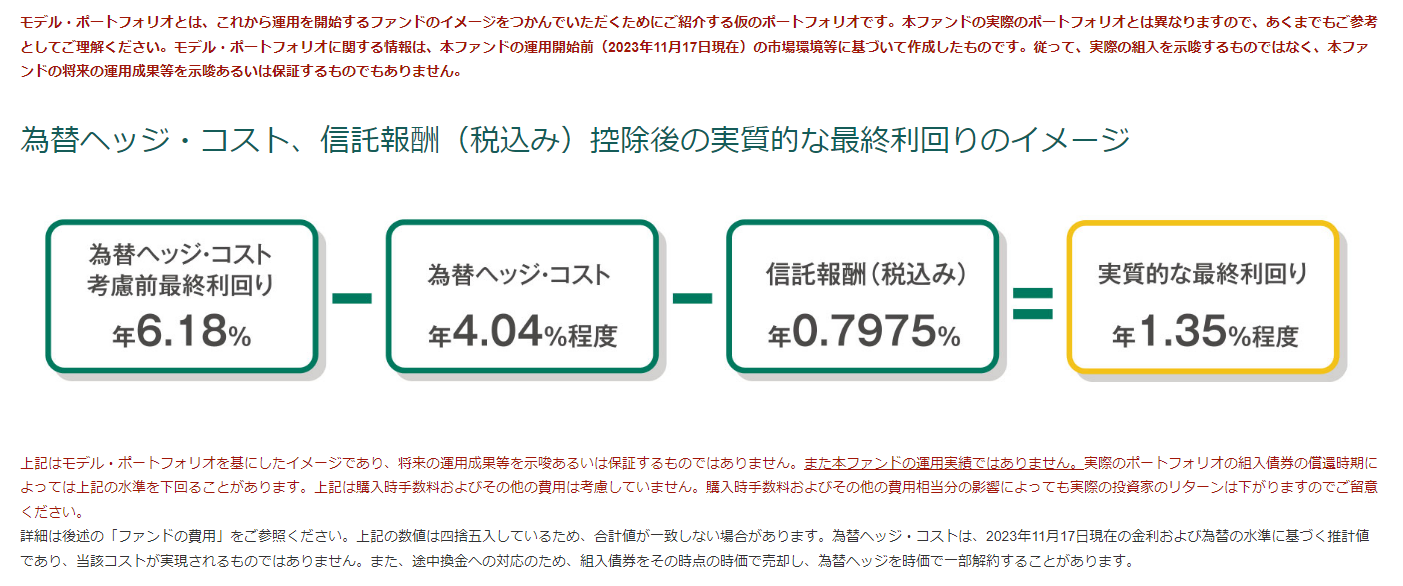

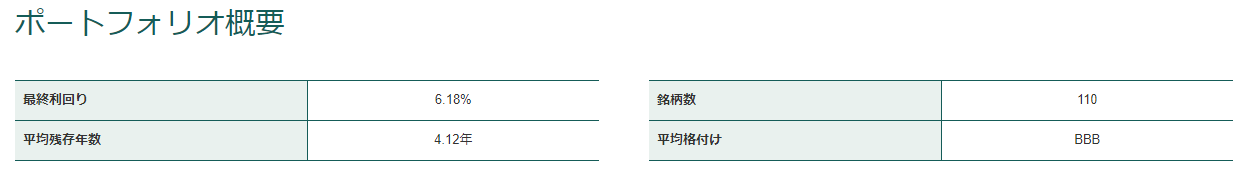

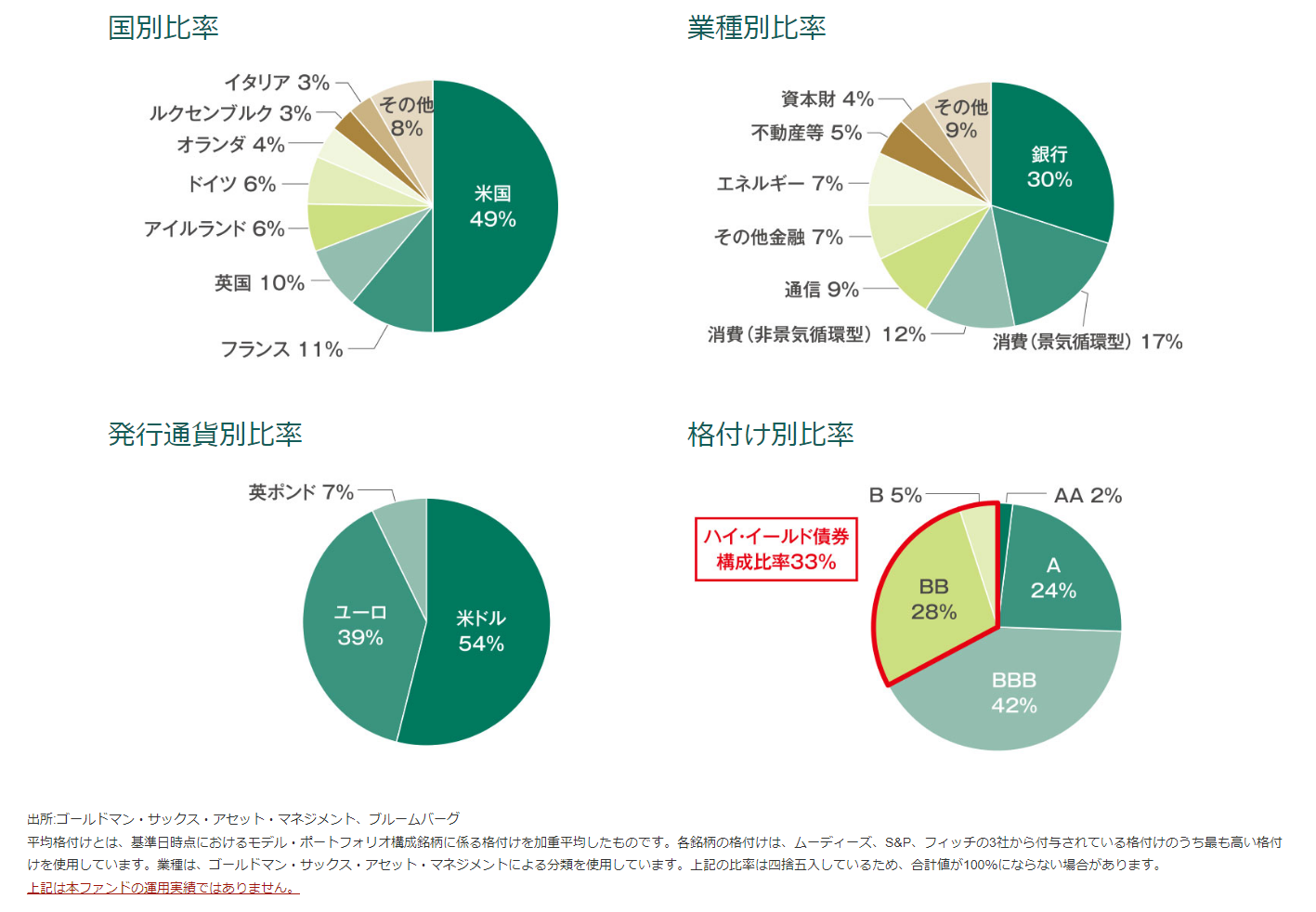

【ご参考】モデル・ポートフォリオ(2023年11月17日現在)

出所:ゴールドマン・サックス・アセット・マネジメント、ブルームバーグ

各銘柄の格付けは、ムーディーズ、S&P、フィッチの3社から付与されている格付けのうち最も高い格付けを使用しています。業種は、ゴールドマン・サックス・アセット・マネジメントによる分類を使用しています。

上記は、ファンドの運用方針に沿って選定した銘柄の例です。個別企業あるいは個別銘柄についての言及は、当該個別銘柄の売却、購入または継続保有の推奨を目的とするものではありません。上記に含まれている市場動向や個別銘柄等についてのコメントは、一般的な情報提供を目的として本資料作成時点でのゴールドマン・サックス・アセット・マネジメントの見解を示すものであり、それらの将来の動きを予測または保証するものではありません。今後予告なしに変更される可能性があります。

ファンド詳細

ファンドの費用と投資リスク

ファンドの費用

投資リスク

基準価額の変動要因

主な変動要因

債券への投資リスク(価格変動リスク、信用リスク)

債券への投資に際しては、債券発行体の倒産等の理由で、利息や元本の支払いがなされない、もしくは滞ること等(これを債務不履行といいます。)の信用リスクを伴います。一般に、債券の信用リスクは、発行体の信用度が低いほど大きくなる傾向があり、債券価格が下落する要因となります。債券の格付けは、トリプルB格以上が投資適格格付け、ダブルB格以下が投機的格付けとされています。投資適格格付けと投機的格付けにおいては、債務不履行率に大きな格差が見られます。

また、劣後債へ投資する場合には、劣後リスク(法的弁済順位が普通社債より劣後し、発行体の破綻時等には、他の優先する債権が全額支払われない限り、元利金の支払いを受けることができないリスク)、繰上償還延期リスク、利払い変更リスクなどがあり、価格変動リスクや信用リスクは相対的に大きいものとなります。

ハイ・イールド債券への投資リスク

為替変動リスク

本ファンドにおける為替ヘッジでは、短期の為替フォワード取引と債券先物取引等を活用し、為替変動リスクおよび為替ヘッジ・コストの変動の抑制をめざしますが、為替変動リスクおよび為替ヘッジ・コストの変動を完全に抑制することはできません。