Een Nadere Blik op Concentratie

De Magnificent 71 -aandelen hebben de afgelopen jaren zowel de aandacht van beleggers als marktaandeel binnen de S&P 500-index veroverd. Hierdoor stegen de indexrendementen meedogenloos, terwijl er tegelijkertijd zorgen ontstonden over een markt met onhoudbaar snelle koersstijgingen en een overmatige blootstelling in het geval van een technologische terugval vanaf de piek naar de bodem. Alleen al deze zeven bedrijven zijn goed voor ongeveer 28% van de marktkapitalisatie van de S&P 500-index. Daarmee worden zelfs de concentratieniveaus overtroffen op het hoogtepunt van de internetzeepbel eind jaren negentig.2 Hoge concentraties kunnen tot nieuwe risico’s leiden naarmate de index gevoeliger wordt voor de richting waarop deze aandelen bewegen. De ‘Magnificent 7’ veroorzaakten bijvoorbeeld tijdens koersdalingen in 2022 de meeste pijn met een min van 39% vanaf de piek naar de bodem, terwijl de overige S&P 500-bedrijven 20% lager gingen.3

Maar alleen concentratie rechtvaardigt naar onze mening het terugtrekken uit de grote technologiebedrijven niet. De prestaties van de hedendaagse topbedrijven worden ondersteund door solide bedrijfsbalansen, sterke winsten en een in potentie robuuste toekomstige groei die wordt gedreven door AI. De huidige marktconcentratie heeft niet dezelfde speculatieve aard als de marktconcentratie tijdens de internetzeepbel. Voorzichtige beleggers moeten daarom nadenken over manieren om, naast een nadruk op kwaliteit, een gediversifieerde portefeuille aan te houden en zo de idiosyncratische risico’s te beperken. Een blootstelling aan Amerikaanse large caps kan gediversifieerd worden met complementaire sectoren en geografische gebieden, evenals met gedifferentieerde Private Market-mogelijkheden.

Vergelijkbaar Hoog Concentratieniveau, Verschillende Omstandigheden

De drijvende krachten achter de huidige hoge marktconcentratie zien er uiteindelijk heel anders uit dan tijdens de recessie begin jaren tachtig of ten tijde van de internetzeepbel. Wij zijn van mening dat de sterkere inflatiedruk en hogere rentetarieven er vandaag de dag voor hebben gezorgd dat de sterkste bedrijfsmodellen binnen de index hun margeveerkracht kunnen laten zien. Dit trekt beleggersstromen aan en verhoogt hun relatieve marktkapitalisatie. De meeste leiders binnen de S&P 500 vormen vandaag de dag ook een afspiegeling van het duidelijkste groeipad met behulp van technologie en van hun relatieve vermogen om hogere kapitaalkosten en onzekere economische en geopolitieke omstandigheden het hoofd te bieden. Omdat context essentieel is, hebben we gekeken naar de historische samenstelling van de S&P 500, de huidige economische omstandigheden en het huidige sentiment om de verschillende drijvende krachten achter concentratie en koersdalingen in het verleden zo goed mogelijk te begrijpen.

Een vroege fase van hoge S&P 500-concentratie deed zich in de jaren zeventig voor. IBM domineerde destijds de index met een marktkapitalisatie van ongeveer 6,4% – bescheiden hoger dan het huidige gewicht van Apple (5,8%). Hoewel de introductie van de personal computer door IBM baanbrekend was en andere indexleiders de grootste namen in de olie-industrie waren, waren hun sterke punten niet opgewassen tegen de rentecampagne van Volcker. De S&P 500 kreeg begin jaren tachtig met enkele marktcorrecties te maken, die grotendeels het gevolg waren van groeischokken en recessie-impulsen toen de rente van 10% naar bijna 20% steeg. Tijdens dit door strenge inflatiebeheersing gekenmerkte decennium, bevond het BBP zich gedurende enkele maanden op negatief terrein. Hoewel de marktconcentratie en eventuele overwaardering binnen de index gedurende deze periode een rol kunnen hebben gespeeld bij de correctie van de S&P 500, hadden de economische omstandigheden buiten de markten uiteindelijk de sterkste invloed op het beleggerssentiment en de aandelenprestaties.

De internetzeepbel is weer een ander verhaal en werd gedreven door speculatie en enthousiasme over het internet. Waarna een hardhandige correctie volgde vanwege een wijdverbreid onvermogen om duurzame bedrijfsmodellen en winstgroei te realiseren. Verrassend genoeg heeft het merendeel van de zeven grootste bedrijven op dat moment niet dezelfde speculatieve kenmerken als de ondernemingen die aan de basis stonden van het uitdijen en uiteindelijk uiteenspatten van de internetzeepbel. General Electric, Exxon Mobil, Pfizer, Cisco, Citigroup, Walmart en Microsoft. Microsoft is in feite het grootste bedrijf qua indexweging binnen de huidige S&P 500-index, en alle andere bedrijven zijn vandaag de dag belangrijke spelers in de graadmeter. Wat kan het voor de huidige index betekenen als de zeven grootste ondernemingen tijdens de internetzeepbel net als de Magnificent 7-bedrijven van vandaag de dag solide waren en werden ondersteund door fundamentele factoren? Een nader blik op de historische samenstelling van de index onthult twee belangrijke databevindingen: 1) De winstmarges van de S&P 500 zijn de afgelopen veertig jaar bijna verdubbeld en 2) De rendementen van de S&P 500 kwamen eind jaren negentig en begin jaren 2000 voor rekening van een breder scala aan bedrijven, en dan met name ondernemingen die op zwakkere fundamenten steunden. Van 1995 tot 2000 bedroeg de rendementsbijdrage van de top 7 en top 100-ondernemingen aan het resultaat van de S&P 500 respectievelijk 25% en 83%. Over de afgelopen vijf jaar, van 2019 tot 2024, werden de rendementen van de S&P 500-index intussen voor 49% bepaald door de ‘Magnificent 7’ en voor 89% door de top 100-bedrijven.4 Met andere woorden, tijdens de internetzeepbel was een grotere groep bedrijven met zwakkere fundamentele factoren verantwoordelijk voor de indexrendementen. Nu we ons vandaag de dag in een cyclus bevinden waarin de winstgevendheid en de marges kritischer onder de loep worden genomen, zijn de bedrijven die deze resultaten wisten te behalen het meest beloond, terwijl andere achterbleven. De aanhoudende prestaties van de huidige Mag 7-bedrijven zullen daarom afhangen van hun vermogen om consequent sterke winsten en groei te realiseren.

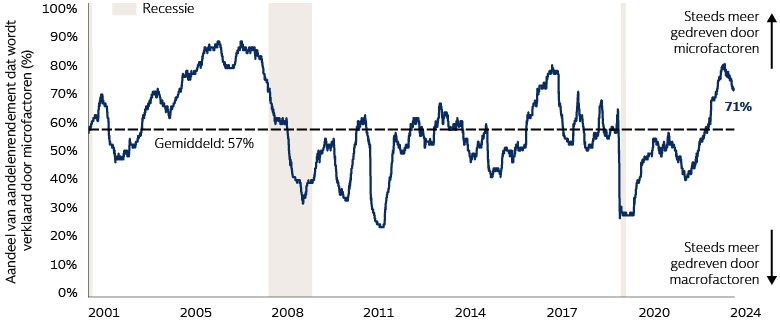

Hoge Tarieven Maken de Weg Vrij voor Actief Beheer

Nu de S&P 500-index via de grootste namen zo’n hoge mate van concentratie kent, is de hele indexwaardering met hen omhooggetrokken. Hierdoor zoeken beleggers naar alternatieven en andere manieren om te diversifiëren. Mogelijke oplossingen voor beleggers zijn het toepassen van een actievere benadering en het beleggen in individuele sectoren of specifieke namen die worden ondersteund door fundamentele factoren en tegelijkertijd complementair zijn aan de ‘Magnificent 7’. Wij zijn van mening dat de huidige macro-economische omstandigheden actief beheer ook bevorderen, vanwege de grotere spreiding en de afnemende correlatie tussen aandelen. Als gevolg hiervan zien we dat meer dan 70% van de rendementen wordt verklaard door microfactoren, waaronder de resultaatontwikkeling, het selecteren van de verschillende bestuurslagen, en de schuldenniveaus in verhouding tot een sectorbenchmark. Wij verwachten een hoger rendementspotentieel bij actieve beheerders die verschillende strategieën hanteren om deze bedrijfsspecifieke factoren te analyseren.

Bron: GS Global Investment Research en Goldman Sachs Asset Management. Per 29 februari 2024. De grafiek toont het deel van het zesmaandelijks rendement van een gemiddeld S&P 500-aandeel dat aan microfactoren is toe te schrijven. Met microfactoren worden bedrijfsspecifieke risico- en rendementsbronnen bedoeld, in plaats van macrofactoren zoals marktbèta, sectorbèta, omvang en waardering. Prestaties uit het verleden zijn geen voorspelling van toekomstige rendementen en garanderen ook geen toekomstige resultaten, die kunnen variëren. Alleen ter illustratie.

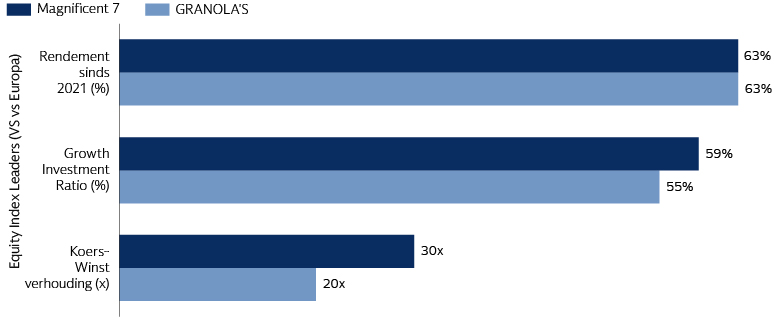

Magnifieke Vondsten in het Buitenland: Internationale Aandelen

Ook buiten de VS bestaan sterke bedrijven en investeringsmogelijkheden. Veel toppresteerders hebben daarbij een lagere volatiliteit en meer diversificatie op het gebied van sectoren buiten de technologie te bieden. De Europese aandelenmarkt lijkt bijvoorbeeld in die zin op de VS dat ze wordt gedomineerd door elf bedrijven: de GRANOLAS.5 Deze bedrijven vertegenwoordigen ongeveer een kwart van de marktkapitalisatie van de STOXX Europe 600-index en namen meer dan 50% van het rendement van de graadmeter in twaalf maanden voor hun rekening. Dit is vergelijkbaar met de concentratieniveaus en rendementsbijdrage van de ‘Mag 7’ aan de S&P 500 Index.6 Terwijl de GRANOLAS sinds 2021 dezelfde prestaties hebben geleverd als de ‘Magnificent 7’, deden zij dit met ongeveer de helft van de volatiliteit en twee derde van de waardering. In veel andere ontwikkelde en opkomende markten, zijn vergelijkbare topbedrijven als de GRANOLAS te vinden, zoals in Japan en India. Net als bij de S&P 500-index zijn de onderliggende fundamentele factoren van cruciaal belang, of het nu gaat om het kiezen van alternatieve indices om te diversifiëren of om een hogere tracking error te accepteren en af te wijken van de benchmark.

Bron: GS Global Investment Research en Goldman Sachs Asset Management. Per 12 februari 2024. GRANOLAS verwijst naar de 11 grootste Europese bedrijven op basis van marktkapitalisatie. Prestaties uit het verleden zijn geen voorspelling van toekomstige rendementen en garanderen ook geen toekomstige resultaten, die kunnen variëren. Alleen ter illustratie.

Potentieel voor Private Market-investeringen

Nu beleggers ernaar streven om, weg van geconcentreerde posities, verder te diversifiëren, openbaart het domein van de Private Market-investeringen zich volgens ons als een sterke kans. Verschillende factoren dragen bij aan een toenemend aandeel van kansen op het terrein van Private Market-investeringen: 1) het universum van niet-beursgenoteerde bedrijven is gegroeid terwijl dat van beursgenoteerde ondernemingen is gekrompen, 2) bedrijven zijn langer in privéhanden gebleven en hebben in die periode een groter deel van hun waarde gegenereerd, en 3) het innovatieve karakter van veel niet-beursgenoteerde bedrijven kan veel goeds beloven voor het opbouwen van de toekomst van economisch potentieel dat door technologie wordt aangedreven. Een versoepeling van het monetaire beleid en een grotere risicobereidheid onder beleggers vormen een cruciale kans voor de begunstigden van AI. De vraag is nu wanneer dat zal gebeuren en of die puzzelstukjes op hun plaats zullen vallen. Nu beleggers zich in een tijdperk van hogere kapitaalkosten op de veerkracht van de balans en de resultaten richten, zijn wij van mening dat de volgende groeigolf kan voortkomen uit zowel een verschuiving naar bedrijven met een lagere marktkapitalisatie als naar investeringen buiten de beurs om. In de huidige omstandigheden, die zich laten kenmerken door snelle veranderingen, moeten bedrijven zich aanpassen om goed gepositioneerd te blijven voor de toekomst. Eigenaarschap buiten de beurs om kan als eigendomsstructuur voor veel bedrijven de voorkeur genieten bij het verwezenlijken van transformatie en verbetering. De redenen daarvoor zijn de actieve houding van de eigenaren en een governance-structuur die er nauwgezet voor zorgt dat eigenaren en management op dezelfde lijn zitten. Wij zijn van mening dat het toevoegen van private equity aan een portefeuille ook kan bijdragen aan het diversifiëren van de blootstelling aan bedrijfsgrootte, sectorsamenstelling en ontwikkelingsfase van bedrijven. Net als bij actief beheer in het publieke domein, blijft de keuze van de manager van het grootste belang bij het navigeren door complexere beleggingsomstandigheden. Beleggers moeten rekening houden met de vaardigheden van de manager om fundamentele waarde in hun portefeuillebedrijven te kunnen creëren.

Uitzoomend

Het voelt ongemakkelijk om een index van 500 bedrijven te zien die voor een kwart van zijn marktkapitalisatie afhankelijk is van het lot van slechts zeven bedrijven. De reden daarvoor is dat in het verleden enkele van-piek-naar-bodemdalingen zichtbaar waren na perioden van hoge concentratieniveaus. De mate van concentratie in de huidige marktomstandigheden duidt er echter niet op dat een teruggang aanstaande is, maar zet eerder bedrijven in de schijnwerpers die veerkrachtige balansen hebben neergezet en vooroplopen in de groei in de technologiesector. In plaats van onze posities in sterke bedrijven en indices te verzilveren, kijken we naar het verder diversifiëren van de portefeuille binnen andere marktsegmenten die over het hoofd worden gezien en ondersteund worden door even sterke fundamentele factoren.

1 ‘Magnificent 7’ verwijst naar Nvidia, Microsoft, Google, Meta, Tesla, Apple en Amazon.

2 Bron: Goldman Sachs Asset Management, Bloomberg, Per 29 februari 2024.

2 Bron: Goldman Sachs Asset Management, Bloomberg, Per 31 december 2022.

2 Bron: Goldman Sachs Asset Management, Bloomberg, Per 27 februari 2024.

5 GRANOLAS verwijst naar de elf grootste Europese bedrijven op basis van marktkapitalisatie en omvat GlaxoSmithKline, Roche, ASML, Nestle, Novartis, Novo Nordisk, L'Oréal, LVMH, AstraZeneca, SAP en Sanofi.

2 Bron: Goldman Sachs Global Investment Research en Goldman Sachs Asset Management. Per 12 februari 2024.