Beleggen in financiële inclusie: Bevorderen van groei en creëren van welvaart

In het rood staan kan in de VS binnen enkele uren leiden tot honderden dollars aan bankkosten. Kleine ondernemingen in de armste delen van Europa hebben vaak moeite met het verkrijgen van de noodzakelijke financiering voor hun groei. Miljoenen mensen in opkomende landen hebben geen toegang tot financiële diensten omdat ze in gebieden wonen waar geen banken of zelfs geen internet is.

Dit zijn maar enkele voorbeelden van de obstakels die mensen met een laag inkomen en zij die wonen in achtergestelde gebieden moeten overwinnen als ze gebruik proberen te maken van het financiële stelsel. Naarmate de duurzame transformatie van de wereldeconomie steeds sneller gaat, realiseren beleidsmakers en beleggers zich steeds meer dat het verwijderen van deze barrières van essentieel belang is voor het creëren van een meer inclusieve economie.1 Het toenemend besef van het belang van financiële inclusie, gepaard met de trage aanpassing van traditionele geldverstrekkers, heeft ondernemingen wereldwijd ertoe aangezet nieuwe oplossingen te bedenken, wat heeft geleid tot een golf van innovaties waardoor de wereld voor duurzame beleggers is veranderd.

De Wereldbank definieert financiële inclusie als de toegang van personen en bedrijven tot noodzakelijke, betaalbare financiële producten en diensten – uitvoeren van transacties, verrichten van betalingen, sparen, krediet en verzekeringen – die tegemoet komen aan hun behoeften en op verantwoorde en duurzame wijze worden geleverd.2 Deze toegang kan mensen helpen om aan hun dagelijkse financiële behoeften op veiliger en betaalbare wijze te voldoen, hun weerstand in noodgevallen vergroten en te investeren in zaken die resulteren in toekomstige welvaart. De centrale rol die financiële inclusie speelt bij het bestrijden van de armoede en creëren van billijke groei wordt benadrukt door de VN, die het een allesbepalende factor noemt voor het verwezenlijken van de zeven Duurzame Ontwikkelingsdoelstellingen (Sustainable Development Goals, of SDG's), waaronder die welke betrekking hebben op het aanpakken van honger, de volksgezondheid en gendergelijkheid.3

Veel van de op het bevorderen van financiële inclusie gerichte oplossingen maken gebruik van nieuwe technologieën waarmee de financiële dienstverlening wordt verbeterd en de kosten ervan worden verlaagd, zoals een digitale bank in de VS die haar klanten bescherming biedt tegen in het rood staan. In enkele Afrikaanse landen met weinig banken en die niet beschikken over vaste breedbandverbinding, zijn ondernemingen bezig met het ontwikkelen van financiële diensten via mobiele-breedband en met gebruik van mobiele telefoons. Sinds 2015 maken Europese banken voor het creëren van middelen om leningen te verstrekken aan kleine ondernemingen in achtergebleven gebieden en mensen met een laag inkomen gebruik van een nieuw financieel product: sociale obligaties.

De markt voor het beleggen in financiële inclusie is inmiddels dermate volwassen dat dergelijke ondernemingen, die daadwerkelijk verschil maken voor hun klanten, beleggers tevens het vooruitzicht kunnen bieden van aantrekkelijke rendementen. Door het toepassen van een impactgerichte aanpak in activaklassen als private equity, sociale obligaties en aan de beurs verhandelde effecten, hebben beleggers zowel in ontwikkelde als in opkomende markten een uiteenlopend aantal opportuniteiten ter beschikking.

Onbetaalbare financiële diensten in ontwikkelde landen

De uitdaging waarvoor ontwikkelde landen zich bij het bevorderen van financiële inclusie gesteld zien, is het vergroten van de toegang tot betaalbare producten en diensten waardoor mensen in staat zijn welvaart op te bouwen. Zonder toegang tot het normale financiële stelsel zijn mensen voor het verrichten van transacties of het lenen van geld aangewezen op alternatieve dienstverlening, zoals kopen op afbetaling, huurkoop of het verpanden van bezittingen. De aanbieders van dergelijke diensten hanteren gewoonlijk minder strikte normen dan formele geldverstrekkers – zo vragen ze in de VS gewoonlijk niet naar de FICO-kredietscore van de klant (of in Nederland naar de BKR-score).4 Ook zijn ze vaak met name te vinden in armere wijken, waardoor ze gemakkelijk toegankelijk zijn. De producten die ze aanbieden zijn echter duur en bieden geen opportuniteit tot het creëren van welvaart.

De omvang van dit probleem - zelfs in welvarende landen – is zichtbaar in de VS, waar in 2021 5,9 miljoen huishoudens "bankloos" waren, wat inhoudt dat ze niet beschikten over een rekening-courant or spaarrekening bij een bank of andere financiële instelling. Nog eens 18,7 miljoen Amerikaanse huishoudens waren “ondergebankierd.” Dit houdt in dat ze wel een bankrekening hebben, maar desondanks vaak gedwongen zijn hun toevlucht te zoeken tot alternatieve diensten, zoals het afsluiten van leningen tegen torenhoge rentes van schimmige bedrijfjes, of het verpanden van hun bezittingen bij pandjeshuizen.5

Het concept van financiële inclusie omvat echter veel meer dan het hebben van een bankrekening. De pijn en stress van uitsluiting wordt op veel manieren gevoeld. Door grote Amerikaanse banken in rekening gebrachte rente voor in het rood staan bedraagt meer dan US$ 11 miljard per jaar, waarvan 84% in rekening wordt gebracht bij mensen met een gemiddeld banksaldo van minder dan US$ 350.6 Bij elkaar leeft 64% van de Amerikaanse consumenten van de ene salarisbetaling tot de volgende; zelfs van hen die meer dan US$100.000 per jaar verdienen is dat 48%.7

Private Equity: Bevorderen van fintech-oplossingen

Financiële technologie ("fintech") bedrijven in ontwikkelde landen hebben het voortouw genomen bij het vinden van oplossingen om financiële diensten betaalbaarder te maken en ze beter aan te passen aan de behoeften van consumenten met een laag inkomen. De alomtegenwoordigheid mobiele telefoons, moderne software - met name cloud- computing - de beschikbaarheid van interfaces voor het programmeren van applicaties ("API") en AI, creëert unieke mogelijkheden om de toegang tot financiële dienstverlening te transformeren en te verbeteren.

Naar onze mening biedt fintech de komende tien jaar een van de meest aantrekkelijke beleggingsopportuniteiten op het gebied van financiële inclusie. De private equity markt kan blootstelling verschaffen tot deze snel veranderende situatie door te beleggen in nieuwe digitale bedrijven die zich met name richten op onderbediende consumenten en in leveranciers van software met ingebouwde financiële producten bestemd om welvaart te creëren, bijvoorbeeld door de gebruikservaring met uitkeringsinstanties te verbeteren. We denken dat onderhandse markten zich in een goede positie bevinden voor het financieren van de ontwikkeling van deze innovatieve bedrijven, die wellicht aanzienlijke kapitaalsinvesteringen en tijd nodig hebben om hun volledig potentieel te realiseren.

Een voorbeeld hiervan is een niet-genoteerde Amerikaanse fintechonderneming die samenwerkt met regionale banken bij het aanbieden van goedkope bankdiensten via haar platform. Door rekeningen-courant en spaarrekeningen aan te bieden zonder maandelijkse kosten of minimum saldo-vereisten, worden de kosten om toegang te verkrijgen tot elementaire bankdiensten gedrukt. Haar streven naar het verbeteren van de toegang tot betaalbare financiële diensten omvat daarnaast een gratis roodstandfaciliteit en een creditcard zonder jaarlijkse vergoedingen, rentekosten of boetes voor te laat betalen.8 Deze en andere vergelijkbare bedrijven tonen aan dat het mogelijk is levensvatbare ondernemingen op te bouwen die zich richten op het bedienen van de onderbedienden.

Sociale obligaties: Ondersteunen van kleine bedrijven

Wanneer ze geen toegang hebben tot het financiële stelsel ondervinden kleine ondernemingen dezelfde pijn als personen en huishoudens. Een van hun grootste problemen is het aantrekken van middelen om hun uitbreiding te financieren. Zo meldde 24% van het midden- en kleinbedrijf (MKB) in de eurozone in de eerste helft van 2023 dat ze ernstige problemen ondervinden bij het verkrijgen van financiering vanwege de hogere kosten voor lenen en het aanscherpen van de leningsvoorwaarden voor het MKB door de banken.9

Gezien de voorname rol die ze spelen bij het bevorderen van inclusieve groei, kan de moeite die kleine bedrijven hebben bij het verkrijgen van financiering grote gevolgen hebben voor de gemeenschap waarin zij actief zijn. Zo creëren 25 miljoen MKB's - 99% van alle ondernemingen - 85% van alle nieuwe banen in de Europese Unie.10 Micro-ondernemingen, die een sleutelrol spelen bij het creëren van banen in Europese regio's die kampen met hoge werkloosheid zullen waarschijnlijk nog minder snel geneigd zijn te proberen een lening los te peuteren bij een bank dan grotere ondernemingen, gezien de geringere kans op acceptatie, de strenge regels voor het verstrekken van zekerheden, de hoge rente en de ingewikkelde procedures.11

Sommige Europese banken hebben hierop gereageerd door het uitgeven van sociale obligaties om middelen te creëren voor het verstrekken van dergelijke leningen en zo de financiële inclusie van het MKB te bevorderen.12 Zo heeft een Spaanse kredietverstrekker de opbrengst van de uitgifte van sociale obligaties aangewend voor het financieren van leningen aan zelfstandigen, micro- en kleine ondernemingen in economisch achtergestelde regio's in Spanje. Daarnaast gebruikt zij sociale obligaties om leningen te verstrekken aan personen met een laag inkomen zodat deze toegang hebben tot fatsoenlijke en betaalbare huisvesting, kunnen voldoen aan de basisbehoeften van hun gezin en toegang hebben tot gezondheidszorg.13

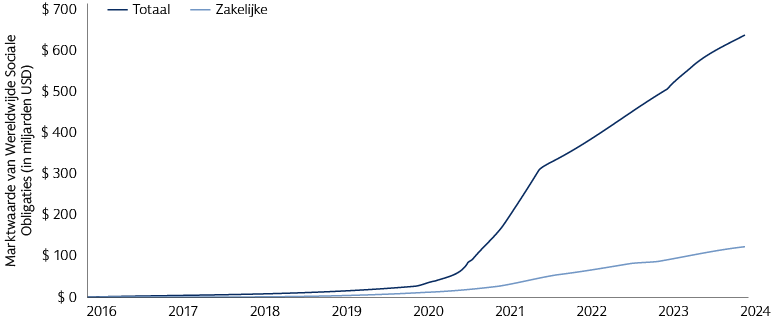

Als gevolg van de grote vraag van beleggers is de omvang van de markt voor sociale obligaties in minder dan tien jaar toegenomen tot US$ 630 miljard.14 Voor emittenten kan het voldoen aan deze vraag een kost-efficiënte manier zijn om middelen te vergaren voor het financieren van projecten ter bevordering van de financiële inclusie en andere doelstellingen.15 Anderzijds vormen sociale obligaties een manier voor beleggers om hun duurzaamheidsdoelstellingen te verwezenlijken zonder dat dit ten koste gaat van hun liquiditeit of het rendement. Een belangrijk kenmerk van sociale obligaties is dat in de juridische documentatie ervan wordt aangegeven hoe de opbrengst gebruikt zal worden, waarbij het doel is om alleen die projecten te financieren die duidelijke sociale voordelen bieden. Van emittenten wordt daarnaast verwacht dat ze jaarlijks verslag uitbrengen van de projecten die worden gefinancierd met sociale obligaties en van de impact ervan.

Bron: Goldman Sachs Asset Management, Bloomberg. 31 december 2023.

Het bieden van toegang tot financiële diensten aan mensen in opkomende landen.

De obstakels voor financiële inclusie zijn in opkomende landen nog groter dan in de ontwikkelde landen. Vrijwel alle van de 1,4 miljard volwassenen die bankloos waren in 2021 woonden in opkomende landen. Als gevolg daarvan werden alle digitale betalingen in ontwikkelende landen uitgevoerd of ontvangen door slechts 57% van de volwassen bevolking, tegen 95% in hoog-ontwikkelde landen.16

Voor het vergroten van de financiële inclusie in deze regio's dienen mensen meer beschikking te krijgen tot rekeningen waarop ze op veilige en beveiligde wijze hun salaris kunnen ontvangen en betalingen kunnen verrichten. Dit is meer dan slechts een gemak: deze rekeningen openen de deur naar efficiënter sparen, goedkopere leningen, verkrijgen van een verzekering en investeren in elementaire behoeften als gezondheidszorg en onderwijs.

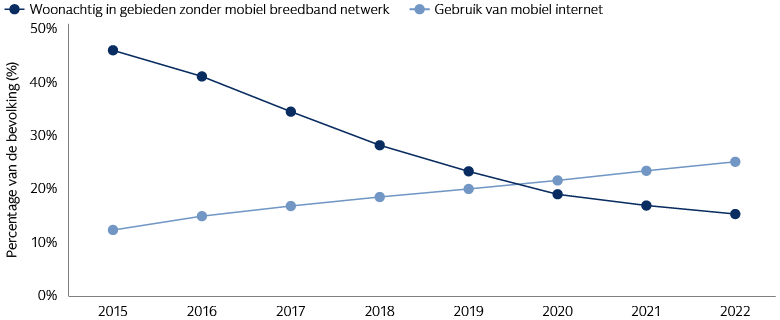

In gebieden waar banken schaars zijn, kunnen mobiele financiële diensten een efficiënte oplossing bieden; het stelt landen tevens in staat de traditionele financiële infrastructuur van de ontwikkelde wereld over te slaan. In veel gevallen is de eerste stap echter het verbeteren van de toegang tot het internet. In 2021 beschikten naar schatting 2,9 miljard mensen nog altijd niet over een internetverbinding, waarvan 1,7 miljard in de Azië-Pacific regio – voor het merendeel in China en India – en ca. 740 miljoen in Afrika.17 Daarnaast is er sprake van grote verschillen tussen stedelijke gebieden en het platteland.

Impact Equity: Opbouwen van het netwerk

Beleggingsstrategieën die zich richten op het behalen van impact en rendement op genoteerde aandelen kunnen het tekort aan internetverbindingen verminderen en de financiële inclusie wereldwijd vergroten. Om een positieve impact te hebben, moeten bedrijven unieke en innovatieve producten en diensten aanbieden. Technologie staat hierbij, net als in ontwikkelde landen, centraal, met dien verstande dat de activiteiten in opkomende landen meer gericht zijn op het opbouwen van infrastructuur voor mobiele financiële dienstverlening.

Zo is een onderneming bezig met het ontwikkelen van een telecommunicatie-infrastructuur in Afrikaanse landen ten zuiden van de Sahara, van Madagascar tot Senegal. Deze onderneming bezit en exploiteert meer dan 14.000 zendmasten en biedt mobiele dekking aan meer dan 144 miljoen mensen, met name op het platteland. Hierdoor is deze onderneming een belangrijke speler geworden in de uitrol van mobiele diensten in Afrika en een belangrijk instrument voor het realiseren van digitale inclusie.18

Een andere onderneming maakt gebruik van deze infrastructuur om betaalbare mobiele diensten aan te bieden aan 151 miljoen consumenten verspreid over 14 Afrikaanse landen, waaronder dataklanten en gebruikers van haar mobiele geldactiviteiten.19 Haar streven is om ervoor te zorgen dat zo'n 90% van de bevolking in de landen waarin zij actief is in 2030 toegang heeft tot mobiele netwerkdiensten. De onderneming heeft daarnaast doelen gesteld ten aanzien van financiële inclusie, zoals het vergroten van het aantal vrouwen dat gebruik maakt van haar mobiele geldproduct.20

Bron: GSMA, Goldman Sachs Asset Management. Gegevens per 31 december 2022.21

Impact en rendement

De door de technologie in gang gezette revolutie in de financiële dienstverlening heeft de markt voor beleggers die financiële inclusie en duurzame groei wensen te vergroten, veranderd. Fintech-ondernemingen in ontwikkelde landen die essentiële diensten betaalbaar maken, breiden zich snel uit, wat de levensvatbaarheid aantoont van een ondernemingsmodel gebaseerd op het opnemen van onderbediende personen in het financiële stelsel. Ondernemingen in opkomende landen passen met succes technologie toe om miljoenen mensen mobiele diensten aan te bieden via het internet en hen aan te sluiten op het financiële netwerk. Daarnaast maken traditionele financiële firma's gebruik van innovatieve producten als sociale obligaties om middelen bijeen te brengen voor het verstrekken van leningen aan mensen met een laag inkomen en aan kleine ondernemingen. Deze ondernemingen laten beleggers zien welke lange weg beleggen in financiële inclusie de laatste jaren al heeft afgelegd. Ooit beschouwd als een niche belegging, is de markt inmiddels zo ver ontwikkeld dat het tweeledige doel van duurzaam beleggen – hebben van maatschappelijke impact en behalen van rendement – steeds meer hand in hand gaat.

1 Zo geeft de Wereldbank aan dat het garanderen van universele en betaalbare toegang tot financiële dienstverlening van “essentieel belang” is bij het reduceren van extreme armoede en het bevorderen van welvaart voor iedereen. Zie “Financial Inclusion” op de website van de Wereldbank. 6 februari 2023.

2 Idem

3 “Annual Report to the Secretary-General,” United Nations Secretary-General’s Special Advocate for Inclusive Finance for Development. September 2018. De in 2015 vastgestelde 17 SDG's vormen het middelpunt van het 15-jarig actieplan van de VN om het milieu te beschermen, armoede te bestrijden en ongelijkheid te verkleinen.

4 Een FICO-score is een kredietscore die wordt gebruikt om het risico te bepalen dat een geldlener niet in staat zal zijn om zijn lening op tijd af te lossen. FICO staat voor Fair Isaac Corporation, een pionier op gebied van het ontwikkelen van een methode voor het vaststellen van een kredietscore op basis van gegevens verkregen van kredietinformatiebureaus. Zie “What Is a FICO Score,” Consumer Financial Protection Bureau. 4 september 2020.

5 “FDIC National Survey of Unbanked and Underbanked Households,” FDIC. 24 juli 2023. De betreffende producten en diensten zijn: money orders (postwissels), innen van cheques of internationale geldoverboekingen (niet-bancaire transacties); huurkoopdiensten, payday loans (leningen met de eerstvolgende salarisuitkering als zekerheid), verpanding, verwachte belastingteruggaaf als zekerheid en auto title loans (leningen met een auto als onderpand) (niet-bancaire kredieten). Uit onlangs door de Fed gepubliceerde gegevens over bankloze personen blijkt dat 6% van de Amerikaanse volwassenen in 2022 “bankloos” waren, wat inhoudt dat zij of hun echtgenoot of partner niet beschikte over een rekening-courant, spaarrekening of geldmarktrekening. Zie “Economic Well-Being of U.S. Households in 2022,” Board of Governors of the Federal Reserve System. Mei 2023.

6 “Overdraft Fees: Banks Must Stop Gouging Consumers During the COVID-19 Crisis,” Center for Responsible Lending. Juni 2020.

7 “48 Percent of Americans With Annual Incomes Over $100,000 Live Paycheck to Paycheck, 9 Percentage Points Higher Than First Reported in June 2021,” Persbericht LendingClub. 3 maart 2022. Gegevens per januari 2022.

8 Volgens op haar website gepubliceerde bedrijfsinformatie. 20 februari 2024.

9 “The European Small Business Finance Outlook 2023,” European Investment Fund Research and Market Analysis. December 2023.

10 “Access to Finance,” Website Europese Commissie. 21 februari 2024. Micro, kleine en middelgrote bedrijven (MMKB's) voeren wereldwijd 90% van alle bedrijfsactiviteiten uit, bieden werkgelegenheid aan meer dan 60% van de bevolking en produceren de helft van het bruto binnenlands product. Zie “Supporting small businesses to achieve inclusive growth for all,” UN Department of Economic and Social Affairs. 27 juni 2023.

11 “The European Small Business Finance Outlook 2023,” European Investment Fund Research and Market Analysis. December 2023.

12 Sociale obligaties zijn vastrentende waarden die een maatschappelijk element bevatten. De financiële kenmerken ervan, zoals structuur, risico en rendement, zijn vergelijkbaar met die van traditionele obligaties. Het voornaamste verschil is dat in de wetelijke documenten van sociale obligaties wordt vastgelegd hoe de opbrengst ervan wordt aangewend, met als doel uitsluitend die projecten te financieren die duidelijke maatschappelijke voordelen bieden, zoals de bouw van betaalbare woningen, het creëren van banen en de uitbreiding van de toegang tot onderwijs en gezondheidszorg. Sociale obligaties zijn daarnaast gewoonlijk bedoeld om specifieke bevolkingsgroepen te helpen, zoals werklozen, laaggeschoolden en mensen die onder de armoedegrens leven.

13 Door de onderneming gepubliceerde informatie. December 2023.

14 Goldman Sachs Asset Management, Bloomberg. 31 januari 2024. De eerste formele sociale obligatie is begin 2015 uitgegeven door het Instituto de Crédito Oficial (ICO), een investeringsbank van de Spaanse staat.

15 Bewijs van de vraag van beleggers is te vinden in de inschrijvingen op sociale obligaties. Zo heeft CADES – een Franse overheidsinstelling en de grootste uitgever van sociale obligaties – begin 2023 voor € 5 miljard aan sociale obligaties uitgegeven. Er was voor meer dan € 31 miljard ingeschreven op deze obligatie, op dat moment een record belangstelling voor een door deze instelling uitgegeven obligatie. Zie “The Newsletter,” nr. 46. CADES. Februari 2023. CADES (Caisse d’amortissement de la dette sociale) is opgezet door de Franse staat met als doel de Franse sociale schuld af te lossen.

16 “The Global Findex Database 2021,” World Bank Group. Juni 2022.

17 “Global Connectivity Report 2022,” International Telecommunication Union. Juni 2022.

18 Volgens op haar website gepubliceerde bedrijfsinformatie. 22 februari 2024.

19 Door de onderneming gepubliceerde informatie. 31 december 2023.

20 Door de onderneming gepubliceerde informatie. 2022.

21 “The State of Mobile Internet Connectivity Report 2023,” website GSMA. 23 februari 2024. GSMA staat voor Global System for Mobile Association, een bedrijfsorganisatie die de belangen van mobiele netwerkaanbieders behartigt.