Industrialiseren van alfa: Een beschouwing van multi-manager hedgefondsen en eigentijdse allocatiestrategieën

Multi-manager hedgefondsen zijn de laatste jaren enorm in opkomst. Multi-manager hedgefondsen, ook wel “multi-managerplatforms”, “multi-PB fondsen” of “pod shops” genoemd, worden gekenmerkt door hun strategie om kapitaal toe te wijzen aan meerdere portefeuillebeheerders (PB's), die vervolgens zelfstandig beleggen, in plaats van een beleggingsproces uit te voeren dat is vastgesteld door één centrale besluitvormer. Deze ondernemingen bestaan gewoonlijk uit een groep van senior beleidsmakers die besluiten neemt ten aanzien van de toewijzing van kapitaal, en een centrale risicobeheersfunctie die verantwoordelijk is voor het beheersen van de risico's voor zowel het gehele fonds als voor elke PB afzonderlijk.

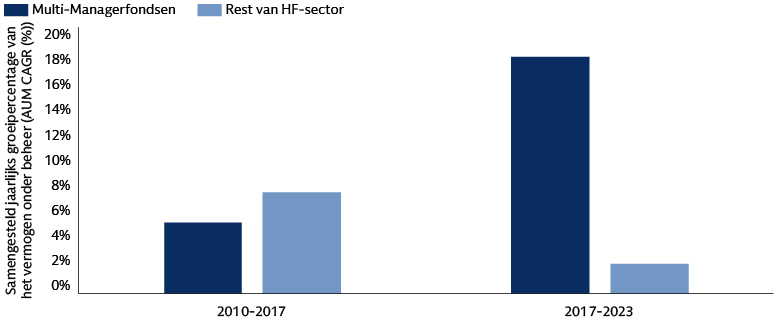

Multi-manager hedgefondsen hebben de afgelopen jaren betere voor het risico gecorrigeerde resultaten behaald, met lagere correlaties, dan de hedgefondssector in het algemeen. Deze resultaten hebben de nodige interesse gewekt van beleggers, en multi-manager bedrijven zagen hun vermogen onder beheer tussen 2017 en 2023 dan ook met 175% toenemen, terwijl de rest van de sector in dezelfde periode slechts met 13% groeide.1 Multi-manager bedrijven hebben hun grotere schaal (en hogere vergoedingen) aangewend om hun concurrentiepositie te verstevigen, resulterend in wat sommigen een "wapenwedloop" hebben genoemd bij het aantrekken van talent, het uitbreiden van de strategieën en het invoeren van geavanceerde infrastructuur, technologie en gegevensstrategieën.

Bron: Goldman Sachs, GBM Prime Insights & Analytics, 30 juni 2023.

Multi-manager hedgefondsen gaan als gevolg van de toegenomen risico's en de overwegingen die gepaard gaan met hun snelle groei steeds behoedzamer te werk en proberen uit alle macht te voorkomen dat ze slachtoffer worden van hun eigen succes. Om het snel groeiende vermogen onder hun beheer te beheersen, zien multi-manager fondsen zich gesteld voor de uitdaging om hun beleggingsteams uit te breiden terwijl het aanbod van hoog gekwalificeerd beleggingstalent eindig is en er een limiet is aan de vergoedingen die ze in rekening kunnen brengen zonder dat dit ten koste gaat van hun toekomstige rendementen. Multi-manager hedgefondsen hebben daarnaast getracht nieuwe beleggingsstrategieën te ontwikkelen, waardoor bedrijven steeds meer op elkaar zijn gaan lijken en er minder verschil is in posities, en concurreren ook in andere opzichten steeds meer met elkaar. Als gevolg hiervan gaan platforms er steeds vaker toe over om mensen bij andere platformen "weg te lokken”, terwijl de toegenomen concurrentie en de steeds meer op elkaar lijkende strategieën het alfapotentieel en datgene wat een platform onderscheidt steeds meer onder druk zet. Nu veel multi-manager fondsen steeds meer hun toevlucht nemen tot leverage en vergelijkbare stijlen van risicobeheersing toepassen, we zien een groter potentieel voor frequentere en ernstigere “deleveraging”-gebeurtenissen. Daarbij komt dat de meest gewilde multi-manager bedrijven hebben getracht hun concurrentiepositie te verbeteren en de vraag van klanten te titreren door de beleggingsvoorwaarden te wijzigen, als gevolg waarvan toegang tot deze bedrijven steeds moeilijker is geworden, vanwege de hoge vergoedingen en omdat limited partners (LP's) slechts over beperkte liquiditeitsrechten beschikken.

De snelle groei van de multi-manager hedgefondsen en de grote veranderingen die de afgelopen jaren in deze sector hebben plaatsgevonden, heeft menig persoon in de sector zich doen afvragen: “is de grens bereikt’?” Hoewel er geen eenduidig antwoord op deze vraag kan worden gegeven, denken we dat goed gestructureerde en innovatieve multi-manager platformen zullen blijven gedijen, terwijl andere het moeilijk zullen vinden succes te blijven boeken en het onderspit zullen delven. In feite zijn enkele van de grote platforms er de laatste jaren al toe overgegaan een deel van hun vermogen terug te sluizen naar beleggers teneinde verwatering van het rendement te voorkomen, wat erop wijst dat sommige beheerders zich realiseren dat er grenzen zijn aan het aanwenden van steeds meer vermogen. We zijn verder van mening dat beleggers de beste toegang tot vaardigheden in de hedgefondssector hebben wanneer ze kiezen voor een onbeperkte aanpak tot meerdere strategieën en structuren – hoewel multi-manager platforms veel van het beschikbare talent hebben weggekaapt, zijn er nog genoeg competente beleggers over die ook wel wat in hun mars hebben. Er zijn genoeg getalenteerde hedgefondsbeheerders over buiten de multi-manager bedrijven, hetzij uit eigen keus – sommige beheerders geven de voorkeur aan ondernemerschap of beheren strategieën liever op hun eigen manier – of als gevolg van de strikte portefeuille- en risicovoorschriften om actief te kunnen zijn in een multi-manager model, dat niet voor alle soorten strategieën en beleggingsvormen geschikt is. Naar onze mening hebben beleggers de beste kans om te profiteren van alle beschikbare vaardigheden door alle soorten hedgefondsstrategieën in overweging te nemen. Alfapotentieel kan worden gemaximaliseerd via een aanpak die zowel multi-managerfondsen als andere hedgefondsstrategieën omvat en die deze beheerdersbeleggingen aanvullen met andere alfa genererende opportuniteiten, zoals co-beleggingen en structurele innovaties zoals afzonderlijk beheerde accounts (SMA's).

Basiselementen van het multi-manager bedrijfsmodel

Multi-manager hedgefondsen volgen een strategie die is gebaseerd op het toewijzen van kapitaal aan meerdere portefeuillebeheerders (“PB's”, ook wel “pods” genoemd). Dit kapitaal wordt zelfstandig door de PB's beheerd en elk van hen wordt beloond op basis van zijn eigen prestaties en niet op het totaalresultaat van alle PB's. Grote multi-manager bedrijven kunnen wel meer dan 100 PB's hebben, terwijl kleinere bedrijven meer geconcentreerd zullen zijn, hoewel het zelden voorkomt dat ze slechts enkele PB's hebben, want het beschikken over meerdere PB's is juist wat dit soort firma's onderscheidt. De PB's van deze bedrijven beschikken vaak elk over hun eigen expertise, zoals de handel op een specifieke aandelenmarkt, optreden als arbiter bij fusies&overnames, of op specifieke wijze handelen in rentes. PB's voeren gewoonlijk strategieën uit die zijn gericht op het consistent genereren van alfa, en in beperkte mate van bèta, en met een geringe correlatie met bredere markten. Multi-manager platforms passen daarnaast gewoonlijk een strikte portefeuille-opbouw en risicobeheer toe, die zodanig zijn opgezet dat de portefeuilles die worden beheerd door PB's overeenkomen met hun specifieke expertise en tevens ertoe strekken om de negatieve impact die een afzonderlijke PB op de overkoepelende portefeuille kan hebben te beperken. Multi-managerfondsen bedienen zich gewoonlijk van verschillende niveaus van leverage om de door de afzonderlijke PB's gegenereerde alfa te versterken.

Evolutie van de multi-manager hedgefondsen en hun impact op de sector

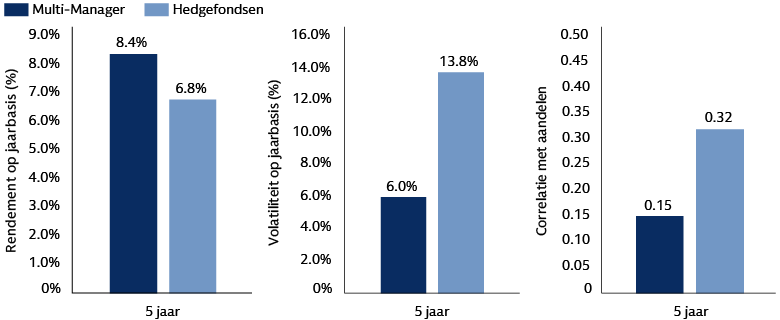

In de periode na de wereldwijde financiële crisis, die een herstel zag van de gehele hedgefondssector, groeiden multi-manager hedgefondsen aanvankelijk langzamer dan de sector in zijn geheel. Dit was deels toe te schrijven aan bepaalde directionele strategieën die, naarmate de markten zich herstelden van de klappen in 2008-2009, in staat bleken buitengewone resultaten te behalen. Daarnaast waren veel beleggers huiverig om in deze onzekere tijden posities te nemen in multi-manager fondsen, gezien hun beperkte transparantie en hoge mate van leverage. Deze trend begon echter rond 2017 te veranderen; sinds die tijd zijn multi-manager strategieën meer dan zes keer harder gegroeid dan de rest van de hedgefondssector, naarmate beleggers het bedrijfsmodel steeds meer begonnen te omarmen omdat de beheerders de belofte van consistente, niet-gecorreleerde, door alfa gevoede kenmerken bleken te kunnen inlossen. Multi-manager hedgefondsen hebben in de afgelopen vijf jaar hogere rendementen behaald, met aanzienlijk minder volatiliteit en lagere correlatie met aandelen, dan de samengestelde sector van algemene hedgefondsen en multi-strategie (in tegenstelling tot multi-manager) fondsen.2

Bron: Goldman Sachs, GBM Prime Insights & Analytics, 30 juni 2023.

Hoewel samengestelde rendementen van multi-managerfondsen aantrekkelijk zijn, is de spreiding zowel in absolute termen als qua Sharpe-ratio aanzienlijk – op basis van de meest recente 5-jaarlijkse steekproefgegevens van Goldman Sachs Prime Services bedraagt het rendement van multi-managers in het 75e percentiel 11,0%, terwijl het rendement van het 25e percentiel slechts 4,8% is. Over dezelfde periode bedroeg de Sharpe-ratio van het 75e percentiel 1,54, aanzienlijk meer dan de Sharpe-ratio van 0,52 voor beheerders in het 25e percentiel. We denken dat deze spreiding zal blijven bestaan, gezien de hevige concurrentie tussen gevestigde multi-managerfondsen en de aanzienlijke toename van nieuwe fondsen. Beleggers zullen dan ook uiteenlopende ervaringen hebben met multi-manager beleggingen, afhankelijk van wat voor besluiten ze nemen ten aanzien van de beheerderselectie.

Bron: Goldman Sachs Prime Services, The Evolution of the Multi-Manager Landscape, september 2023

Competitieve dynamiek in het multi-manager segment

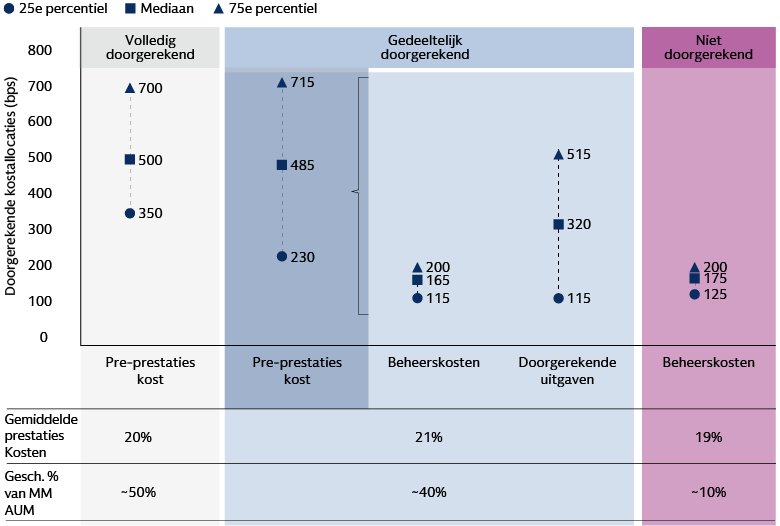

Voor de huidige best presterende beheerders is het blijven behalen van sterke rendementen geen uitgemaakte zaak en vergt dit doorlopende aandacht. De toegenomen vraag van beleggers heeft menig multi-managerfonds ertoe gebracht miljarden aan nieuw vermogen te aanvaarden en hen gedwongen hun activiteiten zo snel mogelijk op te schalen om dit vermogen in te kunnen aanwenden – waardoor ook de vraag naar PB's is toegenomen en sommige bedrijven volledig nieuwe strategieën hebben ontwikkeld om hun activiteiten te diversifiëren. Een essentieel onderdeel van het multi-manager bedrijfsmodel dat deze schaalvergroting mogelijk heeft gemaakt, is de “pass-through” vergoedingstructuur, die beheerders in staat stelt de kosten voor de exploitatie en het beheer van het fonds door te berekenen aan beleggers (naast de gebruikelijke vaste management fee). De pass-through vergoedingstructuur wordt, naast de eveneens in rekening gebrachte, prestatie-gerelateerde incentive fee, door vrijwel alle multi-manager bedrijven toegepast; 8 van de 9 firma's die de afgelopen vijf jaar zijn opgericht passen geheel of gedeeltelijk een pass-through model toe.

Doordat de pass-through vergoedingen het mogelijk maakt aantrekkelijke verloningspaketten in het vooruitzicht te stellen, is het makkelijker voor bedrijven om beheerders aan te werven. Het totale personeelsbestand van multi-manager bedrijven is tussen 2015 en 2023 meer dan verdrievoudigd, van ca. 5.300 personen tot meer dan 18.000, terwijl het personeelsbestand in de rest van de hedgefondssector in dezelfde periode met slechts ca. 10% toenam (van 44.000 tot 48.400).3 De pass-through vergoedingen hebben niet alleen een snelle uitbreiding van het personeelsbestand mogelijk gemaakt, maar multi-manager bedrijven ook in staat gesteld nieuwe strategieën te ontwikkelen, alsmede de daarvoor noodzakelijke infrastructuur, technologie en gegevensstrategieën. Tijdens deze periode van groei was er in de multi-managersector ook sprake van een verschuiving in de verhouding tussen beleggend en niet-beleggend personeel – in 2015 was 60% van de werknemers een beleggingsdeskundige, tegen 46% in 2023 – wat duidt op een aanzienlijke operationele complexiteit waarvan sprake is in grote en groeiende multi-manager hedgefondsen.

Hoewel multi-manager bedrijven hun vermogen zien toenemen, waardoor de kosten voor beleggers over een grotere basis worden verspreid, is de stijging van de operationele kosten van veel firma’s groter dan de toename van het door hen beheerde vermogen, waardoor de kosten die aan beleggers in rekening worden gebracht aanzienlijk zijn gestegen. In 2023 bedroegen de kosten van de pass-through structuur (inclusief de beheervergoedingen) voor beheerders naar schatting 5%, waarna ook nog een incentive fee in rekening wordt gebracht.4 Beheerders die geheel of volledig een pass-through vergoeding in rekening brengen, presteerden in 2023 op bruto basis aanzienlijk beter dan beheerders die dat niet deden, wat erop duidt dat de hoge uitgaveniveaus van bedrijven die een pass-through vergoeding hanteren hen in staat stellen beter te presteren. Als echter alle vergoedingen in overweging worden genomen, blijkt dat het verschil aanmerkelijk kleiner is, hoewel beheerders die een pass-through vergoeding hanteren op netto basis nog altijd iets beter presteren. Sommige beleggers beschouwen de relatief hoge vergoedingen en uitgaven als een noodzakelijk kwaad, omdat deze beheerders in staat stellen een sterke concurrentiepositie te behouden, terwijl anderen liever wat lagere kosten zouden zien. Vanwege de hoge vergoedingen ontvangen beleggers een lager aandeel in de door de multi-managerfondsen gerealiseerde rendementen; zo ontvingen zij in 2021 nog 54% van het gegenereerde rendement, terwijl dit in 2023 nog maar 41% was.5 Hoewel deze cijfers in bepaalde opzichten een beetje kort door de bocht zijn, is het voor beleggers wel van belang dat erop wordt toegezien dat beheerders die een pass-through structuur hanteren dit weloverwogen doen, zodat beheerders en beleggers een wederzijds voordelige partnerschap ervaren.

Bron: Barclays, “Multi-Manager Hedge Funds Review”, januari 2024

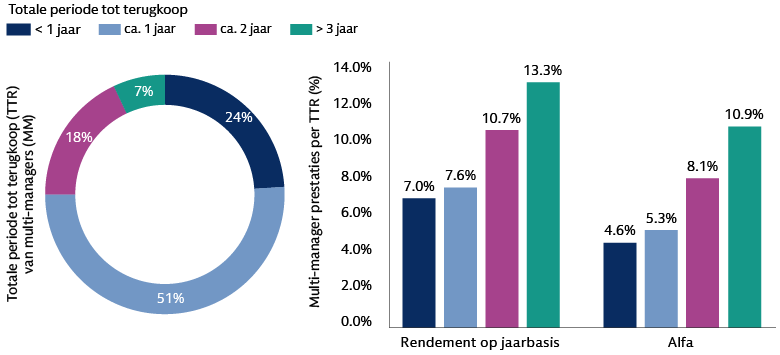

Naast het in rekening brengen van hogere vergoedingen, hebben veel multi-manager bedrijven ook hun liquiditeitsvoorwaarden verruimd. Ca. 25% van de multi-managersector hanteert inmiddels liquiditeitsvoorwaarden die voorschrijven dat terugkoop pas na meer dan twee jaar mogelijk is6, terwijl enkele van de bekendste beheerders zelfs een terugkooptermijn hanteren van 3 à 5 jaar. Beheerders hebben deze praktijk verdedigd door te stellen dat het de noodzakelijke stabiliteit biedt voor het uitvoeren van meerjarige initiatieven, waardoor alfa kan worden gerealiseerd en PB's kunnen worden geworven en behouden bij het pitchen van hun bedrijf ten opzichte van concurrenten met meer liquide voorwaarden. Bedrijven die de langste terugkooptermijnen hanteren, hebben de afgelopen 5 jaar beter gepresteerd;7 het is daarbij echter van belang om te realiseren dat de betere prestatie deze bedrijven waarschijnlijk ook in staat hebben gesteld minder liquide voorwaarden op te leggen – met andere woorden, er is waarschijnlijk sprake van correlatie tussen een sterke prestatie en de mogelijkheid van een beheerder om minder liquide vermogen van beleggers aan te trekken.

Bron: Barclays, “Multi-Manager Hedge Funds Review”, januari 2024.

Vergelijkingen met andere hedgefondsmodellen – Multi-PB Platform HF's deden eerst de grenzen tussen "Direct vs Fund of Funds" vervagen en nu die van "eigen vs extern"

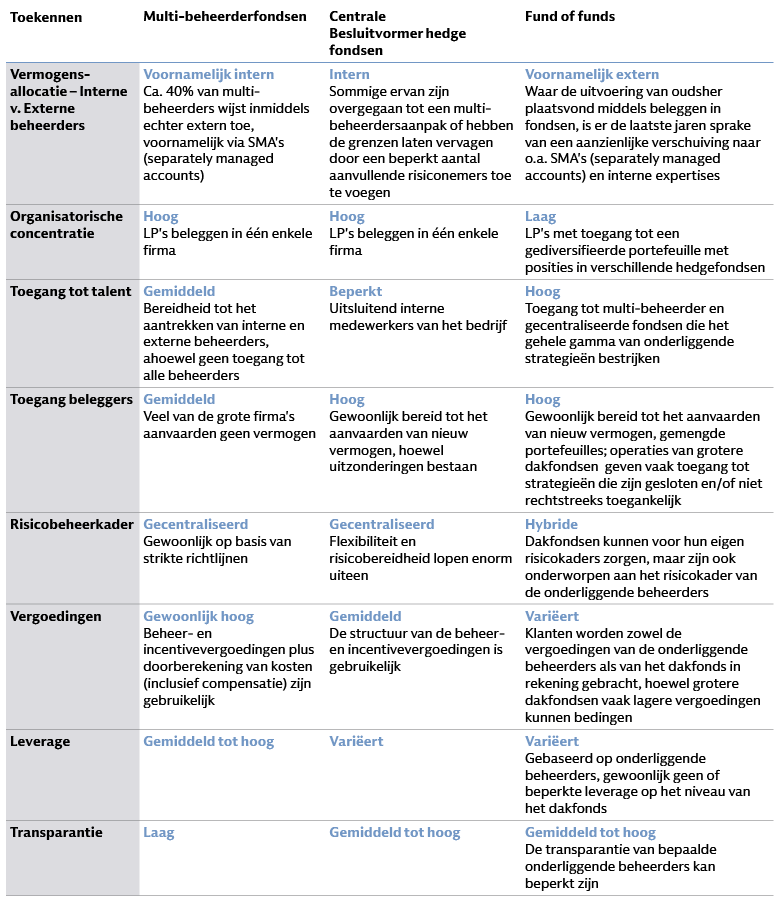

De verschuiving van vermogen naar multi-manager bedrijven heeft geresulteerd in verschillende interessante ontwikkelingen in de manier waarop deze beheerders hun activiteiten uitvoeren en hebben daarnaast een domino-effect gehad op de hedgefondssector in zijn algemeen. Multi-manager strategieën vertonen overeenkomsten en verschillen met zowel “traditionele” hedgefondsmodellen, die zijn gebaseerd op gecentraliseerde besluitvorming, als met een 'fund of funds' model, waarbij de grenzen tussen deze modellen de afgelopen jaren aanzienlijk zijn vervaagd. Waar bijvoorbeeld fondsen met slechts een PB eerder fondsen exploiteerden ten behoeve van LP's, beheren veel van deze fondsen nu ook accounts voor multi-manager platforms. En waar multi-manager platforms aanvankelijk PB's in dienst hadden op exclusieve basis, wijst een aanzienlijk percentage daarvan inmiddels kapitaal toe aan externe beheerders, waardoor ze meer zijn gaan lijken op wat van oudsher het domein van 'fund of funds' strategieën was. Gedurende deze tijd zijn fund of funds ondernemingen geëvolueerd door geavanceerde afzonderlijk beheerde accounts (“SMA's”) te ontwikkelen, waardoor zij op hun beurt meer overeenkomsten zijn gaan vertonen met de multi-manager methode van beleggen.

Hedgefondsen met gecentraliseerde besluitvorming

De “traditionele” vorm van een hedgefonds kenmerkt zich door een gecentraliseerde besluitvormingsstructuur met ofwel één PB (vaak aangeduid als de Chief Investment Officer, of CIO), of een kleine groep personen die beslissingsbevoegdheid hebben ten aanzien van de positionering van de gehele portefeuille. Dit leidt er onherroepelijk toe dat één persoon een enorme verantwoordelijkheid draagt voor het beleggingsproces en uiteindelijk voor het succes van de gehele organisatie. Als deze persoon zou vertrekken, zouden veel beleggers nog maar weinig vertrouwen hebben in de toekomst van de organisatie. Het gecentraliseerde besluitvormingsmodel maakt het daarnaast ontzettend lastig om dezelfde mate van diversificatie in quantum van posities en gezichtspunten te ontwikkelen ten opzichte van die welke kunnen worden gerealiseerd door multi-manager firma's en een fund of funds.

Het multi-managermodel fungeert daarentegen meer als een fabriek die is opgezet om gebruik te maken van de vaardigheden van hun PB's, elk met hun eigen gespecialiseerde functies, en die in grote getalen talent aantrekken en opleiden in plaats van deze vaardigheden te ontwikkelen in een consistente portefeuille- en risicostructuur. Om een multi-manager strategie succesvol te laten zijn, houdt deze institutionalisering tevens in dat er normaal gesproken geen individuele besluitvormer is wiens dagelijkse betrokkenheid van essentieel belang is. Het niet vertrouwen op één individuele persoon kan multi-manager bedrijven helpen bij het transformeren tot een “vaardighedenfabriek” die duurzamer is dan hun gecentraliseerde tegenhangers. Sommige multi-manager bedrijven profiteren echter van de bijdrage van hun visionaire en innovatieve oprichters, wier beslissingen een grote impact hebben op het succes en de gezondheid van hun bedrijven op de langere termijn. Fund of funds bedrijven vertonen in dit opzicht veel overeenkomsten met multi-manager bedrijven, waar ze profiteren van de mogelijkheid om vaardigheden vanuit de gehele hedgefondssector aan te trekken en structuren en processen opzetten om op consistente wijze gebruik te maken van deze vaardigheden.

Fund of Funds

Naarmate de hedgefondssector zich verder ontwikkelde, werd het gamma aan strategieën steeds complexer, moeilijker te evalueren en werd het voor veel verschillende soorten beleggers steeds moeilijker er toegang tot te krijgen. Dit leidde tot de ontwikkeling van fondsen voor hedgefondsen (of “fund of funds” bedrijven), die werden opgezet door personen die beschikten over de vereiste expertise en contacten binnen de sector om portefeuilles samen te stellen van onderliggende hedgefondsbeheerders voor diegenen die niet over dergelijke hulpmiddelen beschikten. Multi-manager strategieën vertonen in feite veel overeenkomsten met het fund of funds model. Zowel funds of funds als multi-manager platforms vertrouwen op deskundigen die talent weten aan te trekken en kunnen beoordelen, een vaardigheid die is gebaseerd op kwantitatieve analyse en kwalitatieve oordelen. Beide soorten bedrijven beleggen hun vermogen daarnaast door dit toe te wijzen aan een groep van onafhankelijke personen die rendement genereren (PB's in geval van multi-managers en hedgefondsen in geval van een fund of funds).

Om de vervaging van de grenzen tussen de twee groepen te illustreren: het is inmiddels gebruikelijk voor multi-manager platforms om beleggingen van externe beheerders op te nemen in hun strategieën voor vermogensaanwending. Ca. 40%8 van de multi-manager hedgefondsen beschikt tegenwoordig in ieder geval deels over vermogen dat is toegewezen aan extern beheerde strategieën. Van sommige multi-manager bedrijven staan de activiteiten op het gebied van extern beleggen nog in de kinderschoenen, terwijl andere jaren geleden al externe allocaties hebben geïntegreerd in hun aanpak en via SMA's miljarden dollars beleggen in externe beheerders. Veel fund of funds zijn eveneens overgestapt op een hybride model dat hen de flexibiliteit verschaft om toegang te verkrijgen tot beheerders via een traditionele fondsstructuur of op een meer directe manier door te onderhandelen met hedgefondsen over het beheren van vermogen via een SMA.

Aangezien multi-manager platforms nog altijd vissen in dezelfde kleine vijver van beleggingstalent, zijn moderne fund of funds bedrijven in staat gebleken hun centrale positie in de sector aan te wenden om talent aan te trekken vanuit het gehele hedgefondsspectrum —door te beleggen op de belangrijkste multi-manager platforms of in uiterst gespecialiseerde niches—en bevinden zij zich hiertoe voor alle vormen (fonds + SMA) en toegangspunten (waaronder co-beleggen) in een unieke positie. Het moderne fund of funds beleggingsmodel is inmiddels zelf een vaardighedenfabriek geworden.

Bron: Goldman Sachs Asset Management. Uitsluitend ter illustratie.

Een moderne aanpak tot beleggen in hedgefondsen

Multi-manager strategieën hebben gezamenlijk een indrukwekkende prestatie laten zien en hun marktaandeel in de hedgefondssector aanzienlijk zien toenemen. Hoewel het tempo van de groei en de hevige concurrentie zorgt voor tegenwind en de spreiding van rendement groot zal zijn, menen we dat multi-manager fondsen die conservatief gekapitaliseerd blijven en beschikken over voldoende talent dat beantwoordt aan de specifieke behoeften van de organisatie, vooralsnog succesvol zullen blijven. Desondanks zal de hevige concurrentie tussen platforms aanwezig blijven en zal de spreiding van uitkomsten dan ook aanzienlijk zijn. Naast deze ontwikkelingen zijn de grenzen tussen de verschillende soorten hedgefondsen vervaagd, waarbij hedgefondsen met één beheerder leentjebuur spelen bij de succesvolle praktijken van multi-manager platforms en fund of funds hun activiteiten aanpassen om met een groeiende mate van geavanceerdheid alfa te genereren.

Hoewel een selecte groep multi-manager platforms de komende jaren zal blijven gedijen, denken we dat er ook andere bronnen van alfa beschikbaar zijn in de hedgefondssector, die in de huidige omstandigheden niet veronachtzaamd mogen worden. We menen dat een moderne aanpak van beleggen in hedgefondsen een onbeperkte aanpak vereist, die beleggingen in verschillende hedgefondsstrategieën en -structuren mogelijk maakt. Deze aanpak stelt beleggers in staat een goed uitgangspunt te verwerven om hun toegang tot deskundige beleggingsbeheerders te vergroten en biedt hen de beste mogelijkheden om alfa te genereren. Het vermogen om te beleggen in verschillende multi-manager platforms, niche bedrijven die beschikken over een meer gecentraliseerde structuur, en co-beleggingsmogelijkheden, naast het vermogen om deze beleggingen op flexibele wijze uit te voeren middels beleggingen in fondsen, SMA's, of op andere wijzen, biedt een uitstekend uitgangspunt voor hedgefondsen om nog jarenlang succesvol te zijn.

1 Bron: GS Prime Services database

2 GS Prime Services. 30 juni 2023.

3 Goldman Sachs Prime Services, “The Evolution of the Multi-Manager Landscape”, september 2023

4 Barclays, “Multi-Manager Hedge Funds Review”, januari 2024.

5 Bloomberg, “Hedge Fund Startups on the Rise With Giant Firms Under Scrutiny,” 4 maart 2024.

6 Barclays, “Multi-Manager Hedge Funds Review”, januari 2024.

7 Barclays, “Multi-Manager Hedge Funds Review”, januari 2024.

8 Barclays, “Multi-Manager Hedge Funds Review”, januari 2024.