Gids voor de groene obligatiemarkt

Als gevolg van de transitie naar schone energie en de wens een inclusievere samenleving op te bouwen, verandert de wereldeconomie. Nu de klimaatverandering wereldwijd blijvende gevolgen blijkt te hebben voor ondernemingen en samenlevingen, is een succesvolle transitie naar een CO2-arme economie belangrijker dan ooit. Dit vereist over de gehele linie economische veranderingen, met name in die sectoren die verantwoordelijk zijn voor de meeste uitstoot, zoals de landbouw, de bouw, zware industrie en transport.

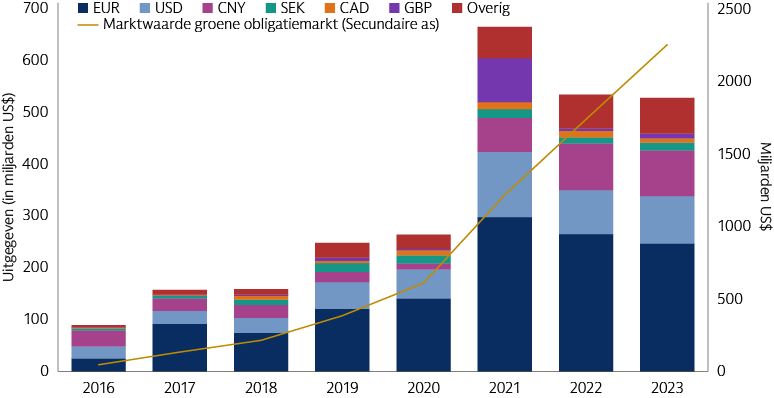

Bij het bevorderen van deze klimaattransitie vormt de wereldwijde markt voor groene obligaties een belangrijke bron van beleggingen. Tot voor kort beschikten beleggers die de CO2-afdruk van hun vastrentende portefeuilles wilden verkleinen daarvoor echter over weinig mogelijkheden. De snelle groei van de groene obligatiemarkt – met 43% per jaar van 2016 tot en met 2023 – heeft hierin verandering gebracht.1

Deze obligaties, waarvan de opbrengst is bestemd voor het financieren van milieubeschermingsprojecten en programma's, zijn uitgegroeid van een nicheproduct tot een markt met een omvang van US$ 2,5 biljoen.2 Gezien deze groei en het toenemend aanbod van groene obligaties in zowel open als aan de beurs verhandelde fondsen, denken we dat ze, afhankelijk van de risicobereidheid en beleggingsdoelstellingen van beleggers, een realistische aanvulling vormen op bestaande vastrentende beleggingen, en potentieel een positieve bijdrage kunnen leveren aan het wereldwijde streven om de gevolgen van klimaatverandering te beheersen.

Bron: Goldman Sachs Asset Management, Bloomberg. Gegevens per 31 december 2023 Uitsluitend ter illustratie.

Wat zijn groene obligaties?

Groene obligaties zijn gewone vastrentende effecten die een groene doelstelling hebben. De financiële kenmerken van groene obligaties, zoals structuur, risico en rendement, zijn vergelijkbaar met traditionele obligaties van dezelfde emittent. Ze kunnen uiteenlopen van investment grade tot non-investment grade, hoewel de meeste groene bedrijfsobligaties investment grade zijn. Net als traditionele obligaties kunnen groene obligaties een korte of lange looptijd hebben en verschillende coupons en rentes.

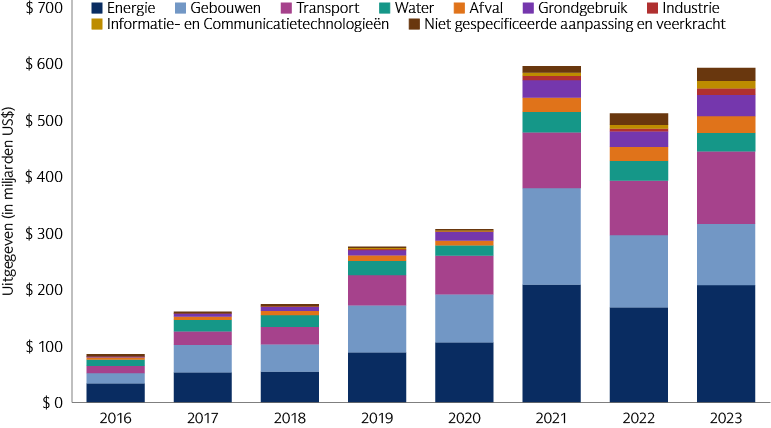

Het belangrijkste verschil is dat groene obligaties worden uitgegeven voor het financieren van projecten of activiteiten met een specifiek milieudoel, zoals hernieuwbare energie, schoon vervoer, duurzaam water en energie-efficiëntie. Dit streven om de klimaattransitie te bevorderen is al kenmerkend voor groene obligaties sinds de uitgifte van de eerste groene obligatie door de Europese Investeringsbank (EIB) in 2007.3

Waar deze markt in de beginjaren nog werd gedomineerd door multilaterale ontwikkelingsbanken zoals de EIB en de Wereldbank, die haar eerste groene obligatie uitgaf in 2008,4 hebben sindsdien talloze bedrijven en overheden over de hele wereld die op zoek zijn naar financiering voor hun plannen om de uitstoot van broeikasgassen te verminderen en fysieke klimaatrisico's te beheersen de markt betreden. Ook zijn de beleggers die zich op deze markt begeven niet langer enkel zij die zich primair laten leiden door impact- en duurzaamheidscriteria maar in toenemende mate ook 'gewone' beleggers in vastrentende effecten.

Bron: Climate Bonds Initiative. Gegevens per 31 december 2023

Gids voor de groene obligatiemarkt

De Goldman Sachs Asset Management Gids voor de groene obligatiemarkt biedt een volledige inleiding tot deze markt. In het eerste deel wordt uiteengezet wat groene obligaties gemeen hebben met conventionele obligaties en wat hen daarvan onderscheidt. Daarnaast worden de vrijwillige industrienormen en regelgevende initiatieven besproken waardoor de geloofwaardigheid en transparantie van de markt is toegenomen.

Vervolgens wordt in de gids ingegaan op de achtergrond van de groene obligatiemarkt en de wereldwijde klimaatinitiatieven waarvoor kapitaal om de reactie op klimaatverandering te financieren wordt gemobiliseerd. In deel twee worden de beleggingsprestaties en samenstelling van de groene obligatiemarkt vergeleken met de obligatiemarkt in het algemeen, waarmee een gedetailleerd inzicht wordt gegeven in de snelle ontwikkeling van groene obligaties. In het derde deel van de gids worden tot slot de mogelijkheden voor beleggen in groene obligaties en het belang van een actieve beleggingsbenadering geschetst, wat beleggers behulpzaam kan zijn bij het beperken van de negatieve risico's en het ontdekken van opportuniteiten die de meest aantrekkelijke potentiële rendementen opleveren.

Bij Goldman Sachs Asset Management zetten we ons in om beleggers te helpen de risico's te beheersen en de opportuniteiten te benutten die worden gecreëerd dankzij de transitie naar een koolstofarme, inclusieve economie. Onze green, social en impact bond fondsen zijn enkele van de oplossingen die we bieden om klanten te helpen hun duurzaamheidsgerelateerde doelstellingen te bereiken. Meer info.

1 Goldman Sachs Asset Management, Bloomberg. 31 december 2023. De opgegeven groeiwaarde betreft het geometrische gemiddelde over de vermelde jaren.

2 Goldman Sachs Asset Management, Bloomberg. 30 juni 2024.

3 "EPOS II - The ‘Climate Awareness Bond’: EIB Promotes Climate Protection Via Pan-EU Public Offering," EIB press release. 22 mei 2007.

4 "World Bank and SEB Partner With Scandinavian Institutional Investors to Finance ‘Green’ Projects," Persbericht Wereldbank. 6 november 2008.