Verwacht het Onverwachte: Toolkits voor het Hedgen van Staartrisico

Beleggers zien zich in de tweede helft van 2024 geconfronteerd met meerdere bronnen van risico's. De belangrijkste aanjagers van verliesgevend staartrisico (extreme neerwaartse risico's) betreffen onder andere volatiliteit in rente, escalatie van geopolitieke conflicten en verkiezingen. Wij denken dat beleggers door turbulente periodes heen geloodst kunnen worden door middel van evenwichtige portefeuilles met aandelen, vastrentende waarden en alternatieven. Naast een gevarieerde combinatie van activa, kan inzicht in hedging-strategieën (onder meer in hoe en wanneer ze ingezet kunnen worden) de veerkracht van portefeuilles verbeteren en helpt het beleggers zich voor te bereiden op onverwachte gebeurtenissen.

Inzicht in de verschillende benaderingen en economische aspecten die met het limiteren van staartrisico’s samenhangen, kan een nuttig uitgangspunt vormen om de verdiensten van de portefeuilleopbouw bij diverse hedging-strategieën te beoordelen. Beleggers kunnen de hedging-benaderingen van staartrisico's grofweg in drie hoofdcategorieën indelen:

Direct Hedging

De meeste direct hedging-strategieën richten zich op het verminderen van portefeuille-blootstelling door gebruik te maken van op derivaten gebaseerde overlays op onderliggende risicovolle activa (bijv. aankoop van opties in aandelen of grondstoffen, kredietbescherming). Constante in deze strategieën is een sterke negatieve correlatie met risicovolle activa, hetgeen tijdens een diepgaande terugval effectief bescherming aan portefeuilles biedt. Ze zijn echter duur en hebben vaak een negatief effect op de opwaartse ontwikkeling van een portefeuille. Veel beleggers zijn weliswaar voorbereid op enkele kosten voor verzekeringen, maar kunnen overvallen worden door de opeengestapelde kosten van de structurele inzet van direct hedges en mogelijke premieverhogingen als gevolg van ontwikkelingen in de markt. Gezien deze overwegingen, vinden we dat direct hedging-strategieën het beste ingezet kunnen worden als eenmalige, tactische hedges om specifieke risico's over een afgebakende periode aan te pakken.

Indirect Hedging / Diversifiërende Macro-Hedges

Indirect hedging, of diversifiërende macro-strategieën, zijn vaak effectieve structurele hedges in portefeuille-opbouw op de lange termijn. In tegenstelling tot direct hedges, die posities in instrumenten omvatten die rechtstreeks met het risico zijn verbonden, profiteren indirect hedges van veranderingen in de correlaties tussen risicovolle activa onder verschillende marktomstandigheden (bijv. laag onder normale marktomstandigheden, negatief bij economische neergang). Dit draagt bij aan het tegen lagere kosten behouden van opwaartse ontwikkeling. In plaats van discretionaire beslissingen, kunnen dit systematische, op regels gebaseerde strategieën betreffen. De benaderingen omvatten onder meer de inzet van derivaten om te profiteren van de curve of convexiteit van de relatie tussen de prijs van Amerikaanse staatsobligaties en de rente, of asymmetrische werkwijzen om valuta-exposure te hedgen ter afdekking van groeistaarten of geopolitieke schokken.

Alternatieve Hedging-Strategieën met Duidelijk Rendement, Correlatie, Carry, en Kostenprofielen

Alternatieve strategieën kunnen een extra bron vormen van niet in onderling verband staande rendementen. Zo maken trendvolgende modellen bijvoorbeeld gebruik van technische indicatoren om, zonder menselijke vooroordelen, portefeuille-blootstellingen systematisch te moduleren op basis van aanhoudende opwaartse of neerwaartse patronen. Trendvolgende beheerders profiteerden van de gecoördineerde rentestijging in 2022, een van hun sterkste jaren ooit.1 Rendementen kunnen echter onder druk komen te staan gedurende periodes waarin markten stuurloos zijn, en het inspelen op een plotselinge omslag kan voor strategieën moeizaam verlopen.

Het Venijn uit de Volgende Staart Halen

Na de razendsnelle renteverhogingscyclus in de meeste ontwikkelde economieën, zou het wel eens lastig kunnen worden om de vertraagde impact van de verschuiving in monetair beleid te voorzien, en verliesgevende staartgebeurtenissen kunnen zich even snel als onverwachts voordoen. Wij geloven dat beleggers zouden kunnen overwegen om, zodra het einde van de renteverkrappingscyclus in zicht komt, indirect hedging-strategieën voor staartrisico's op de lange termijn weer geleidelijk aan in te gaan zetten. Door beleidsrentes die sinds de wereldwijde financiële crisis op het hoogste niveau liggen, wordt de potentiële portefeuilleballast van schatkistpapier tijdens een hevige groeischok verhoogd. Nu de volatiliteit in rente een dalende trend vertoont en de correlaties tussen activaklassen steeds meer naar langetermijnrelaties toe bewegen, zijn lange rente-optiestrategieën wederom aantrekkelijker geworden dan een structurele portefeuille hedge.

Beleggers kunnen de diversificatie van portefeuilles verder vergroten door middel van alternatieve hedging-strategieën, zoals trendvolgen. Deze strategieën bieden diversificatiemogelijkheden vanwege hun activa-overstijgende aard en hun vermogen om lange en korte posities in te nemen. Onderkennende dat bij omslagpunten de strategie onmiddellijk onder druk kan komen te staan, zorgt het dynamische herpositioneringsvermogen ervan voor convexiteit, met name tijdens aanhoudende neerwaartse gebeurtenissen. Tevens is het van belang verschillende trendwaarnemingsvensters te combineren, waarbij zowel convexiteit als langetermijnrendementsbijdragen in evenwicht zijn.

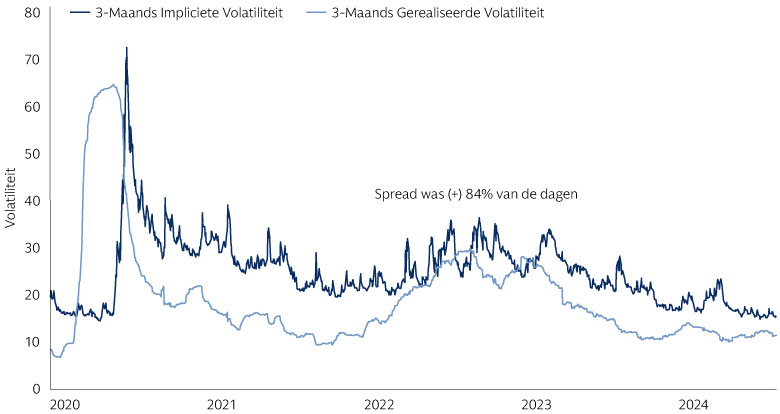

Aangezien de marktverwachtingen en correlaties tussen activaklassen door macro-data voor de korte termijn aan veranderingen onderhevig blijven, kunnen beleggers ook de mogelijke voordelen overwegen van tactische blootstellingen aan op specifieke, tijdgerelateerde staartrisico's gerichte directe hedges. In combinatie met carry-strategieën over activa in vreemde valuta of binnen volatiliteit in aandelen, zou dit een bijdrage kunnen leveren in het temperen van de zorgen rondom de kosten van deze directe hedges. Binnen de context van de carry van aandelenindex-volatiliteit, bestaat er een structurele kloof tussen geïmpliceerde en daadwerkelijke volatiliteit waarop dergelijke strategieën kunnen inspelen. Een verstandige opbouw van de portefeuille is echter cruciaal in het behoud van controle op het moment dat deze spread terugvalt.

Bron: Bloomberg, Goldman Sachs Asset Management. Gegevens over de periode 1 januari 2020 - 29 mei 2024.

Een Vooruitblik

In een voortdurend veranderende macro-economische omgeving met verhoogde risico's op het geopolitieke vlak, zijn wij van mening dat beleggers er zeer goed aan doen te kijken naar het scala aan hedging-mechanismes dat hen ter beschikking staat om portefeuilles op onverwachte gebeurtenissen voor te bereiden. De diverse technieken bieden, afhankelijk van marktcycli en risico-omgevingen, elk hun geheel eigen voordelen en beperkingen. Hoewel geen enkele strategie alle risico's kan elimineren die het gevolg zijn van marktschokken, kan elk van hen wel een rol van betekenis spelen in het versterken van de veerkracht van de portefeuille en een bijdrage leveren aan risicobeperking. De doeltreffendheid van iedere benadering hangt in onze optiek niet alleen af van een diepgaand inzicht in hun werking. Doordachtheid bij het gepast structureren ervan in het kader van specifieke doelstellingen bij de portefeuille-opbouw en de heersende marktomstandigheden, achten wij nog belangrijker.

1SocGen Prime Services, Bloomberg. In het verleden behaalde resultaten bieden geen garantie voor toekomstige resultaten, die daarvan kunnen afwijken.