投資新思維 - 受週期性和結構性因素驅動的世界

週期性波動和結構性力量正在改變經濟、市場格局及我們的投資方式。在今年的傑克遜霍爾會議(Jackson Hole symposium)上,歐洲中央銀行(歐洲央行)行長克里斯蒂娜·拉加德(Christine Lagarde)指出,在轉型和波動的時代,穩健的政策制定需要具備清晰、靈活和謙遜等要素。1 我們認為,這些原則也是在瞬息萬變的世界進行審慎投資管理的關鍵。考慮到結構性利率更高和顛覆性的大趨勢等變革所帶來的長遠影響,投資者或需要重新評估投資組合主題和資產配置組合。至於市場週期的短期波動,採取靈活方針可能是捕捉機遇的良策。辨別這些因素可以為投資者提供重要的參考點,引導決策及部署。

週期性、結構性和長遠展望

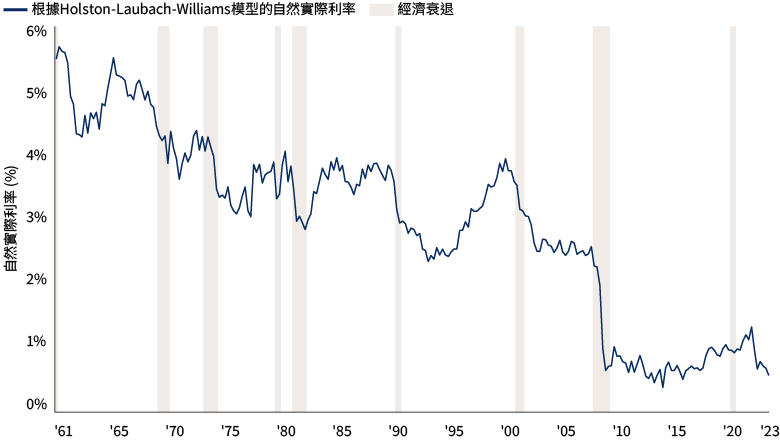

投資者可從考慮貨幣政策前景入手。倘若政策利率與通脹目標和所謂的「r-star」(自然實質利率)的總和一致,則它被視為「中性」利率,既不刺激也不抑制經濟增長。根據紐約聯邦儲備銀行的Holston-Laubach-Williams模型,相比起2000年接近4%,甚至1960年代的更高水平,美國的自然實質利率目前約為0.5%。其他研究亦反映相似的下降趨勢曾在過去數十年出現。2 這可能是由人口老化、全球儲蓄過剩、生產力下降等結構性因素所致。雖然難以就自然實質利率的未來走向下定論,但我們認為值得關注由這些因素帶動的某些轉變。

我們預計財政赤字和政府債務(包括美國國債)的增加將導致儲蓄需求增加,並可能導致利率上升。更多跨行業活動的科技革新及生成式人工智能(AI)的出現也可能提高生產力。再加上全球化趨勢,這導致各國央行需要應對與過去數十年截然不同的動態。這些結構性變化表明,在接下來的數個市場週期中,平均利率水平或會上升,可能波及股票和債券投資組合。

資料來源:紐約聯儲銀行、Haver Analytics。從1961年第一季至2023年第二季的數據。陰影區域表示美國國家經濟研究局指定的衰退期。

長遠而言,結構性利率上升、通脹持續高企的負面影響,以及債務水平上升,可能會對美國經濟增長造成壓力。此外,傑克遜霍爾會議上提出的學術研究表明,過去數十年促進經濟增長的因素(例如更高的主題性投資率和教育程度大幅提高)可能難以持續下去3 ,反映未來的增長率可能放緩。另一方面,行業比例的結構性變化(例如,服務業增加,製造業減少),以及美國房地產市場固定利率債務的高比例,均意味著美國經濟可能對高利率變得更具韌性。此外,供應鏈壓力緩解、去庫存等週期性因素亦是疫情後經濟重新正常化的一部分。這些發展可能有助於促進經濟活動及延長當前經濟週期處於最後階段的時間。這導致增長前景更加不確定,因為部分週期性因素和結構性因素至少在短期內相互抵銷。

日本的情況表明,結構性趨勢不一定是全球性的。日本現正處於經濟增長的轉折點,具備不常見的特質但進展理想的價格上漲和工資增長週期。日本人口萎縮和老齡化可能在未來幾年導致通脹或通縮。結果取決於當地提升勞動力的能力,以及人口統計數據與去全球化和科技革新等其他結構性因素的相互作用。我們亦預計日本的企業管治改革將分辨長遠的領導者和落後者,因為某些公司將其視為實現增長的渠道,而某些公司則未能與時並進。我們認為,投資者可留意致力於改革、迎合長期增長的領導者,有望從這場變革中受益。

脫碳是另一個結構性趨勢,不僅影響經濟和工業,而且亦推動全球生態健康。可持續發展轉型為投資者帶來嶄新的風險和機會。美國通脹削減法案(USIRA)針對潔淨能源的激勵措施,推動企業宣佈各種相關投資,而這個趨勢將會延續。4 在大西洋彼岸,歐盟的RePowerEU計劃亦有助於促進潔淨能源投資及多元化的歐盟能源供應。至於其他市場,例如中國和印度,未來也可能會加強氣候相關的激勵措施。由於地緣政治局勢難以預測但競爭愈趨激烈,可能也需要關注全球氣候政策的短期波動及其對商品價格的潛在影響。

投資考慮

在利率可能上升、增長放緩的世界,投資者可能需要重新評估資本市場的長遠基本情況,長期資產配置可能需要順勢而為、作出調整。迎合結構性新演變的投資,不太可能一帆風順。例如,隨著利率上升,市場對央行未來政策長遠路徑的憂慮持續加劇。公司資本成本上升,導致資產負債表較弱的企業面臨更高的違約風險。在公開市場尋求超額回報機會可能變得更加全球化之餘,亦更大程度上需要由下而上的投資方針及取決於盈利能力。此外,更高的結構性利率可能改變私募市場的動態。私募信貸收益率越來越具吸引力,私募股權也在不斷發展,創造營運價值可望成為在新市場格局下取得成功的主要決定因素。

隨著投資者重新調整投資組合以適應結構性更高的利率環境,我們相信,部署時考慮長遠大趨勢或為投資組合帶來額外收益潛力。儘管如此,了解與長期增長主題和相關行業的複雜性或有助捕捉合適機會,例如人工智能對醫療保健 和生命科學的潛在變革性影響。投資者亦可關注特定市場和國家的細微差別,以發掘長遠機會。例如,我們預計在日本的經濟復甦和企業管治改革之路,領導者和落後者在未來幾年將高下立見。商業房地產版塊也可能會出現其他機會 ,不斷變化的人口結構和可持續發展趨勢可能會惠及部分特定資產,而其他資產則會錯失良機。

週期性和結構性變化充滿未知之數的環境,可能是調整投資策略的適當時機。在充斥著偏差、分野和波動率的環境下,我們可能需要在公共和私募市場採取更加主動和多元化的投資方式。 長遠的成果可能取決於創新思維、破舊立新的信心,以及歷經過往市場週期的豐富經驗。我們可以用美聯儲主席鮑威爾「試圖在密布烏雲的天空中尋找星星來指路(navigating by the stars under cloudy skies)」的比喻來說明這一點。5 在瞬息萬變的世界裡,總是難以準確預測未來的情況。關鍵在於考慮不同的未來情境,建立一套多元化的投資工具,以協助管理風險和把握機會。

1 歐洲中央銀行。截至2023年8月25日。

2 國際貨幣基金組織。世界經濟展望。截至2023年4月11日。

3 長期經濟增長展望,Charles I. Jones。截至2023年8月29日。

4 美國財政部。《減少通脹法案》(IRA)旨在動員私人資本實現美國氣候目標及加強長期增長。截至2023年8月16日

5 美聯儲。截至2023年8月25日。