抗通脹的最後階段-均衡配置,尋找機遇

隨著抗通脹似乎已經進入最後階段且經濟增長保持穩定,美國經濟似乎越來越有可能實現「軟著陸」。即使如此,抗通脹的最後階段可能並非一帆風順。我們對左尾和右尾等潛在風險從多角度保持警惕,因為它們可能會導致不同程度的波動。在此背景下,我們傾向均衡配置股票、固定收益和另類投資,期望透過分散回報來源來對沖潛在風險。投資者亦可考慮在投資組合納入額外的週期性或結構性主題,捕捉更廣泛的潛在機遇。

軟着陸在望,但風險依然存在

「軟著陸是否會在2024年實現」是備受投資者關注的一個重要問題。即使利率上升,美國經濟迄今仍保持韌性,通脹似乎正回落至美國聯邦儲備局(美聯儲)2%的目標,而勞工市場亦已趨於平衡。宏觀背景趨向利好風險資產,「軟著陸」前景得已改善。儘管如此,我們正在密切關注潛在結果的可能性,並對兩個方向的風險保持警惕。

自今年年初以來,美國經濟數據出乎意料地上行,例如2023年第四季美國GDP增長率(3.2%1)和1月非農就業大幅增長(22.9萬2)。冬季過後,消費者支出放緩,但消費者資產負債表仍保持穩健。同時,寬鬆金融環境和某些經濟刺激措施推動經濟增長。3 這些發展反映增長重新升溫的風險不容忽視。另一方面,雖然衰退風險可能有所緩和,但仍高於歷史平均水平,近期貨幣緊縮週期的累積經濟影響仍有待觀察。此外,在高於預期的通脹數據發佈之後,美聯儲官員重申,在實施寬鬆政策之前需要看到進一步的通縮證據。

撇開經濟增長、通貨緊縮和利率的路徑不談,其他領域潛在的連鎖反應可能值得關注。投資者擔憂的因素可能包括商業房地產的利淡因素和中國持續的宏觀經濟挑戰。地緣政治也將繼續成為市場焦點,並可能加劇宏觀經濟前景的不確定性,尤其是在11月美國大選前夕。

保持均衡,應對未知之數

面對充斥著不少未知之數的市況,投資者該如何部署? 我們認為在軟著陸的基線情況下,均衡配置股票、固定收益和另類投資或是良策,亦有助在衰退風險重現時緩解下行風險。

如果市場成功軟著陸,我們相信這將利好股票和債券。回顧歷史數據,股市往往會在非衰退寬鬆週期之前和期間上漲。4 韌性增長和持續的通縮也將支持盈利加快增長,儘管考慮到投資者持續擔憂經濟衰退即將到來,我們仍看好利潤率高和資產負債表穩健的「優質」股票。

固定收益資產,包括政府債券(核心固定收益證券的關鍵組成部分)亦可能受益於央行政策利率的預期下調。較高的初始收益率亦為不利的宏觀經濟事件(例如衰退情境)提供緩衝。

資料來源:高盛全球投資研究部。截至2024年1月18日。基於自1984年以來美聯儲首次降息前後的歷來資產表現。在十個降息週期中,四個週期與經濟衰退有關(1990年、2001年、2007年和2020年),六個週期與非衰退時期有關,並受到「正常化」(1984年、1989年、1995年)或「增長恐慌」(1987年、1998年、2019年)的推動。經濟衰退(淺藍色);由於新冠疫情的特殊性,經濟衰退不包括新冠疫情期間(紫色);和非衰退(深藍色)。

我們認為,透過私募信貸等另類資產來補充核心債券配置,可能提高收益率之餘,亦有助緩解短期市場波動對投資組合的影響,以及分散收益來源。2024年的降息前景可能利好私募信貸,因為大多數私募信貸借款人的債務屬浮動利率性質,但影響力可能有限。槓桿率較低或現金流較穩健的企業應該能夠更有效地抵禦利率變化,而某些全面槓桿化的企業和商業模式將面臨更高債務負擔的考驗。

我們認為,私募股權仍將是不少投資組合的重要組成部分,也是把握長遠經濟增長機會的重要途徑。在結構性利率上升和增長放緩的時代,槓桿和估值倍數擴張不太可能為投資組合創造價值。相反,我們認為私募股權的關鍵在於創造營運價值。這影響普通合夥人(GP)如何看待其競爭優勢,以及有限合夥人(LP)如何選擇基金經理。

雖然我們在中期內看好股票和債券,但這並不代表投資者可忽略風險。儘管2024年開局樂觀,但某些經濟因素和地緣政治事件可能會導致市場再度動盪。隨著市場關注美國總統大選,可再生能源政策、關稅和稅收,以及金融監管等領域的不確定性可能會進一步帶來影響。地緣政治憂慮,例如中東衝突升級或紅海航運進一步中斷,可能會再次引發對全球能源供應和全球商品通脹的擔憂。考慮到這些未知之數,投資者應繼續評估預期回報是否足以彌補預期風險。在評估環境和調整配置時,應該考慮估值、市場情緒和定位以及流動性因素。

準備好順勢而為

在充斥著更大偏差、分野和波動率的環境下,特別是考慮到增長重新升溫的風險,右尾情況可能帶來更高的回報。構建投資組合時可考慮納入影響深遠的結構性因素,從數字化、脫碳和去全球化,乃至地緣政治不穩定和人口老化等。同時,特定地區的週期性改善也可能提供多元化的機會。

緊隨美國股市長期表現跑出,人工智能(AI)熱潮引領2023年股市進一步上漲, 因為主要得益者 「美股七雄」帶動了標普500指數上漲。5,6隨著人工智能生態系統在2024年和未來逐漸發展成熟,或將帶來更多機會。 投資者需要明確策略以識別 生成式人工智能技術的潛在經濟、技術和投資影響。

除了人工智能之外,抗通脹持續取得進展和美聯儲降息可能會為美國小型股造就機會。與大型股相比,小型股對週期的適應能力更強、更集中於當地情況、槓桿更高。小型股的估值仍然低於歷史水平,若增速加快,公司基本面或會進一步改善。隨著資本市場活動開始反彈,其中某些小型企業可能會成為具吸引力的併購目標。

對於固定收益投資者而言,政府債券以外的機會也可能出現。 例如,投資級別企業債可能會帶來吸引的收益,並且由於其高質素而有助於保本。在充滿不確定性的環境中,聚焦於能夠更有效抵禦潛在增長放緩的行業,以及迎合潛在結構性大趨勢的市場領域,或會提供可預測性更高的收益,及低於股票等週期性資產的波幅。

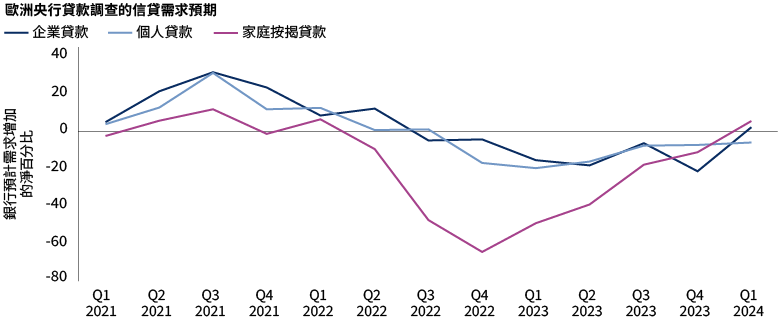

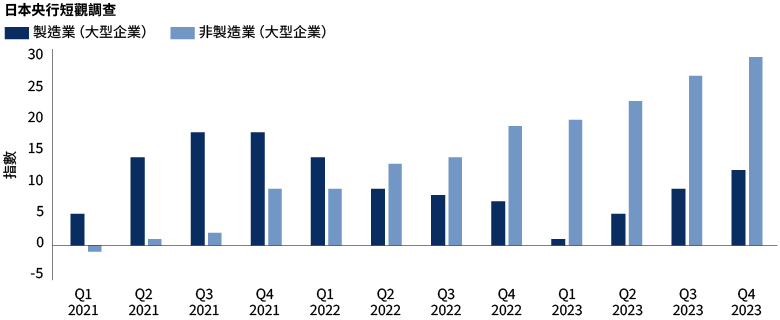

此外,透過關注全球動態和地區性的細微差別,亦可能從中發掘到機遇。在歐洲,雖然增長動力仍然疲軟,但也出現了某些週期性的萌芽。通脹預期已開始下降,包括能源價格和供應鏈瓶頸在內的疫情後供應衝擊持續消退。最近的歐洲央行貸款調查表明,儘管信貸需求持續疲弱,但銀行目前預計2024年第一季企業貸款和家庭按揭貸款將出現小幅淨增長。7 放眼其他地區,我們預期日本通脹回升和企業結構性改革將推動經濟復甦,這可能會提升日本股市的吸引力。正如日本央行短觀調查所示,日本企業的商業信心似乎正在逐漸改善。8 此外,與美國相比,歐洲和日本股票的估值也更具吸引力。9

資料來源:歐洲中央銀行(歐洲央行)銀行貸款調查、日本央行短觀調查、彭博、高盛資產管理。截至2024年3月20日。

展望未來

在大幅貨幣緊縮局面和全球供應鏈寬鬆維持一段時間之後,美國抗通脹的「終點」可能指日可待。儘管軟著陸的可能性似乎越來越大,但仍然存在未知之數,可能面臨兩方面的風險。除了宏觀經濟訊號之外,我們在2024年也需要密切關注地緣政治的變化,包括美國在內的全球選舉週期的發展。作為投資者,我們致力構建能夠應對不同結果的投資組合。鑑於美聯儲寬鬆週期即將開始,我們看好股票和債券的回報前景;這種均衡的投資組合建構方法也有助緩解投資組合在經濟衰退風險倘若重現時所面臨的風險。同時,我們繼續專注於有望受惠於經濟增長重新加快、週期性改善,以及結構性利好因素的投資主題。我們期望透過利好因素對沖尾部風險,進一步提升投資組合的風險回報前景。

1 美國經濟分析局。2023年第四季度GDP(第二次估計)。截至2024年2月28日。

2 美國勞工統計局。截至2024年3月8日。

3 美聯儲。金融狀況增長動力指數(一年回顧)。截至2024年1月31日。

4 高盛全球投資研究部 (GIR)。Global Markets Daily:首次降息之後的宏觀資產(Chang)。截至2024年1月18日。

5 美股七雄指英偉達、微軟、谷歌、Meta、特斯拉、蘋果和亞馬遜。

6 FactSet。截至2023年12月31日。

7 歐洲央行銀行貸款調查,彭博,高盛資產管理公司。截至2024年2月26日。

8 日本央行短觀調查、彭博、高盛資產管理。截至2024年2月26日。

9 高盛全球投資研究部。「Global Weekly Kickstart」。截至2024年2月26日。